大山教育打新课程实录:大山教育(9986.HK)正在招股,OMO模式如何助公司突围?

大家晚上好,欢迎收听大山教育打新课程,我是今天的主讲人Stefan。

从2018年开始,教育行业进入政策频发期,其背后的根源是教育产业化进程加速。相关政策出台一方面规范了教育行业,整治了行业乱象,导致行业出清,集中度进一步提升;另一方面,也加快了教育行业的产业化和资产证券化,海外市场教育IPO逐渐常态化。

在这样的背景之下,按2019年中小学课后教育服务课程的报读人次计,河南最大的中小学课后教学服务提供商——大山教育即将登陆港交所。公司于6月30日-7月6日招股,预计将于7月15日正式挂牌。发行规模为2亿股,定价区间为每股1.25~1.75港币,预计募资规模2.5亿~3.5亿港币。

那么接下来,我希望对大山教育做一些简单分析,给大家的打新提供一些帮助。我今天的课程主要分为四个部分,分别是行业概述、公司业务、财务状况,以及风险提示。

一 行业概述

从古至今,中国家长对子女教育的关注都是非常高的。随着生活水平的提高,这种对孩子教育的关注度和投入也与日俱增。另一方面,参加中考和高考仍然是绝大部分中国学生走向本科的必经之路,高考的成绩就决定了学生进入什么样的学校,一本、二本还是三本,985/211,都对学生未来的就业产生了非常大的影响。

以河南为例,2019年一本入学率仅为12.5%,也就是说8个人参加高考,仅有一个人能进入一本。

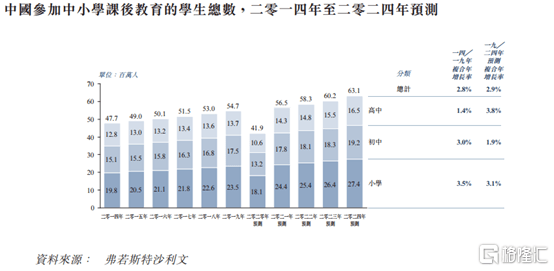

这样的矛盾就导致了对教育资源的争夺非常激烈,为了增加进入好大学的几率,竞争从学生很小的时候就开始了。从小学到高中,校园内的优质教育资源有限,越来越多的学生开始参加校外的课后辅导。根据统计,2019年中小学课后参培人数达5470万人,预计2024年将增长至6310万人,年复合增长为2.9%。

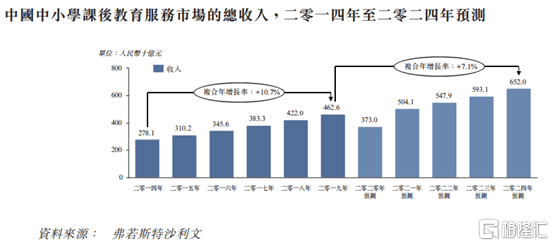

2019年,中小学课后教育服务市场的收入为人民币4626亿元,预计到2024年将达到人民币6520亿元,复合年增长率为7.1%。

2020年上半年,因为疫情的影响或对行业增长有一定负面作用。不过,大部分培训从线下转到了线上,再加上5月起逐渐复课,市场已经逐步恢复。大山教育是一家以郑州为中心的中小学课后教育服务机构。从大山教育自营教学中心的分布来看,80个教学中心中,有79个位于郑州,1个位于新乡。

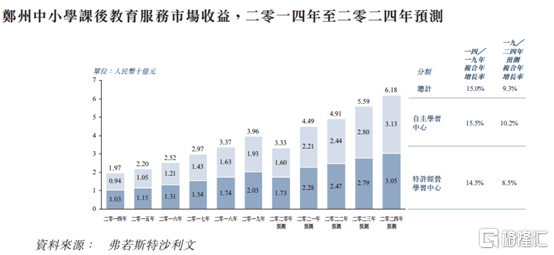

接下来看一下河南和郑州的中小学课后教育服务市场。

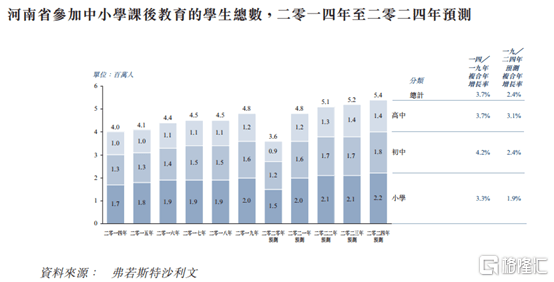

河南是中国的人口大省。前面提到2019年河南的一本录取率为12.5%,全国平均则为18.7%。所以,河南的竞争只会更加激烈,有越来越多的中小学学生参加课后培训。

根据预测,2024年河南省中小学参培学生人数将达540万人,2019~2024年复合增长率为2.4%。

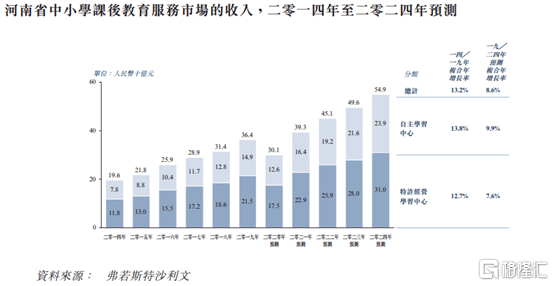

生均投入的提高使得市场规模则呈现更快增速。课后教育服务主要分为自营和特许经营两种模式,两种模式各有优劣,特许经营有利于快速向三四线城市渗透,而自营模式则有利于管理和品控。2019年,于河南采用特许经营模式的市场规模为人民币215亿元,而采用自营模式的市场规模为人民币149亿元,不过自营模式的增速更快。

图:河南中小学课后教育服务市场规模(十亿元)来源:公司招股书

再来看大山教育的大本营,郑州的情况。受九年义务教育学生入学人数增加推动,郑州市中小学参培学生数目由2014年的36万人增加至2019年的48万人,预计2024年达到56万人,复合年增长率为3.1%。

郑州是河南的省会,可以看到郑州的中小学课后教育服务市场增速是高于河南的。

中小学课后教育服务市场是一个高度分散的市场。以河南省为例,就有1.5万~1.8万个提供商,而前五大机构的市占率仅为10.3%。按收入计,大山教育是河南省第二大的中小学课后教育服务提供商,其市场份额约为2.5%。按报读人次计,大山教育则为河南省的第一名。

图:郑州中小学课后教育服务市场规模(十亿元)来源:公司招股书

比较而言,郑州市的中小学课后教育服务市场则比较集中,虽然也有1500余个机构,不过前五大机构的市占率达到了63.5%。大山教育是其中的佼佼者,市占率接近1/5,位列第一。

所以,总结来说,河南是全国的教育重镇(中小学生人数占全国的约1/10),河南省会郑州的地位尤为突出,中国优质本科教育的竞争激烈。河南学生参加课后教育渗透率仅为27%,低于江苏的超60%和山东的超50%,渗透率提升空间巨大。大山教育是河南地区,特别是在郑州的中小学课后教育服务市场的龙头,享受到了当地教育发展的红利。

二 公司业务

大山教育的历史可追溯至1998年,是最早的一批中小学课后教育服务机构之一。2000年,大山教育的第一间教学中心——郑州金水大山外国语培训学校成立,之后公司以郑州为中心,建立了一个辐射全省的教育服务网络。截至2020年6月21日止,公司共有80个自营教学中心及12名特许经营人。

大山教育于各个自营教学中心就三门主要学科以三个不同品牌提供服务,即辅导英语的“大山”,辅导语文的“御夫子”,辅导数学(及其他理科科目)的“小数点”。

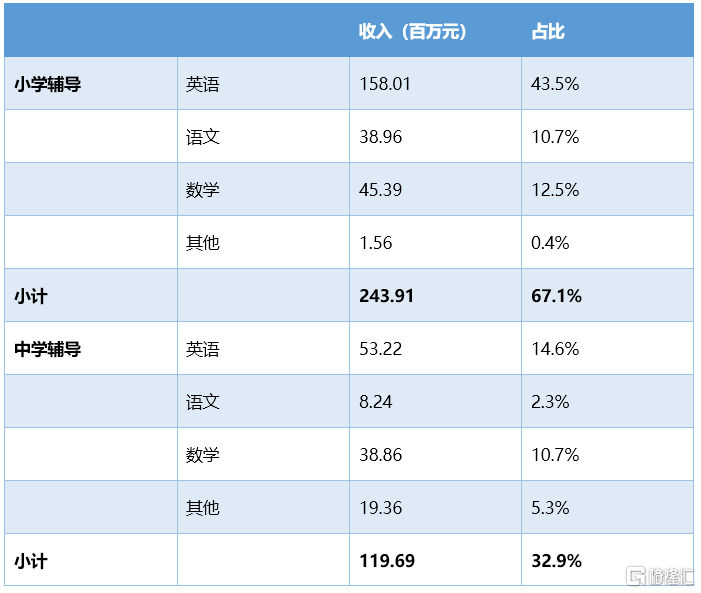

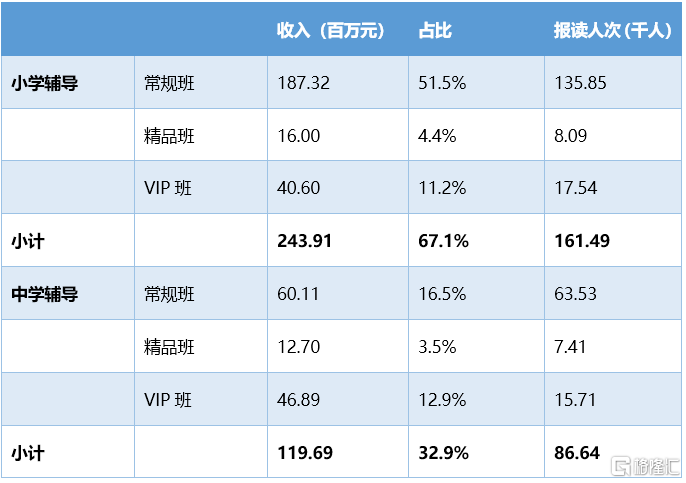

根据公司招股书,在2019年公司的收入结构中,小学辅导和中学辅导的收入分别占辅导费收入的比重分别是67.1%和32.9%。按学科算,提供英语教学的“大山外语”的占比最大,占辅导费收入的比重达到了58.1%。其次是数学,占比为23.2%,最后为语文,占比13.0%。

表:大山教育学科收入与占比来源:公司招股书

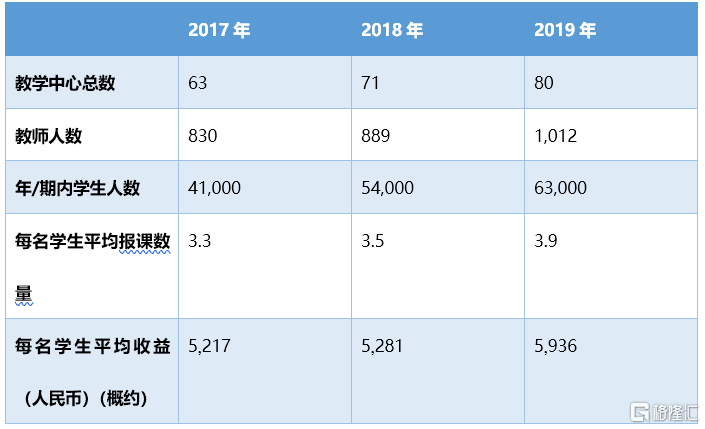

可以看到,近三年大山教育处于稳步的扩张阶段。教学中心数从2017年底的63家,到2018年底的71家,再到2019年底的80家。教师人数也从2017年底的830人增长至2019年底的1012人,年内学生人数从2017年的41,000人增至2018年的54,000人,再到2019年的63,000人,两年差不多增长了54%。

同时,每名学生平均报课数量也在增加,从2017年的平均3.3门/人到2019年的3.9门/人。以及平均每名学生的收益相应的也从2017年的人民币约5,217元/人提升至2019年的人民币约5,936元/人。

表:大山教育教学中心、教师人数、学生人数来源:公司招股书

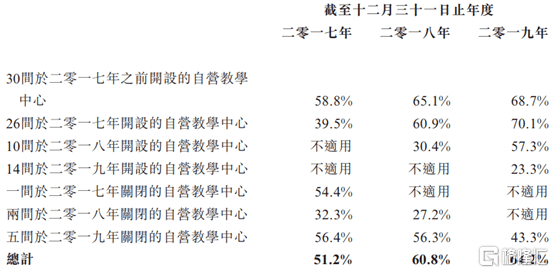

随着规模扩张,大山教育的自营教学中心的使用率也稳步提升。综合的使用率从2017年的51.2%提升至2018年的60.8%,再到2019年的64.2%。其中,56间2018年以前开设的教学中心,使用率在70%左右。

图:大山教育自营教学中心使用率来源:公司招股书

按照学生的需求与进度,大山教育的课程形式分为三种:1)常规班;2)精品班;3)VIP班。常规班一般可容纳20至25名学生,精品班一般容纳8至12名学生,VIP班则可容纳一至三名学生。从课程形式来看,2019年常规班在收入中占比最高,达68.0%,其次是VIP班,占比24.1%。三种班型的单价差别也比较大,以2019年的小学辅导为例,常规班的课时费是人民币42元,精品班则是人民币75元,VIP班则是人民币150元。

表:大山教育常规班、精品班和VIP收入、占比与报读人次来源:公司招股书

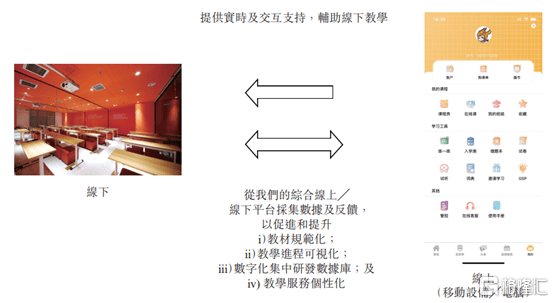

另外,公司还有一个“学习8”平台,提供线上教学辅导服务。通过学习8 app,学生在线上参加直播、录播、双师等课程,做课前预习和课后复习等等,学习8为家长、老师和学生构建了一个即时沟通的桥梁。同时,平台也能够收集线上线下的数据,监控学生的学习进度和表现,监控老师的教学表现,以供公司进行数据分析与研发。

图:大山教育OMO模式来源:公司招股书

在2019年的疫情之中,“学习8”平台也发挥了作用,通过线下转线上,以便学生无需亲身前往自营教学中心亦能够上课。至于疫情后复课的进展,根据公司招股书显示,5月份的辅导时数已经恢复到去年同期的82.4%,已恢复的线下课堂,出勤率比较高,约占学生总数的98.1%。

三 财务状况

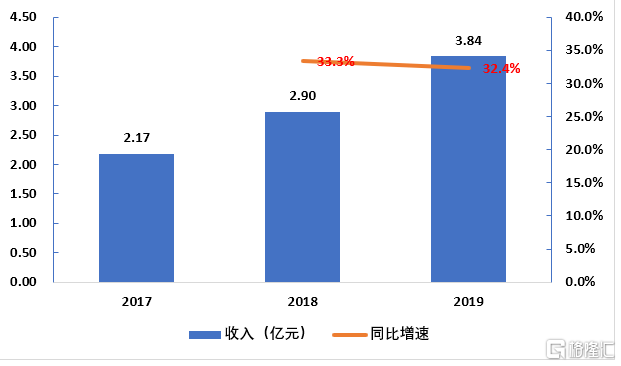

大山教育的总收入从2017年~2019年稳步提升,主要是学费收入,2018、2019年的增速都在30%以上,2019年营收达人民币3.84亿元。

图:2017~2019年大山教育收入与增速来源:公司招股书

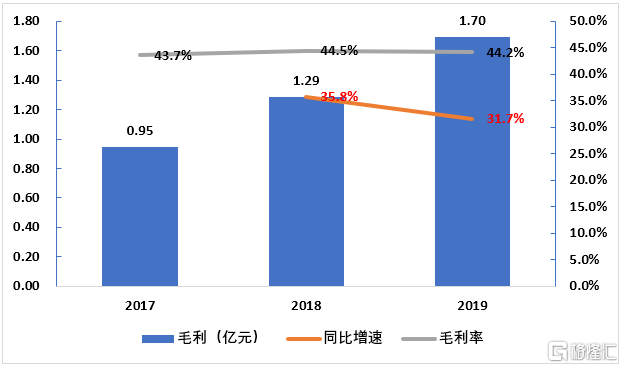

从毛利来看,大山教育2017、2018、2019年的毛利分别为人民币0.95亿、人民币1.29亿和人民币1.70亿,2018/2019年增速分别为35.8%和31.7%,毛利率基本稳定在44%左右。这个毛利率要略高于港股的可比上市公司,比如思考乐2019年毛利率大约是42.7%,而卓越教育则为41.9%。

图:2017~2019年大山教育毛利、同比增速和毛利率来源:公司招股书

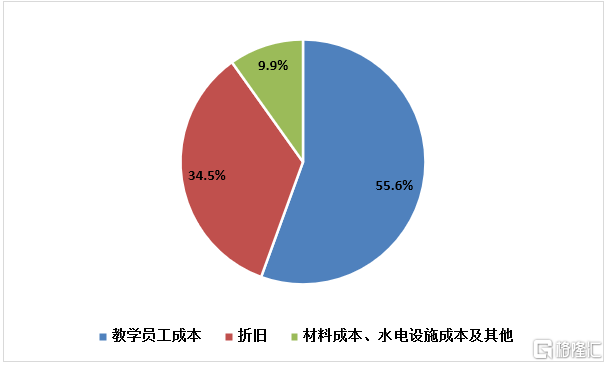

营业成本中,主要构成为教学员工成本、折旧、材料成本水电设施成本及其他,各成本所占比例如下图所示。

图:大山教育营业成本分项占比来源:公司招股书

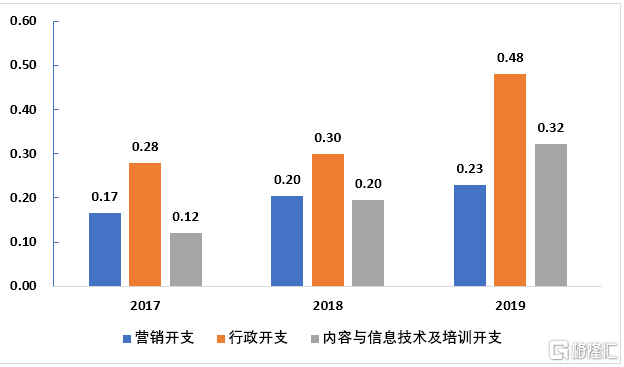

公司2017、2018、2019年的净利分别为人民币0.28、人民币0.45、人民币0.49亿元,2018/2019年增速分别为为60.2%和9.0%。2019年净利率较2018年略有下滑,主要是因为上市开支和研发费用等增长较快所致。

图:2017~2019年大山教育净利、同比增速和净利率来源:公司招股书

图:2017~2019年大山教育营销开支、行政开支、内容与信息技术及培训开支

四 风险提示

教育行业最大的风险是政策,2018年以来政策的陆续出台,对相关公司的股价产生了一定的冲击。不过,也应该看到,政策加速了市场出清,强者恒强,最后走出来的公司往往都录得了股价新高。

教育行业也是非常依赖于口碑和品牌的行业。而口碑和品牌的建立往往是慢速的,口碑和品牌的坍塌则可能在一夜之间。

当然,像是疫情这样的不可抗因素也是风险之所在。不过,OMO模式可以巧妙的将线下需求转移到线上,从而也相应的降低了风险。