嘉士伯拟注入11家酒厂,重庆啤酒搅局高端市场有望?

重庆啤酒控股股东如何消除同业竞争的承诺,终于有了实质性进展。

日前,重庆啤酒公布重组预案表示,拟通过重大资产购买及与控股股东嘉士伯共同增资重庆嘉酿啤酒有限公司的方式,实现对嘉士伯旗下位于中国大陆的11家控股管理的啤酒厂控制并表,从而解决与大股东之间潜在同业竞争的问题。重组完成后,公司与嘉士伯将分别持有重庆嘉酿51.42%与48.58%的股份。

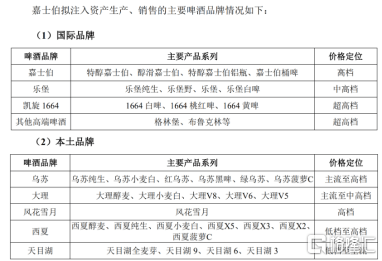

预案还显示,嘉士伯进一步将上市公司体系外的中国优质资产注入到上市公司体系内,具体涉及的啤酒品牌包括嘉士伯、乐堡、凯旋1664等“国际高端/超高端品牌”,也包括乌苏、西夏、大理、风花雪月、天目湖等“地方强势品牌”。

(图片来源:重庆啤酒)

受这一消息利好,重庆啤酒今日强势上涨,截止发稿股价冲击涨停,报于67.4元,总市值为326亿元。

(行情来源:富途)

1、重庆啤酒与嘉士伯的“联姻”

据了解,重庆啤酒创建于1958年,主要从事啤酒产品的制造与销售业务,业务范围主要分布于重庆、四川和湖南等市场区域。

2008年,嘉士伯通过收购苏纽啤酒持有该公司17.46%股权,随后嘉士伯(香港)2010年收购12.25%公司股权,后于2013年继续增持至42.54%,至此,嘉士伯集团持有公司60%股权,成为公司第一大股东。

(图片来源:新时代证券)

就目前来看,重庆啤酒的年销售量约100万千升,旗下拥有“重庆、山城”两大本土品牌,以及“乐堡、嘉士伯、凯旋1664”等嘉士伯国际品牌使用权,在重庆地区市场占有率80%以上。而嘉士伯则在中国控股24家啤酒厂,拥有“重庆”、“山城”、“乌苏”、“西夏”、“风花雪月”、“大理”、“华狮”、“天目湖”、“天岛”等区域强势品牌。

需要指出的是,2013年,在嘉士伯香港要约收购重庆啤酒30.29%股份时,嘉士伯曾承诺称——在要约收购完成后的4到7年时间内,将其与上市公司存在潜在竞争的国内啤酒资产和业务注入上市公司。

随着重庆啤酒的一纸公告披露,嘉士伯的“承诺”终于有了实质性进展。具体来看,此次重组预案主要包括以下几个部分,如下:

一是,重庆啤酒拟以现金向嘉士伯香港购买其持有重庆嘉酿48.58%的股权;

二是,重庆啤酒和嘉士伯咨询对重庆嘉酿增资,其中公司以现金和其他资产进行增资,嘉士伯咨询以嘉士伯广东等四项资产进行增资,增资完成后,公司持有不少于重庆嘉酿51.42%的股权;

三是,重庆嘉酿以现金向嘉士伯啤酒厂购买新疆啤酒100%的股权、宁夏西夏嘉酿70%的股权,共涉及11家啤酒厂。若本次重组顺利完成后,则意味着嘉士伯将其在中国具有控制权的啤酒资产全部注入到重庆啤酒。

据了解,重庆嘉酿原本就是用来解决与重庆啤酒集团同业竞争。其成立于2011年,重庆啤酒占51.42%股权,嘉士伯香港占48.56%股权,旗下有重庆啤酒宜宾有限责任公司、重庆啤酒攀枝花有限责任公司、重庆啤酒集团成都勃克啤酒有限公司、重庆啤酒集团成都勃克啤酒有限公司四家全资子公司。

此次重组完成后,重庆啤酒仍持有不少于重庆嘉酿51.42%的股权;二股东由原来的嘉士伯香港变成了嘉士伯咨询,持有不多于重庆嘉酿48.58%的股权。

根据预案来看,嘉士伯此次拟注入资产包括了6家实体股权,共涉及11家啤酒厂,涵盖了嘉士伯在中国大陆地区所有具有控制权的啤酒资产和业务。拟注入资产广泛分布于新疆、宁夏、云南、广东、华东等地,涉及啤酒品牌包括嘉士伯、乐堡、凯旋1664等国际高端/超高端品牌,也包括乌苏、西夏、大理、风花雪月、天目湖等地方强势品牌。

对此,有券商机构指出,此次资产注入有利于重庆啤酒夯实西部龙头地位,长期效应显著。

一方面是,整合和盘活西部区域优质资产,将上市公司的核心优势区域市场扩展至新疆、宁夏、云南、广东、华东等全国市场,增强区域市场竞争力。另外,获得乌苏、西夏、大理、风花雪月、天目湖等区域强势品牌,在丰富产品矩阵+满足消费者多元化需求的同时,也减少委托加工和品牌使用许可进一步增厚利润,从而夯实西部龙头地位。

另一方面,消除同业竞争协议限制,如新疆啤酒实行10个大城市计划,以河南市场为例,2020年乌苏啤酒进入郑州市场,为避免与嘉士伯国际产生竞争;两个品牌进行分渠道运作,其中乌苏啤酒负责(中小型)商超、餐饮渠道;国际品牌负责大型连锁商超、卖场、夜场酒吧等渠道。重组完成将消除同业竞争协议限制,整合渠道费用资源,提高资产盈利水平。

2、搅局高端市场更进一步?

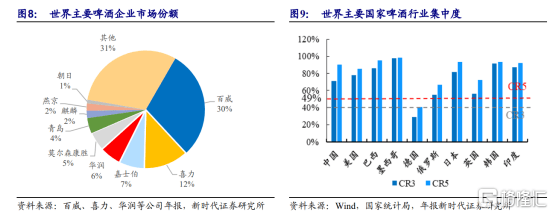

根据国家统计局数据显示,2019年我国啤酒CR5已提升至85%左右,然而“以价换量,市场份额第一”的策略已无法支撑行业长期健康发展,单纯规模竞争将逐步转向高质量竞争——产品高端化将成为行业二次革命的主要驱动力。

(数据来源:新时代证券)

简言之,产品高端化是啤酒企业未来的竞争主线,谁跑到赛道前面,谁的盈利空间更大。

就目前来看,我国啤酒行业已经形成较为稳定的寡头竞争格局,以华润雪花、青岛啤酒、百 威中国、燕京啤酒、珠江啤酒及嘉士伯(重庆啤酒)为主要代表。而需要指出的是,在高端化啤酒中,嘉士伯(重庆啤酒)的优势有待提升。

GlobalData数据显示,按销量计算,2018年,嘉士伯在中国高端及超高端啤酒市场的份额是4.6%,明显落后于百威亚太、青岛啤酒、华润啤酒,后三者的市场份额分别达到46.6%、14.4%和11.0%。

不过,值得注意的是,在此次重组预案中,嘉士伯对重庆啤酒注入的啤酒资产中,嘉士伯、乐堡、凯旋 1664 等均属于国际高端/超高端品牌,这些资产对于重庆啤酒而言可谓是搅局高端市场的“一大武器”。

对此,重庆啤酒表示,嘉士伯将上市公司体系外的中国优质资产注入到上市公司体系内,有利于上市公司整合优质资源,充分发挥规模效应优势。从产品品牌来看,上市公司的品牌矩阵将会进一步扩大,强化品牌组合,国际高端品牌与核心区域市场中独特的本地强势品牌互补,满足消费者对于不同消费场景和价格区间的需求。

此外,有行业人士也表示,在消费者向高端啤酒转移消费的趋势不变之下,嘉士伯此次与重庆啤酒重组,有助于公司双方理顺产品线,做好产品分级,重新构建在消费者心目中的品牌形象。