雅迪控股(1585.HK)持续大涨之后,重新审视其未来增长逻辑

近三个月来,港股整体表现疲软,大幅下挫后继续震荡,局势混沌。尽管如此,仍有一些牛股逆流而上,而家喻户晓的双轮电动车品牌雅迪控股(1585.HK)便是其中之一。据观察统计发现,雅迪在发布2019年业绩后,明显获内地资金青睐,推动股价逆势大涨。据WIND统计显示,自今年3月底至今,股价涨幅达224%。实际上,聪明的资金自去年7月起已通过港股通大幅买入,由于少部分投资者选择获利了结,导致占比有所回落,但仍维持在7.5%左右的高位。

(行情来源:WIND)

那么逆势之下,三个月不到股价涨幅超两倍多,而且势头正盛。why?是否具备长期逻辑?

一、雅迪股价大涨逻辑何在?

1)2019年业绩大超市场预期

这源自雅迪在3月27日公布了一份2019年业绩,全面超越了市场预期。财报显示,雅迪在2019年实现总营收119.68亿元,同比增长20.7%;毛利20.78亿元,同比增长28.3%;归母净利润5.2亿元,同比增长19.8%。雅迪也一跃成为全球首家营收过百亿的电动两轮车企业。

2019年总销量609万台,同比增长20.9%,占中国电动车两轮市场份额为16.6%,位居行业第一;其中,下半年销量406.07万辆,环比实现翻倍增长。

2019年,雅迪的毛利率由2018年的16.3%升至17.4%;由于销量增长良好,同时并无任何银行借款,2019年期末,账面现金及现金等价物高达74.6亿元,经营性现金流净额约28亿元,同比大增近8倍,财务状况十分优质。

要知道,国内电动自行车市场自2014年起增速已逐步放缓,到2018年末,保有量已达到了2.9亿辆,市场趋于饱和信号明显。存量竞争加剧,雅迪为何还能有如此“硬核”的表现?

2)两方面关键因素:外生变量+内生动力

首先,行业新国标的颁布实施,提升行业门槛,加快了不合规及落后产能的淘汰,促进市场向龙头集中。

2019年4月15日起,《电动自行车安全技术规范》(简称“新国标”)正式生效执行。新国标对车速、重量、外形、电池、电池等关键指标均进行了严格规定,不符合规定的电动车不得销售。

新规实施后成效明显,两轮电动车市场在品牌数量、产品质量、销量等方面都发生了转变。

据统计,国内电动自行车厂商从1000家左右规模锐减至目前仅存的170家(同时拥有电动自行车、电动轻便摩托车和电动摩托车生产资质),而过去盘踞乡镇市场、专攻低端产品的小作坊被迫关门。

第二,雅迪作为行业绝对龙头,在产品研发、技术创新、渠道渗透、产能布局及供应链管理、品牌运营等多方面的既定优势突出,并在2019年继续扩大其在渠道及研发端的布局优势。2020年起,有望推动公司整体经营站上新台阶。

产品层面,2019年,雅迪推出63款新国标车型,目前3C认证车型已有多达260款,包含48款电摩、114款电轻摩、98款电动自行车,实现了全品类覆盖以及生产销售上的无缝对接。

技术层面,在电池关键技术上,雅迪自去年推出性能大幅领先行业的石墨烯电池,具备寿命长、充电快(充电周期可达1000次以上)、续航远、耐高/低温等特点,并开始量产,同时将对新款式电动车有不小的带动作用。另外,雅迪还自主研发出首款可媲美125cc的侧挂电机、GTR-5代电机、国际领先的凸极电机以及智能技术应用,手握全新智能中控技术、CAN通讯技术等。

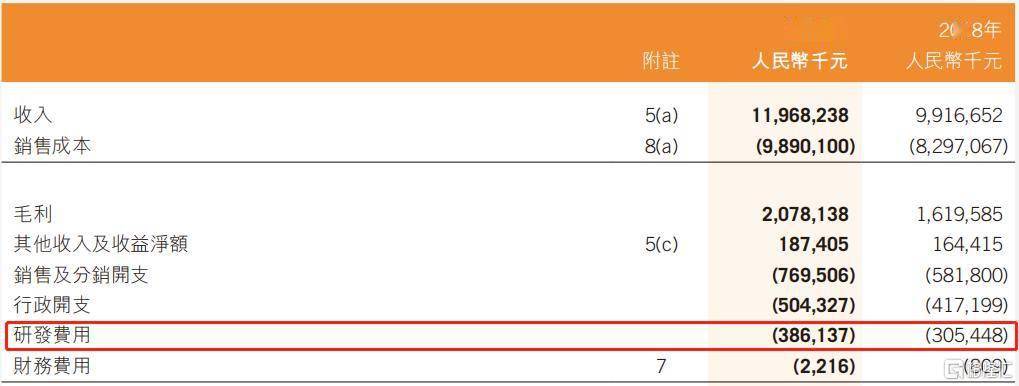

2019年,公司研发费用同比增长约26%至3.86亿元,研发费率进一步提升至3.2%。而自2015年以来,雅迪研发费拥年均复合增速高达30.28%。

产能布局方面,公司共拥有七大生产基地,分别位于江苏无锡、天津、浙江慈溪、广东清远、重庆、安徽金寨和越南北江,靠近供应商集中,供应体系完备区域,布局合力。目前年产能超过1200万台,公司预计到2025年,年产能将达到2500万台。这是什么概念?据统计,近五年全国的平均产量在3000万辆上下,去年约为2707万辆(来源:工信部),也就说仅产能端,雅迪差不多就占据了行业半壁江山。

渠道层面,2019年下半年以来,雅迪加大了下沉渗透力度,进一步扩大销售网络。分销商规模从2018年的1824家增至2019年的2155家,销售网点则由9000个上升至1.2万个,增近3000个,遍布全国所有省级行政区域。另外,除了线下渠道,雅迪也通过各类主流电商渠道,如天猫、京东、拼多多以及苏宁等。2019年线上销售超过17万台,远超2018年同期的7179台,内在潜力极大,未来仍有望倍增。不仅仅在国内,雅迪的国际分销网络已覆盖超过80个国家。

2019年,雅迪销售及分销开支同比增长32.3%至7.7亿元,公司表示,该增长主要是为提供更好的售后服务。

品牌运营层面,雅迪在去年从聘请好莱坞巨星范·迪塞尔作为品牌代言人,同时签约中国女排为雅迪冠军产品体验官;实现品牌的进一步拔高。

可见,在雅迪业绩及政策利好的双重催化下,可说这是一次堪称完美的价值发现之旅,目前雅迪股价已脱离底部,怎样看待在疫情褪去之后增长逻辑?能否焕发新的生机?

二、新国标+疫情按下行业发展加速键,长期看好行业供需格局改善

近期,雅迪用实际表现,再度证实了疫情之后,市场对双轮电动车的旺盛需求及自身品牌及产品号召力。据悉,雅迪在2020年3月16日的首场线上发布会创下4小时销售137万台记录;4月市场持续火爆,单月销量破百万台,较往常提早2个月迎来销售旺季。

行业回归常态,雅迪增长能否持续?从长远来看,雅迪未来仍具备较强的增长确定性及空间。核心逻辑在于:新国标+“无接触式经济”共振,将推动供需格局持续改善。

1)需求端:

一方面,新国标催化,将继续推动换量需求增长。另一方面,疫情改变了出行方式,公共交通出行使用率将有所下降,同时考虑到物流配送+工作通勤效率,进而推动更多的增量需求释放。

非典疫情又带来什么启示?据悉,电动自行车自1985年诞生起,正是在03年后进入快速发展阶段,之后五年的产销量均保持50%以上的年增长,特别是2005年、2006年两年期间,电动车行业的发展进入了井喷时期,至2006年底,全国电动车保有量已达5600万辆。而相比03年非典疫情,此次新冠疫情涉及范围更广、确诊病例更多,给国内乃至全球经济带来了史无前例的挑战,同时意味着对双轮电动车行业的影响将更为广泛和深远的,在全球疫情结束之后,行业将有可能复制03年之后的增长曲线。

行业望获加速发展,资本势必蠢蠢欲动。美团便是代表之一,在其最新公布的Q1财报会议上,首度披露了对电单车业务的态度及初步规划。美团认为,该业务在市场规模、使用率、消费者体验和单位经济性方面都具有良好的潜力,可能是未来几年的获利业务,同时又将带来新的高频交易。其计划在二季度推出数十万辆电动自行车,用于初期探索。

1)供给端:

一方面,市场集中度趋高,龙头市场份额持续扩大。据弗若斯特沙利文统计,国内两轮电动车市场CR5从2018年的36.34%上升至2019年的39.13%,销量规模达到3575万台。而雅迪则由14.10%提升至2019年的16.6%,牢牢把握着行业老大的市场地位。

另一方面,中长期来看,随着市场份额扩大+产品结构优化,盈利能力仍有提升空间。电动车行业存在典型的规模经济效应,在份额持续扩大的同时,每多卖出一台车,成本和费用将得到进一步分摊,利润空间将被打开;同时,随着消费者的购买力、认知和需求的持续升级,以及厂商的全球化战略输出,产品高端化、智能化已是必然趋势。雅迪是国内双轮电动车高端化的代表,15年启动高端化战略,推动产品迅速抢占全球市场。目前,新国标为行业彻底扫清了产品标准上的障碍,同时也在加速品质升级趋势,随着雅迪产品高端化继续渗透,单车价值量提升,利润将加速增长。

现在来看,雅迪的估值算不算贵?

三、估值比较

目前,同处于国内双轮电动车第一梯队的上市公司有三家,包括雅迪控股在内,还有小牛电动(NIU.US)和新日股份(603787.SH)。雅迪控股凭借绝对领先的市场规模及较高的成长性、稳定且持续提升的盈利能力、高议价权等核心优势,无疑是值得投资者关注的优质标的。

就业务体量而言,雅迪控股是当之无愧的龙头,以绝对领先的销量和营收规模(接近小牛和新日股份的4-6倍),牢牢盘踞市场份额NO.1,是长期的品牌积淀及产品端全品类优势的体现。从成长角度来看,起步较晚的小牛电动车在近几年奋起直追,复合增速大幅领先,但综合体量来看,雅迪仍能保持在20%以上的营收增速确实属难得。不论是业务规模还是成长性,新日股份均明显落后,2019年净利更是出现下滑。市场早已用脚完成了投票,在这轮新规推动下行业集中度提升中的颓势显现。

(来源:WIND)

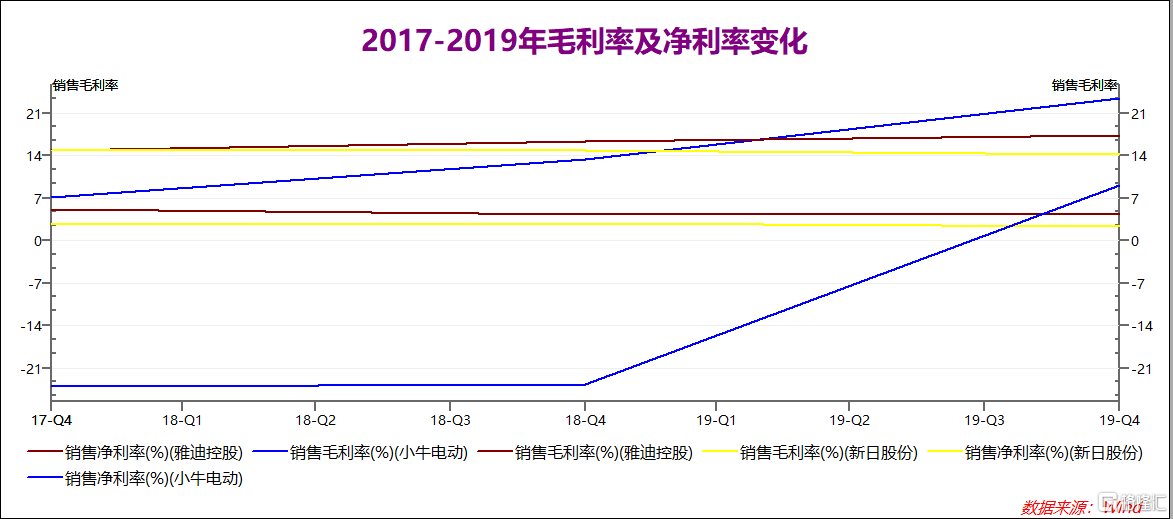

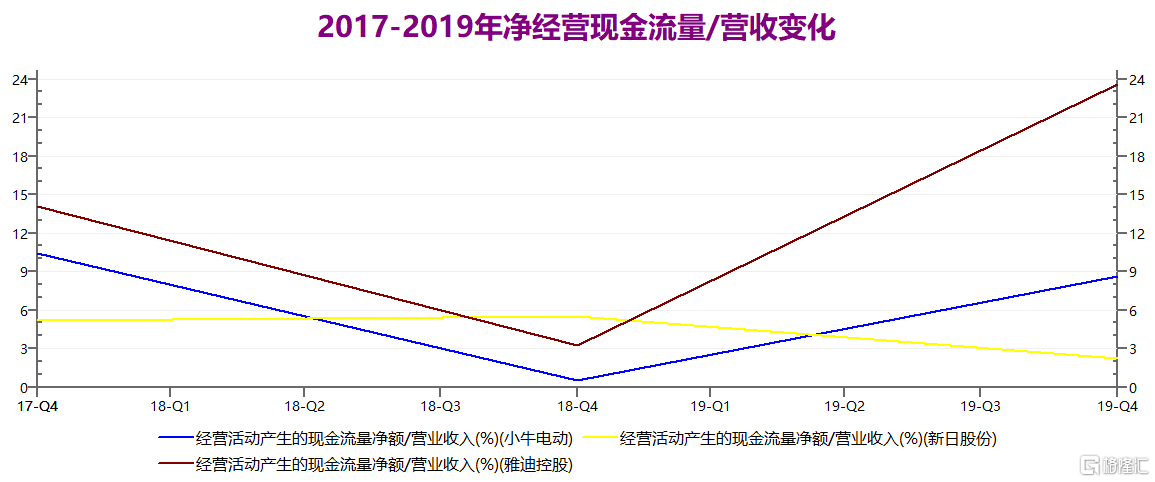

从盈利水平来看,主攻高端智能的小牛电动在去年刚实现扭亏,毛利率及净利率领先,但稳定性尚无法确定。雅迪控股的盈利水平长期高于新日股份,且呈稳定上升趋势。同时,经营活动现金流净额/营收变化水平,反映出雅迪的盈利质量明显高于另两家。

(来源:WIND)

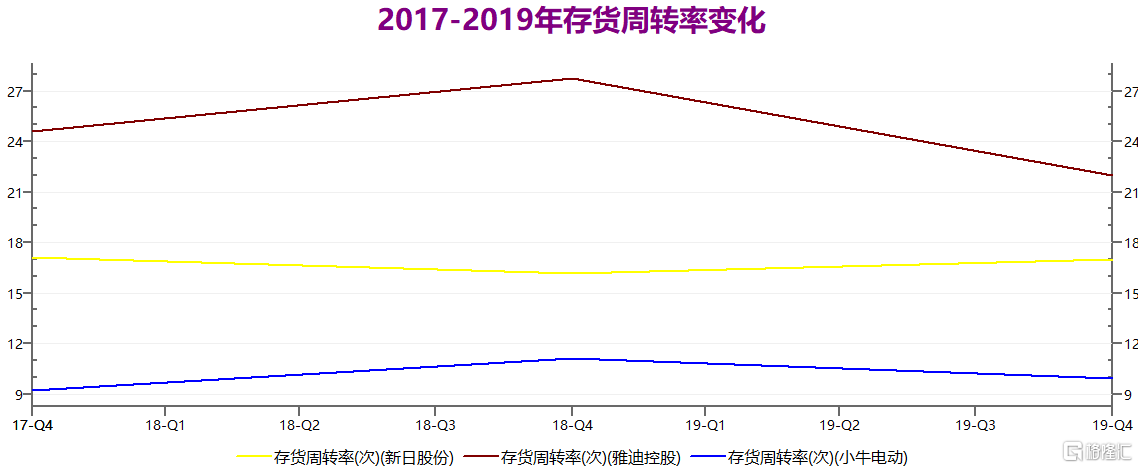

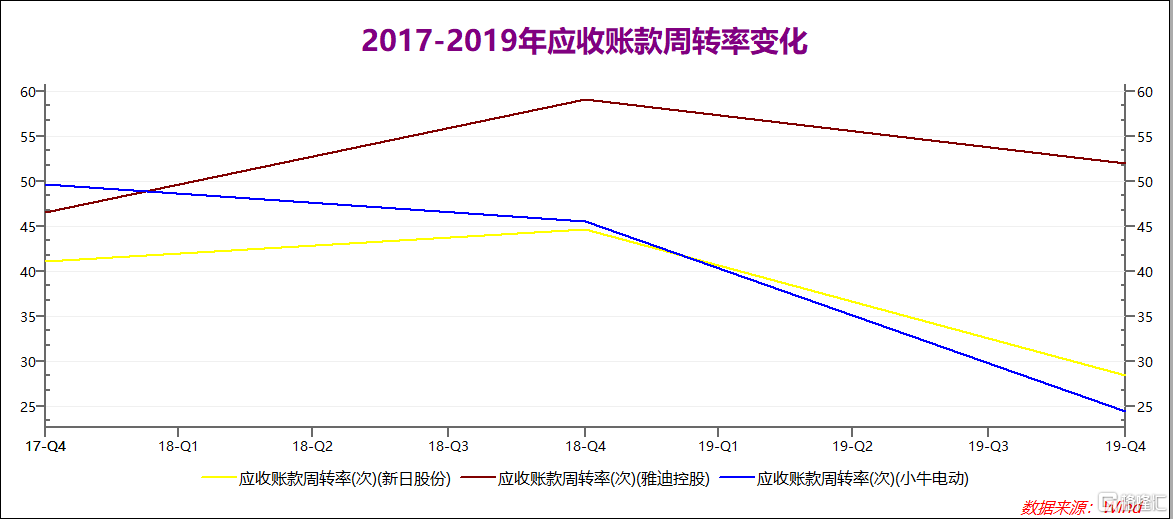

由下图可以看到,雅迪的存货周转率长期且显著高于小牛及新日,体现出运营效率及供应链管理端的突出优势。而应收账款周转率也显著领先,反映出雅迪在产业链中对下游经销商的高议价权。

(来源:WIND)

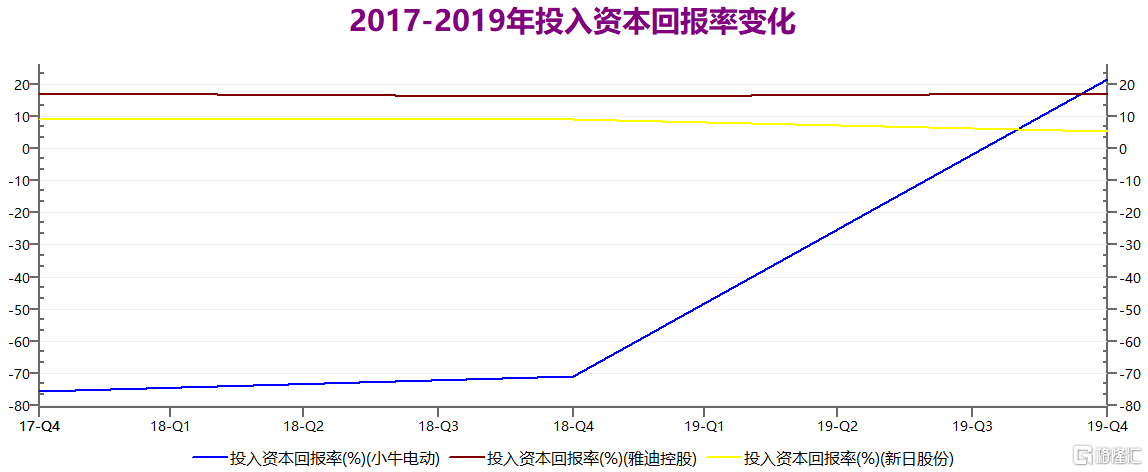

像雅迪这样在规模、盈利及财务质量、行业话语权都具备突出优势,同时稳定且高投资回报率的生意,在经过业绩驱动下的估值扩张之后,估值依然不算贵。

(来源:WIND,汇率及相关数据均按6月19日收盘报价计)

雅迪控股当前PE(TTM)为20倍左右,与业绩增速基本匹配,但相对小牛和新日估值水平而言,即便考虑到A股相对港股有一定溢价(30-40%之间),同时港股龙头也存在溢价空间,雅迪控股当前的价格仍处在被明显相对低估区间。

小结

国内双轮电动车行业正处在空前的交叉机遇期。疫情改变出行习惯,释放增量需求,政策及产业资本加速推进“油电”转换。新国标落地,行业门槛抬升,低端产能出清加速,马太效应凸显,龙头企业将产销两旺,新进入者的空间将会越来越狭窄,形成更为有利于领先玩家的发展格局。同时,主流玩家在规模、盈利能力、产品及关键技术等多个层面也逐步拉开差距,分化将进一步加速。目前,雅迪的综合优势愈发凸显,未来的投资变化依旧值得密切关注。