专注于大数据分析和数字基建,「格蓝威驰」以金融量化科技切入资产管理领域

资产管理行业体系庞大,按领域可以大致分为公募、私募、券商、保险、银行、信托六大领域。星石投资《2018年中国资产管理行业报告》中的数据显示,2018年中国的资管规模约为124.03万亿元。

面对百万亿级市场,近年来,也出现了不少初创公司针对资产管理的细分领域提供专有解决方案。近日,36氪就接触到了一家专注于为资产管理领域打造领先的量化分析解决方案和数字新基建的金融量化科技公司——「上海格蓝威驰信息科技有限公司(Starhouse.ai)」(以下简称:格蓝威驰科技)。

该公司成立于2019年,主要产品包括针对于不同垂直资管领域的一体化量化分析解决方案,覆盖金融、商业地产、不良资产等领域,业务内容包括基金量化投研工具、策略、风控的系统研发,商业地产资产管理分析和决策体系,不良资产管理全流程处置和分析体系,交易所做市体系等。服务的客户包括知名金融投资公司、世界500强地产企业、对冲基金、私募投资机构等。

公司的联合创始人兼总经理俞修源告诉36氪,现有的资产管理市场存在以下痛点:

不断膨胀的数据量使得资产管理公司管理和分析数据的难度和成本都所有加大。另外,资产管理公司所面对的竞争越来越激烈,需要引入新科技增强竞争优势。

与人工智能结合的量化建模技术在传统资管行业运用不多,但在二级市场中的量化基金已经有了很好的应用,与此同时基本面基金正在积极探索关于量化工具的应用。

传统资管企业在引入新技术时,在IT基础建设层面,研发层和分析执行层之间存在真空部分。这个真空在于IT部门难以专门针对某一种资产、某种业务,在金融背景专门编程设计相应的量化模型;而专业分析师分散在各个业务部门中,且他们所使用的量化分析难以统一,分析水平也参差不齐。

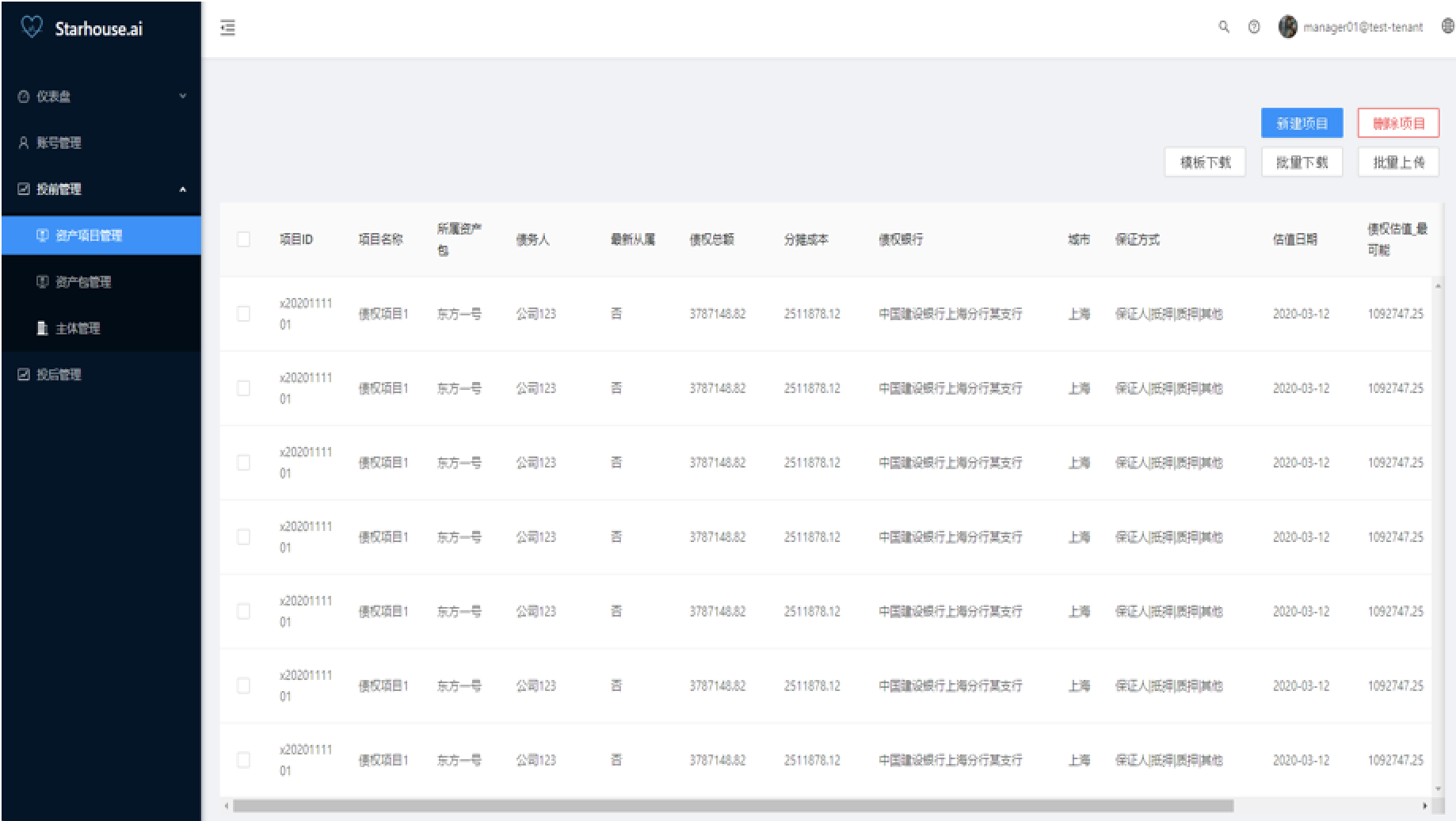

资产管理业务SaaS平台

针对这些痛点,格蓝威驰科技以专业的量化分析与建模为核心,为客户搭建的是一个基于标准化功能模块的定制化全生命周期业务及数据协作分析大中台,其中包括资产管理SaaS平台、量化分析与建模引擎、可视化商业分析三大核心模块。

“公司创新性地提出了Quant as a Service (QaaS) for Asset Management这个概念,我们的量化解决方案首先通过资管SaaS平台梳理了企业客户资产管理的标准化业务流程,然后提供了模块化的专业量化建模分析系统,之后再通过一个可视化的互动协作实现成果的输出。最终是希望用量化手段去提升资产管理的运营效率。”俞修源说。

具体而言,资产管理SaaS平台实现的是企业全数据的对齐和统一管理,数据包括企业内部系统结构化数据,CRM、ERP、物联网等系统的数据,员工手工维护的EXCEL数据,以及任何外部可获得另类数据(如社交网络、宏观报告、新闻数据等)。

量化分析与建模引擎则集成了机器学习算法和金融量化建模的各类算法,同时集成了高性能分布式算力,是进行海量数据计算分析的中枢部分。

量化分析和金融建模引擎

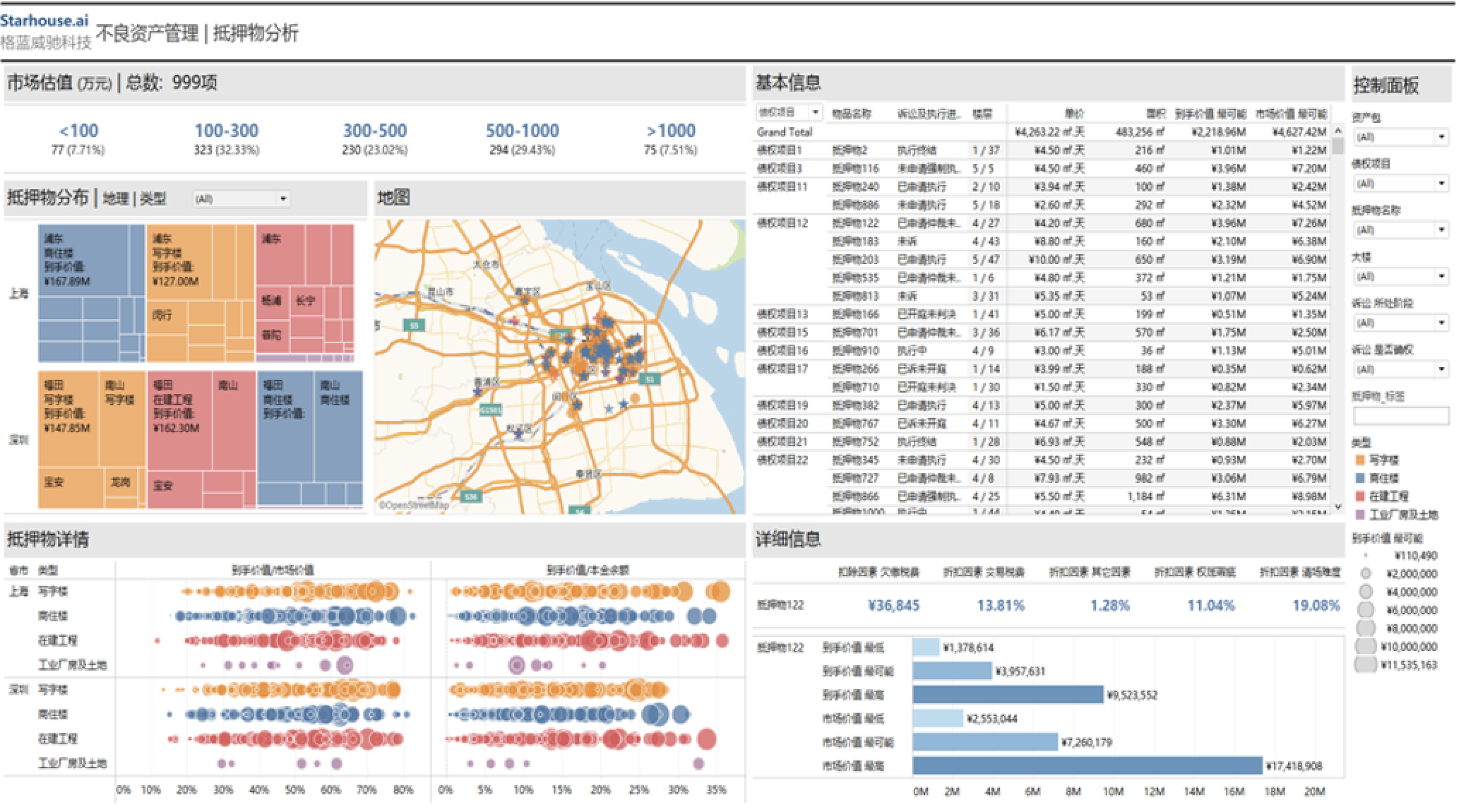

可视化商业分析体系则由各类主题建模分析体系和互动型可视化平台两个主要部分构成。在这个体系中,企业各团队通过大数据分析和平台协作,可以为企业业务决策以及综合管理提供数据化支持。在可视化方面,格蓝威驰科技是知名数据可视化分析软件Tableau大中华区的官方合作伙伴。

格蓝威驰科技的联合创始人史方舟博士告诉36氪:“目前阶段,我们基于量化的核心重点打造一些产品解决细分领域的痛点或者是和大客户合作直接输出量化分析能力,提供一个高端定制的解决方案,比如基金量化风控管理解决方案、商业地产管理多维分析体系、不良资产管理处置分析体系、商业智能平台架构解决方案等”

史方舟认为公司的核心竞争力在于团队自身专业的量化建模能力,以及对量化分析三个核心要素的把握。

“我们自己内部有一个类比,将量化分析的三个核心数据、模型、分析师比作弹药、武器和士兵。” 史方舟说。“产品战斗力首先来自于对业务场景的熟悉,基于了解才能高质量系统性的收集全面合适的数据“弹药”;然后根据业务场景的每个细分需求,打造专业的模型“武器”;最后就是为分析师选择合适的武器,让他们正确使用并与决策层形成互动。”

互动式可视化分析洞察平台

团队方面,格蓝威驰科技的联合创始人俞修源是芝加哥大学金融数学系硕士,曾就职于华尔街量化对冲基金AQR Capital Management担任量化工程师,作为核心团队成员设计并搭建公司的大数据可视化智能风控平台,其管理近2000亿美金规模基金的风险策略和日常风控运营。

联合创始人史方舟,美国哥伦比亚大学商学院金融学博士,曾就职于硅谷知名风险投资机构CircleUp,担任高级量化研究员,负责将二级市场成熟的量化分析方法结合新兴人工智能算法应用于传统风投基金, 领衔研发以量化数据驱动的新一代风险投资模型。在此之前曾于AQR Capital Management担任副总裁,负责多资产的多因子投资策略及投资组合优化模型的研发、审核和迭代。