智飞生物:代理疫苗贡献7成毛利,自主产品何时重挑大梁?

新业务、新经济、新模式令人眼花缭乱,但万变不离其宗。一家优秀的企业,必然是价值充盈的。她不仅要有一定的规模当量和盈利能力,还必须有着积极的价值观,能够改善人的生产生活环境,能够促进社会文明进步,能够扎根过去和现在,指向我们共同憧憬的未来。

记录、探寻、发现,我们的每一次表扬和批评,都为抵达那个最具价值的核心。

为此,搜狐财经以专业的财务分析,对国内大型企业做一次全面的审视,亦将以独特的媒体视角,挖掘企业的核心价值。

搜狐财经将以每周两篇的频率,独家发布企业报告,并以此系列报告建立企业数据库,汇聚成搜狐财经中国价值公司100系列,筛选出有独特价值的企业。

本文为“中国价值公司100”系列报道第三十八篇。

【价值分析】

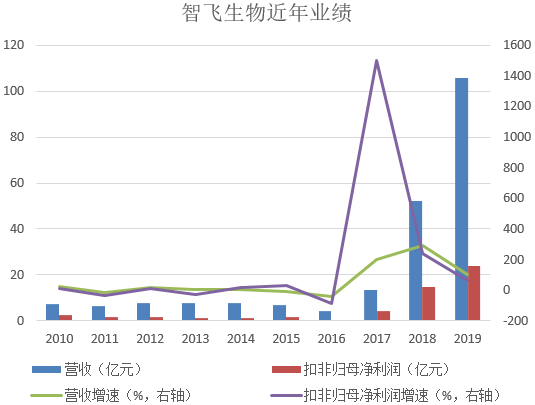

近年业绩迎来爆发,代理产品成增长引擎。过去两年,智飞生物的营收、扣非归母净利润的复合增速分别为180.8%、134.9%。这主要源于其代理的默沙东疫苗的热销。2017~2019年,代理产品贡献的毛利从一成左右暴涨到超过七成。

自主产品的业绩增速逐年放缓。2019年,智飞生物自主产品的营收、毛利增幅分别跌至5.3%、3%。作为自主产品批签发量的主力,液体AC-Hib疫苗已停产一年多时间,而冻干AC-Hib疫苗仍在开发中。

代理产品或面临续期考验。4/9价HPV疫苗、五价轮状疫苗这两类热门产品的经销协议,均将于2021年到期。考虑到双方近十年的合作历史,以及智飞生物覆盖较广的营销网络,默沙东更换代理的概率并不高,但这仍将为智飞生物未来的业绩增添不确定性。

主要财务指标表现较好,存货、应收账款占比偏高。最近两年,智飞生物自主产品的毛利率大致优于国内同行,主要营运指标表现亦可,负债水平相对较高。但随着代理业务发展,其存货、应收账款占总资产之比三年攀升了48个百分点,远超过国内同行平均水平。

科研实力雄厚,仍需关注研发不及预期的风险。2019年,智飞生物研发投入的规模、占比,都在国内同行中处于领先的行列。其在二类疫苗领域共有11条研发管线,在国内企业中仅次于央企国药中生。不过,这些处于申请临床、临床试验阶段的项目,存在一定的研发失败风险。

累计分红金额超过直接融资总额。2010~2019年,智飞生物累计缴纳税金及附加、所得税费用10.6亿元,累计分红23.64亿元。近年来,其累计捐款超过3.41亿元。创立至今,其先后将数十种疫苗导向市场,为预防疾病、减轻民众疾苦做了一些工作。

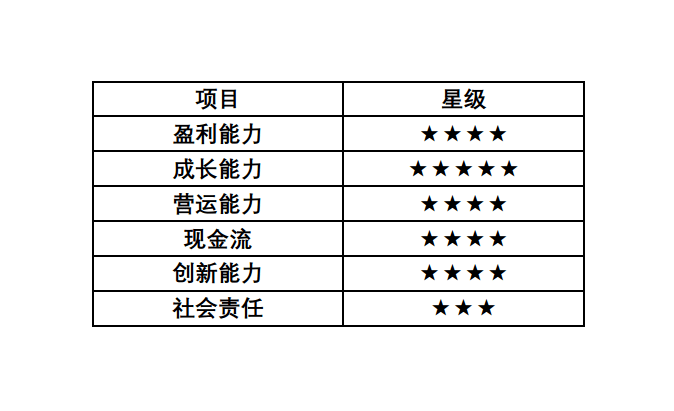

综合各项指标,智飞生物的整体评分为4颗星。

5月25日晚间,智飞生物公告显示,其实控人蒋仁生及一致行动人在今年5月共减持总股本的约1.2%,套现13.95亿元。

由于2019年业绩大增、与中科院微生物所签订合作开发新冠病毒疫苗的协议,智飞生物股价在今年初已迎来两波涨幅。4月初,智飞生物一季度业绩预告发布,其主营业务收入、净利润同比小幅增长,这再次带动了其股价上涨。

4月28日,智飞生物自主研发的EC诊断试剂获批上市,同样用于结核防治的母牛分枝杆菌疫苗目前处于申报生产阶段。根据券商预测,在国内严峻的结核病防治形势下,两款产品有着广泛的适用人群。

不过,这次的利好没有带来持续的上涨动力。4月底至今,智飞生物的股价一直在81元上下徘徊。毕竟,相比于4/9价HPV疫苗等热销产品,新款产品的市场推广成果仍需要时间验证。

去年代理产品实现毛利31.6亿,占比近七成

智飞生物的主营业务为疫苗、治疗性生物制品的研发、生产、销售、推广、配送以及进出口。其中,自主研发与代理推广的非免疫规划疫苗,为其贡献了绝大多数营收及毛利。

非免疫规划疫苗,又称二类疫苗。它与居民应当按照政府的规定接种的免疫规划疫苗(一类疫苗)不同,属于居民自费并自愿接种的其他疫苗。

自2010年上市后,智飞生物的业务发展大致可分为三个阶段。

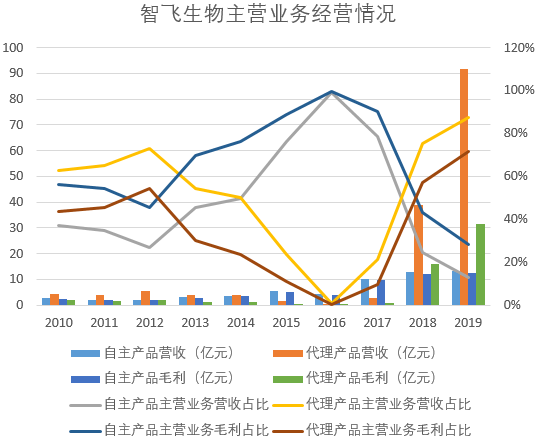

2010~2012年为第一阶段。自主产品与代理产品为智飞生物贡献的毛利大致相同,占主营业务毛利的比重均在40%~50%之间。

在此期间,其主营业务营收增速两正一负,依次为22%、-16.6%、24.2%。智飞称,2011年增速下降,是因为疫苗产品批签发进度影响了四价流脑疫苗、Hib疫苗和甲肝疫苗的销量。

这一时期,其核心的自主产品与代理产品分别为ACYW135流脑多糖疫苗(四价流脑疫苗)、兰州所的B型流感嗜血杆菌疫苗(Hib疫苗),两者合计贡献的毛利占主营业务毛利的比重依次为83.2%、83.4%及68.7%(未内部抵销)。

(智飞生物近年业绩 来源:iFinD)

2013~2016年为第二阶段。由于自主Hib疫苗取代代理Hib疫苗、自主的AC-Hib疫苗与AC结合疫苗上市、默沙东的部分疫苗代理到期且新疫苗未获批等因素影响,自主产品的主营业务毛利占比由69.9%上升至99.5%,代理产品的主营业务毛利占比由30.1%下降至0.5%。

这一时期,智飞生物的主营业务营收大多呈同比下降的状态,其增速依次为-2.7%、5%、-6%、-37%。

智飞生物称,2013年、2015年以及2016年的增速下降,主要原因分别为葛兰素史克与乙肝疫苗接种事件波及疫苗市场、宏观经济形势影响、山东非法疫苗案件发生并导致疫苗政策调整。

在此期间,核心产品四价流脑疫苗、自主Hib疫苗的批签发量分别由155万支、527万支下降至118万支、154万支。AC-Hib疫苗与AC结合疫苗在2015年的合计批签发量一度达到648万支,成为其新的利润增长点,但2016年的合计批签发量仅为22万支。

(智飞生物主营业务经营情况 来源:公司公告)

2017~2019年为第三阶段。由于智飞生物与默沙东续签23价肺炎疫苗、灭活甲肝疫苗合同,并新增代理该公司的四价及九价HPV疫苗、五价轮状疫苗,自主产品的主营业务毛利占比由90.5%下降至9.5%,代理产品的主营业务毛利占比由28.3%提高至71.7%。

因此,智飞生物这一时期的主营业务营收也实现了大涨,其增速依次可达192.6%、299.1%、104.1%。

其中,2018~2019年增速的提升,主要源于国家确立了进口疫苗指定境内代理商等一系列管理制度。而智飞生物截至2017末拥有的1089名销售人员、可覆盖2.4万多个基层卫生服务点的营销网络,则为代理默沙东疫苗奠定了基础。

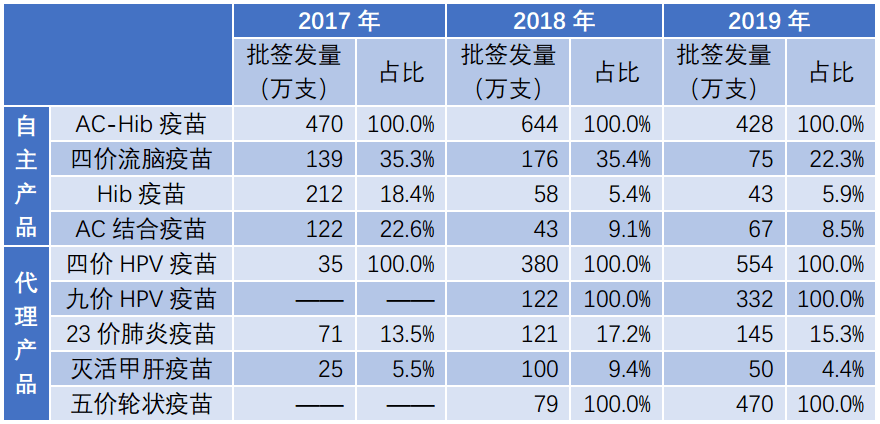

在经历2017年的增长后,其自主产品四价流脑疫苗、Hib疫苗、AC结合疫苗在2019年的批签发量已分别跌至75万支、43万支、67万支,市占率分别为22.3%、5.9%、8.5%。

市占率100%的AC-Hib疫苗,以428万支的批签发量成为智飞生物2019年的核心自主产品。但该产品今年2月收到监管部门不予再注册的通知,因此今年自主产品的业绩或受到一定影响。

不过,代理产品倒是高歌猛进。在此期间,市占率100%的四价HPV疫苗、九价HPV疫苗、五价轮状疫苗业务均快速增长。2019年,它们的批签发量分别达554万支、332万支、470万支。

23价肺炎疫苗、灭活甲肝疫苗业务也保持了稳定的增长。2019年,它们的批签发量分别为145万支、50万支,市占率分别为15.3%、4.4%。

核心自主产品停产,二类疫苗研发管线达11条

四价及九价(4/9价)HPV疫苗是智飞生物2019年批签发量最大的产品,该疫苗主要用于预防HPV病毒引起的宫颈癌等疾病。目前,国内上市的HPV疫苗,有葛兰素史克的二价疫苗、万泰生物的二价疫苗、默沙东的4/9价疫苗。

相比于前述两款HPV疫苗,4/9价疫苗覆盖的HPV病毒类型更多,也更受消费者青睐。该产品自国内上市以来始终处于供不应求的状态,“一针难求”的新闻从2018年持续至今。

据弘则研究测算,4/9价HPV疫苗的国内存量适应人群分别为1.3/0.9亿人,每年新增适应人群为800万人,预计接种峰值均为900万支,预计峰值市场规模分别为72/120亿元。

五价轮状疫苗在智飞生物2019年的批签发数据中排行第二,该产品用于预防轮状病毒导致的婴幼儿严重急性胃肠炎。国内上市的轮状疫苗,目前有兰州所的单价疫苗、默沙东的五价疫苗。

与只能预防单一类型轮状病毒的单价疫苗相比,五价疫苗具有较大的优势。据华西证券预测,未来五价轮状疫苗每年的接种人群有望达到750万人,默沙东五价轮状疫苗的销售峰值将达到32亿元。

(智飞生物批签发数据 来源:公司公告)

根据智飞生物与默沙东此前约定的协议,2020年及2021年,其代理的5类疫苗产品的基础采购额分别为94.69亿元及54.65亿。结合各机构的预测判断,代理产品在今后两年仍将为其带来可观的收益。

但在2020年末、2021年6月末、2021年末,双方签署的23价肺炎疫苗及灭活甲肝疫苗、4/9价HPV疫苗、五价轮状疫苗的经销协议将相继到期。后两类热销产品的代理协议能否续签,为智飞生物未来的业绩增添了不确定性。

再来看自主产品。2019年,智飞生物的四价流脑疫苗、Hib疫苗、AC结合疫苗批签发量大致呈下滑之势,这使得批签发量428万支的AC-Hib疫苗成为了自主产品的绝对核心。

然而,由于此前国家要求液体疫苗去除佐剂改为冻干粉形态,其液体AC-Hib疫苗在2019年4月已停产。目前,冻干AC-Hib疫苗尚处于开发状态,几家券商预计其获批时间为2020年底或2021年,这意味着该产品将至少有一年时间无法贡献利润。

西南证券称,该产品的竞品主要为康泰生物的DTaP-Hib疫苗、赛诺菲的DTaP-IPV/Hib疫苗;长期来看,未来AC-Hib疫苗每年的接种人群预计为225~300万人,销售峰值可达700~900万支。

(智飞生物进入注册程序的项目 来源:公司公告)

不过,由于拥有丰富的研发管线,智飞生物的自主产品仍具有较强的竞争潜力。

今年4月,智飞生物研发的重组结核杆菌融合蛋白(EC)获批上市。安信证券称,EC诊断试剂能够有效区分卡介苗接种与结核菌感染,未来有望为我国结核菌感染筛查提供一个有效、经济的选择。

此外,智飞生物还储备了多类结核防治产品。其中,母牛分枝杆菌疫苗(预防性微卡)用于结核菌潜伏感染高危人群结核病的预防,目前处于申报生产阶段。

据安信证券预测,我国EC诊断试剂的每年理论需求预计超过1.7亿剂,市场空间将达到17亿元;预防性微卡的接种人群预计为200~400万人,市场空间约为42~84亿元。

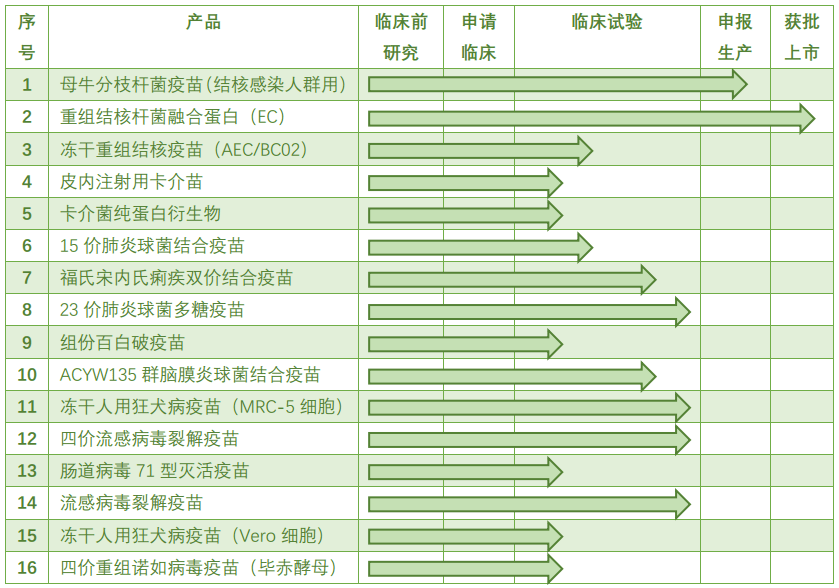

2019年年报显示,智飞生物共有4种在售的自主疫苗产品、28项自主研发项目。其中,进入临床及注册程序的项目有16项,进入临床前阶段的项目有12项。

华泰证券称,截至2019年末,其在非免疫规划疫苗领域共有4类上市品种、11条研发管线,在国内企业中仅次于央企国药中生(11类、31条)。综合上市数量与在研数量进行排名,之后的企业依次为康泰生物、科兴生物、沃森生物、华兰生物、艾美生物等。

但除了EC诊断试剂与预防性微卡外,其余16项进入注册程序的项目尚处于申请临床、临床试验阶段,存在一定的研发失败风险。

存货、应收账款总资产占比三年攀升48个百分点

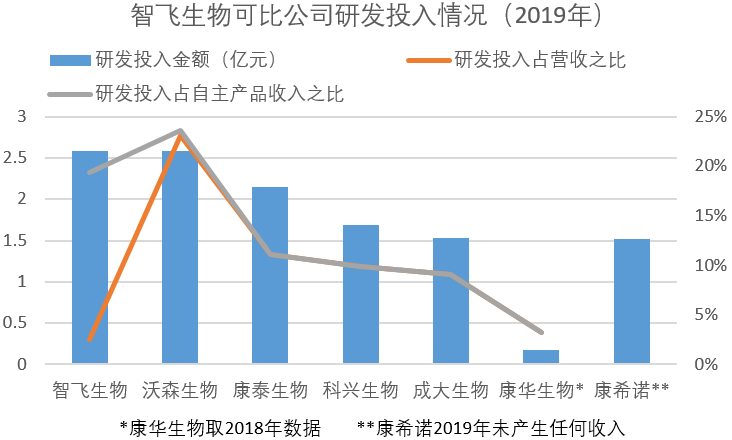

持续稳定的研发投入,是疫苗企业发展自主产品的基础。2019年,智飞生物的研发投入金额为2.59亿元,同比增长52.7%,占营收的比重为2.5%。将代理产品收入剔除后,研发投入金额占自主产品收入之比为19.4%。

选取疫苗业务营收占比超过90%的6家国内疫苗企业进行对比,智飞生物2019年的研发投入规模最大,研发投入金额占营收之比最低,研发投入金额占自主产品收入之比仅次于沃森生物(23.6%)。

(智飞生物可比公司研发情况 来源:公司公告)

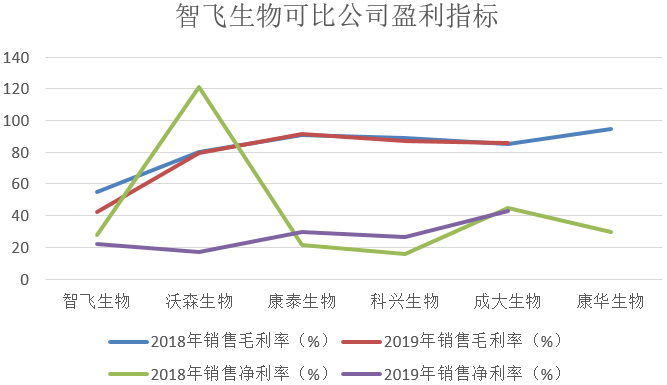

盈利能力方面,智飞生物2018年及2019年的销售毛利率分别为54.8%及42%,销售净利率分别为27.8%及22.4%,在可比公司中均处于极低水平。

但这主要为代理产品占比较高所致。仅统计自主产品,智飞生物2018年及2019年的毛利率分别为95.2%及93.2%,在同行中处于较高水平。

相比于2018年,智飞生物2019年的销售毛利率大幅下降了12.7个百分点,这主要是由于自主产品占比下滑以及代理产品毛利率降低6.9个百分点所致。智飞没有披露代理产品毛利率下降的原因。

(智飞生物可比公司盈利指标 来源:iFinD)

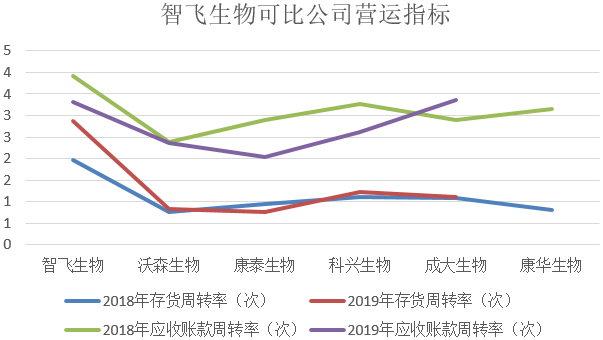

2018年及2019年,智飞生物的存货周转率分别为2次及2.9次,在可比公司处于极高水平;应收账款周转率分别为3.9次及3.3次,在同行中属于较高水平。

由于代理业务发展,智飞生物近年的存货、应收账款均快速攀升,两者合计占总资产的比重也在升高。2016年末、2017年末、2018年末及2019年末,其存货、应收账款占总资产之比依次为14.9%、32.4%、55.2%及63.3%。

据智飞生物解释,应收账款的增加也源于国家对非免疫规划疫苗销售实行一票制改革。不过,2016年末至2019年末,4家可获得完整数据的可比公司的存货、应收账款占总资产之比的增幅均低于6.1个百分点。由此可见,代理业务扩张仍是其资产结构变化的主因。

截至2019年末,智飞生物共计提存货跌价准备276.21万元,计提比例为0.2%;计提应收账款坏账准备1.09亿元,计提比例为5.2%。

(智飞生物可比公司营运指标 来源:iFinD)

现金流方面,上市以来,智飞生物的经营现金流净额均为正值。2011~2016年,其销售商品、提供劳务收到的现金与营收之比均大于1。但2017~2019年,两项数据之比徘徊在0.7~0.8之间。这体现了其发展代理业务后,回款能力下降、应收账款大增的情况。

2010~2019年,智飞生物的投资现金流净额均为负值,这反映了其在持续增加资本化支出以上马新项目。自2011年起,其现金及现金等价物净增加额连续六年为负,但该数据在2017年及2019年回正,分别为9347.92万元及3.52亿元。

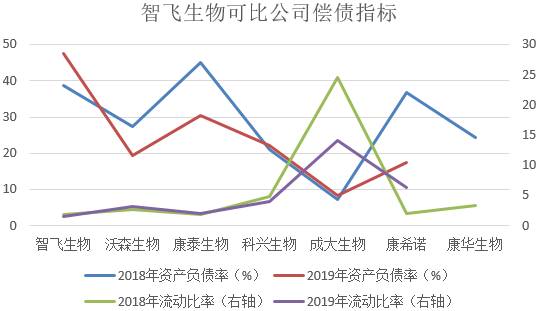

2018年末及2019年末,智飞生物的资产负债率分别为38.6%及47.5%,在同行中处于较高水平;流动比率分别为1.8及1.6,在可比公司中处于较低水平。

截至2019年末,智飞生物的资产负债率上升8.9个百分点,总负债增加了25.66亿元。这主要是由于短期借款增长了17.63亿元,应付账款增长了5.86亿元。

(智飞生物可比公司偿债指标 来源:iFinD)

2010~2019年,智飞生物共缴纳税金及附加1.44亿元,缴纳所得税费用9.16亿元;累计分红金额(含税)为23.64亿元,股利支付率在31.2%~61.4%之间,分红金额超过其直接融资总额(15.19亿元)。截至2019年末,员工总数为2972人。

智飞生物2018年社会责任报告称,其近年来已累计捐款近3亿元;创立至今,先后将预防不同疾病的数十种疫苗导向市场,为预防疾病、减轻民众疾苦做了一些工作。2019年,其捐款超过3092万元。今年1月,其捐款1000万元用于抗击新冠肺炎疫情。(文/史额黎)