910万!银保监会开出年内最大罚单 这家机构为啥中招

银保监会机关开出年内最大罚单!

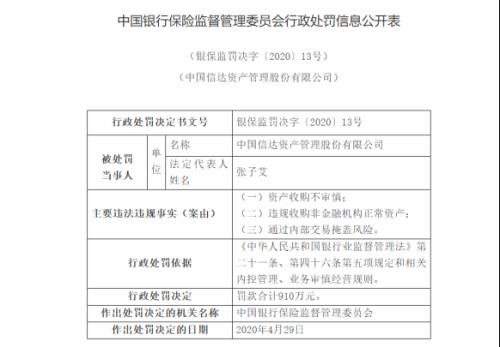

根据银保监会最新公开的行政处罚信息显示,中国信达(港股01359)资产管理股份有限公司(以下简称“中国信达”)因涉及资产收购不审慎等3项违规事项,被罚款910万元。

值得一提的是,该处罚决定由中国银保监会做出,并非地方银保监局或银保监分局,而这也是今年以来银保监会机关层面开出的最大一笔罚单。

涉3项违规事项被罚910万

5月18日,中国银行(601988,诊股)(港股03988)保险监督管理委员会在官网公布的行政处罚信息公开表显示,中国信达存在以下主要违法违规事实:

1、资产收购不审慎;

2、违规收购非金融机构正常资产;

3、通过内部交易掩盖风险的行为。

银保监会依据《中华人民共和国银行业监督管理法》第二十一条、第四十六条第五项规定和相关内控管理、业务审慎经营规则,对中国信达罚款合计910万元。

基金君查阅了《中华人民共和国银行业监督管理法》,其中第二十一条规定:

“银行业金融机构的审慎经营规则,由法律、行政法规规定,也可以由国务院银行业监督管理机构依照法律、行政法规制定。前款规定的审慎经营规则,包括风险管理、内部控制、资本充足率、资产质量、损失准备金、风险集中、关联交易、资产流动性等内容。银行业金融机构应当严格遵守审慎经营规则。”

第四十六条规定:

“银行业金融机构有下列情形之一,由国务院银行业监督管理机构责令改正,并处二十万元以上五十万元以下罚款;情节特别严重或者逾期不改正的,可以责令停业整顿或者吊销其经营许可证;构成犯罪的,依法追究刑事责任:(一)未经任职资格审查任命董事、高级管理人员的;(二)拒绝或者阻碍非现场监管或者现场检查的;(三)提供虚假的或者隐瞒重要事实的报表、报告等文件、资料的;(四)未按照规定进行信息披露的;(五)严重违反审慎经营规则的;(六)拒绝执行本法第三十七条规定的措施的。”

值得一提的是,本笔罚单的处罚金额高达910万元,经统计公开信息,该等金额为银保监会机关层面在年内开出的最大数额的单笔罚单,此前的最高单笔处罚金额出现在今年4月20日,当时银保监会分别向中国银行和工商银行(601398,诊股)(港股01398)开出了270万元罚单。

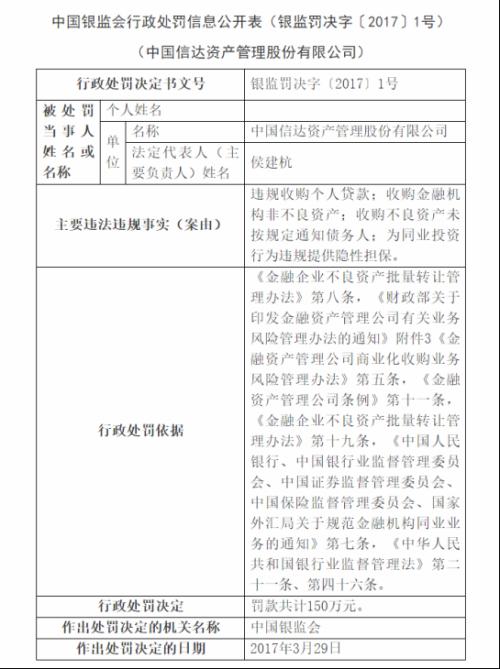

2017年也因收购问题被罚款上百万

实际上,这已不是中国信达第一次因收购问题吃到监管部门的罚单。

根据银保监会官网公布的行政处罚信息公开表,2017年3月29日,中国信达因涉及违规收购个人贷款、收购金融机构非不良资产、收购不良资产未按规定通知债务人、为同业投资行为违规提供隐性担保等违法违规事实,被中国银监会依据《金融企业不良资产批量转让管理办法》第八条等规定罚款150万元。

去年不良资产经营业务

利润贡献率超七成

中国信达的官网资料显示,公司前身为中国信达资产管理公司,成立于1999年4月,是经国务院批准成立的首家金融资产管理公司。2010年6月,中国信达资产管理公司整体改制为股份有限公司。2013年12月12日,中国信达在香港联合交易所主板上市(股票代码01359.HK),成为首家登陆国际资本市场的中国金融资产管理公司。

资料显示,目前中国信达设有33家分公司(包括合肥后援基地管理中心),旗下拥有从事不良资产经营和金融服务业务的平台子公司南洋商业银行、信达证券、金谷信托、信达金融租赁、幸福人寿、信达香港、信达投资、中润发展等。集团员工约1.6万名。中国信达立足不良资产经营主业,围绕问题资产投资和问题机构救助,着力化解金融机构和实体企业不良资产风险。在2019年《财富》中国500强中,营业收入位列第84位。

根据中国信达2019年度业绩报告,截至2019年末,中国信达总资产达15132.3亿元,较上年末增长1.2%;归属于本公司股东权益1649.0亿元,较上年末增长5.4%;全年实现归属本公司股东净利润130.5亿元,较上年增长8.4%;平均股东权益回报率(ROE)8.56%,同比上升0.24个百分点;平均总资产回报率(ROA)1.00%,同比上升0.18个百分点。

不良资产经营作为中国信达的核心主业,是公司收入和利润的主要来源。该公司2019年实现不良资产经营业务收入756.54亿元,占收入总额的70.2%;不良资产经营业务税前利润为152.38亿元,占税前利润的比例由上一年度的99%下降至78.0%。2019年末,不良资产经营业务资产规模为9452.3亿元。

数据显示,2019年中国信达收购经营类不良债权资产收入136.0亿元,同比增长20.7%,2016年至2019年复合增长率为32.6%;内部收益率15.6%;截至2019年末,收购经营类不良资产净额1981.5亿元。收购重组类不良资产方面,中国信达2019年收购重组类不良资产收入165.0亿元,月均年化收益率较上年同期提升0.7个百分点。