纸质载带龙头洁美科技(002859)业绩翻倍的逻辑在哪?

2021年1月28日洁美科技受大盘影响下跌1.02%,表现得较为抗跌。主要受下游景气度回升,公司产销两旺,业务多点开花,2020业绩预告实现翻倍,天风证券预期股价42.3还有40%空间,整天下来,洁美科技股价受影响较少。

公司简介1)公司经营产品

洁美科技2017年上市,截止2021年公司股价上涨近2倍。公司主要经营的产品有纸质载带、胶带、离型膜、塑料载带,其下游主要是被动元器件,而被动元器件可应用在多个领域,消费电子、新能源汽车、5G基站、智能家电等领域,所以公司产品应用领域非常广泛。

2)公司2020年净利润实现翻倍业绩

2015-2018年,公司营收年复合增长率达22%,净利润复合增长率达32.47%,但到了2019年受下游客户消化库存以及电子信息产品处于更新换代的影响,2019Q1开始,公司营收和净利出现上市以来首次下跌。

2020年年报预告净利润实现2.75亿元-3.05亿元,同比增长133.15%-158.58%,按2020Q3净利率测算,公司2020营收达12.97亿元-14.38亿元。其中公司2020Q4归母净利润约0.63亿元-0.93亿元,同比增长高达185.75%-320.86%。

3)海外厂商受疫情影响,供给不足,正积极寻找国内可替代厂商

作为纸质载带龙头(市占54%),公司纸质载带占营收比例73.22%,胶带14.88%,离型膜5.55%,塑料载带5.12%,其中内销占52.21%,外销47.79%;受疫情影响,被动元器件行业龙头主要分布在日韩,其国内纸质载带供给无法满足需求,使其积极寻找外部高质量厂商,带动洁美科技外销从2019H1 2.25亿元增长到2020H1 2.98亿元(+32.44%)。

4)公司产品结构优化,带动毛利率、净利率提升

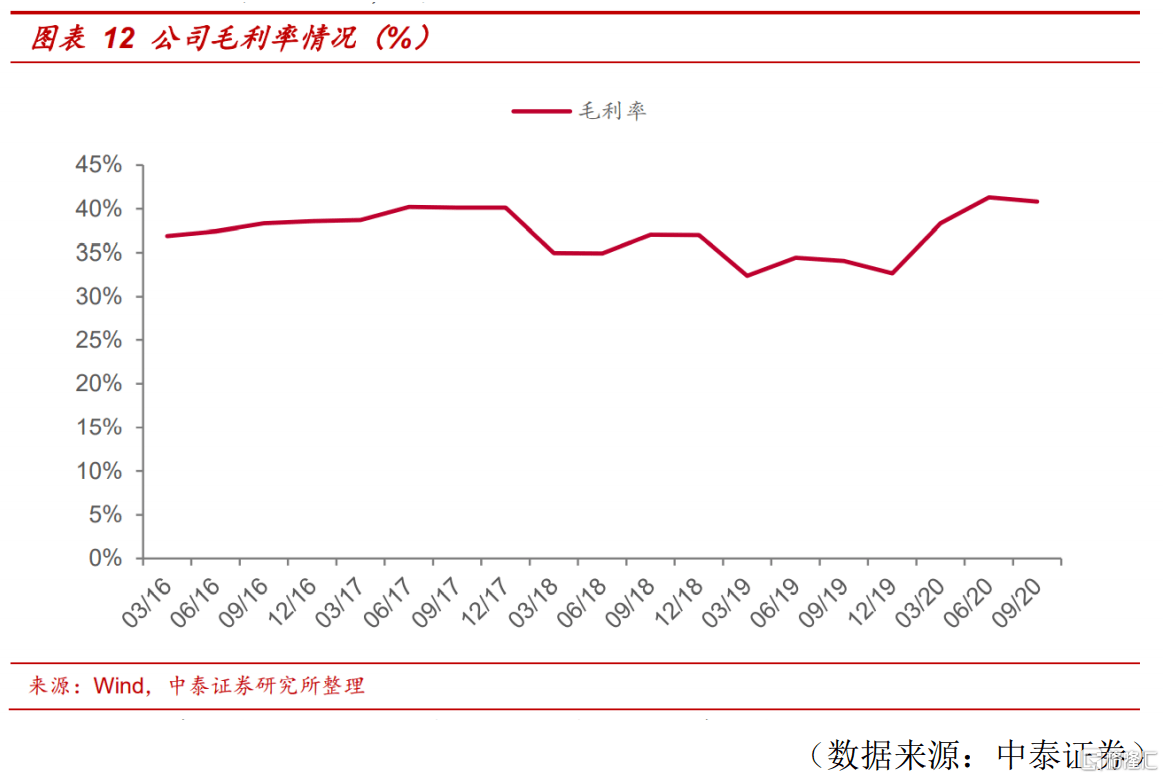

2016-2018年,受公司产品结构优化以及产品成本优化影响,公司毛利率稳步提升,2019年受行业库存以及电子信息产品更新换代期影响,使公司毛利率下降,2020年行业景气度回升,毛利率提升,2020Q1 38.34%、H1 41.3%、Q1-Q3 40.82%(+19.78%)。净利率方面与毛利率所受影响一致,2020前三季度21.21%(+8.77%)。

公司2019年由于受行业库存以及电子信息产品更新换代期影响,导致其2019年营收、净利出现上市以来首次负增长,2020年下游景气度回升,公司业绩实现翻倍。下面我们聊一下,2020年公司业绩翻倍的逻辑在哪。

公司业务1)纸质载带产销两旺,下游补货意愿较强,带动公司业绩增长

2020H1公司纸质载带实现营收4.56亿元(+59.44%)。2019年下游去库存较严重,导致2020年行业下游客户补充库存意愿较重,使公司产销两旺,市场预期公司纸质载带业务有涨价预期。

高附加值纸质载带业务占比提高,提升公司毛利率与净利率

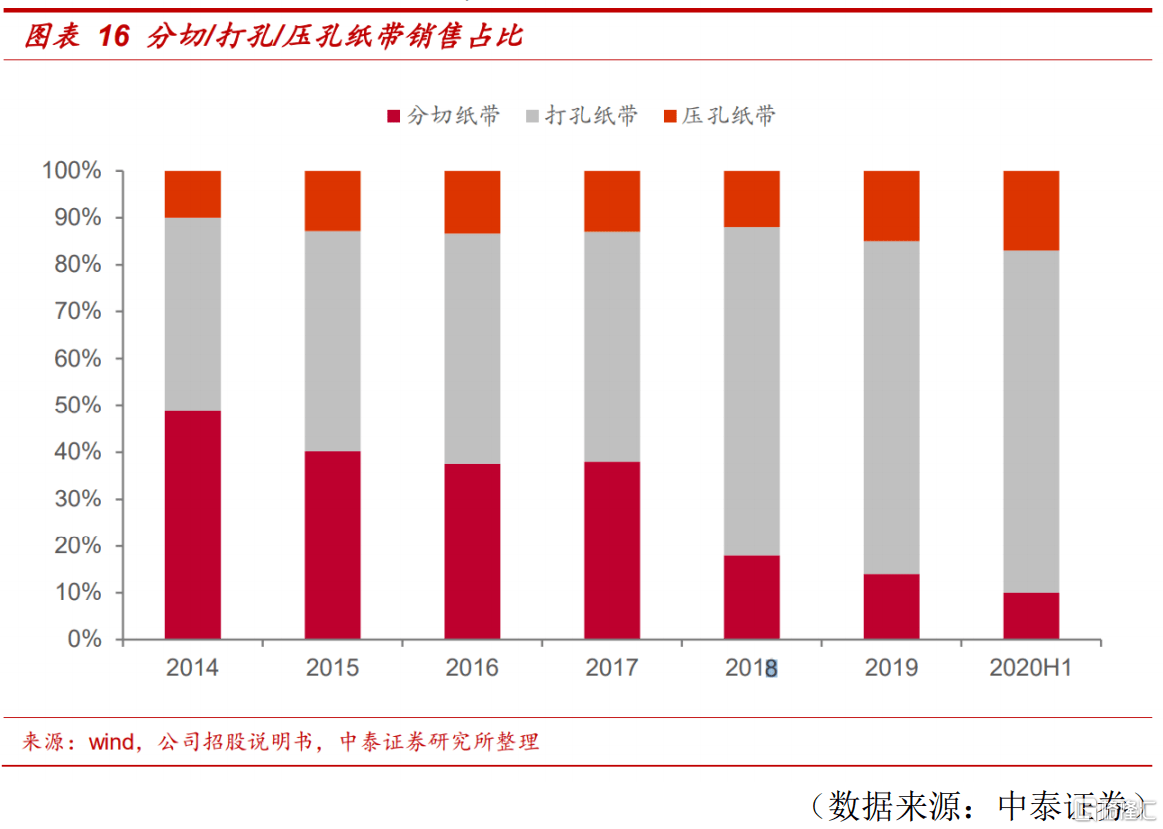

公司早期进行毛利率较低的分切步骤,随后几年公司抓紧研发,开始进入毛利率较高的打孔以及压孔的生产阶段,业务上提升了纸质载带高附加值产品占比,行业上打破国际龙头在国内垄断格局,打开了国产替代空间。

打孔纸带销售占比从2014年 41.09%增长到2020H1 73%;压孔纸带从10.04%增长到17%,而分切纸带则从48.87%下降到10%。

公司作为纸质载带龙头,进入高附加值领域的生产领域,带动公司毛利率与净利率增长。

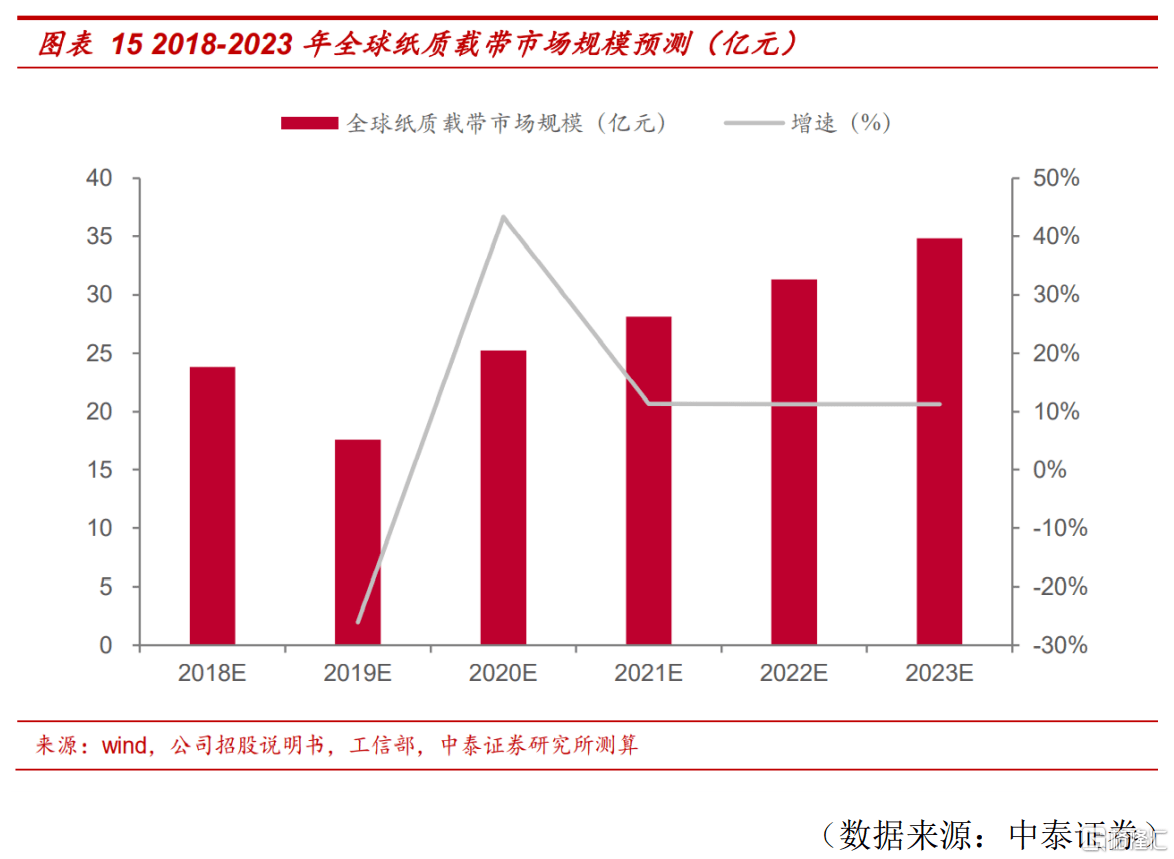

纸质载带市场规模可期,公司纸质载带业务可随行业规模增长继续跟随

随着5G基站建设,汽车开始电子化、新能源化,以及5G带动消费电子增长,中泰证券预测全球纸质载带市场规模将达35亿元。同时我国电子元器件占全球产量39%,国内厂商受疫情与贸易摩擦影响,为了上游供应商稳定性,将越来越选择国内厂商进行供货。而且公司高端领域纸质载带也受行业认可。

2)公司业务多点开花(塑料载带)带动公司营收、净利增长

塑料载带是公司布局已久的领域,目前随着塑料载带自产以及公司开始着力发展高端塑料载带,2020年H1实现收入0.50亿元(+52.26%),毛利率稳步增长。

3)离型膜国产替代空间已经打开

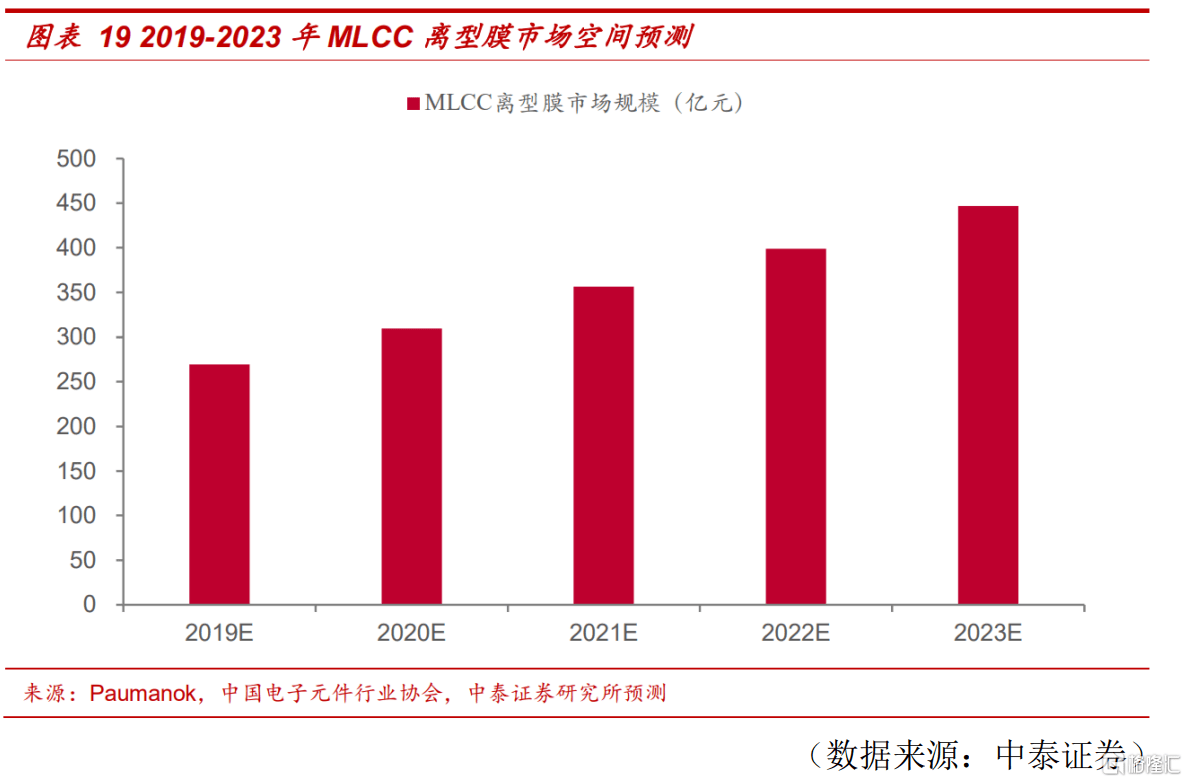

中泰证券预测随着5G基站建设,汽车开始电子化、新能源化,以及5G带动消费电子增长,2023年全球MLCC离型膜市场空间可达450亿元。

国内MLCC离型膜主要依赖国外进口,公司是国内唯数不多的能生产离型膜的厂商,且2020年上半年公司进口了两条韩国生产线,主要针对中高端MLCC离型膜生产。MLCC离型膜客户群与纸质载带存在重合,随着公司离型膜性能提升,国产替代空间非常巨大。

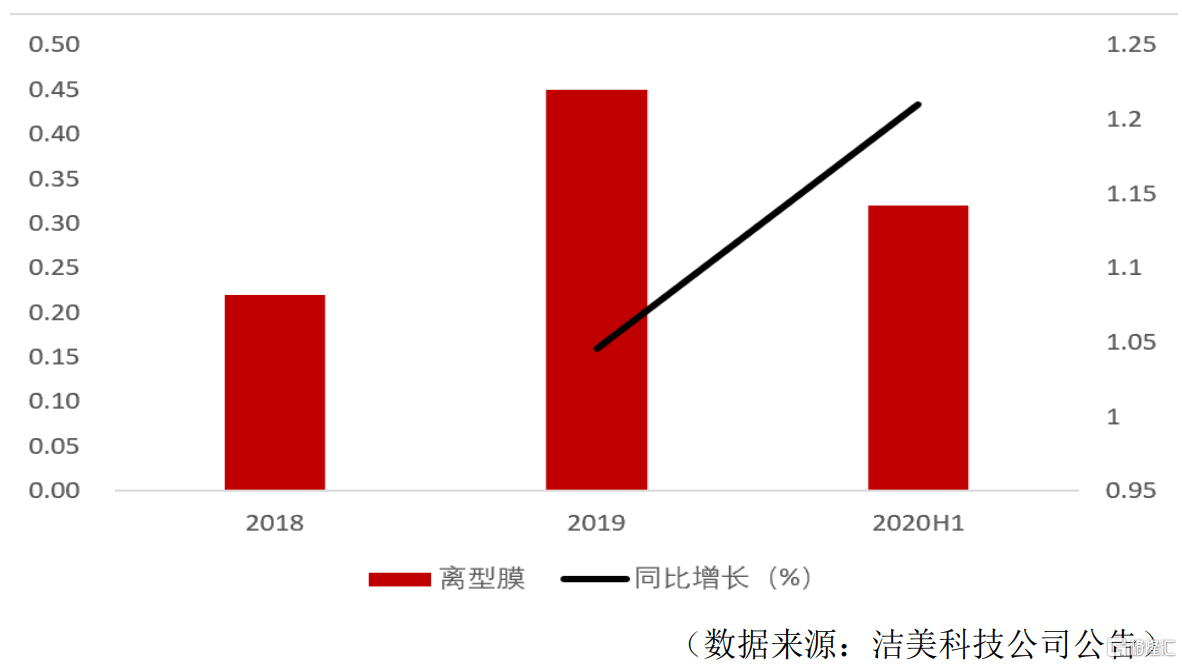

公司离型膜2020年H1实现收入0.35亿元(+121%)

盈利预测

中泰证券预测2020-2022年的营业收入分别是:13.71/17.13/21.29亿元,归母净利润分别是2.97亿元、3.8亿元、4.8亿元,对应的PE分别为39.93倍、31.42倍、24.87倍。