招银租赁拟发40亿元金融债:尚有260亿债券未到期,去年上半年净利润14亿元

图片来源于网络

图片来源于网络

据中国债券信息网披露,招银金融租赁有限公司拟于1月26日发行40亿元三年期金融债。

募资说明书中指出,本次债券募集资金将按规定补充公司中长期资金,主要用于租赁项目投放,服务实体经济,优化公司资产负债结构等。

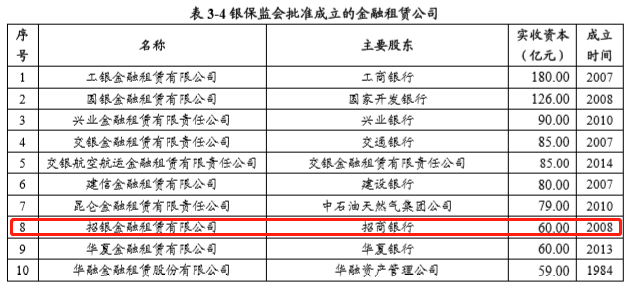

目前,国内租赁行业分为两类,一类是由银保监会批准的金融租赁公司,另一类是由商务部批准的租赁公司。其中,银保监会批准的金融租赁公司按出资人,又可分为银行系金融租赁公司和非银行系金融租赁公司。

招银租赁是招商银行出资20亿元筹建的全资子公司,于2008年3月获批准开业,成为国务院批准设立的首批五家银行系金融租赁公司之一。

图片截取自募资说明书

图片截取自募资说明书

2014年,招银租赁增资至60亿元,资本实力在当前银保监会批准成立的70家金融租赁公司中排名第8位,排在第1位的是工行旗下的工银租赁。

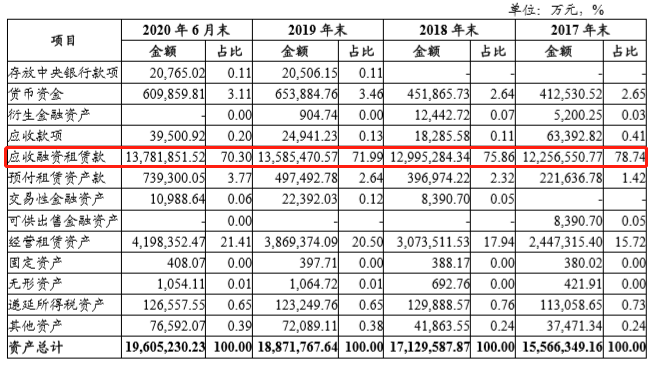

2017年至2019年,招银租赁总资产从1556.63亿元增长到1887.18亿元。截至2020年6月末,招银租赁总资产已达1960.52亿元。

图片截取自募资说明书

图片截取自募资说明书

资产结构上,招银租赁的资产主要为应收融资租赁款。2017-2019年,招银租赁应收融资租赁款从1225.66亿元增长至1358.55亿元,年复合增长率为5.28%,截至2020年6月末,招银金租应收融资租赁款为1378.19亿元。

三年间,招银租赁的应收融资租赁款占资产总额的比例均在70%以上。

从负债端看,招银租赁的总负债由2017年的1400.81亿元增长到了2020年6月末的1742.56亿元,近三年的资产负债率均在89%左右。

募资说明书中指出,负债的增长主要来源于长短期借款、金融债等融资规模增长。

图片截取自募资说明书

图片截取自募资说明书

经统计,2013年-2020年,招银租赁发行了18笔总额为420亿元的金融债和1笔20亿元的二级资本债。截至2021年1月18日,19只债券中尚有9只处于存续期,总金额为260亿元。此外,招银租赁还在2013年-2015年间发行了12期总额为117.53亿元的ABS。

募资说明书还披露了招银租赁的业绩情况。2020年上半年,招银租赁实现营收61.97亿元,实现净利润14.36亿元。

从说明书披露的业绩情况看,招银租赁营收与净利润均逐年增长。营收由2017年的91.16亿元增长到2019年的127.19亿元,增速略有放缓;净利润由2017年的19.59亿元增长到2019年的25.01亿元,其中,利息收入从2017年的53亿元增至2019年的68.26亿元。

而利息收入绝大部分来自融资租赁业务,融资租赁业务收入占利息收入的比重高达99%。

据悉,招银租赁目前的业务产品主要涵盖设备和供应商租赁业务板块、航空租赁业务板块和航运租赁业务板块。设备和供应商板块租赁资产占比约56%,航空板块租赁资产占比约20%,航运板块租赁资产占比约24%。

说明书显示,截至2020年6月末,前五大客户贷款余额占资本净额的比例均在10%-15%左右,单一客户融资集中度符合监管要求,贷款余额总计为154.56亿元。

资产质量方面,2017年-2019年,招银租赁不良资产余额分别为12.03亿元、11.85亿元、9.65亿元,不良率分别为0.79%、0.71%、0.53%,资产质量持续向好。但受疫情影响,2020上半年,招银租赁的不良资产余额及不良率均有所上升。

2020年上半年,招银租赁经营活动产生的现金流净额转负为-18.5亿元,对此,募资说明书中解释称,是与同业拆借及同业借款相关的现金流出金额较大导致的。此外,受公司减少了购建固定资产、无形资产和其他长期资产的支出影响,投资活动产生的现金流净额转正为13.36亿元。