中金宏观:近期货币政策或大致稳定

特别观察:短期货币政策判断

近期央行连续两周公开市场操作净回笼,1月15日小幅减量续作当月到期MLF与TMLF,当日10年期国债期货主力合约收跌0.3%,显示市场对货币政策收紧的担忧有所增加。短期内,货币政策将如何演变?

本周五央行新闻发布会上,相关官员指出,“目前金融机构平均存款准备金率为9.4%,中小存款类金融机构为6%,当前的存款准备金率水平不高”,“2021年货币政策要稳字当头,不急转弯,稳健的货币政策要灵活精准、合理适度…在总量方面,综合运用存款准备金率、再贷款再贴现、MLF、OMO等多种工具保持流动性合理充裕,保持M2和社会融资规模增速同名义经济增速基本匹配”。这给政策不急转弯做了详细的注脚。

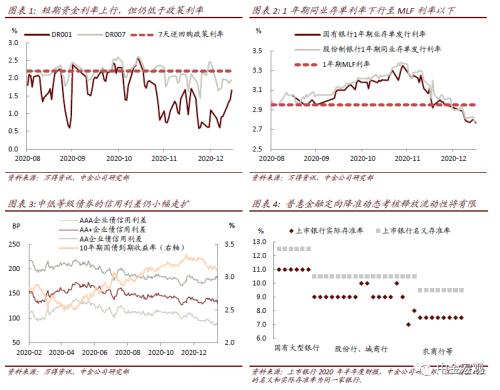

目前DR007 在1.9-2.0%位置,低于央行同期限政策利率;年初隔夜资金利率低于1%,处在比较低的水平,因此近期流动性边际上小幅收紧有其合理性。而年初以来1年期同业存单发行利率持续回落(低于1年期MLF利率),显示中短端资金面仍较为宽松。因此MLF减量续作,可能也与银行投标量不高有关。

近几年年初央行多通过降准、扩表等方式投放较多流动性,但今年年初却净回笼,不代表货币政策态度发生明显变化,因为近期财政政策对流动性的冲击不大,甚至有助缓解流动性。去年较大规模的财政赤字和使用进度较慢,故央行在12月投放大量14天逆回购并超量续作MLF,缓解资金跨年压力,部分自然会陆续在1月到期;另一方面,去年未使用完毕的财政资金大概率结转至今年使用(我们估算结转规模至少在5000亿元以上),这会支撑年初流动性。而且今年1月地方政府尚未启动提前发行新增债券,前15日发行的再融资债券规模合计约1700亿元,而去年同期地方政府新增债券发行规模达3500亿元。综合考虑这两大因素,年初财政政策对流动性的冲击不大,甚至会有助缓解流动性,这也降低了对货币政策操作量的依赖。

1季度央行或启动普惠金融定向降准动态考核,但大部分银行处于第二档(低于名义法定存准率1.5个百分点),释放的增量流动性将非常有限;但同时“三档两优”中第三档的小型金融机构的实际法定存准率已降至7.5%(村镇银行多降至6%),进一步下调的空间较小。展望1季度,考虑到2月春节期间对流动性带来的短时冲击,3、4月份即将迎来的信用债到期高峰(当前中低等级企业债信用利差仍小幅走扩,债市情绪尚未修复),我们预计央行或更多通过逆回购、MLF、再贷款等方式投放流动性,而全面降准的概率不大(或存在定向降准的可能性)。

我们在去年11月23日外发的专题报告《货币政策何去何从?》中指出,有多个因素影响我国货币政策的走势,除了通胀和经济增长,楼市走势以及金融风险等也是货币政策考量的因素。我们在去年11月9日外发的2021年度展望报告《虚实“再平衡”》中亦指出,2021年通胀总体上比较温和,需求追赶供给,但经济不至于出现过热。加上金融“再平衡”带来市场自发的“紧信用”,3-4月出现偿债高峰,宏观政策的态势或呈现“紧信用、松货币、宽财政”的组合。近期个别城市楼市有所升温,但在楼市总体上趋稳的背景下,通过“一城一策”预防楼市风险的可能性或大于动用总量政策的概率。总而言之,近期公开市场小幅净回笼或是对年初短端利率下降较多的反应,我们预计短期内货币政策或维持大致稳定,而非明显变化。

上周高频数据跟踪

地产成交增长有所上升;中国疫苗接种超过1,000万剂次。1月上旬粗钢产量同比上升10.4%,继续保持较快增长。地产成交继续保持较快增长,上周30城地产成交面积同比上升22%,较前一周的9.5%加快。根据国家卫健委1月13日上午发布的数据,全国累计接种新冠病毒疫苗超过1000万剂次。

食品价格同比涨幅继续上升,大宗商品价格冲高后环比略有回落。上周农业部食品批发价格环比上升2.9%,同比增速从之前一周的7.1%上涨至10.1%。在明显冲高之后,上周大宗商品价格环比有所回落,上周布伦特原油价格环比下降1.6%;国内螺纹钢价格环比下降2.3%,铜价环比下降1.4%。

流动性略有宽松,国债收益率大体平稳。在连续下降后,上周短端利率大体平稳, R007微升7个bp至2.03%、但仍低于7天逆回购利率,3个月SHIBOR从之前一周的2.65%下降至上周的2.58%。虽然流动性小幅宽松,但国债收益率大体平稳,1年期国债收益率从之前一周的2.36%微升到2.38%,10年期国债收益率持平于3.15%。

图表

特别观察:短期货币政策判断

文章来源

本报告摘自:2021年1月17日已经发布的图说中国宏观周报《近期货币政策或大致稳定(2021年1月11日-2021年1月15日)》