宝龙地产“千亿负债”压顶1年发行58亿票据还债,商业板块销售额三连降

图片来源:网络

图片来源:网络

新年伊始,宝龙地产(HK:01238)便动作不断。

1月5日,有市场消息称,宝龙地产南京公司将进行相关架构调整,拟划分成江南区域和江北区域,以实现业务新增。

消息还称,宝龙地产要求南京成为继上海、杭州、宁波以外的长三角区域的第四个增长极。

此前一天,宝龙地产公告宣布,拟增发1亿美元利率5.95%的优先票据,为其现有中长期债务(一年内将到期)进行再融资。

宝龙地产1990年在澳门成立,自2003年起专注开发运营综合性商业地产项目,2009年在香港主板成功上市。2019年,宝龙地产旗下子公司宝龙商业(HK.9909)登陆港交所,成为港股第一家商业管理公司。

虽然一再强调自己的“商业”属性,但宝龙地产的业绩增长长期靠住宅业务拉动。

2019年,宝龙地产物业销售总收入为224.78亿元。商业部分仅营收53.57亿元,营收占比由2018年的39%降至23.8%。

最新一期的财报显示,宝龙地产2020年上半年物业销售收入中。商业部分营收30.84亿元,营收占比进一步下滑至20.1%。

2020年6月初,宝龙地产引入万达老将履新商业地产。两个月后举行的中期业绩会上,宝龙地产提出“双百双千”战略目标,称未来五年将实现自持购物中心超百座。

去年募资超58亿元,销售额三年增百亿

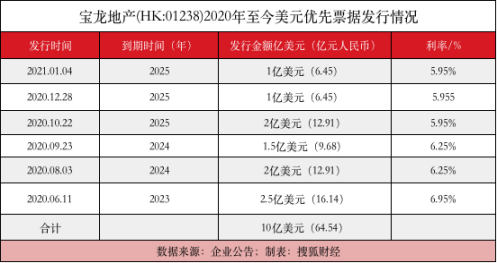

1月4日公告显示,本次增发的美元优先票据与宝龙地产此前发行的于2025年到期的2亿美元5.95%利率优先票据、1亿美元5.95%利率优先票据合并及组成单一系列。

对于宝龙地产而言,增发这种操作已稀松平常。往期公告显示,2020年其前后仅通过5笔美元优先票据的发行,合计募资约58.15亿元。

图片来源:搜狐财经

图片来源:搜狐财经

频频融资的另一面,是宝龙地产上涨的拿地成本和近年来持续增长的销售业绩。

中指研究院发布的2020年1-11月全国房地产企业拿地排行榜显示,宝龙地产前11个月花费310亿元拿地521万平米,拿地均价为5950元/平米。

而2019年同期,宝龙地产拿花费149亿元拿地328万平米,拿地均价为4543元/平米。

换言之,2020年前11月,宝龙地产拿地金额同比上涨108%,拿地均价较上年同期上涨1407元/平米,涨幅31%。

上述期间,宝龙地产销售额719.47亿元同比增长30.1%,超2019年全年再创新高;环比增速达98.6%,完成全年750亿元销售目标的95%。

宝龙地产是老牌房企,2003年开始“专注商业地产领域”发展。2007年,宝龙地产开发的第一个大型商业地产项目、第一代城市综合体产品——福州宝龙城市广场开业。

此后仅两年多时间里,宝龙地产以标准化的选址及快速的产品复制模式,在全国打造了10余座宝龙城市广场。2009年10月,宝龙地产成为首家在港上市的商业地产公司。

次年,宝龙地产总部移至上海,并提出“以上海为中心,深耕长三角”的长期战略布局。至2014年,宝龙地产跨越百亿销售规模。

三年后,宝龙地产将销售规模抬升到了200亿元。2018年,宝龙地产跨越两级台阶,销售额突破400亿元大关。

2019年,宝龙地产又以47%的增速将销售额提升至600亿元之上,创下历史新高。

而随着规模扩张,尚未迈入“千亿俱乐部”的宝龙地产却早已头顶“千亿债务”。

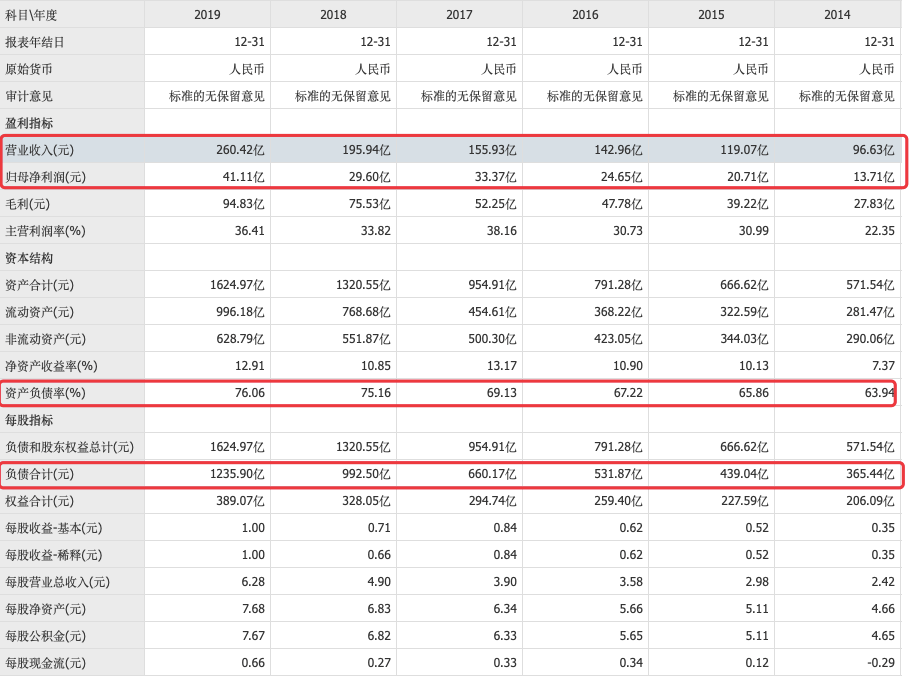

宝龙地产2014年至2019年主要财务指标,图片来源:同花顺金融终端

宝龙地产2014年至2019年主要财务指标,图片来源:同花顺金融终端

截止2020年中期,宝龙地产总负债1319.82亿元,较2019年末增加6.8%;资产负债率为76.28%,剔除预收款后的资产负债率为73.24%,触及监管给出的“不超70%”红线。

同期,宝龙地产借款总额约为592.5亿元,一年内到期的借款约为227.04亿元。而对应的现金及现金等价物为224.05亿元,存在着近3亿元的资金缺口。

截止期末,宝龙地产净负债率为80%;现金短债比1.16,但除掉受限制现金后,这一指标为0.98,现金水平一般。

2018年时,宝龙地产净负债率曾高达101.6%。得益于销售的增长及2019年底宝龙商业分拆上市,才让宝龙地产的现金流极大改善,2019年净负债率降至81.2%。

商业板块销售额贡献比17.91%,购物广场出租率曾低至50%

做商业地产出身的宝龙地产,曾与万达齐名。在业界,曾有个说法叫“北有万达,南有宝龙”。然而如今,两者无论是体量、还是行业影响力,均已不在一个层级。

2009年至今,宝龙地产营收由2010年的44.3亿元翻6倍,至2019年的260.4亿元;归母净利润却由2009年的30.43亿元降至2018年的28.37亿元。2019年分拆宝龙商业上市后,利润数据才有所回升至40.41亿元。

截至2019年末,宝龙地产持有及管理的商业广场42家,另管理3家轻资产项目。

再看万达商管,2019年营收786.56亿元,归母净利润243.98亿元;截止期末,共持有及运营管理已开业商业广场323个。其中,自持项目为241个占比74.61%。

如前所述,2014年至2019年,宝龙地产销售额由106.48亿元增至603.5亿元,复合年增长率33.53%。但帮助宝龙地产实现销售业绩增长的,却并不是商业地产。

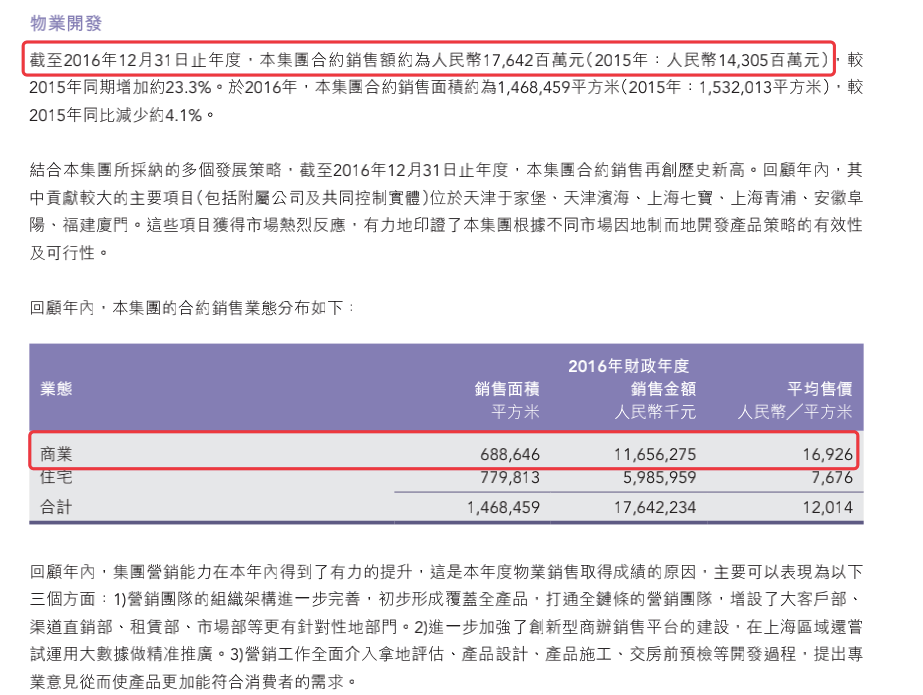

在这期间,2016年时宝龙地产商业地产板块的销售额同比增长41.2%至116.56亿元,占当期总销售额的66%。

图片来源:宝龙地产2016年年报

图片来源:宝龙地产2016年年报

但2017年起,宝龙地产商业地产板块的销售额迅速下滑至76.28亿元,销售占比36.53%;同期,宝龙地产的住宅销售额同比增长121.45%至132.54亿元。

2019年和2020年上半年,宝龙地产商业板块的销售额分别为139.47亿元、56.48亿元,分别占当期总销售额的23.11%、17.91%,销售额贡献比已进一步下滑。

与此同时,宝龙地产也多次在年报中指出,其营收增长主要靠住宅业务拉动。

宝龙地产的收入主要包括物业销售收入、投资物业租金收入、物业管理收入等三大块。物业销售是其主要收入来源,近五年营收贡献比均在85%以上。

2016年至2019年间,宝龙地产物业销售中,住宅业务所产生的收益为35.14亿元、74.33亿元、101.61亿元、171.20亿元,收益贡献比由28.04%升至76.15%。

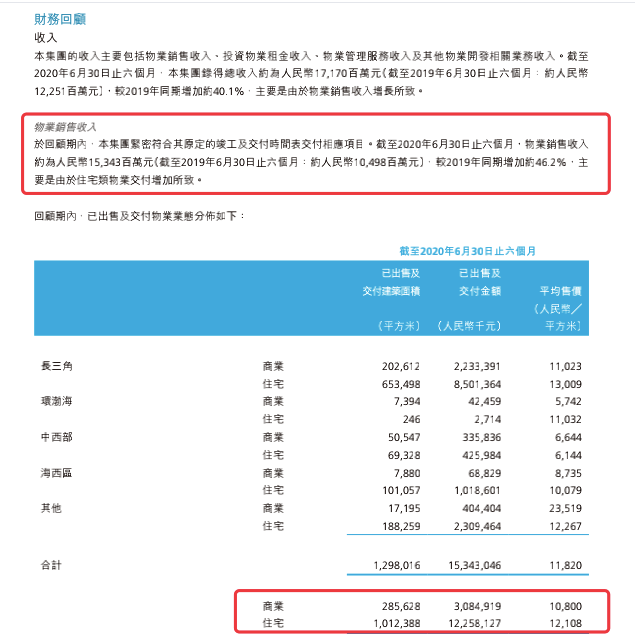

2020年中期,由于住宅物业交付增加,宝龙地产物业销售153.43亿元,同比增幅46.2%。其中,商业业务仅收益30.84亿元,收益贡献比20.1%。

图片来源:宝龙地产2020年中报

图片来源:宝龙地产2020年中报

此外,虽然宝龙地产并未在年报中披露旗下运营的各个广场的具体收入情况。但公开资料显示,宝龙地产购物广场出租率最低至50%,且逐年下降。

据上海宝龙实业于2020年1月20日披露的2020年度第一期公司债券募集说明书显示,2016至2018年三年间,宝龙在福州、郑州、重庆、上海等多地共计6家商业广场租金连续下滑。

如,福州宝龙广场年度租金收入从2016年的5929万元跌至2018年的5023万元,郑州宝龙广场三年内租金营收从2566万元跌至1411.61万元。

另,2019年前三季度,上海宝山宝龙广场租金收入亏损超1000万元,无锡、阜阳两处宝龙广场同期也录得亏损。

截至公告期末,32家宝龙商业广场中仅有5家出租率达100%。青岛即墨、青岛城阳、蚌埠、郑州等共7家宝龙广场出租率低于90%。其中,青岛城阳宝龙广场出租率低至50%。

引入万达老将,未来五年拟自持超过100个购物中心

随着2019年底宝龙商业分拆上市,以商业地产起家的宝龙地产不得不思考如何提振商业板块的业绩。

2020年6月,陈德力获任宝龙地产联席总裁及宝龙商业行政总裁。陈德力,现年47岁,历任嘉德置地凯德商用中国区域总经理、万达商管副总裁、新城控股董事兼联席总裁等职务。

这也是继2017年两位明星经理人接连离任之后,宝龙地产商业板块引入新高管。

2017年3月,原沃尔玛不动产副总裁潘丽君加盟宝龙地产,执掌商业地产板块。但不到半年,潘丽君便辞职。

同年8月,宝龙地产又引入曾任万达集团副总裁兼万达商管商务副总裁的王寿庆。但仍不到半年,王寿庆也选择了“出走”。

此后,2007年11月,宝龙集团创始人许健康之子许华芳上位,接手商业地产板块,任总裁一职至今。

陈德力获任后的两个月,宝龙地产在中期业绩会上公布《新五年战略规划》(2021-2025)。

宝龙地产称,未来五年将以“1+1+N”地产布局策略,实现自持购物中心超百座、核心利润超百亿、权益销售额超千亿、上市公司总市值超千亿的“双百双千”战略目标。

谈及具体的目标实现,许华芳称,“公司未来商业布局仍然是围绕长三角地区,将长三角布局完整将作为公司的终极发展目标。”

值得注意的是,在中期业绩会上,宝龙地产还表示未来其子在长三角布局的颗粒度会越来越细。具体而言,宝龙在最新的区域调整中,将安徽并入长三角范围之内,并将南京列为新的增长点之一。

而截至1月5日收盘,宝龙地产总市值为214亿港元,与千亿市值依然相距甚远。

2021已开启,这将是宝龙地产《新五年战略规划》的开局之年。在“千亿负债”与“双百双千”之间,宝龙地产才刚刚开始答题。