成都银行房地产贷款占比高出监管新规“红线”13.3个百分点,股价两日跌超10%

1月4日晚,成都银行发布公告表示,其副董事长何维忠,基于对成都银行未来发展的信心,于2021 年 1 月 4 日运用自有资金以集中竞价的方式合计增持3万股成都银行股份,增持价格区间为9.78-9.79 元/股。

成都银行公告

成都银行公告

高管增持并未能对成都银行近日的弱势走向有所提振。继昨日跌超8%后,截至1月5日收盘,成都银行现价9.42元/股,再跌3.98%,即2021年开盘两日成都银行股价已跌11.72%,跌幅高居沪深两市4140支股票的第16位,领跌银行板块。

成都银行股市表现

成都银行股市表现

值得关注的是,鉴于日前监管部门新建立的银行业金融机构房地产贷款集中度管理制度的相关要求,成都银行正面临着较大的业务调整压力。其个人住房贷款及房地产业贷款业务将大幅收缩,而这或将对其近期股市及未来的业绩产生一定程度的影响。

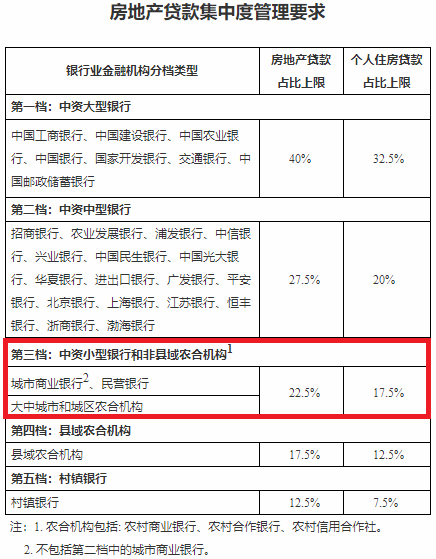

12月31日,央行、银保监会发布了《关于建立银行业金融机构房地产贷款集中度管理制度的通知》,建立了银行业金融机构房地产贷款集中度管理制度。

《通知》内容规定,银行业金融机构的房地产贷款占比(房地产贷款=个人购房按揭贷款+公司贷款中房地产行业贷款余额)和个人住房贷款占比不得高于央行、银保监会确定的房地产贷款占比上限和个人住房贷款占比上限。

同时《通知》规定了业务调整期限,截至2020年12月末,银行业金融机构房地产贷款占比、个人住房贷款占比超出管理要求,超出2个百分点以内的,业务调整过渡期为自该通知实施之日起2年;超出2个百分点及以上的,业务调整过渡期为自该通知实施之日起4年(《通知》实施之日为2021年1月1日)。

房地产贷款集中度管理要求

房地产贷款集中度管理要求

按此要求,属于中资小型银行的成都银行,房地产贷款占比上限将不得超过22.5%,个人住房贷款不得超过17.5%。

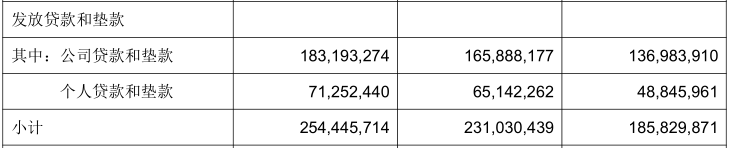

根据成都银行此前披露的2020年半年报数据,截至2020年6月末,成都银行人民币各项贷款余额为2554.46亿元,其中公司贷款为1831.93亿元,占比72%;个人贷款712.52亿元,占比28%。

截取自成都银行2020年度半年报

截取自成都银行2020年度半年报

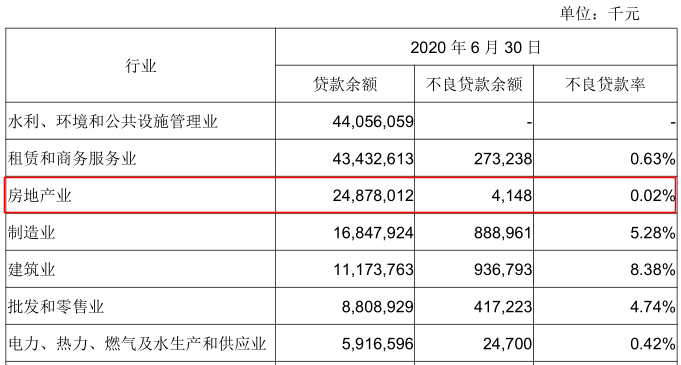

公司贷款中,按行业来看,截至2020年6月末,成都银行房地产业贷款余额为248.78亿元,其中不良贷款414.8万元,不良贷款率仅0.02%。

成都银行公司贷款(部分行业)

成都银行公司贷款(部分行业)

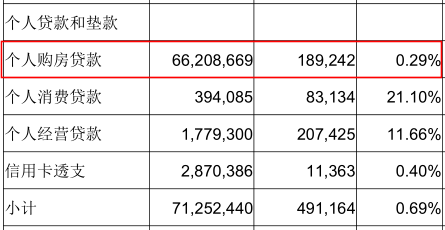

个人贷款部分,成都银行个人购房贷款余额为662.09亿元,其中不良贷款余额为1.89亿元,不良贷款率0.29%。

成都银行个人贷款

成都银行个人贷款

将二者相加,即根据2020年6月30日数据,成都银行个人住房贷款占比26.02%,房地产贷款余额占比35.8%,超出监管部门“红线”较多,分别超出8.52和13.3个百分点,超出规模分别为216.81亿元和338.36亿元,居上市银行前列。

《通知》表示, “房地产贷款集中度超出管理要求的银行业金融机构,须制定业务调整过渡期内逐步达到管理要求的调整方案,明确向管理要求边际收敛的具体举措”。按前文所述,成都银行将具有为其4年的业务调整过渡期。

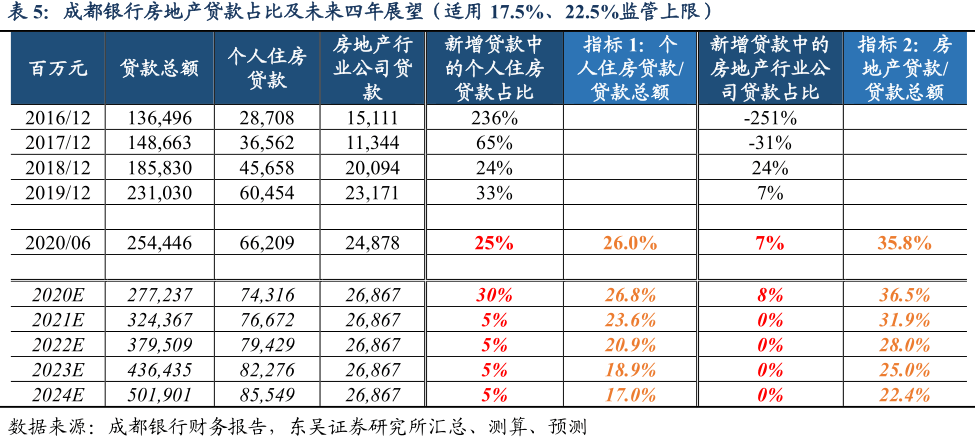

根据东吴证券的测算,成都银行未来四年的净新增贷款中,个人住房贷款的占比需要压降至 5%以内,而房地产行业公司贷款需压降至0%,才能在2024年达标。

图片截取自东吴证券研报

图片截取自东吴证券研报

成都银行财报数据显示,过去三年的净新增贷款中,个人购房货款占比一直高达25%-30%。截至2020年6月底,成都银行的个人购房贷款同比增速为28.1%,房地产行业公司贷款同比增速为15.7%。

而上文券商测算的5%和0%这两个临界值都明显低于最近几年的实际水平,成都银行面临的新增贷款结构调整压力可见一斑。

此外,值得关注的是,成都银行的个人贷款业务结构十分单一,以个人购房贷款为主,根据2020年半年报数据计算,成都银行的个人购房贷款占其个人贷款比重高达92.9%。个人消费贷款占比很低,仅为0.55%,但同时不良贷款率极高,为21.1%。

但据往期财报数据显示,成都银行的消费贷规模连年走低,已由2016年度的17.46亿元,逐年下滑至如今的3.94亿元。对于近年来消费贷规模的急速压降,成都银行曾在财报中称,"基于市场判断和风险控制的需要,本行减少了个人消费贷款的投放规模。"

根据其目前的新增贷款结构,东吴证券在其研报中表示,成都银行未来如果需要调整贷款结构,预计会向对公业务及小微贷款倾斜。

中金银行组则指出,成都银行等部分城商银行房地产贷款占比超限点数较多,预计与这些城商银行融资合作较为紧密的个别区域性房企或将面临开发贷边际收紧压力。

对于银行行业,虽近两日银行板块在持续上涨的大盘中持续走跌,但多家券商均指出,《通知》对银行基本面实质性影响不大。

国信证券银行团队在其研报中表示,该制度的出台是对此前房地产相关监管导向的制度化,对行业基本面实质性影响有限,大跌更多是情绪层面的反映。目前银行行业基本面稳中向好,估值处于历史低位,将维持“超配”评级。