宁德时代再创新高,但大哥难当!

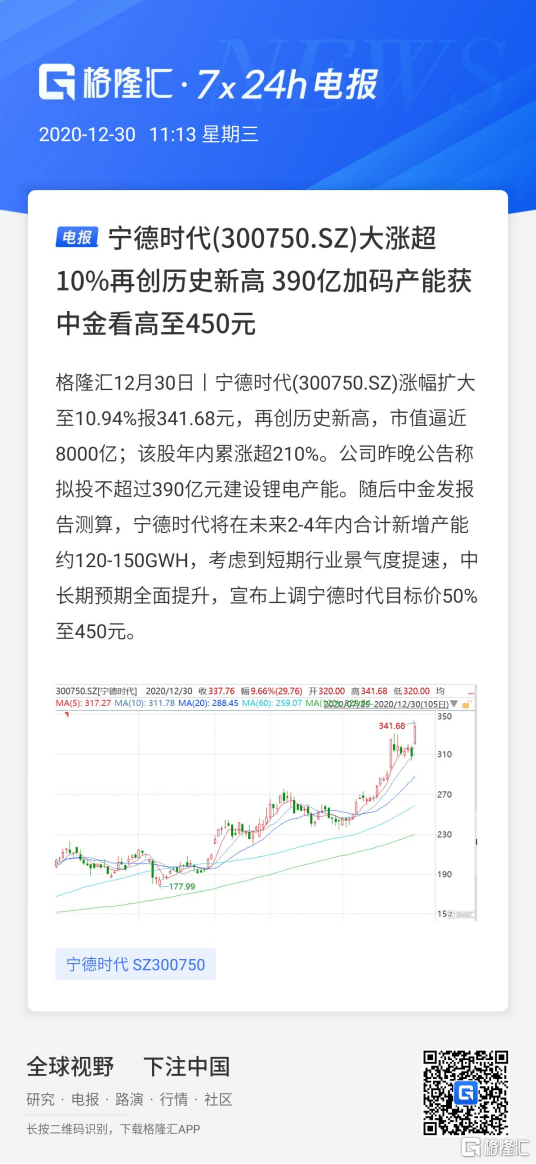

据12月30日快报,12月30日上午,宁德时代涨幅扩大至10.94%报341.68元,再创历史新高,市值逼近8000亿;公司昨晚公告称拟投不超过390亿元建设锂电产能。随后中金发报告测算,宁德时代将在未来2-4年内合计新增产能约120-150GWH,考虑到短期行业景气度提速,中长期预期全面提升,宣布上调宁德时代目标价50%至450元。

下午开盘后不久,宁德时代股价最高冲到347.94元。

在历史新高之际,回顾宁德时代的发展历程,除了自身实力,其迅速崛起与我国政府对新能源政策的大力扶持有很大关系。

当2011年,宁德时代从ATL动力电池事业部脱离出来,没有人会预料到这家公司在以后不到10年的时间里会迅速成长为全球动力电池出货量最大的一家中国公司。

2017年,宁德时代动力电池销量首次超过比亚迪,出货量全球第一。2018年6月,公司在深交所上市。

然而,受年初开始的国内卫生事件的影响,今年上半年宁德时代的总装机量为10.0GWh,被LG化学反超,LG化学在产能扩张也比宁德时代更加激进,另一方面,比亚迪在上半年推出了被认为更安全能量密度更高的刀片电池,向国内动力电池一哥宁德时代发起冲击,腹背受敌,2019年6月,外资动力电池企业放开,日韩头部入华,宁德时代的大哥地位,正在遭遇来自各方的正面挑战。

尽管从19年下半年至今,宁德时代总市值从不到3000亿一路上涨超过7000亿,市值是上汽集团的两倍多,但是,在股价暴涨的高光时刻,一些人对它的担忧也在增多。

一、遭遇LG化学

在下游客户方面,2013年,国内商业车龙头宇通开始成为宁德时代客户。2014年,通过向普莱德供货北汽,宁德时代成为北汽最大电芯供应商,同时,宁德时代开始与乘用车客户吉利、商业车客户中车展开合作。2017年以来,宁德时代与上汽、广汽、东风等国内一线车企合资建厂。

目前,宁德时代的下游客户包括了国内主流自主品牌、主流外资品牌、造车新势力和主流商业车品牌,下游客户广阔,且与客户深度捆绑。

2020年2月,宁德时代发布公告称将从今年下半年开始向上海特斯拉供应商锂离子动力电池产品,但也提示特斯拉未对产品采购量进行保证。

实际上,LG化学从3月份开始已成为国产特斯拉的主力供应商,LG化学已经计划在韩国本土新增产能来保证对特斯拉的供货。在特斯拉市场份额方面,有报道称LG化学远高于宁德时代。

LG化学在全球有5家工厂,其中两家位于南京,三家分别位于韩国本土、美国与波兰,其客户覆盖了更多的欧美企业,目前下游客户包括现代、起亚、通用、雷诺、大众、奥迪、特斯拉等国际一线车企。另一方面,LG化学的产能扩张非常激进,2019宁德时代的资本开支约为96.27亿,而LG化学在能源解决方案业务的资本开支达到229.01亿,LG化学表示20 20年动力电池产能目标为100 GWh,2021年增加到120GWh。

而宁德时代截止到2019年末电池系统年产能约为53GWh,在建产能22.20GWh,在产能布局和国际客户的比拼上并不占优。

主流观点认为,未来国际的动力电池霸主将在宁德时代与LG化学之间产生,2019年6月24日,工信部发布公告,自2019年6月21日起废止《汽车动力蓄电池行业规范条件》,外资电池彻底放开。

留给宁德时代的不再是曾经的天时地利人和,LG化学作为宁德时代最强劲的对手已经对宁德时代发起正面的冲击。

二、优秀的财务

宁德时代主营业务包括动力电池系统、锂电池材料和储能系统,在以动力电池为核心的产业链的上下游都有布局。其中,动力电池系统业务一直是宁德时代最主要的业务,收入占比保持在80%以上。2019年,动力电池系统约占营收的88.70%。

从成长性看,自2015年以来,新能源汽车产业快速发展,赶上风口的宁德时代,营业收入从57.03亿增长到457.88亿,年均复合增长率达到68.33%,归母净利润从9.31亿元增长到45.60亿元,年均复合增长率约为48.78%%,扣非净利润则从8.80亿增长到39.15亿,年均复合增长率约为45.23%,在国内动力电池从草莽到头部集中的发展过程中,这个数据在行业中无疑是非常优秀的。

据最新的2020年三季度财报,2020年前9个月,宁德时代营收315.22 亿元,同比减少4.06%,归母净利润为33.57亿元,同比减少3.10%,其中Q3实现营收126.93亿元,同比增长0.8%,归母净利润14.20亿元,同比增长4.24%,前三季度业绩下滑,补贴退坡疫情影响都是重要原因。

从盈利能力看,宁德时代最近五年的销售毛利率、销售净利率持续下降。作为宁德时代最主要业务的动力电池系统,其销售量一直保持快速增长,盈利能力的下降,主要是因为动力电池系统销售单价的下滑。

实际上,宁德时代动力电池系统能量密度升级迭代及规模效应导致固定成本下降,对应的单位成本是在下降的(注:动力电池系统中材料成本占其营业成本的比重超过80%),规模效应也使得公司的费用率总体保持下降,2019,宁德时代的期间费用率已经(含研发费用)下降到13.54%。

补贴退坡竞争加剧的行业背景下,虽然宁德时代的毛利率一直在下降,但在行业中一直保持着领先地位。

宁德时代的资产负债表也是可圈可点。截止到2020年9月30日,宁德时代有息负债合计约为266.27亿,其中短期借款43.61亿,一年内到期的非流动负债13.56亿,短期有息负债约为57.18亿,货币资金约为664.37亿,货币资金是短期有息负债的近12倍。此外,在利润表上,2019年及2020年前三季度,公司财务费用中利息收入分别为10.78亿及10.71亿,主要是银行存款带来的投资回报。

截止到2020年9月30日,宁德时代的资产负债率为51.67%,另据2020年中报,公司未使用的银行授信额度为967.06亿。

综合来看,宁德时代短期偿债风险很低,长期偿债压力不大,资产负债表强劲。

宁德时代的会计政策也偏向谨慎。2019年,宁德时代将动力电池生产设备折旧年限由5年变更为4年,新增2019年折旧7.58亿。此外,宁德时代2020年前三季度对相关资产计提资产和信用减值准备总额高达10.14亿,其中应收款项计提坏账准备1.96亿元,存货计提跌价准备6.75亿,固定资产计提减值准备1.43亿,宁德时代更保守的折旧计提,一定程度上也拖累了公司2020年前三季度的业绩。

另外,截止到2020年9月30日,宁德时代资产负债表上预计负债余额为60.49亿,主要是售后保修和销售返利,同固定资产折旧一样,更保守的预计负债一定程度上起到盈利管理的作用。

结束语

目前全球锂电池行业竞争格局形成中、日、韩三足鼎力。从国内市场看,宁德时代短期内仍然还是国内第一,但长期来看,宁德时代国内第一的位置未必能保持。

一方面,国际整车厂在着手培育自己的电池供应商,比如今年德国大众在中国增持电动汽车合资公司江淮大众至75%的股权,入股A股动力电池生产商国轩高科,暴露出国际整车厂自建供应商的野心,虽然宁德时代与大部分主流车企形成绑定关系,但如果自产电池的成本能做到成本更低,车企一样会选择自己投资;另一方面,日韩外资动力电池厂商进入国内市场,宁德时代需要与LG化学等进行竞争,而国际主流车企一般也不会仅选择一家动力电池厂商。

无论从财务还是业务端,宁德时代都是一家优秀的企业,但是,动力电池是一个重度资本密集行业,LG化学的产能扩张来势凶猛,在软包电池领域具有相当强的技术积累,宁德时代能否在下半场与国际巨头的厮杀中胜出,不仅决定其能否保持国内大哥地位,也将影响到国内相关供应链企业在新能源汽车产业链中的地位。