绿城管理控股(9979.HK)股权激励方案落地,公司价值和品牌力持续提升

告别了高速增长的黄金时代,国内房地产行业进入内生发展的白银时代已成为既定事实,各大房企核心竞争力,乃至生存发展问题均面临着极大考验,加上融资环境趋紧,陷入白热化的竞争也变得越来越复杂,房企转型或寻找新增长点是势在必行。

在这样的大背景下,轻资产、高盈利能力,依靠“专业管理能力+品牌价值输出”为特点的代建模式,成为各个领先的大型房企转型探索过程中的重要选项,同时也为中小型房企实现降杠杆、品牌溢价、融资渠道拓展提供了新的开发模式。

作为代建行业领袖的绿城管理控股,不但成功把代建行业推向资本市场,更在股权激励制度建设和落地进度方面继续引领行业。

绿城管理控股2020年12月24日发布公告,董事会按公司薪酬委员会的推荐建议,已根据该计划向45名选定参与者授出合共3574万股股份。至此,公司的股权激励方案最终得到落实,预期将对公司经营发展、未来盈利增长和兑现、人才和团队引进,或并购整合战略的推动均带来积极的影响和强大的支撑。

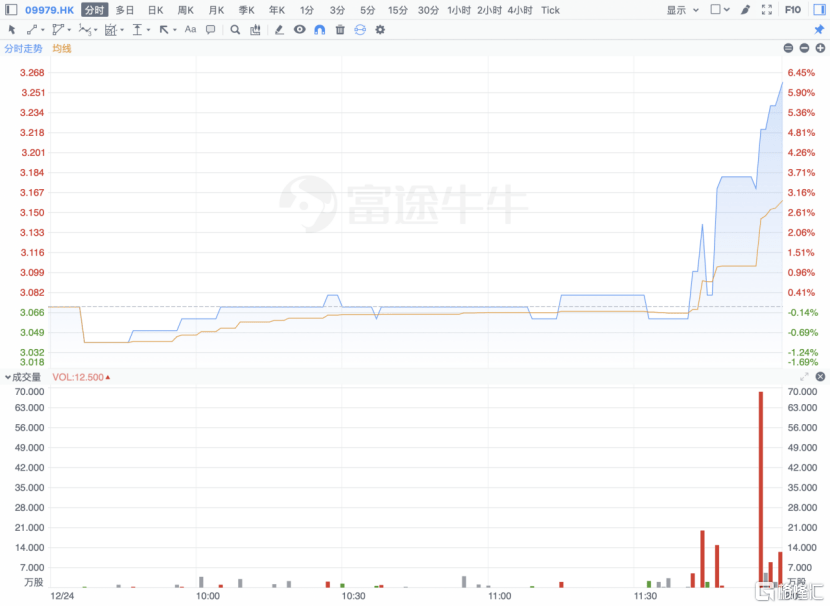

至截稿时间,绿城管理控股(9979.HK)报收于3.20港元,录得4.23%涨幅。市场人士指出,场内投资者对公司的股权激励方案的落实反应积极,或对公司经营产生长期的正面影响,亦为代建行业带来示范作用。

房地产产业最后一片“处女地”,代建的星星之火已成燎原之势

当前,我国代建市场处于起步阶段,整体渗透率不足10%,与欧美等发达国家20-30%的渗透率相比,显然,我国代建行业市场渗透率仍有不小的提升空间。

另外一方面也意味着,站在整个房地产产业链角度去思考,普遍处于成熟度较高、行业格局相对稳固、集中度相对较高发展阶段其他产业环节,将有助快速拉抬和提升代建的渗透率,该行业集中较为分散局面也随之而快速得到改变,因而在这个过程中将令到行业领先者和先行者充分受益。

根据中指研究院数据显示,2019年国内大型房地产代建公司已达28家,除了绿城管理控股、中原建业等龙头的增长速度较快之外,还有金地集团的金地管理、当代的当代绿建、雅居乐集团的雅居乐房管,朗诗集团及滨江旗下的代建公司也显得生机勃勃。此外,万科、旭辉、保利及中海等大型品牌房企都涉足了代建行业。随着资本持续流入及市场需求不断提升,将持续推升整个代建行业的市场增量。

就整个行业而言,我国代建市场将呈现高双位数增长的态势。据中指院研究报告显示,未来数年的年复合增长率约为23.5%。预计我国代建市场的新订总建筑面积将从2020年的8,335万平方米增至2024年的19,390万平方米,届时,预期对应合约金额将高达7.3万亿,对应服务收入总规模或落在3000亿-5000亿预期区间,而2024年所对应的代建行业渗透率仅约为14.7%,距真正的成熟期尚存在继续伸展的机会。

因此,在可预见的未来数年,代建行业进入增长提速的“黄金时代”的机会,也会越来越大,而此后随之服务形态、模式或场景不断延伸和变化,原本所累积流量也不断形成存量服务的机会并进行挖掘,代建行业黄金时代的持续时间,或许会比大多数人预期要久。

2020年下半年,资本市场对代建行业释放出多个积极信号,比如,已有陆续有房企宣布分拆代建业务上市,以及代建行业内排名靠前的代表性公司提交上市申请,或有多家大行发表行业报告进行覆盖和深度研究等事件,无不预示着,代建行业将成为规模庞大的房地产全产业链中最值得期待的“风口”之一,其在资本市场的影响力和话语权已有燎原之势。

市场不会忘掉,当初燃起这一星星之火的,正是代建行业龙头公司——绿城管理控股。

绿城管理控股成功登陆港股,打响了代建企业上市第一枪,给房地产企业从高杠杆向轻资产转型,以及分拆代建业务上市,照亮了前行的道路。

同时,也奠定了公司在资本市场的不可替代领导地位,并作为行业龙头企业代表着整个代建行业明确的发展趋势,产生着相当广泛的市场影响力,公司的品牌价值和领先优势也因此得到巩固和提升。

国内房地产轻资产开发模式的先行者,代建行业第一股入选“年度最具品牌力IPO”

11月,绿城管理控股(9979.HK)参加了由主办的“大中华区最佳上市公司·2020”颁奖典礼,公司凭借上市后品牌影响力得到迅速提升以及一系列相关的卓越表现,并作为房地产代建行业首家登陆资本市场的上市公司,荣获了“年度最具品牌力IPO”殊荣。

据主办方介绍,本次评选旨在打造投资圈中最具参考价值的上市公司排行榜,因而被视为投资业界和市场发展的风向标之一。专家评委会的点评指出,绿城管理控股作为“中国代建第一股”,在快速变化的经济形势下与时俱进地抓住时代机遇,在引领行业飞跃性发展、探寻新商业模式与路径上取得优秀成果,是此次获奖的关键因素。

成立于2010年的绿城管理控股,更是中国房地产轻资产开发模式的先行者与引领者,公司连续多年蝉联中国房地产代建运营引领企业TOP 1。此外,绿城管理控股于2020年11月30日收盘后正式被纳入MSCI中国小型指数。

MSCI中国小型股指数是由国际知名指数编制公司MSCI所编制,旨在衡量中国市场小型股板块的表现,指数涵盖具有良好经营业绩和发展潜力的公司,目前该指数已获得全球机构投资者参考和采用,并吸引了来自全球追踪MSCI指数的被动型投资基金进行建仓,这意味着,相关指数成份股有望受益于被动投资基金建仓资金的持续涌入,进而改善公司股票流动性和投资者持股结构,有机会带来估值提升的积极效应。

另外一方面,公司获纳入MSCI中国小型指数之后,将进一步提升其市场和品牌影响力,有助于业务持续取得扩张。

若继续对公司的发展潜力进行挖掘,如何更加客观地进行解读?我们认为,绿城管理控股未来业绩增长和业务发展扩张的方向,可至少从以下几个角度进行研究和观察:

第一,绿城管理控股是一个进行全国性布局和多元化客户结构的行业领先公司,公司在代建行业的市占率非常高(2019年约占23.7%的市场份额),且位列第一,随着行业集中度的快速提升,具备综合领先优势的绿城管理控股的市占率仍存在提升空间,而且正如前面所提到,行业整体在未来数年仍可保持较高的增长速度,对公司来说,这是一个双重受益的正面条件。

第二是从公司的业务结构出发,绿城管理控股有三大主营业务,分别为商业代建、政府代建和其他服务。除了商业代建之外,政府代建和其他业务的需求在近年正快速提升,比如说近年来的一系列城市更新存量改造的政策支持,这些政策都为公司的政府代建业务提供了很多的机会。

2020年中期报告显示,绿城管理控股现有政府代建项目在建面积2418.8万平方米,较去年同期1741.7万平方米增长38.9%,政府代建已成为公司在建面积增速最快的业务;而其他服务业务包括代建咨询服务、设计及开发咨询服务及其他服务等,其他服务在2019年的收入占比约仅为8.3%,这个比例会随着公司成功构建起平台化运作模式和延着产业链进行并购整合,以及从流量开发转变为存量挖掘的过程中得以持续提升,对应的业务收入规模也会不断扩大,以反映出公司能满足客户在不同阶段所产生的不同需求服务能力的持续提升。

第三点则是公司从客户结构和客户群体的持续调整和优化的过程,可获得更好的发展机会,释放出更大发展潜力,这里也体现着绿城管理控股跟随着行业变化趋势作出改变的应变能力。

我们看到,在过往,可能公司获取客户和项目的重点方向放在了开发商(特别是中小开发商)上面,随着这些开发商手里的土地资源被逐渐开发完毕,行业中真正手里拿着最多的项目资源或土地资源的角色就逐步转变为国企、央企、其他政府机构、金融机构等,从数据来看,公司近两年的客户结构也随着这样的趋势而作出调整。目前,公司项目来源中的政府和国企/央企类别(按项目拥有人分类)都占到很大一部分的比重,接近六成左右。因此可预期未来也会继续受益于此。