广发宏观郭磊:经济数据符合复苏中期的内生特征

广发证券(000776,诊股)首席经济学家 郭磊 博士

报告摘要

第一,六大口径经济数据(工业、服务业、消费、出口、投资、房地产)中,只有地产销售增速略低于10月,其余仍在继续加速。

第二,从发电量到平均工作时间,经济数据呈现出较为明显的七个亮点:

1)工业增加值突破了高基数,发电量增速站上两年以来的高点。

2)出口交货值增速亦站上两年以来的高位。

3)汽车产销量增速依然在高位。

4)房地产单月销量增速依然在双位数的高位。

5)消费电子部门景气有所反弹。前期回落的手机零售增速大幅回升,同期手机、电脑出口增速亦有回升,对应计算机电子行业增加值也出现了连续4个月下行后的反弹。

6)制造业投资显著加快,11月单月增速已至双位数。

7)城镇调查失业率进一步降低,另一个证明供给端活跃度的指标是就业人员周平均工作时间达近年最高。

第三,数据也有一些领域存在负向的边际变化,但目前尚不影响复苏格局:

1)基建投资单月增速有所放缓。

2)房地产土地购置面积单月增速较低。

3)限额零售和餐饮偏弱,防控常态化之下这些领域存在天花板效应,打开空间有赖于疫苗。

第四,我们再进一步对经济特征做出总结,数据比较符合经济复苏中期的内生特征:

1)基建地产投资有所减速,但制造业投资上升趋势较强,完成有效承接。

2)外需扩张对经济的带动力仍处于较为明显的阶段,增加值增速较活跃的行业出口数据亦较强。

3)必需消费表现一般,但可选消费均表现较强。

第五,这一数据所对应的四季度GDP增速可能会略超前期预期,关注这一过程从经济、政策两个维度带给市场预期的影响。

正文

六大口径经济数据(工业、服务业、消费、出口、投资、房地产)中,11月只有地产销售增速略低于10月,其余仍在继续加速。

11月工业增加值单月同比增速为7.0%,高于9-10月连续的6.9%。服务业生产指数为8.0%,高于10月的7.4%。消费同比增速为5.0%,高于10月的4.3%。出口同比增速为21.1%,高于10月的11.4%。固定资产投资累计同比增速为2.6%,高于10月的1.8%。只有房地产销售同比增速为12.1%,低于10月的15.3%,但这一数据仍高于三季度的9.9%和9月的7.3%。

经济仍处于较为典型的加速期。

从发电量到平均工作时间,经济数据呈现出较为明显的七个亮点:

第一,工业增加值突破了高基数,发电量增速站上两年以来的高点。前期引领工业反弹的主要行业依然处于高景气状态。11月工业增加值增速在基数明显抬升的背景下依然显著偏强;发电量增速为6.8%,持平于8月,再度站上两年以来高点。其中电气机械、专用设备、金属制品、化工制品行业增加值同比增速分别为18.0%(10月17.6%)、10.5%(10月8.0%)、13.8%(10月14.1%)、9.2%(10月8.8%),前期活跃的行业依然处于高景气状态。

第二,出口交货值增速亦站上两年以来的高位。11月出口交货值增速为9.1%,站上两年以来高位,这与同期21.1%的出口增速比较匹配。

第三,汽车产销量增速依然在高位。社零口径汽车销售同比增速为11.8%,略低于10月12.0%但依然在高位。增加值和产量同比增速分别为11.1%和8.1%。

第四,房地产单月销量增速依然在双位数的高位。房地产是下半年经济的原发驱动力之一。如前所述,11月房地产销售同比增速低于10月,但依然高达12%以上。

第五,消费电子部门景气有所反弹。前期回落的手机零售增速大幅回升,同期手机、电脑出口增速亦有回升,对应计算机电子行业增加值增速也出现了连续4个月下行后的反弹。通讯器材销售单月增速为43.6%(销售额达823亿),较10月的8.1%大幅回升。11月手机出口增速为29.2%,显著高于前值的-20.2%;自动处理数据设备出口增速为18.6%,亦较前值反弹;在内外销共同影响下,计算机电子行业增加值增速为9.3%,这一数据今年高点是6月,逐步下行至10月后出现反弹。

第六,制造业投资显著加快,11月单月增速已至双位数。11月制造业投资累计增速为-3.5%,较10月的-5.3%显著回升,隐含11月单月增速已在双位数。

第七,城镇调查失业率进一步降低,另一个证明供给端活跃度的指标是就业人员周平均工作时间达近年最高。11月城镇调查失业率进一步下降至5.2%,这一数据已回到2019年底的水平。值得注意的是就业人员平均工作时间这个指标走高至46.9小时/周的近年新高,周工作时间较高意味着需求端上升较快,已导致供给端偏紧。

数据也有一些领域存在负向的边际变化,但目前尚不影响复苏格局:

第一,基建投资单月增速有所放缓。基建投资单月增速为5.9%,低于10月的7.3%和5-10月平均的7.7%。这一点应和财政支出节奏有关,正常季节性之下广义财政空间已大致释放完毕。

第二,房地产土地购置面积单月增速较低。地产新开工、施工、竣工单月增速分别为4.1%、11.9%、3.1%,均比较稳定,施工甚至显著高于前值;地产投资单月增速为10.9%,小幅低于10月的12.73%。但土地购置单月增速只有-15.6%(前值-5.6%),明显较低,这一特征是否与“三道红线”的影响有关尚待进一步观察。

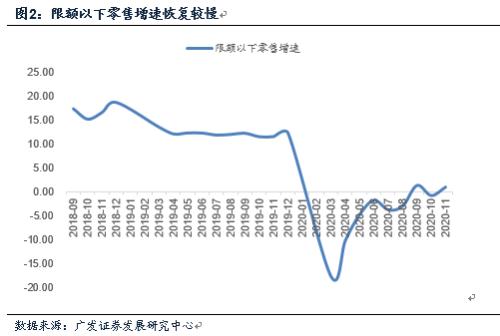

第三,限额以下零售增速变化不大,餐饮收入增速甚至低于10月。防控常态化之下这些领域存在天花板效应,打开空间有赖于疫苗。限额以下零售增速为0.9%,好于10月的-0.9%但仍属低位徘徊。餐饮收入增速为-0.6%,低于10月。疫情防控常态化的背景下,这些领域的修复存在一定的天花板效应,未来打开空间有待于疫苗落地。

我们再进一步对经济特征做出总结,数据比较符合经济复苏中期的内生特征:

第一,基建地产投资有所减速,但制造业投资上升趋势较强,完成有效承接。如前述数据,基建地产投资单月增速有不同程度放缓,分别反映财政政策、货币政策影响脉冲高峰过去;但补库存补产能的驱动之下,制造业投资上升较为迅速,有效填补了FAI的缺口。

第二,外需扩张对经济的带动力仍处于较为明显的阶段,增加值增速较活跃的行业出口数据亦较强。电子、电气机械行业出口分别增长14.8%、18.3%;汽车、金属制品、专用设备行业出口增速分别为20.4%、13.8%、13.3%。

第三,必需消费表现一般,但可选消费均表现较强。11月粮油食品、烟酒、日用品等必需消费品增速均低于10月;但汽车、家电、手机、金银珠宝、化妆品等可选消费均表现较强。

这三点比较符合经济“复苏中期”的特征。尤其是在内外需的联合带动下,制造业投资有效承接了政策部分(基建地产)的适度回落,它让经济增长内生性更强。

这一数据所对应的四季度GDP增速可能会略超前期预期,关注这一过程从经济、政策两个维度带给市场预期的影响。

10-11月工业增加值增速均值为6.9%;服务业生产指数增速均值为7.7%;均显著偏高。如果从支出法视角来看,10-11月出口增速为16.3%;消费增速均值为4.7%;固定资产投资在10%以上。粗略看只有消费低于疫情前,而目前趋势下12月消费数据大概率会进一步加速,不排除四季度GDP会较前期预期偏高。

后续这一数据的落地可能会带来两个影响:一是复苏预期进一步确认;如果再考虑到目前疫苗尚未落地,市场会理解经济上行风险大于下行风险;二是政策稳增长的必要性进一步下降,财政、货币、金融政策收敛的预期将会进一步形成。

核心假设风险:宏观经济变化超预期,外部环境变化超预期。