P2P这段历史,不应简单看过

P2P清零了,批判与反思成了主流声音。作为一种投资者警示教育,严厉批评未尝不可;但对金融从业者、潜在的金融科技创业者,若也把这段历史简单看过,一概否定了事,是无法真正吸取经验教训的。

后视镜思维下,P2P的缺陷一目了然,那是因为历史进程本身已经把千万种可能性走成了唯一的一条路;身在其中时,受各种正面、负面因素影响,眼前总有多条路可选,不是那么容易看清的。正因如此,简单对P2P下个断语,是远远不够的。

事出有因

谈论中国历史时,历史学家黄仁宇曾如是说:

“中国人重褒贬,写历史时动辄把笔下之人讲解成为至善与极恶,这样容易把写历史当作一种抒情的工具,产生一种骂历史、骂祖先,甚至骂地理的读物。……可是这样情绪激动之后,把当初寻觅因果关系的初衷整个忘记。凡是一件事情的发生,必有它的前因后果。我们只能说历史为何如是之展开,无法坚持历史应该如是展开才合情理。”

同样,对于P2P,与其抓住事后的问题批个不停,或纠结于“如果当初这样或那样就好了”,不如剖析其兴起的大环境与土壤,寻觅背后的因果关系,知其所以然,然后镜鉴未来。

国内最早的P2P产生于2007年,当时还没有智能手机,网络支付也刚刚兴起,金融线上化的土壤还不成熟。作为一种创业舶来品,P2P几乎一点水花也没能溅起。

到了2012年前后,尽管P2P尚不为大众所知,但智能手机驱动的“互联网+”浪潮已经开启,电子商务、团购、微博、微信……,越来越多的场景从线下走到线上。虽然人们还不习惯在线上办理金融业务,但对于金融业务的线上化,已经做好了准备。

春江水暖鸭先知。当时我在银行工作,就已经听闻个人金融部的几个同事跳槽去了P2P公司,当时还颇感惊奇,事后来看,或许这便是两三年以后银行员工离职潮的滥觞。

2013年,互联网宝宝理财引来全民热议,被视作互联网金融元年,整个社会舆论都不吝赞美之词。支付、理财的线上化,又加速了贷款线上化,在用户心智层面,在线上办理金融业务,渐渐成为一种风尚,成为某种新生活方式的象征。

至此,P2P的市场环境才趋向成熟了,在互联网金融的大旗下,P2P的发展步入快车道。截止2014年末,运营平台1575家,待还余额超过千亿。

致命缺陷

P2P的快速发展,除了大环境给力,主流平台推出的“担保兑付”模式也至关重要。

2009年,红岭创投等平台推出了担保模式,出借人不需再评估单个项目风险,只要评估平台的跑路风险即可,大大降低了决策成本,也给P2P投资披上一层“低风险”的外衣,为2013年之后P2P乘风而起奠定基础。

经历过P2P爆雷潮,我们已知道担保兑付是一把双刃剑:既是扩大规模的利器,也是风险反噬自身的利刃。除此之外,平台兑付还是资金池模式的元凶。

事后看,抛开蓄意欺诈的伪P2P不谈,多数P2P平台都死于资金池,有了资金池就有期限错配和风险错配,简单清晰的信息中介变成了复杂的类银行业务,披着信息中介的帽子又缺乏杠杆约束,不可能不出问题。

但资金池并非凭空的“创新”。P2P点对点模式与资金池模式本不相容,之所以从点对点过渡到资金池,中间需要一个桥梁,这个桥梁就是平台担保兑付。

既然平台承诺本息保障,点对点也就不重要了,为提高出借人和借款人之间的资金配置效率,资金池模式应运而生,潘多拉的盒子就打开了。

担保兑付背离了信息中介定位,但当时主流的资管产品都有刚兑属性,P2P平台的做法也就不显得突兀。此外,不少平台的本息保障引入了担保公司,也有些平台主打融资租赁、供应链金融、房抵、车抵或股权质押等“低风险”业务(不论真假,起码宣传上如此),在一定程度上也让本息保障看上去是可行的。

当然,事后看,市场还是低估了担保兑付模式的巨大破坏力,这背后,也与当时的大环境有关。

风险无人识?

这几年P2P问题频发,很多人在回顾这段历史时常常不能理解:为何P2P快速崛起时,其潜在风险不受重视呢?

其实,市场对P2P的风险很早就有认知。2014年虽是P2P大发展之年,也是问题集中显现的一年,先后有275家平台出现问题,要么关门跑路,要么资金兑付出现问题,涉嫌虚假宣传、夸大宣传的更是比比皆是。

针对行业暴露的这些问题,监管机构和行业专家也在各种场合给出了解决思路,涵盖了资金第三方存管、严禁平台兑付、严禁资金池、充分信息披露等要求,与后续P2P备案的基本规则一般无二。

举例来说,早在2014年4月公布的《中国金融稳定报告(2014)》就已经提出“P2P和众筹融资要坚持平台功能,不得变相搞资金池,不得以互联网金融名义进行非法吸收存款、非法集资、非法从事证券业务等非法金融活动。”

这句话对P2P的风险识别是很准的,后续P2P平台出问题,多数都死于资金池运作或非法集资。但看到风险,不代表要一杆子打死。

当时,主流金融体系在普惠群体融资难、民间金融规范化、传统金融创新求变等领域面临着一系列问题,市场各方对互联网金融寄予厚望,愿意包容新金融创新发展过程中出现的一系列问题。

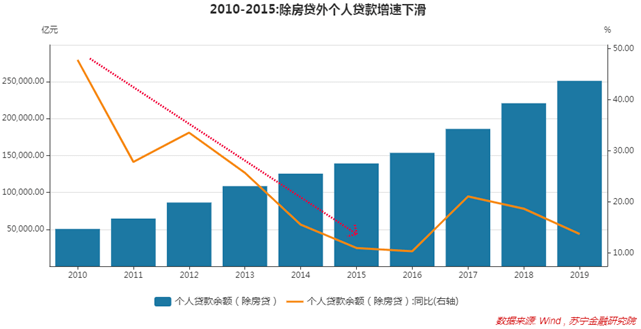

比如普惠群体融资难。截止2014年末,央行有信贷记录自然人仅为3.5亿人,年增长保持在3000万人左右,信贷服务基本仍在存量客群中打转。同时,2010-2015年间,除房贷以外的个人贷款增速持续下滑,普惠金融破局变得愈发急迫,这种情况下,基于大数据的互联网贷款模式探索自然被给予厚望,而P2P恰恰是个中翘楚。

此外,当时P2P平均出借利率高达18%以上,现在看不可思议,在当时并不算离谱。2014年之前,温州民间借贷综合利率基本在20%以上,事实上,市场甚至希望借助P2P的力量来引导民间借贷利率下行,毕竟相比线下,线上模式低成本、高效率特征广为人知。

更重要的是P2P行业的规模尚小,一般认为掀不起什么大浪,市场的容忍度也就高一些。所以,尽管市场人士都呼吁平台不能刚性兑付,不能搞资金池,但也仅限于呼吁。毕竟大家的共识是解决问题需循序渐进,急是没用的。

硬着陆

可是,当P2P发展速度远超市场预期时,我们才真正体会到互联网的“破坏力”。

2015年中,泛亚金属交易所爆雷,下半年,e租宝兑付出现问题。百亿级平台接连出事,针对P2P的监管提速。但借助互联网威力,P2P扩张的速度远超规则落地的速度,短短两三年内,竟趋近于“大而难倒”之势。在防范化解金融风险的总原则下,大而难倒也不能不倒,不得不以“硬着陆”结束。

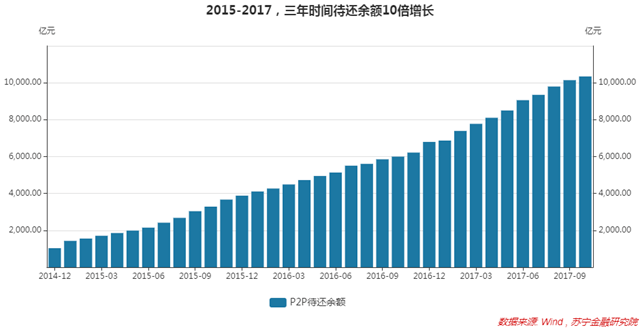

2014年末,P2P待还余额刚突破千亿大关,2017年9月,便已突破万亿大关。在这期间,P2P监管暂行办法落地,持续夯实地方监管力量,备案开始推进。进展不可谓不快,只是P2P扩张速度更快。

同期,实体经济推动供给侧改革,结构优化、优胜劣汰,一些经营困难、产能过剩的企业无法从主流金融机构获得贷款,继而转向了P2P平台。而P2P大扩张过程中,不少平台为追求规模背离了小额普惠定位,也在积极向企业借款人靠拢。二者的结合,为2018年中的爆雷潮埋下隐患。

这次爆雷潮的展开,是环环相扣的流动性危机。2018年6月16日,唐小僧爆雷,市场解读为平台返利模式的陷落,行业内出现了流动性冲击波,但大平台依旧具有吸引力;7月14日,投之家爆雷,市场开始对所谓的大平台失去信心,引发行业流动性恐慌。之后半个月内,日出借人数从2.3万人降至6000人左右,流动性压力袭击所有平台,很多实力薄弱的平台在冲击下陷入困境,引发爆雷潮。

当然,此次爆雷潮,不能不说有一定的偶然性,但经此一役,各方对P2P的态度发生了大转弯:之前小心翼翼地整改是为了避免批量爆雷冲击出借人,既然已经对出借人造成巨大伤害,小心翼翼就没有必要了。

2018年8月,全国P2P网贷整治办下发《关于开展P2P网络借贷机构合规检查工作的通知》,以12月末为限,要求P2P走完“机构自查、自律检查、行政核查”三道程序,整改全面提速。

再后来,在严监管约束下,头部平台加速转型,中小平台持续退出,在此起彼伏的清退潮中,P2P慢慢退出了历史舞台。

镜鉴未来

“西湖一勺水,阅尽古来人”。P2P短短几年的兴衰,尽显互联网金融领域创业百态,几乎每一类机构,都能在这段历史中找到一个剖面。站在从业者的角度,真正让人感慨的,还是兴衰背后不同平台的不同结局。

P2P作为一个行业覆灭了,但并非每一家平台的下场都很惨淡。这背后的区别,便是行业发展蕴含的经验教训之所在。

那些成功转型的平台,既没有提前预料到P2P的清退结局,过程中也曾采用“担保兑付”模式,最后之所以挺了过来,很大程度上源于始终敬畏市场、持续夯实发展基础(客户、风控等),并保持了高度的灵活性,愿意着眼于未来随时调整策略。

行业发展过程充满了偶然性和必然性,必然性由偶然性因素引发,偶然性又受必然性制约,二者互为因果,使得在行业发展的每一步,都展现出了多种可能性,也使得预测市场终极走势变得不可能。唯一能做的,便是对市场保持敬畏,不去做一些与基本规律相左的事情;同时,积极把握能把握的,以不变应万变。

P2P的覆灭,有一定的必然性,但背后也受很多偶然因素的影响,若只是对P2P简单下个断语,不仅会抹杀这段历史蕴藏的多种可能性和启发意义,也无益于培养我们对市场不确定性的敬畏之心。

展望未来,B端产业互联网的大潮迎面而来,这其中,也蕴藏着很多机会和陷阱。何为机会、何为陷阱,我们无从识别,但如果能吸收P2P这段历史的经验教训,相信我们能走得更好一些