今年铁定"炒股不如买基金"!冠军之战打响:10大基金狂赚至少100% 争夺太激烈了!

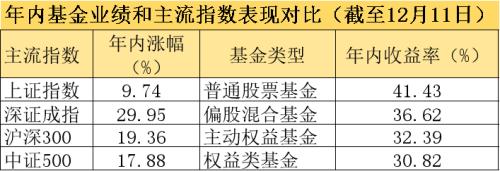

2020年还剩最后两周多,公募基金年终排名战进入收官阶段。今年以来,权益类基金赚钱效应明显,平均收益率超过30%,超过多个主流指数。

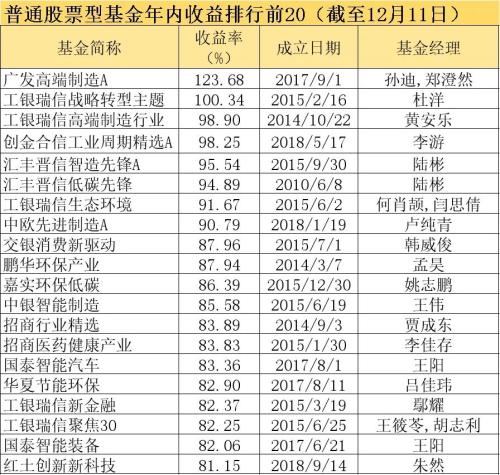

具体来看,截至12月11日,已有10只产品年内收益率翻番(各份额合并统计),还有16只的收益率在90%至100%之间,业绩排行榜竞争异常激烈。

过去一周,前两名的收益率差距从12个百分点一度缩小至不足1个百分点;排在三、四名的两只基金也在奋力追赶,与排首位的基金之间的差距也在缩短。接下来的14个交易日,重仓股表现成为公募基金年度排名战重要决胜因素。

偏股基金完胜上证指数

数据显示,截至12月11日,上证指数涨幅9.74%,深证成指上涨29.95%,沪深300指数和中证500分别上涨19.36%和17.88%。

相比之下,公募基金业绩要好于主流指数。今年以来,普通股票基金、偏股混合基金、主动权益类(包括普通股票型、偏股混合型、平衡混合型、偏债混合型、灵活配置型)、权益基金(主动权益+指数产品)这四类来看,每一类型的权益基金平均收益都超过以上四大指数。

表现最好的是最低仓位是80%的普通股票型基金,相比其他类型基金有一定超额收益,显示出公募基金在选股上具有明显优势。数据显示,此类基金的年内平均收益率达到41.43%,超过同期上证指数、深证成指、沪深300、中证500、中小板指以及科创50指数涨幅。

最低仓位为60%的偏股混合基金整体获得36.62%的收益率。此外,主动权益类基金和权益类基金也分别获得32.39%、30.82%的收益率。

10只权益基金收益率超100%

今年以来,已有10只权益类基金获得100%以上的年内业绩回报。

Wind数据显示,截至12月11日,广发高端制造A、农银汇理工业4.0、农银汇理新能源主题、农银汇理研究精选、工银瑞信中小盘成长、诺德价值优势、工银战略新兴产业A、诺德周期策略、工银瑞信信息产业、工银瑞信战略转型主题等10只主动权权益基金收益率超过100%。

这些基金之间的年内业绩差距都不大,排第一的广发高端制造A与排第10的工银瑞信战略转型主题之间相差23.34个百分点。排名第二的119.78%与排名第9的工银瑞信信息产业之间相差19.07个百分点。

在年内业绩翻倍的10只基金中,同一家基金公司旗下多只产品由一位基金经理管理或参与管理,这些基金多持有相同股票。

例如,农银汇理基金的3只产品均由赵诣管理,三季报显示,这3只基金的重仓股中有7只相同,为应流股份(603308,诊股)、振华科技(000733,诊股)、通威股份(600438,诊股)、隆基股份(601012,诊股)、赣锋锂业(002460,诊股)、璞泰来(603659,诊股)、新宙邦(300037,诊股);诺德基金旗下的诺德价值优势、诺德周期策略均由罗世锋掌舵,工银瑞信基金旗下的3只产品中有2只由杜洋参与管理,都有重仓股重合现象。

冠军基争夺战况激烈

过去两周,沪指在创下年内新高后进入回调。市场热点相对散乱,个股涨跌分化尽显,主动权益类基金业绩也出现较大波动,冠军险易主。

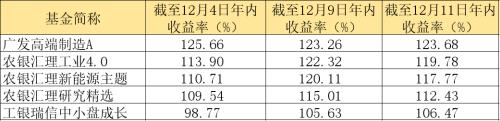

截至12月4日,由孙迪、郑澄然管理的广发高端制造股票A今年以来的收益率为125.66%,名列榜首;赵诣管理的农银工业4.0混合以113.9%的收益率位居第二。在此前一个多月里,广发高端制造股票A一直领先农银工业4.0混合10个百分点左右。

同样由赵诣管理农银汇理新能源主题以110.71%的复权单位净值增长率排名第三,他管理的另一只产品农银汇理研究精选则以109.54%的收益率处在第四位。

上周三,广发高端制造股票A年内收益率降至123.26%,农银工业4.0混合收益率升至122.32%,两者之间的差距由近12个百分点缩小至0.9个百分点。

与此同时,农银汇理新能源主题也上升至120.11%,与广发高端制造股票A的差距由12月4日的15个百分点缩小至3个百分点,也对当前冠军基金形成紧追之势。

不过次日,前两名基金之间的差距再次拉大至2.4个百分点。。截至周五收盘,前者年内收益率123.68%,后者为119.78%,相差近4个百分点。分列三、四名的产品农银汇理新能源主题、农银汇理研究精选与广发高端制造股票A的差距分别为5.9个百分点、11.3个百分点。

年末排名决战重仓股

基金年终排名进入关键时刻,重仓股的表现非常重要。目前居于领先位置的基金多为新能源、光伏等行业主题基金,取代了上半年“霸屏”的医药主题基金。

截至三季度末,广发高端制造重仓持有隆基股份、锦浪科技(300763,诊股)、通威股份、阳光电源(300274,诊股)等新能源板块个股。

农银工业4.0混合的前十大重仓股包括宁德时代(300750,诊股)、通威股份、隆基股份、赣锋锂业、新宙邦等新能源产业链相关个股。

赵诣表示,“在消费端需求还看不清楚的情况下,光伏由于是企业端的生意,以一年以上维度看需求会更确定,因此积极逆势加仓光伏板块。等到5月份,欧美复工,市场的需求立马就恢复,市场开始强势反弹,整个新能源行业出现超预期收益,这是今年投资收益比较优秀的原因之一。”

郑澄然表示,“今年主要是把握了光伏、军工、电子等板块的机会。二季度前后,着重加大了光伏的配置比例。”

尽管前两名基金均把握了光伏板块的机会,但基金经理的操作风格迥异。广发高端制造主动调仓非常明显,三季度前十大重仓股换掉了8只,仅保留了阳光能源和通威股份,减仓了宁德时代、隆基股份等行业龙头。

农银汇理工业4.0则不同,三季度该基金前十大重仓持股只替换了科达利(002850,诊股)和金山办公(688111,诊股),以新泉股份(603179,诊股)、天赐材料(002709,诊股)取而代之。此外,农银汇理基金旗下其余两只名列前十的基金也重仓了新能源汽车和光伏行业。

近期广发高端制造或对持仓进行了调整。从12月7日基金净值可以观察到,估算涨幅超过1个百分点,但实际净值下跌0.65%。

华南一家公募投资总监表示,今年以来业绩领先的基金可分为两类,一类集中布局强势行业及细分赛道,如广发和农银汇理基金的产品。

“另一类的行业配置较为分散,对新能源车产业、消费、医药等多个景气度较高的板块均有布局,如诺德基金旗下产品重仓贵州茅台(600519,诊股)、泸州老窖(000568,诊股)等消费股,同时重仓隆基股份、阳光电源等光伏股,以及医疗器械公司欧普康氏。”他进一步说道。

此外,工银中小盘基金的前十大重仓股为,阳光电源、春风动力(603129,诊股)、恩捷股份(002812,诊股)、新宙邦、赣锋锂业、九洲药业(603456,诊股)、晶澳科技(002459,诊股)、康龙化成(300759,诊股)、隆基股份和林洋能源(601222,诊股)。

基金经理黄安乐透露,三季度在中小盘领域增持了部分高景气板块,主要包括光伏产业链、新能源汽车产业链、医药中的CDMO 板块;另外,在三季度后半段,持续买入了调整幅度较大的疫苗板块的个股。

绩优基金经理透露配置方向

赵诣表示,之前“消费+科技”的成长股与“周期+金融”的价值股的估值差和涨幅差距较大,随着经济增速预期转好,市场将出现一个再平衡的过程。“我的配置方向不会出现特别大的变化,仍然是立足于产业趋势和公司发展,选择具有竞争力的优质龙头企业,获取业绩稳定、持续增长所带来的回报,不会过多地去追逐市场风格的变化。”

赵诣强调关注有增量的方向,一是技术进步带来需求提升的方向,包括新能源和5G应用;另一个是国产替代、补短板的方向,尤其是以航空发动机、半导体、北斗为主的高端制造业。组合配置上,仍然以5G产业链、新能源、高端制造为主。

郑澄然认为,明年市场有两条主线,顺着主线可以找到机会,一是经济复苏,二是“十四五”规划开局,科技、制造业转型升级的高端制造等值得关注。

孙迪认为,明年特别是上半年,全球经济同步复苏是较为确定的事情,盈利可能是市场主要向上的驱动因素,相对看好供需结构改善、盈利趋势向上的顺周期和高景气度的方向,包括金融、化工、可选消费、新能源、军工等。对于今年涨幅较大、估值在历史较高分位数的消费、医药、科技等板块,如果估值在近期能够得到较好的消化,明年可能继续会有不错的机会。

罗世锋称,仍然看好餐饮产业链、医疗保健、光伏产业链、新能源汽车等细分领域。主要还是基于我们对于产业链的紧密跟踪以及对于产业和龙头企业发展趋势的判断。

“我们认为这些细分领域仍然处于高景气度状态,从中长期角度来看具备较高的投资价值,很大概率可以持续的为投资者带来超额收益。”他说道。