远洋服务IPO:预计募资16亿六成用于收并购,项目15%位于北京

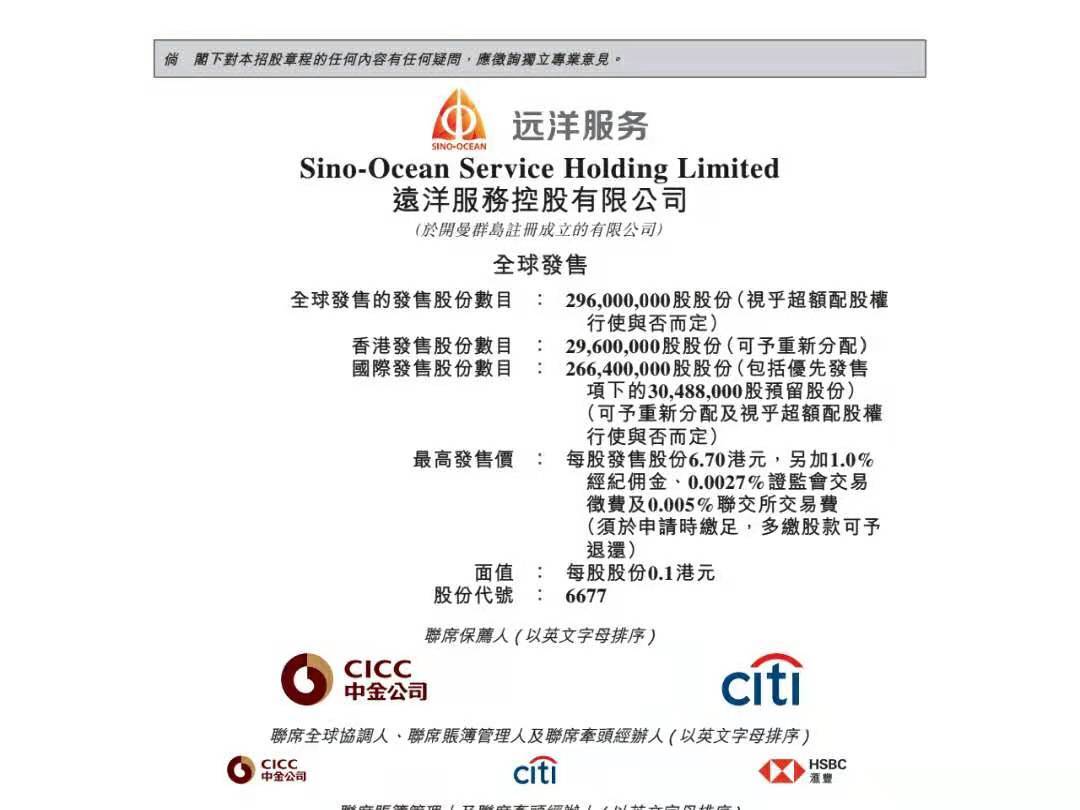

12月7日,远洋服务发布全球招股公告。

公告显示,远洋服务全球发售的发售股份数目为2.96亿股,其中香港发售股份数目2960万股,国际发售股份数目2.6亿股,发售价为每股5.5-6.7港元。

远洋服务此前于2020年9月7日递表,11月22日通过港交所聆讯。招股书显示,远洋服务预期定价日为2020年12月10日,预期2020年12月17日股份开始在联交所买卖。

若按最高发售价6.7港元计算,远洋服务全额发售最多可募资19.83亿港元,折合人民币约16.73亿元。

在管面积4230万平方米,近15%位于北京

远洋服务是远洋集团旗下物业管理公司,招股书显示,截至2020年6月30日,远洋服务共管理210个物业,总在管建筑面积达4230万平方米。

2017年至2019年,远洋服务总收益分别为12.13亿元、16.1亿元及18.3亿元人民币,年复合增长率22.8%。净利润分别为1.05亿元、1.44亿元及2.05亿元人民币,年复合增长率39.8%。

今年上半年,远洋服务实现收入9.04亿元,净利润1.98亿元。

其中,物业管理服务为远洋服务主要收入来源,2017年至2020年上半年,物业管理服务方面营收分别占到总营收的68.4%、65.3%、66.6%以及71.7%。

截至2020年6月30日,远洋服务所管理的总合约建筑面积为6190万平方米,管理210个物业,总在管建筑面积4230万平方米。

其中,一二线城市的管理面积占远洋服务在管面积的90.8%,北京的在管面积超过900万平方米,占总在管面积超14.5%。

盈利能力方面,2017至2019年及今年上半年,远洋服务的毛利率分别为20.7%、20.1%、20.6%及28.5%。

其中,今年上半年,远洋服务毛利率呈显著上升趋势。

远洋服务在招股书中表示,主要是由于物业管理服务的贡献增加,而物业管理服务于今年上半年录得较高的毛利率,以及所有业务线的毛利率均有所增加。

高端商业写字楼占比达30%,平均物业费单价17.4元

通过招股书可知,远洋服务高端商业写字楼物业在公司物业管理总收入的占比较高,约为30%。

招股书显示,2019年,远洋服务在管商业、写字楼物业平均物业管理费为17.4元/月/平方米,远高于同期住宅物业的物业管理费。招股书显示,远洋服务2019年住宅物业的物业管理费单价为2.6元/月/平方米。

根据中国指数研究院数据显示,上述物业管理费单价均高于物业服务百强企业同期行业平均值。

而截至2020年6月30日,远洋服务在中国管理的210个物业中,住宅社区有155个,占比为73.8%;非住宅物业55个,占比为26.2%。

资料显示,远洋服务拥有北京远洋国际中心、北京远洋光华国际、北京大家保险总部、成都远洋太古里、北京颐堤港、杭州远洋乐堤港等多个地标写字楼和商业综合体。

其中,北京颐堤港出租率达99.9%,其商业项目物业费单价高达110元/月/平方米,写字楼单价50元/月/平方米。

手持现金7.25亿,预计募资16亿

此外,2020年上半年,远洋服务非业主增值服务毛利润3540.1万元,毛利率提升3.4个百分点至22.9%,社区增值服务实现毛利润6414.7万元,毛利率提升2.1个百分点至63.1%。

截至2020年上半年,物业管理服务仍为远洋服务第一大业务,上半年实现收入6.48亿元,占比71.7%,非业主增至服务和社区增至服务各占17.1%和11.2%。

招股书显示,远洋服务经营现金流净额由2018年的3827.2万元大幅增长至2019年的2.07亿元,2020年上半年为6572.9万元。

截至2020年6月30日止,远洋服务期末现金及现金等价物7.25亿元。远洋服务本次新股发售最多可募资19.83亿港元,折合人民币约16.73亿元。

在募集资金用途方面,约60%的募资将用于把握战略投资及收购机会,约20%用于升级智能化管理系统;约10%用于提升数字化水平及内部讯息技术基础设施;余下用作营运资金。

截至目前,据市场的最新消息,远洋服务招股首日已经足额认购。该股今起至12月10日公开招股,预期12月17日挂牌。