广汽汇理取消发行40亿金融债,经营现金流净额连续三年为负

图片来源于网络

图片来源于网络

12月7日,广汽汇理汽车金融有限公司发布公告称,由于市场波动,取消原定于当天发行的40亿元2020年广汽汇理汽车金融有限公司第一期金融债券,择期再重新发行。

11月,债券市场掀起违约潮,华晨、永煤、紫光等接连中招。11月18日,交易商协会发布《关于进一步加强债券融资工具发行业务规范有关事项的通知》,重点围绕强化发行规范要求等多个方面,加强市场纪律约束。

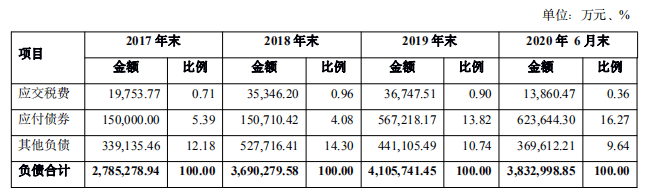

银行借款占负债比率超70%,资产负债存在期限错配

广汽汇理成立于2010年5月25日,由广汽集团和东方汇理按各50%比例出资成立,是国内首家总部设在除北京及上海以外的汽车金融公司。

此前发布的募资说明书指出,广汽汇理属于资本密集型行业,需要大量持续性资金投放,银行及其他金融机构借款是公司主要的资金来源。数据显示,广汽汇理近三年及一期银行借款占负债比率均在70%以上,截至2020年6月末,中期银行借款余额为119.50亿元。

作为汽车金融公司,广汽汇理主要经营零售贷款和经销商贷款,其中,零售贷款平均期限为29个月,属中长期贷款,库存融资贷款平均期限为42天,属短期贷款。但由于广汽汇理的短期借款占比近 60%,在一定程度上限制了公司零售贷款里中长期贷款的投放。

数据显示,截至2020年6月末,广汽汇理在未来三个月至一年到期的发放贷款本息合计为 149.98 亿元。与此同时,未来三个月至一年到期的银行借款和应付债券本息合计为 173.23 亿元,资产负债存在期限错配。

因而,此次金融债募集的资金将主要用于支持公司与债券期限匹配的零售贷款当中的中长期贷款业务,以促进资产业务的进一步发展。

上半年中短期负债282亿元,年内应还债券额122亿元

财报显示,近三年广汽汇理资产规模不断扩大,2017年-2019年,广汽汇理资产总额分别为 312.88亿元、422.22亿元、470.65亿元。

由于业务规模扩张,资金需求不断上升。此前,广汽汇理已于2016年发行了首笔15亿元规模的三年期金融债,并在2014年-2020年5月期间,累计发行了308亿元规模的资产证券化产品。

Choice数据显示,目前广汽汇理尚有14支债券处于存续期,现存债券融资规模为128.4亿元,年内应归还债券额为122.7亿元。

图片截取自广汽汇理募资说明书

图片截取自广汽汇理募资说明书

2017年-2019年,广汽汇理的负债总额由278.53亿元持续增长到了410.57亿元,截至 2020年6月末,负债总额略有下降,为383.30亿元,其中银行借款 282.21 亿元。

近三年经营性现金流为负,短期偿债能力或受影响

盈利能力方面,广汽汇理近三年营收与净利润实现双增长,营收从2017年的13.7亿元增长到了2019年的20.02亿元,同期净利润从5.79亿元增长到了7.88亿元,利息净收入由11.57亿元增长到19.95亿元。

其中,2018年和2019年广汽汇理净利润较上年分别增长5.18%、29.39%;利息净收入较上年分别增长15.30%、49.55%,盈利能力逐年增强。

资产质量方面,近三年广汽汇理不良贷款率维持在0.31%以下,整体保持在较低水平。

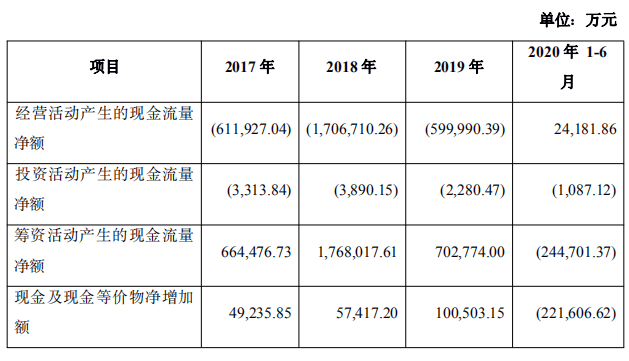

图片截取自广汽汇理募资说明书

图片截取自广汽汇理募资说明书

但值得注意的是,广汽汇理此前连续三年经营现金流净额为负,2017年-2019年,经营现金流净额分别为-61.19亿元、-170.67亿元和-60亿元。今年上半年经营现金流净额虽然已经转正,但仅为2.42亿元。

广汽汇理也在说明中提示了经营现金流持续为负可能带来的风险,如果未来现金流持续为负且规模不断扩大,将会对短期偿债能力造成影响。