你打的玻尿酸,每一针都是茅台的味道

当秋天的第一杯奶茶刷爆网络之时,资本市场的一针玻尿酸却也吸引了投资者的目光。

28日在创业板成功挂牌上市的“玻尿酸巨头”爱美客,一登陆A股便给了市场一个“下马威”。

昨日上市的它以187.56%的涨幅和340.1元的收盘价一举冲进A股前十,不断逼近同样股价水平的康希诺、长春高新等白马股。而以收盘价计算,单签盈利达11.09万元,可谓是实打实的中一签赚10万的超级股。

数据来源:Choice

截止到9月29日收盘,爱美客股价收于342.40元,最新总市值为412亿元。

而基于爱美客受到资金的青睐,其公司实际控制人,董事长简军女士因直接和间接合计持有公司的股份约4,567万股,身价飙升,其财富估值超过150亿,成功跻身福布斯亿万富豪俱乐部。

这一医美标的的上市首秀可谓是惊艳四座,不由得让人想起从事同类业务的标的华熙生物、昊海生科的表现。

2019年10月昊海生科上市,成为科创板首家A+H生物医药公司,当日89.23元的发行价让其一度成为“科创板最贵新股”之一,目前股价收于114.80元;

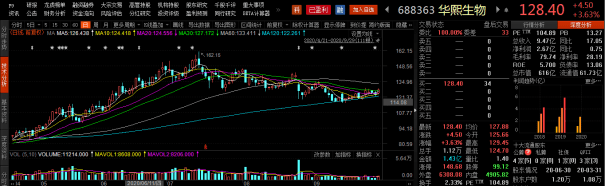

2019年11月华熙生物虽然发行价47.79元,但随后股价频频翻倍,目前收于128.40元,最新市值616亿元。

数据来源:Choice

显然,在现今,医美行业以一匹黑马的姿态乘风而上,不仅逐步渗透于人们的日常之中,也在资本市场频频怒刷存在感。

医美行业是聚金之地

事实上,回顾医美行业的发展,其路程并不是一帆风顺的。

早在八年前,曾有一部日本电影可谓是道尽了这一行业的当时现状。

该影片讲述了一个其貌不扬的女孩莉莉子在进行了风险极高的全身整容手术后,脱胎换骨后成为当红女明星,但却为此付出了极大代价的悲剧故事。

可以说,在这部电影里,宣扬的价值观并不偏向整形,更多的是倡导一种所谓的主流观念,即执着于并不属于自己的美终究是昙花一现,皆是虚无。

图片来源:《狼狈》

那个时候,人们羞于提及整形,连割个双眼皮都遮遮掩掩,极力掩饰自己对人造美的追求。

然而,时过境迁,在互联网浪潮的革新驱动下,消费升级概念深入人心,人们对美的认知越发多元化,甚至自由化,随着对自身颜值关注度与要求不断提高,医美精准地抓住了人们的心,逐步成为被其普遍接受的医疗服务项目。

当因选秀节目走红的新生代女星大大方方说出变美的途径在于“打针”之时,我们可以发现,我国医美虽起步较晚(渗透率在3%左右),但在新经济消费主力军——年轻一代的带动下,接受度不断提高,颇有发展空间,有望在后期成为医美第一大市场。

图片来源:微博视频

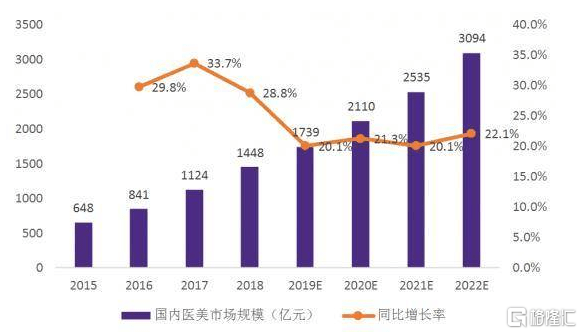

“2019年我国医疗美容市场规模达到1769亿元,预计到2020年国内医美市场规模可突破3000亿元...2019年我国医美用户1367.2万人,其中,20岁~45岁女性为主力消费人群。2019年我国医美消费者平均年龄24.45岁,25岁以下消费者占比超过50%。”——艾瑞咨询

基于市场存有蓝海潜质,再加上医美行业的“暴利性质”(我国中游医疗美容机构的毛利率在50%~70%之间),人人似乎都想蹭上这一风口,尝点甜头。

我国医美市场规模情况

图片来源:天风证券

然而,物极必反这一规律就此灵验。

在资本过热的前提下,行业进入跑马圈地的草莽阶段不可避免,人人空有一腔对医美事业发扬光大的热血,却无法真正建立起较为完整的产业链条,导致行业乱跑频出。

假货和水货针剂浑水摸鱼、黑机构无证营业、虚假营销来夸大效果....一系列的“骚操作”只有你想不到,没有它做不到的。

“2020年我国非法开展医美项目的机构占行业高达88%,医美非法从业者超过十万,而合法医师仅占行业28%,非法医美场所90%以上医疗美容设备都是假货,而每年的非法黑心医美机构致死致残的人数大约在10万人左右。”——艾瑞咨询

而这些游走在灰色边缘的假冒者的轻率之举和贪婪之心最终只会使得消费者付出惨痛的代价。

要知道医美行业的发展离不开消费者的信任,一旦失去信用,随着以“推低拉高”为营销核心的流量红利消失,在消费者冷静的理性决策之下,不符合市场标准的企业只有被清退的命运。

更为重要的是,除了资质和产品不过关外,医美行业普遍面临高企的成本之殇,而这一成本并不来自产品端,就拿玻尿酸来说,目前国产玻尿酸的出厂价约在300-700元/支之间,按照90%的毛利率计算,其成本价不过在27-63元/支左右,而是来自获客营销成本上,普遍占到30%-50%,足以让医美企业的生存空间有所承压,这也就是近年来医美企业频频倒闭的主要原因。

“2018年全年注销34508家企业...2019年全年共有2600家医美医院倒闭。”——企查查

玻尿酸的掘金之道

虽说医美在走向良性发展的过程还布满荆棘,亟待行业自律和监管把控的助力。但就目前来说,其主要细分产品——玻尿酸的盈利确定性还是较为明晰的。

作为一种透明质酸,玻尿酸主要存于人体真皮层组织之中,通过提炼、加工等步骤,再注射到人体中以起到修复治疗作用,一般覆盖医疗美容、骨科治疗和眼科治疗等领域。

上个世纪80年代,利用山东医学院研究生凌沛学的技术生产的“永芳高级润肤露”上市销售,标志着在国内玻尿酸开始走向消费者。

而在现今,受中国制造的驱动,我国已承包了全球86%的玻尿酸,其中,2019年我国医美用玻尿酸市场,国产品牌已占据超过50%市场份额,且有23种注射用玻尿酸产品通过了国家药品监督管理局认证获批上市。

此时,玻尿酸已凭借简单操作、快速恢复、性价比高等优势,在医美领域“大展拳脚”,具有较高的市场接受度和复购率,是医美消费项目中的“香饽饽”(占比超过三分之一)。

“2019 年我国医疗美容类透明质酸终端产品的市场规模达到42.7亿元,2015-2019 年复合增长率为 22.8%,预计将以128%的复合增长率在2024年达到76亿元。”——公开数据

由于拥有广泛的受众群体,玻尿酸这块大蛋糕受到了不少人眼红,而根本来看,还是这一细分行业的高毛利始终令人“垂涎欲滴”。

在国内企业还未发力之时,我国对于玻尿酸一直是依赖于进口,好在2009年药监局通过了对爱美客旗下产品“逸美”的批文,第一个正规的国产玻尿酸由此诞生,打破了这一被动局面。

而依仗于进口品牌的高价,国内玻尿酸产品基于进口替代的逻辑具有一定的提价空间,稳定了其高毛利的特性,例如,2018年华熙生物的玻尿酸“润百颜”出厂价260元/支,卖给消费者单价高达2000元/支,进而利好了相关入局标的的基本面。

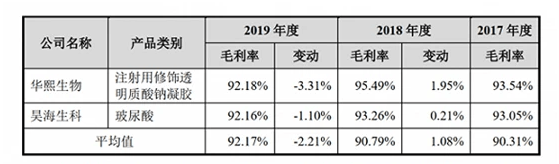

根据公开数据显示,2017年至2019年,华熙生物及昊海生科两家公司的玻尿酸产品毛利率均维持在90%左右。

华熙生物及昊海生科的毛利率情况

数据来源:招股书

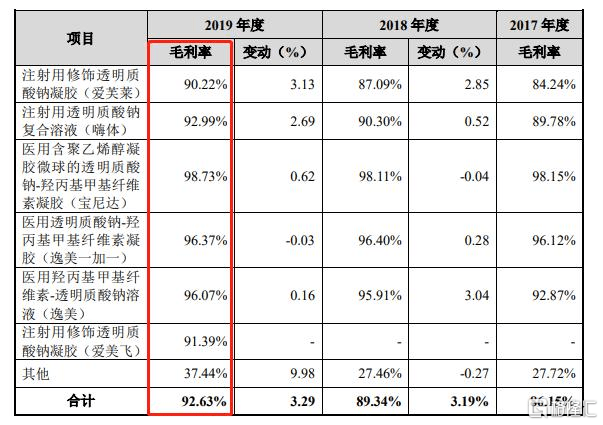

同一时期,爱美客的毛利率也稳步提高,2019年达到92.63%,已然超过贵州茅台2019年的毛利率(91.37%),且今年上半年公司毛利率90.22%,依旧保持在90%以上。

爱美客毛利率情况

数据来源:招股书

而面对高毛利的稳定性,市场投资者自然无法淡定,加码这类标的也是顺其自然,毕竟目前来说,长期来看,这一赛道的护城河还算坚固,具有一定的高成长性。

要知道虽说玻尿酸行业具有“暴利”属性,但其高门槛的要求也无法忽视,直接为已在市场站稳脚跟的标的披上了一层坚硬的护甲。

事实上,如今能拿到国家药品监督管理局批准的企业少之又少(目前国内共17家公司在我国境内取得透明质酸钠注射液相关产品的医疗器械注册证书,其中,国内企业仅7家),技术壁垒高,而市场竞争的不充分使得行业的蓝海还未消失,市面上流通的针剂正品率只有33.3%,使得物以稀为贵,以爱美客、华熙生物、昊海生科为首的标的自然具备较高的定价能力,再加上人们愿意投资于自身形象,这一针并不是一次性的,具备明显的复购率,叠加规模扩张促使边际成本的降低,从而巩固了相关产商的盈利空间。

基于此,伴随着性价比较高的赛道加上稳定的高毛利率水平的红利,头部标的股价节节高也在意料之中,这也就是爱美客为首的玻尿酸企业一上市就香遍了市场的原因。

当然,凡事留个万一,由于爱美客为首的企业超过八成以上的营收主要依靠于玻尿酸产品,产品结构明显单一,不利于公司经营的稳定发展。

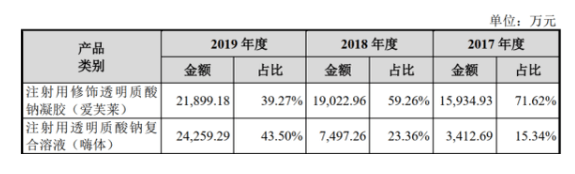

爱美客主营业务占比情况

数据来源:招股书

或许这一上市新生代也需要向前辈们学习,如华熙生物还着眼于原料产品及功能性护肤品,昊海生科主营业务为整形美容与创面护理、骨科、防粘连及止血四大板块,寻找新的利润增长点,鸡蛋不要放在同一个篮子里。

结语

当今社会,在科技、媒体交织碰撞之中,人们的消费心理和审美观念都受到了新一轮的升级蜕变,医美市场作为新生赛道,在快速发展中展露头角,进入爆发期,但依旧不够成熟,鱼目混珠之象频出。

尤其在疫情这一特殊时期,受制于高昂的获客成本,承压于高门槛的准入,入局的企业在不规范的市场环境中求生较难,但这并不意味着这一行业无利可图。

毕竟高毛利属性是有目共睹的,玻尿酸作为医美重要的细分行业已然显出一定的成长性,尤其是在市场集中度较为分散之时,龙头标的效应会更会凸显,那么,接下来,相关入局者除了保证自身产品的创新竞争力以及继续把控营销费用之外,还需要注重差异化布局以避免经营风险。