金龙鱼冲刺创业板最大IPO:年营收1700亿顶两个茅台,近半利润来自期货受益

编者按:2020年,一场突发的疫情使快消行业面临集体大考。商场门店流量下滑,宅经济悄然发展,休闲零食万亿市场蓝海出现……消费行业或迎来新一轮的重新洗牌。

随着消费升级和新消费群体的兴起,网红带货、社群营销……新兴的营销模式又会给快消业带来哪些改变?

搜狐财经推出《新消费观察》栏目。专题旨在结合当前经济形势,解读餐饮、零食、乳业、酒业等公司的新动态和新兴模式,为行业发展带来新的启示。

第二十三期关注的企业为即将成为创业板史上最大规模IPO的金龙鱼。

9月28日,粮油巨头益海嘉里发布公告,其首次公开发行创业板股票发行价定为25.70元/股,共发行5.42亿新股,最终战略配售数量为1.626亿股,约占本次发行数量的30%。回拨机制启动后,网上定价发行的中签率为0.057%,申购倍数为1749.6倍。

提起益海嘉里或许还有些陌生,但“1:1:1黄金比例调和油”金龙鱼几乎无人不晓。据悉,益海嘉里是国内最大的农产品和食品加工企业之一,而旗下品牌金龙鱼占有国内近四成的食用油市场份额。

(图片源自网络)

(图片源自网络)

据搜狐财经估算,金龙鱼目前市值已达近1400亿元,目前在创业板排名第7。而创业板上市首日涨跌幅不受限制,金龙鱼或在上市首日跻身创业板前三甲。

招股书显示,益海嘉里金龙鱼此次计划发行不超过5.42亿股,占发行后总股本的比例不低于10%,预计募集资金138.7亿元。这也意味着金龙鱼将成为创业板史上募资规模最大的IPO。

千亿规模营收增速下降,近半利润来自投资受益

据招股书介绍,益海嘉里主营业务是厨房食品、饲料原料及油脂科技产品的研发、生产与销售。除金龙鱼外,其还拥有众多知名粮油子品牌,如胡姬花、洁劲、元宝牌、香满园等。

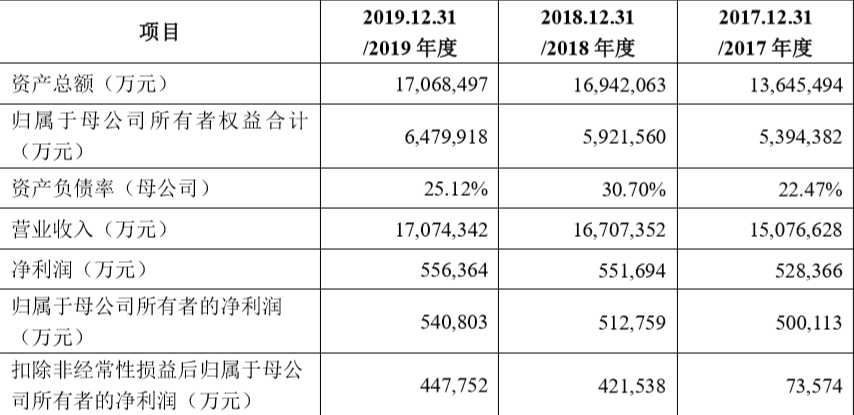

营收方面,招股书显示,2017-2019年,益海嘉里的营业收入分别为1507.66亿元、1670.74亿元和1707.43亿元,同比增长12.94%、10.82%和2.2%;净利润52.84亿元、55.17亿元和55.64亿元。同比增长877.97%、2.53%和0.85%。

2020年1-6月,益海嘉里实现营业收入869.73亿元,较上年同期增长10.53%;净利润 30.08亿元,较上年同期增长 88.35%。益海嘉里表示,其销售的厨房食品作为民生必需品在新冠疫情期间未受到明显影响。

在此之前,创业板企业2019年最高营收纪录为年收入1226亿元的上海钢联。从营收规模上,益海嘉里已经成为创业板甚至是A股市场营收最大的企业,是当之无愧的“巨无霸”。

而利润上益海嘉里则略显“单薄”,常年维持在年利润55亿元左右,去年增速仅0.85%,与2017年高达近900%的利润增速相比差距甚远。

而其营收增速虽同样呈逐年下降趋势,但尚在合理范围之内。2016年益海嘉里营收1334.94亿元,净利润却仅有8.54亿元。

规模庞大、营收稳定的粮油帝国在2016-2017年发生了什么,导致其利润增速坐上火箭呢?

搜狐财经查阅益海嘉里前后两版招股书发现,其净利润增速大起大落的原因或受其投资收益影响。

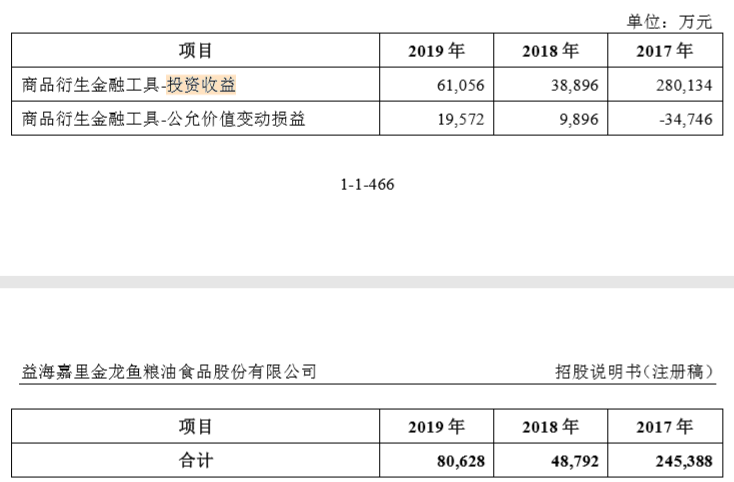

益海嘉里在招股书中表示,受大宗商品市场价格波动的影响,金龙鱼的主要原材料采购及部分产品销售价格会产生波动,因此会购买期货、期权等商品衍生金融工具。

招股书显示,2017-2019 年,益海嘉里的投资收益金额分别为 34.76亿元、9.48亿元及 10.13亿元。其中,益海嘉里同期投资的商品衍生金融工具收益合计分别为24.54亿元、4.88亿元和8.06亿元。2016年,这部分投资受益为-34.05亿元,直接导致了其利润的下降。

对此,益海嘉里表示, 2017 年投资收益额较大主要因为 CBOT大豆合约价格总体呈现下降趋势,公司为套保进行的期货交易收益24.54亿元,占2017年净利润46%。

风险提示中,益海嘉里坦言,公司在开展套期保值业务的同时,会面对套期保值交易本身所带来的各种风险,如基差风险、期货交易保证金不足的财务风险、偏离套期保值宗旨的期货交易风险等。”

毛利率10%不及同行,原材料成本近90%

同为消费类的巨头,益海嘉里难免被拿来和食品饮料巨头贵州茅台进行对比。2019年,茅台的营收仅有888.54亿元,是益海嘉里的二分之一;而净利润378.30亿元,是益海嘉里的7倍。

而粮油行业普遍“薄利多销”,拿“酱油届的茅台”海天味业与其比较似乎更为恰当。2019年和2020年上半年,海天味业净利润分别为53.5亿元和32.56亿元,和益海嘉里基本持平。

而毛利率方面,益海嘉里却远被海天味业40%以上的毛利率远远甩在身后。2017 年-2019 年,益海嘉里毛利率分别为 8.42%、10.21%和 11.40%。

与其招股书中列出的同类别企业相比,西王食品毛利率常年在30%以上,克明面业毛利率也稳定在22%左右。

益海嘉里的主营业务主要包含厨房食品、饲料原料及油脂科技三类。近三年,其产品以厨房食品为主,均占公司主营收入的59%以上,厨房食品占比分别为60.09%、59.59%和63.9%,均保持在60%左右。

然而,厨房产品原材料采购成本占比较高。2017年-2019 年,其产品原材料成本占主营业务成本的比重分别为 88.99%、89.08%和 87.82%,一定程度上摊薄了其产品利润。

据尼尔森数据,按销售量统计,2017-2019年,益海嘉里小包装食用植物油的销售份额分别为39.5%、39.8%和38.4%;在包装米、包装面粉领域现代渠道市场占有率均为第一。

上市为摆脱外资?冲击创业板遇消费股降温

“金龙鱼要在国内上市,融资并不是主要目的,而在于上市后,金龙鱼便能顺理成章地变身成为一家地道的国内企业,彻底摆脱外资的限制。”益海嘉里副董事长穆彦魁曾对外表示。

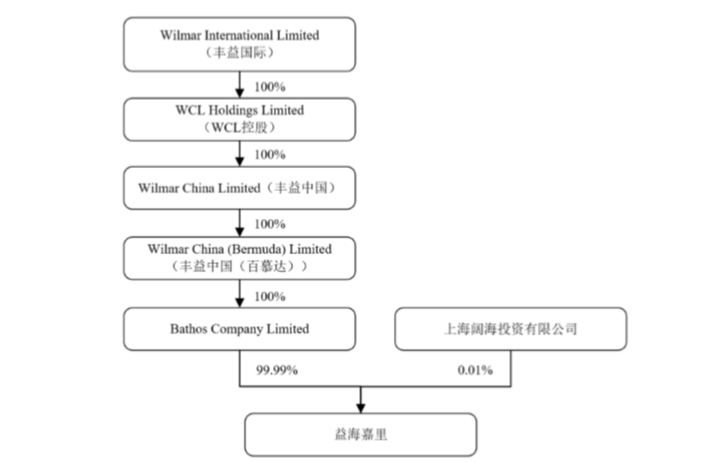

虽然国内市场占据了金龙鱼99%的销售额,但其实际上是一家外资企业。

招股书显示,益海嘉里金龙鱼的实控人系新加坡上市公司丰益国际,其通过Bathos控制着益海嘉里99.99%的股权,上海阔海投资有限公司持有剩余0.01%的股权。

(股权结构,来源于金龙鱼招股书)

(股权结构,来源于金龙鱼招股书)

2020年8月,《财富》杂志公布2020年世界500强企业最新排名,益海嘉里金龙鱼母公司丰益国际位列全球企业285位。

根据招股书,益海嘉里2018年由外商独资变更为中外合资企业, 益海嘉里母公司丰益国际是马来西亚首富郭鹤年与侄子郭孔丰共同投资的新加坡集团,后者也是益海嘉里的法人、丰益国际的董事会主席和CEO。

如今,金龙鱼选择创业板上市或像其所说为摆脱外资控制、更好为中国市场服务,又或者是看中了国内A股市场对消费牛股的青睐。

中信建投研报指出,益海嘉里消费品属性业务(厨房食品的零售&餐饮渠道)合理PE估值为25倍以上,大宗属性业务(厨房食品的工业渠道&其他)合理估值区间10-15倍,综合判断公司对应2021年合理PE估值间为20-24倍,对应合理股价区间为30-36元。

最新发行公告显示,益海嘉里金龙鱼本次发行价格为25.70元/股,以54.22亿总股本计算,益海嘉里当前市值近1400亿元。

值得注意的是,消费股近期迎集体降温下调,龙头股海天味业、农夫山泉也不例外。截至9月25日收盘,海天味业股价从月初的200元跌至157元,市值蒸发1400亿元;农夫山泉也在上市后15个交易日内市值蒸发800亿港元。

8月31日,银河证券策略研报表示,不对当下创纪录的消费股再唱赞歌,因为创纪录估值意味着未来投资回报率下降。而金龙鱼选择此时创业板上市,是否成为“下一个海天味业”还尚未可知。