新消费观察丨老白干陷发展怪圈:销售净利率倒数第五,人均年薪12万超同行1倍

编者按:2020年,一场突发的疫情使快消行业面临集体大考。商场门店流量下滑,宅经济悄然发展,休闲零食万亿市场蓝海出现……消费行业或迎来新一轮的重新洗牌。

随着消费升级和新消费群体的兴起,网红带货、社群营销……新兴的营销模式又会给快消业带来哪些改变?

搜狐财经推出《新消费观察》栏目。专题旨在结合当前经济形势,解读餐饮、零食、乳业、酒业等公司的新动态和新兴模式,为行业发展带来新的启示。

第二十四期关注的企业为净利率一直被诟病的“河北王”老白干。

作为河北省唯一的白酒上市公司,老白干是当地销售规模最大的企业。

2020年上半年其营收14.93亿元,位于19家白酒上市公司第10位,但以净利润排名,老白干1.17亿的净利润位于倒数第5,甚至不及7亿元营收的金徽酒。

净利率成为老白干长期被诟病的焦点。

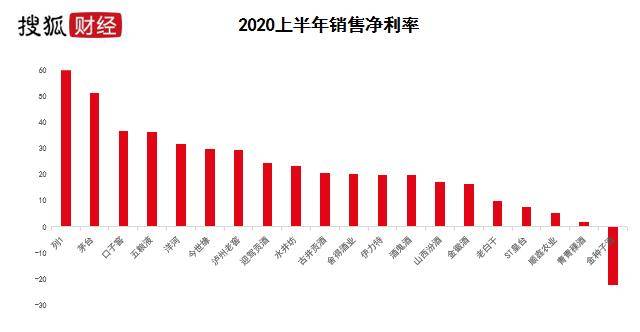

搜狐财经盘点发现,以今年半年报业绩计算,老白干的销售净利率(净利润/销售收入)为7.87%,位于19家白酒上市公司倒数第5。

为何营收是酒鬼酒、金徽酒的两倍,净利润却落为其后?在河北称霸的老白干如何摆脱“老白干”的魔咒?

高营收低净利,营销费用转化效率低

今年上半年,老白干营收达14.93亿元,这一体量是酒鬼酒、金徽酒的两倍,但其净利润为1.17亿元,却被后两家酒企反超。

公开数据显示,酒鬼酒、金徽酒上半年营收7.22亿元、7.12亿元,净利润分别为1.85亿元、1.20亿元。

同体量的酒企相比,口子窖、迎驾贡酒营收分别为15.70亿元、13.68亿元,和老白干相似,二者净利润分别为4.86亿元、3.33亿元,是老白干的4倍和2倍。

同样是区域酒企,老白干为何陷入了“高营收、低净利”的发展怪圈?

搜狐财经盘点发现,老白干销售费用成为拖累其利润的重要原因。

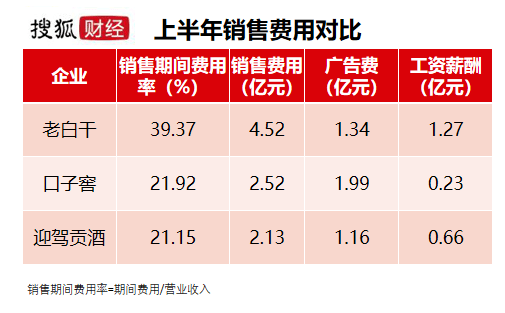

半年报显示,今年上半年,老白干销售费用支出达到4.52亿元,而口子窖、迎驾贡酒均为其一半左右水平,口子窖销售费用2.52亿元,迎驾贡酒只2.13亿元。

拆解三者销售费用明细,老白干广告费用支出1.34亿元,口子窖、迎驾贡酒分别为1.99亿元、1.16亿元,差距并不大。

但在给销售人员的工资薪酬上,老白干与口子窖、迎驾贡酒拉开距离。其中口子窖的销售人员工资薪酬为0.23亿元,只为老白干1.27亿元的零头,迎驾贡酒销售费用中工资薪酬为0.66亿元,为老白干一半。

在工资薪酬的影响下,上半年老白干营销费用率为3.3,即1元销售费用支出能带动3.3元营收入账;口子窖、迎驾贡酒营销费用率则达到6.23、6.42,销售费用转化效率明显高于老白干。

2018年并购致员工数翻倍,渠道未整合费用高企

老白干销售费用中工资薪酬大幅增长,始于2018年。当年老白干销售费用中的职工薪资为2.72亿元,相比2017年的1.5亿元增长了78%。在此之前的三年,老白干销售费用中的职工薪酬一项,在1.4亿元-1.5亿元之间。

而从员工数量看,老白干2017年全部职工数为2612人,与上年相当,到2018年增加超一倍,达到5772人,其中销售人员由845人,增加到1865人。

由此可见,老白干销售费用中职工薪资的增长,与其销售人员的大幅扩张有关。而这又源起于老白干的一起并购。

2018年4月,老白干酒完成了对丰联酒业的收购,而丰联酒业旗下拥有山东孔府家、河北板城、湖南武陵、安徽文王四家区域酒企。

并购让老白干的营收规模迅速增长。2018年老白干营收大增41.34%至35.83亿元,2019年再次增长12.47%至40.3亿元。

2019年,丰联酒业实现营收15.58亿元,占老白干全部营收的38.66%,贡献净利1.92亿元,占老白干全年净利的47.52%。

但在收购后,老白干并未整合双方的销售渠道。在2019年年报中,老白干表示其在有序推动丰联酒业的整合,但老白干酒只完全接管河北板城,丰联酒业旗下各子公司均以独立法人主体存在并开展生产经营活动,老白干只派驻董事、监事及财务人员。

这就导致了在上市公司老白干层面上,员工数量的大幅增长,各类费用增加,尤其是销售人员的增加及相应的薪资开支,吞噬老白干利润。

到2019年,老白干销售人员继续较上一年增加近百人,达到1942人,销售费用中的职工薪资也增长超过两成,达到3.3亿元。

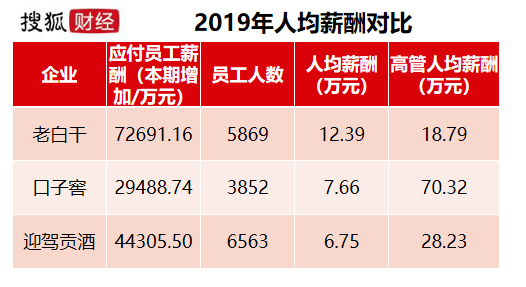

不仅是薪资总量高。同花顺iFinD数据显示,2019年老白干人均薪酬达12.39万元,而口子窖和迎驾贡酒分别为7.66万元和6.75万元,老白干接近于迎驾贡酒的2倍。

对于人工薪酬的质疑,今年6月,老白干酒副总经理李玉雷在投资平台表示,公司积极改进生产流程,正在一定程度上逐步改善人力需求,并通过全员绩效考核,提高工作效率。

“收购丰联酒业带来的只是表面上的繁荣,对衡水老白干来说,并没有实质性的提升。”朱丹蓬表示,老白干酒的此次收购整体效果并不理想,且让老白干酒在市场投入、管理架构、管理跨度、品牌运营、品类梳理、渠道等方面遇到更大的问题。

冲击中高端市场受阻, 毛利率不及同行

同样禁锢老白干发展的还有其毛利率。

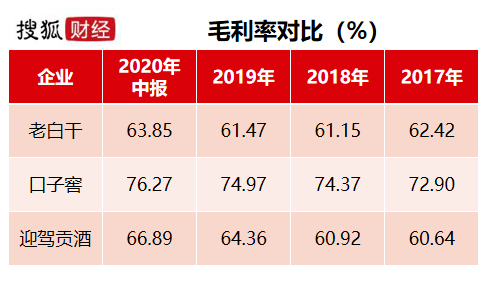

截至今年上半年,老白干毛利率为63.85%,而口子窖和迎驾贡酒上半年的毛利率为76.27%和66.89%,均高于老白干酒。

2018年9月,老白干公开全新高端战略,将沿用长达十年之久的广告语“衡水老白干,喝出男人味”更换为全新的“喝老白干,不上头”。

2019年10月,老白干更是推出高端新品衡水老白干1915,售价为1688元,超过茅台52度飞天。

而2020年半年报显示,老白干将高档产品仅设为100元以上,上半年100以下的产品仍然占到53%左右。

同时,上半年老白干高档酒销量1763.19千升,同比下滑20.77%,销售收入6.7亿元,同比仅增0.39%。

在推出高端战略后的两年中,2018年、2019年老白干毛利率分别为61.15%、61.47%,还不及2017年的62.42%,直到今年上半年,毛利率才提升至了63.85%。

偏低的销售净利率也在一定程度上反映了老白干的品牌力。

今年上半年,在19家白酒上市公司中,老白干7.87%的销售净利率,位于倒数第5。

排除疫情的影响,老白干2019年销售净利率为10.03%,同样处于倒数第5。

中国品牌研究院研究员朱丹蓬对搜狐财经表示,作为河北王,老白干近几年受到小区域品牌的围攻,以及随着名优白酒的下沉,老白干在渠道方面加大了力度,对利润的蚕食非常大。

白酒分析师蔡学飞指出,老白干为完成产品结构升级,本身产品结构低端化严重,产品利润贡献率低。其自身品牌力弱,运营依赖渠道资源置换,企业市场投入一致比较高。老白干一直在试图高端化和全国化,前置性资源投放大。对于老白干来说,需要继续拉升产品结构,提高中高端产品结构占比,不断提升品牌价值。