宝尊电商(9991.HK)科技创新和二次上市,开启价值回归之路

作者 | 神帅

来源 | 新股

数据支持 | 勾股大数据

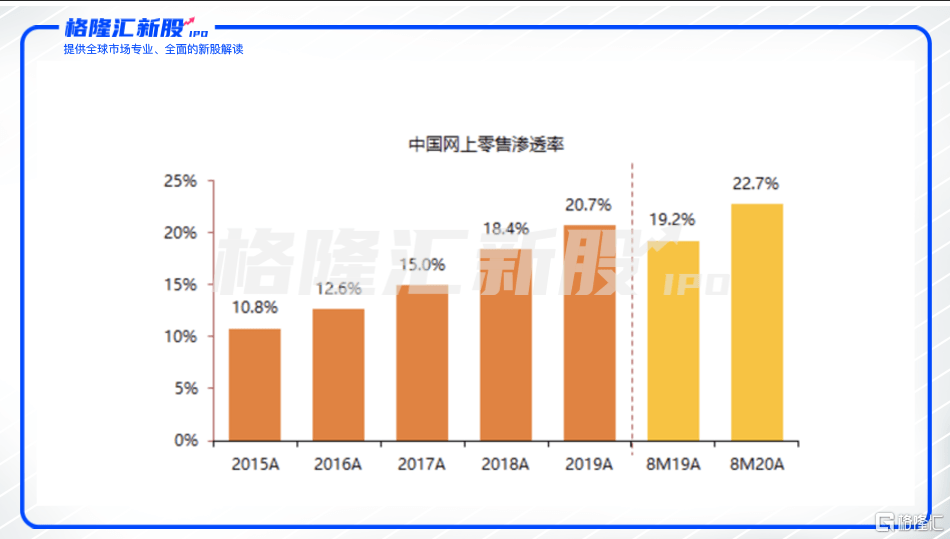

2020年无疑是电商赛道的大年,实物商品网上零售的渗透率得到更快速的提升。

根据国家统计局的数据所示,1-8月社会消费品零售总额23.8万亿元,同比下滑8.6%。但是,1-8月网上商品和服务累计零售额同比增长9.5%至7.0万亿,其中实物商品网上零售额同比增长15.8%至5.9万亿,逆势取得了较好的增长,这也是渗透率得到同比提升的主要原因。截至8月底,实物商品网上零售额占社零的渗透率进一步提升至22.7%,整体上是服从网上渗透率长期提升下推动行业快速成长的大趋势。

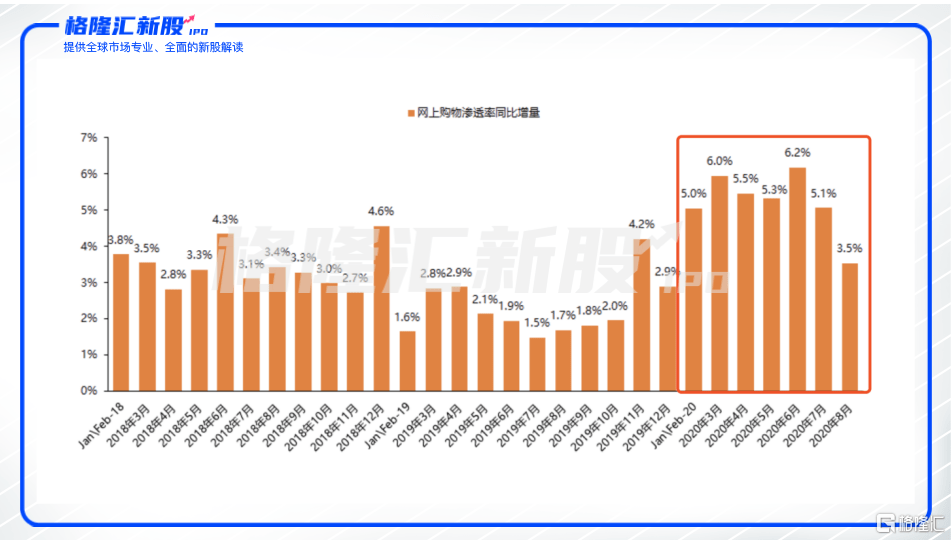

而从下图所显示的网上购物渗透率的同比增量便可发现,今年以来,渗透率提升的加速趋势显著。在这难得的好年景下,电商行业的细分领域——品牌电商行业,在供给端和需求端的共同催化下,同样迎来了新一轮的景气周期。

在这样的大背景之下,行业领先公司纷纷登陆资本市场,一直被视为行业龙头及“品牌电商第一股”的宝尊电商,也在港股市场进行二次上市,9月18日起正式启动全球发售公开招股计划,身处电商行业的成长性赛道且成为细分领域隐形冠军的宝尊电商,必然是最值得关注的。

电商行业前三的阿里、京东和拼多多,如今三者的总市值已经接近7.4万亿港元,而宝尊电商的总市值却不足这个数字的千分之三!这个比例相信会超越大部分人的认知水平,会让不少的业内人士感到震惊,同时我们也发现,在美上市的宝尊电商的估值有被市场长期压制的“嫌疑”,一直以来远低于行业均值。因此,宝尊电商回港二次上市,有机会顺道打破公司内在价值及相对估值被长期低估的“限制”。

营收和股价的长期复合增长速度均逾25%

二季度高质量成长战略成效显现

先给宝尊电商来一个长镜头,自2015年5月在美国纳斯达克敲钟上市以来,该公司股价的复合回报率约27%。

从业绩看,过去4年宝尊电商的营收复合增速约为29%,同期的营业利润复合增长速度则高达160%。2015年至2019年,宝尊电商GMV的复合增速超60%;品牌数量的复合增速接近20%,截至2020年6月30日,品牌合作伙伴的数量增至250个,同比增长幅度约18%。其中,这些品牌合作伙伴大部分属于世界500强头部品牌,正如招股书所示截至2019年底,这些已展开长期合作的顶级品牌资源,包括了BrandZ最具价值全球品牌100强中最有价值的50个全球品牌中,宝尊已经占据了15个。坐拥大量的头部品牌合作资源,这是宝尊的稀缺性所在,也是竞争对手难以复制的护城河优势之一。

站在长期的角度,宝尊GMV增长与品牌合作伙伴数量是成正比的关系。其庞大的品牌合作伙伴数量,不但保证了宝尊的行业领先位置,也支撑着GMV的持续扩张,同时为接下来实现GMV高质量的增长奠定了良好的基础。

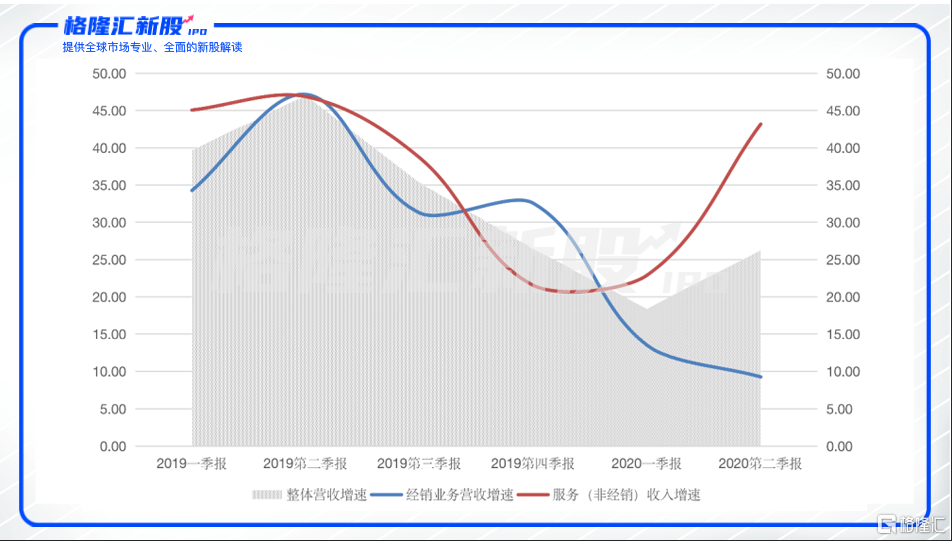

从宝尊最新公布的二季度及上半年的业绩数据来看,2020Q2成功实现了由高成长到高质量成长战略的过渡,新的潜力正逐步释放。另外,在宝尊电商公布第二季度业绩后,花旗集团分析师将宝尊电商的目标价从43美元上调至50美元,并维持“买入”评级,公司最新股价距离该目标价的潜在空间约为37%。

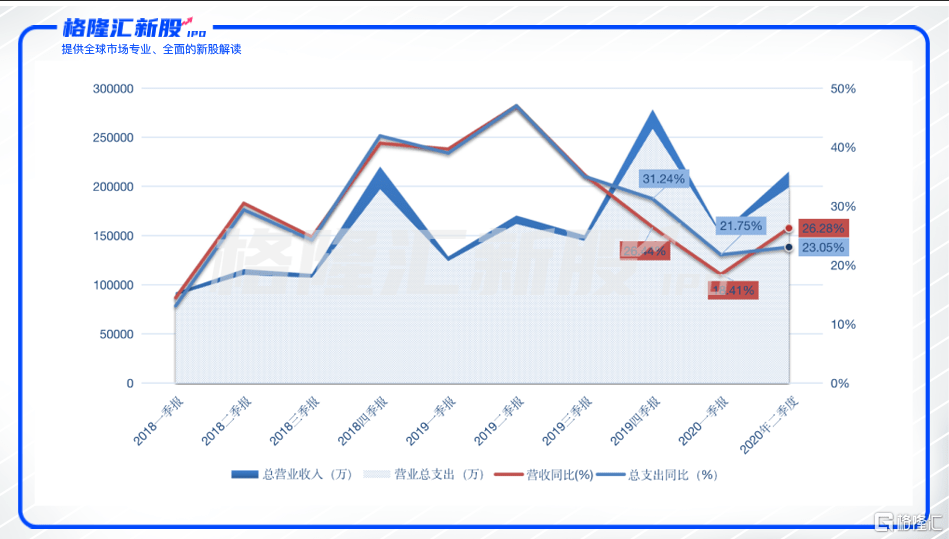

二季度的财报显示,宝尊2020年Q2 的GMV为127.6亿元,同比增长31.2%;总净营收达到21.5亿元人民币,同比增长26.3%。而值得注意的是,宝尊电商多项利润率指标创下近五年同期的新高,运营利润率提升至7.5%,运营利润的同比增长高达87.2%。

在高质量成长战略带动下,宝尊非经销业务的综合货币化率实现了进一步提升,在上半年,非经销业务(即服务收入)占比已经提升至55.7%,Q2服务收入增速约为43.18%,回升至2019以来的高增长水平,并带动公司整体营收增速在二季度快速回升。

同时,通过在科技赋能下的运营效率提升、成本管控等举措,宝尊的利润水平得到了显著的改善。Q2总成本同比增长约23.05%,总成本的增速要低于公司总营收的增速,出现这个情况是喜闻乐见的,二季度一举把我们持续所关注的“喇叭口”完全覆盖掉了,因此使得运营利润实现了同比快速的增长。

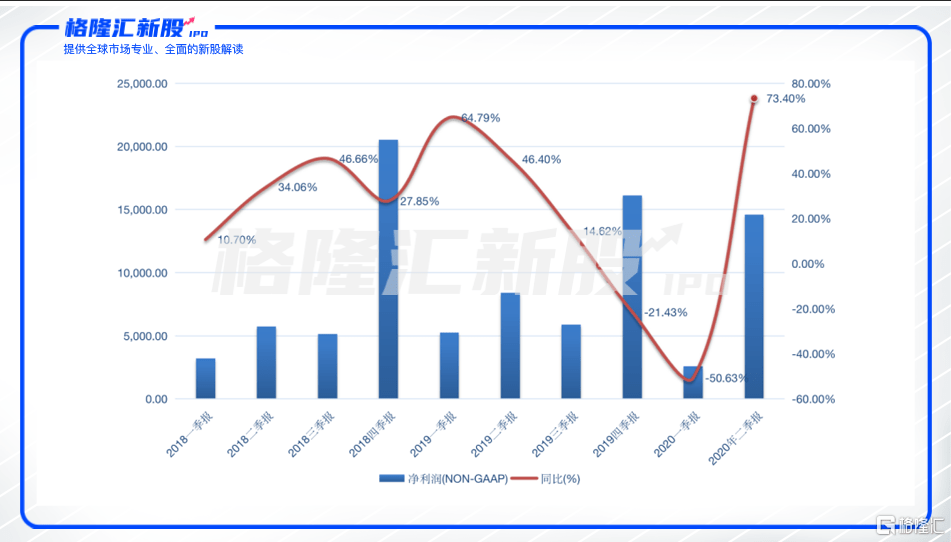

二季度运营利润得到的快速改善,也直接传导至公司的净利润增长方面。在非美国通用会计准则下(Non-GAAP),2020Q2归属于宝尊公司股东的净利润为1.46亿元人民币(约合2,070万美元),较去年同期增长73.4%。而按照公司管理层的业绩指引,宝尊预计2020年第三季度的总净营收或将介于17.5亿元人民币至18.0亿元人民币之间,即同比增长16%至20%,可看出其公司整体营收继续在高质量成长战略推动下实现稳健的增长。值得一提的是,参考过去宝尊“盈利增速要远大于营收增速”的统计规律,接下来的“淡季不淡”的三季度,以及电商传统旺季的四季度,我们预期公司的净利润或者各利润指标,均可维持在较快的增长速度和较高的水平之上。

除此之外,值得一提的是,宝尊实现高质量成长的背后离不开其数字化革新和科技创新力,通过持续打造创新解决方案,赋能品牌电商。正如宝尊电商所一再强调的观点,数字化和创新能力依然是公司扩大护城河优势的基础,以科技为引领,以专业的解决方案为指导,以系统化、创新化、灵活化的商业模式赋能品牌数字化升级。

近年来,公司快速稳健的高质量成长正是得益于此。2019年,宝尊持续对ROSS系统进行多轮迭代,其在多场景已实现效能的大幅提升,在2019年双11期间,ROSS系统快速完成了数万件商品的详情页制作,及大量商品数据管理等工作,处理图片数量以百万级别起算,帮助品牌店铺完成数百万商品的活动报名,至今为止ROSS已经累计为100多个品牌的电商运营工作实现数字化转型,可以说,ROSS系统是宝尊实现科技赋能和技术输出的最佳典范之一;2020年宝尊又推出BOC—商业运营中心和GBO—新锐运营中心两大事业群,不断迭代商业模式的创新。BOC深度嵌套ROSS系统,以及运营单元的集约化、共享化、标准化模式,旨在提升服务宝尊品牌池中的中型品牌规模效应。

而GBO—新锐运营中心则用来捕捉新兴成长机会,更好地持续深度挖掘及布局本土品牌及新兴品牌,受益于此,二季度新增品牌数量为11个,较一季度实现环比提升37.5%,有力反映了其科技力正持续驱动业绩和经营迈入加速道的过程。

总结来说,在回归香港二次上市之前,宝尊电商已经成功确认了经营数据和业绩的见底。而科技创新与高质量成长战略的潜力释放支持下,可以预期的是,二次上市之后的宝尊电商也可持续表现出较好增长定力和较快的利润增速。

在基本面优异的基础下,宝尊电商的吸引力还有哪些?我们认为首当其冲是其赛道的长期成长性及行业格局带来的机会。

长期受益行业成长的龙头价值不菲

行业渗透率和集中度提升的双重利好叠加

常言道,水大鱼大。一般情况下,企业发展的天花板取决于行业的发展空间。

因而品牌电商的赛道,离不开电商行业的发育。按照公司招股书披露数据,2019年中国在线购物渗透率(指在线购物市场的规模占消费品零售总额的百分比)约为24.1%,预期在线购物渗透率于2025年将增至42.1%,当前的新基建和经济数字化转型可有助推动这一进程的实现。预期2019-2025年在线购物市场的复合增长率有望达到18.1%,至2025年在线购物的市场规模将达到26.8万亿人民币。

未来,B2C电子商务依然会在中国电商行业中扮演着重要角色,由于更好的服务、更优的产品质量和更高的运营效率,以及外国品牌的持续加入和选择使用B2C电子商务形式去触达更多的消费群体,艾瑞咨询预计在2025年B2C电子商务将占占中国在线购物市场总额的55.5%,且2019-2025年的复合增速要高于在线购物市场的整体发展速度,目前B2C电子商务行业格局稳定,行业巨头们占据了主导地位,因此预期未来五至十年会发生的大规模的更替或轮换的机会不大。

因此可为品牌电商的发展和行业渗透率提升提供了稳定的成长的背景和基础,包括基础设施和基础平台、生态环境等,而头部品牌电商可为合作方提供全方位、全渠道服务或技术赋能,包括IT解决方案、网店运营、营销、客户服务及仓储配送。由于预期未来进入中国市场的国际品牌将持续增长,以及对电商服务有助庞大而迫切需求的中国国内品牌数量正逐步提升,艾瑞预计至2025年品牌电商服务市场规模将可升至超2万亿,2019-2025年复合增长速度接近24%,显然该细分领域的成长速度是要远高于整个线上购物或B2C电子商务市场的发展。期间,占B2C电子商务市场规模的渗透率将从10.5%提升至13.7%。从更长的远景来看,这个渗透率仍处于降低水平,具有较大的长期提升空间,这是驱动行业持续成长的最重要驱动力之一。

就当前来看,另一个较大的机会无疑是由行业集中度的持续提升带来的。品牌电商行业目前还处于集中度较低,较为分散的状态,CR5(前五大参与者)合共约占14.1%的市场份额。其中,行业龙头宝尊电商市占率位列第一,远高于后四大参与者的市占率之和。由于技术和声誉、品牌客户的积累,我们预期未来五年,行业市场集中度将迎来较快的提升阶段,CR5的市占率或存在翻一番的动力,而行业龙头宝尊电商市占率的长期定位保守估计将至少超过15%,因此,我们认为在长期增速更快的细分赛道——品牌电商行业占据龙头位置的宝尊,另一方面更因享受到由行业集中度提升和领先优势持续拉开所带来的“马太效应”,而在长期获得超越行业平均增速的黄金发展期。按照以上数据推导,我们也预期公司GMV长期复合增速或至少可达到35%至40%这一区间,作为头部的品牌电商企业,在庞大且快速成长的赛道上,单体实现3000亿以上的GMV并非不可想象的。

宝尊电商二次上市在时点上的选择应该可以说是十分正确的,首先是完成了业绩的探底,其次是卡在了行业大爆发或公司进入黄金发展期的前夕,成功上市融资后,所取得的新资金可帮助公司在研发、引入新品牌客户及开拓新区域市场快速取得突破和扩张,同时也有利于公司品牌影响力的进一步加强。我们也一直认为,二次上市可帮助公司快速扭转估值被低估的局面,国内投资者可进一步挖掘出公司的投资价值,公司持续快速高质量的增长也有助内在价值潜力释放,估值回归和修复的行情是势在必行的。

估值修复一触即发

二次上市提供了契机

总结港股所有二次上市的例子,可发现存在这样的统计结论:上市后十日表现要远优于首日上市表现,这也说明了上市之后的一段时间,个股走势将重新回归中长期的基本面,而取得正回报的机会和概率都是相当大的。宝尊现已存在的低估情况,也有助于进一步增强该情况出现的概率。

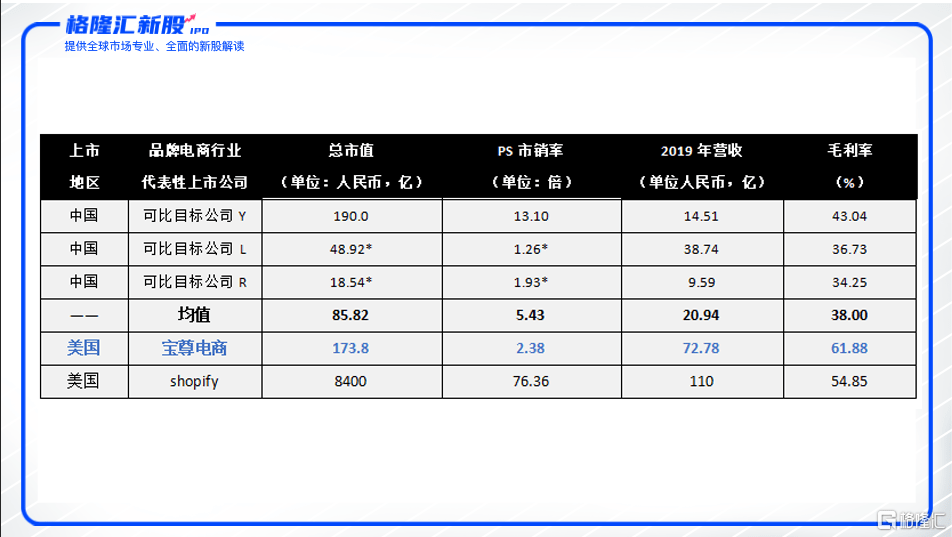

在估值方面,前面的二次上市例子与宝尊存在较大差异的地方是,前者的新股发行是建立在估值相对均衡和合理的基础上,而宝尊电商在二次上市新发行的港股,其估值背景是一个被低估的基础,源自于二次上市前就已存在的公司相对估值较低情况。如下列表所示,无论在美股市场,或者是A股市场,宝尊的PS估值水平是远低于行业平均值的,但公司的总市值规模和毛利率均处于领先状态,这说明了公司应有的龙头溢价和行业地位尚未得到很好的体现。

更深入地想,恰恰是新发行股票及二次上市这一契机,宝尊才有了进一步改善投资者结构,增强公司股票流动性及重新寻求合理的估值定价等一系列机会,推动实现公司的估值修复。

(数据来源:wind,*备注为按招股价计算的发行后上市前的市值)

总而言之,无论是在宝尊的港股上市前或上市之后,站在中长期角度,估值回归依然是驱动公司行情的主旋律。