快递业规模之王,已启动招股!中通快递-SW(2057.HK)核心价值及壁垒解析

9月17日,据香港联交所官网披露,中通快递-SW(2057.HK)已正式启动招股。据其最新招股书显示,本次拟全球公开发售4500万股A类普通股,其中香港发售225万股,另95%为国际配售,另有15%的超额配售权,定价最高不超过268港元/股,拟募资额最高达15.6亿美元(合约121亿港元),香港公开发售将于香港时间2020年9月17日星期四上午9:00开始,并将于香港时间2020年9月22日星期二中午12:00结束,预计公司于9月29日正式在联交所挂牌上市。

据悉,此次中通快递在港上市,将成为继小米、美团、阿里巴巴、京东之后,第五家以同股不同权架构上市的企业。

中通快递作为国内通达系规模及盈利之首,赴美上市至今,经历了业绩及估值双升的戴维斯双击阶段,其中业绩持续上涨是主要驱动力。据WIND统计,公司目前股价较发行价涨幅超61%,期间归母净利润年均复合增速达44%。足见中通快递是一只不可多得的绩优股,那对于投资者而言,如今公司回归港股二次上市,是否还值得继续持有?不妨从以下公司的核心价值、壁垒及潜在的投资预期等三个维度来进一步研判。

一、快递业务规模及盈利双双领先,综合物流服务商转型升级新起点

1. 行业空间大、格局优,中通长期规模领先

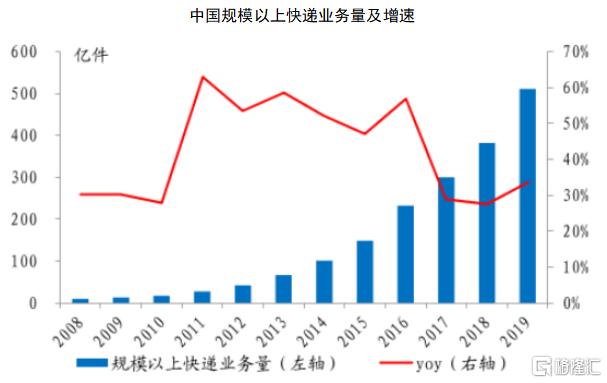

首先,中通快递所处的物流行业是个达百万亿级别的巨无霸赛道,这也是为何海外成熟市场能诞生诸如Fedex、UPS这类近万亿市值的巨头。据艾瑞咨询报告,2019年社会物流总价值达298万亿元,11年间增长了两倍多。快递作为物流行业的主要细分市场之一,在此期间也经历了高速增长的十年黄金发展期,据国家邮政局数据统计,2010-2019年,快递业务量复合增速高达44.3%。这背后有个重要的驱动力,源自于电商平台的快速渗透。

(来源:WIND)

受益于电商渗透持续,快递需求维持较快增长,中通快递的业务量也得以快速扩大。据招股书数据测算,2017-2019年,中通快递总包裹量年均复合增速达40%,高于同期行业增速。而其总营收及归母净利年均复合增速分别达到30%、44%,其中,核心快递业务收入年均复合增速达27%。

尽管自2017年起快递进入增速换挡阶段,但仍以远高于同期GDP的增速在增长。据艾瑞咨询报告,国内快递业务量在2019年超过635亿件,预计未来国内的快递业务量将继续以20%的复合年均增速度保持较快增长。这也意味着未来的快递市场仍是较快的成长赛道。

进一步来看,物流行业一般分为运输及仓储服务,其中运输服务包括快递、零担货运、整车运输、实时物流及冷链物流等细分赛道。

而从公司本次IPO募资主要用途来看,除了约75%用于扩大基础设施及产能、赋能网络合作伙伴之外,约15%将用于投资物流生态圈,旨在组建及整合整个物流价值链的相关资源,并将服务扩展至仓储、货运代理、零担货运、冷链物流,标志其正向综合物流服务商转型升级。由此来看,中通回港二次上市,对其而言,则是业务多元化发展的新起点。

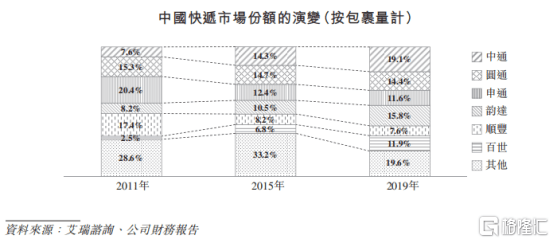

第二,行业格局优。快递行业长期处于寡头的竞争格局,且随着自身产能的不断扩张、电商巨头向产业链上下游的整合加剧以及激烈的价格战之下,市场集中度在日趋提升。

据艾瑞咨询数据统计,按包裹量计,2011-2019年,CR6市占率由71%升至80%,提升了差不多9个百分点,在此期间,中通快递却上涨了接近12个百分点,规模长期领跑行业。若相比同期美国而言,CR2市占率就已超过75%的水平,可见国内寡头格局的仍有较大整合空间。在马太效应的规律支配下,规模优势继续扩大的中通快递显然具备更强的确定性。

今年上半年,尽管受疫情影响,一季度快递业务经营几近停摆(顺丰及京东物流除外),但行业在3月重启后,中通快递的业务量迅速重回高位,且市场份额进一步扩大。据公司二季报显示,业务量46亿件,同比增长47.9%,份额进一步提升1.6个百分点至21.5%。

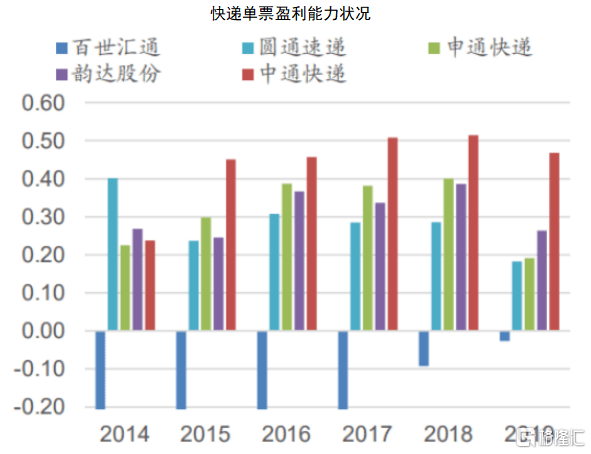

2. 行业长期激战之下,盈利能力持续领跑通达系

快递行业长期处于价格战中,以价换量成为常态,行业整体利润端收窄,但中通快递在不断扩大市场份额的同时,凭借领先的成本优势,盈利能力持续大幅领跑通达系。

据国家邮政局数据统计,过往十年间,快递单票价格年均复合增速为-7.5%。行业激战持续,二三线快递生存艰难,行业加速出清,市场份额不断向头部集中。

据中通招股书数据测算,2017-2019年,中通快递的全年毛利率基本维持在30%以上,归母净利率则在25%左右,位居通达系之首。进一步来看,这主要得益于其快递业务的单件盈利能力与通达系其他四家,长期锁定在0.1-0.2元左右的差价优势。

(来源:公司公告,东兴证券)

二、持续强化核心竞争壁垒:建设领先且不断扩展的物流网络

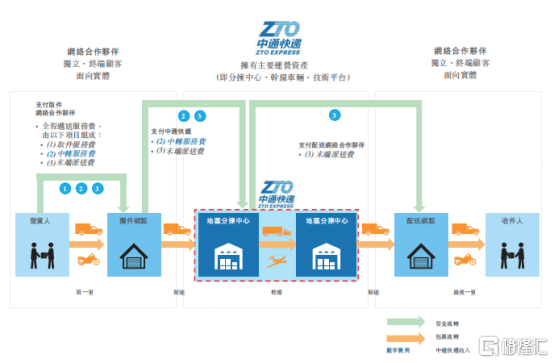

通过复盘中通快递不到二十年的发展历程及结合海外市场发展一般规律判断,其之所以能实现规模与盈利能力的长期领先,关键在于物流网络建设的持续领先。

(来源:公司财报)

目前头部快递企业都拥有遍布全国的完整物流网络,贯穿快递的揽、派、转、运整个业务流程,从加盟商、终端网点、运输干线及车队规模、转运中心等规模来看,中通快递均位居通达系之首。在行业提质增效趋势之下,其中转运中心及车队呈现出明显自营化趋势,同时效率主要取决于自动化程度及高运力的大车占比。

今年上半年,中通快递的服务网络优势进一步扩大。据招股书显示,截至2020年6月末,其分拣中心达82个(或“转运中心”)、282条自动化分拣线,干线超过3400条,服务网点约3万个,末端驿站达5万个,加盟商超过5000家,服务网络覆盖中国99.2%以上的城市和县区。

显然,覆盖广、可扩展的物流网络,不论是从长期以来的资本投入及规模效应来看,对新进入者而言,无疑都构成了显著的壁垒。

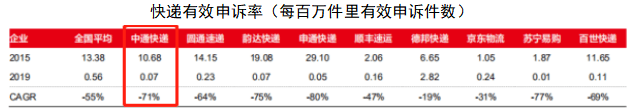

除了在规模及效率层面领先之外,在服务质量方面,中通也保持着较高的水准。据国家邮政局数据统计,2015-2019年,中通快递有效申诉率下降较为显著,中通申诉率下降CAGR为-71%,降幅明显高于国内同业均值;2019年,中通快递是申诉率达百万之0.07,远低于国内行业均值。

(来源:公司公告,东兴证券)

三、行业整合持续享确定性,流动性扩大增强业务“正循环”

综合主流市场预期及行业演进格局来看,行业短期看份额,远期看盈利弹性。

在当前多强寡头格局中,中通快递在规模及盈利端均长期处于领先地位,未来增长确定性更高,这点从美股市场给予的更高估值上也得以反映。

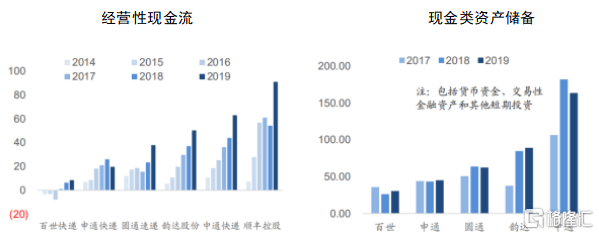

虽然长期的价格战影响到行业整体的业绩增速,但从各家财报来看,现金流依旧较为充沛。其中,中通快递的经营性现金流最为充裕,且与韵达一样,呈现出明显的逐年增长的稳态。

(来源:公司公告,东兴证券)

与此同时,中通快递的资金储备(包括货币资金、交易性金融资产和其他短期投资)也最为雄厚。顾名思义,此次港股IPO显然将进一步夯实其资金基础,为未来不断扩张及行业拉锯战提供更为富余的弹药储备。

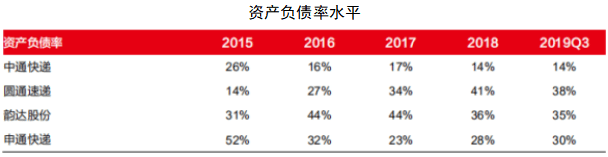

此外,中通快递的财务杠杆在业内处于较低水平,未来腾挪空间也更大。招股书显示,截至到今年上半年末,中通的总资产负债率仅20%不到,明显低于同行约30%-40%的水平。

(来源:公司公告,西部证券)

据西部证券认为,中通快递目前已逐步形成“产能投入-服务提升-规模扩大-成本下降-提升盈利-加大产能投入”的正循环,未来有望持续维持成本-毛利领先优势,进而扩大市占率。据其测算,中通在快递单件成本上仍有下降空间,意味着随着物流网络规模扩张及效率的持续提升,利润将迎来进一步释放。

结语

总体而言,中通快递的综合实力出众,尤其是在加盟系物流阵营中,已全面领先。不可否认的是,在当前寡头格局之下,行业整合仍将是一场拉锯战,而从市场份额的演变及核心竞争模型的进化来判断,中通快递无疑是未来通达系中确定性最强的。

无论是短期抑或是从长期来看,基于美、港两地上市架构之下,中通快递在流动性、国际品牌效应层面的优势,无疑都将获得进一步放大。由此而带来的流动性溢价,又将进一步提振其市值。

对于中通而言,此次在港IPO显然是公司发展历程中又一重大里程碑,同时也是其迈向全球综合物流服务商的新起点。