福禄控股(2101.HK)招股首日超额认购148倍,火爆背后潜藏多重向好因素

作者 | 神帅

来源 | 新股

数据支持 | 勾股大数据

近日,港股新股市场或因农夫山泉的火爆认购而一定程度带动了资金的回流,该IPO申购共计冻结资金超6400亿港元,打破中铁建在2008年创下的5409亿元冻资纪录,并一举创下新股之最。港股新股市场有望在紧接下来的时间,因为重量级公司陆续登陆港交所预期而重新进入高潮。

从已公布的消息来看,以互联网、科技创新、消费和生物医药科技为主旋律的新经济公司IPO,及中概股二次上市的新股发行机会依然是香港新股市场继续吸引场内外资金涌入的主要原因之一。另外,一些有特色的、较为稀缺的新股品种也会为投资者带来机会,尤其是以SAAS为代表的公司,比如微盟集团、中国有赞等。

(图片来源:据市场消息整理)

中国最大的第三方虚拟商品及服务提供商,

发行的估值要较同业代表性公司低

中国最大的第三方虚拟商品及服务提供商——福禄控股在周一发布了全球发售公开招股公告,招股期定在9月7日-11日,拟发行1亿股股份,其中公开发售1000万股,国际发售9000万股,发行价区间为每股6.9-8.9港元,交易单位为500股,预期将于9月18日上市。

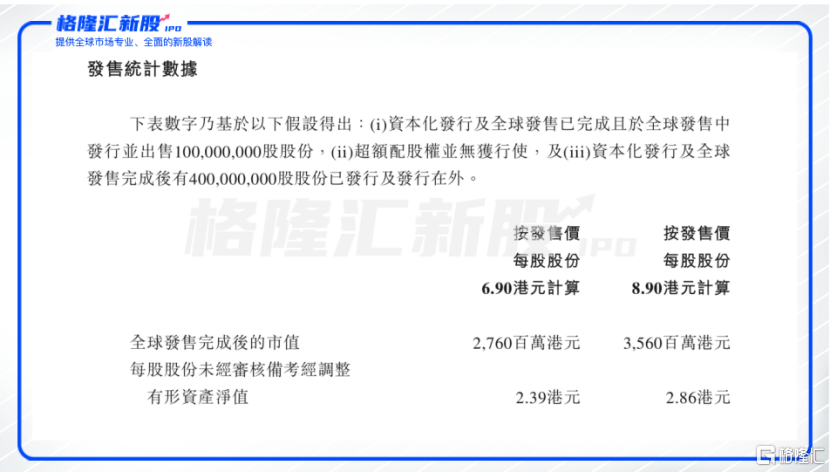

按公告所示,本次全球发售完成后(未考虑超额认购),预计福禄控股的总股本约为4亿股,按招股价区间得出的全球发售完成后市值为27.6-35.6亿港元。

招银国际为独家保荐人。近年来其曾经成功保荐过海底捞、同程艺龙、众安在线、九毛九、复宏汉霖等多家知名公司上市,历史破发率仅约27%。以2020年1月15日上市的九毛九为例,其首日涨跌幅为56.36%,上市至今的累计涨幅高达161%。

按招股书所示,福禄控股是“虚拟商品+SAAS”的细分领域行业龙头。以2019年收入计,福禄控股是中国最大的第三方虚拟商品及服务平台运营商,市场份额为7.7%;以2019年收入及GMV计,公司是中国最大的第三方文娱相关虚拟商品及服务平台运营商,市场份额分别为11.7%及7.6%;同时,公司也是中国最大的第三方游戏相关虚拟商品及服务平台运营商,市场份额分别为11.8%及6.6%。

作为快速成长赛道的行业龙头,我们认为应给予其估值上的溢价,但在本次全球发售招股计划中,龙头估值溢价尚未完全得到体现和释放。

按照2019年经调整利润1.06亿来计算,其静态估值区间则为23-30倍附近,对比于SaaS或互联网运营服务赛道龙头公司的40-60倍的估值参考区间,福禄控股的发行估值则处于相对偏低的位置。2020年一季度公司收入和经调整净利润增速分别35%和125%,则进一步显示出公司在发行估值上的较高的性价比。

(图片来源:公司公告,全球发售招股书)

至截稿时间,据第三方交易数据服务商捷利交易宝提供的实时数据可知,福禄控股的公开发售部分已经获得132亿港元的孖展融资总额认购,折合约148倍的实时超额认购倍数,公司的受欢迎程度可见一斑。需要说明的是,由于捷利交易宝尚未覆盖大部分中资券商,并且因为农夫山泉的超额认购对券商的资金影响,预计9月8日将有新的券商孖展资金,因此福禄的实际认购倍数将有望大幅增加。

基石投资者占全球发售比例近20%,

中投中财、光谷产投、完美世界及

李家杰等阵容鼎盛

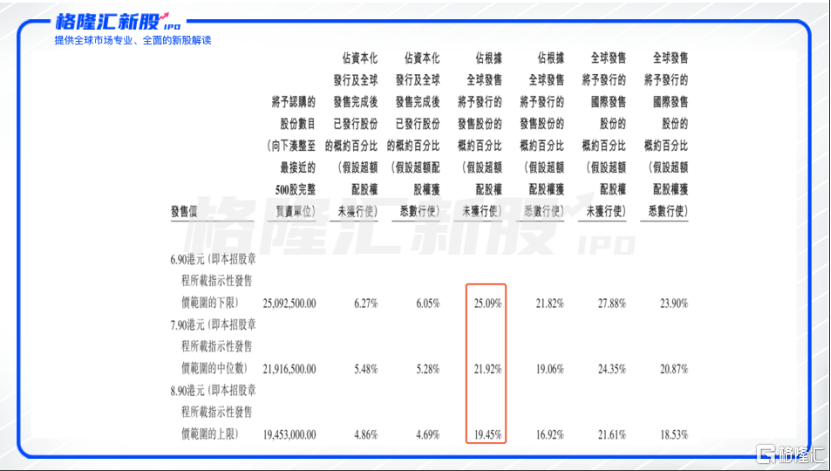

按招股书所示,福禄控股的基石投资者有中投中财、恒基兆业主席李家杰旗下基金、光谷产投、完美世界,以及武汉百捷,它们分别认购了800万美元、600万美元、300万美元、100万美元及300万美元,合共2100万美金金额认购发行股份,占全球发售比例约20%或以上(假设超额认购权未行使)。

从福禄控股的基石投资者构成,不难看出,大致上可划分为三种类别。一种是政府背景的产业投资者,比如说中投中财和光谷产投;第二种是上下游供应商或产业链合作伙伴,比如完美世界和武汉百捷;最后一种是私人财团旗下附属投资基金或机构,恒基兆业主席李家杰旗下投资基金则最具备代表性。这三种资金类别“罕见”地集中出行在福禄控股的IPO项目里,或许从这个侧面可充分印证了公司的行业地位和商业模式得到了来自各实力资本及产业链参与者的认可。

(图片来源:公司公告,全球发售招股书)

得到中投中财、光谷产投等5家重量级基石的支持,有利于公司专有虚拟商品生态系统——福禄SAAS开放平台进一步深化和扩张的可能性。据了解,福禄SAAS生态平台系统的打造,是以创新的“聚合+服务”模式,向平台参与者提供“一站式”的虚拟商品相关服务及增值服务,如虚拟商品销售、电商店铺代运营、用户运营、营销及IT解决方案,已受到上千家合作伙伴的青睐。

从募集资金的使用计划来看,所得款项净额约30%或2.196亿港元将用于为更多虚拟商品提供商促成虚拟商品交易及增加集团所促成虚拟商品交易的种类,其约20%或1.463亿港元将用于增加集团的虚拟商品消费场景合作伙伴的数目。上市募集后的福禄控股将重点打造虚拟商品生态系,不断增强对C端和B端的赋能效应,透过运营效率提升、IT技术创新和更多场景落地,持续提升收入和维持行业领先性。

值得一提的是,恒基兆业主席李家杰,细数其近年来出手成为基石投资者新股项目可发现,大多数是与房地产行业相关的公司,而投资在TMT赛道的新股就则仅有国内IP游戏开发及运营商龙头中手游这一例,中手游上市之后随机立刻展开了估值回归(主要为回归行业估值均值)的行情,走出了较为凌厉的独立走势。

我们认为基石投资者对福禄的投资至少有三个关注点:第一个是赛道的成长性,以大文娱为代表的虚拟商品市场蓬勃发展,成为大众的刚需消费品;第二个原因是行业地位,第三方虚拟商品行业能够解决上下游的痛点、提供新增量,细分行业的价值将持续凸显,而福禄控股位列第三方虚拟商品行业的第一名,上市后或将进一步拉开与同业公司的距离;第三个则是定价相对有较大的优势,公司本次发行市值30亿港元左右,而按照今年一季度净利润规模和增速,预计2020年全年经调整净利润2亿左右,公司估值偏低。