苹果的好日子到头了?

大跌!还是大跌!

隔夜美股又现惊魂时刻,再一次吸引了市场瞩目。

在周四美股三大指数均创下6月11日以来最大单日跌幅之后 ,科技股全线崩盘,苹果暴跌超8%,创3月16日以来最大单日跌幅。

而在此之下,该公司总市值单日蒸发1799亿美元,约合人民币1.23万亿元,相当于一个耐克公司(最新总市值为1754亿美元)或四个通用汽车(最新总市值为421亿美元)的总市值,目前最新总市值为20673亿元。

数据来源:富途牛牛

这一过山车的走势着实叫人在意,毕竟近期苹果迎来的高光时刻只多不少,从7月底高调夺回全球市值第一,到成为40年以来对标普500指数影响最大的成分股,再到目前的暴跌...只能说,高处不胜寒。

在美股泡沫堆高的背景之下,市场无法再选择性忽视其频现的利空因素,本次下跌可谓是意料之中。

美股触及泡沫天花板?

事实上,本次苹果的暴跌与整个美股走势现状紧密相关,即在股市持续背离经济形势之下,美股是时候整体性回调了。

一场新冠疫情带来的黑天鹅灾难一把将美国拖入难以逃脱的经济困局之中。

随着其疫情防控继续不给力,确诊人数已经突破600万,受重创的经济依旧无法及时重启或将继续使其面临严峻挑战,市场结构仍存在重大风险。

“经济要到2022年晚些时候才能恢复到疫情前的水平,预计2022年底美国失业率将上升至5%至5.5%之间。”——美国芝加哥联储主席埃文斯

而在美联储的大量“放水”之下,市场流动性过于充裕,使得美股持续上涨,与基本面脱节严重。

那么,当受乐观驱动而无限膨胀的泡沫积压过度之时,此前股价不断攀升的以苹果为首的科技类大盘股容易遭受逆转,毕竟市场避险情绪仍在,而此时对标的估值过高的担忧尽显。

“历史数据显示,9月是美股下跌概率最大的月份...目前而言,大致7%的跌幅将使标普500指数回到50日均线,12%的跌幅将使其回到200日均线,而15%的调整将使其回到400日均线。——金融分析师Eric Parnell

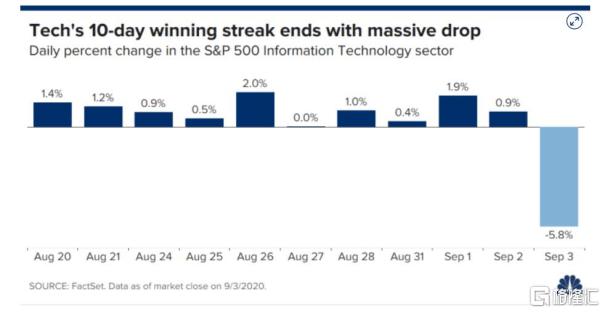

图片来源:FactSet

同时,周四公布的美国8月ISM非制造业PMI数据不及预期可以说释放了这一不安情绪。

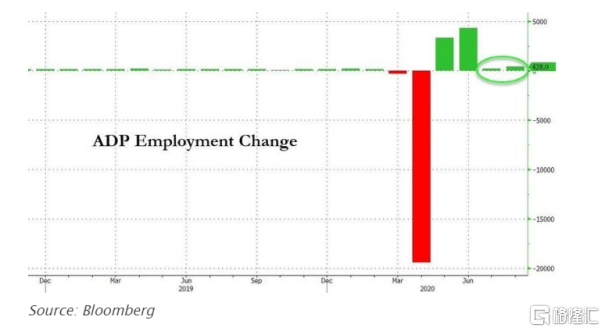

根据美国自动数据处理公司(ADP)发布数据显示,8月美国私营部门就业人数增加42.8万人,大幅低于市场预期(95万~117万人),而从这一数据已连续两个月大幅不及预期可以看出,目前美国劳动力市场依旧复苏乏力。

图片来源:Bloomberg

此外,目前僵持不下的美国新一轮疫情刺激法案在诸多细节上依旧存在分歧,使得市场对美国政府是否会出台进一步财政刺激措施的疑虑加深,毕竟目前美国经济还未迈开复苏脚步,倘若缺乏新一轮财政刺激计划的支持,或使得市场需求进一步受到抑制,美国经济下滑或将持续,使得市场情绪越趋于消极。

“如果投资者转变心态,从考虑技术面转向考虑基本面的话,市场有可能再跌10%。”——安联首席经济学家Mohamed El-Erian

面临内忧陷入争议?

除了跟随美股泡沫的破灭而有所反应之外,这家全球市值排名第一的企业所面临的忧患也较为凸显。

首先,市场对其iPhone新品充满期待,但存有观望情绪。

此前美国对微信的一纸禁令对其的潜在打击颇深,毕竟倘若美国禁用微信政策最终真的落地,其iPhone销量或将受到严重的负面冲击。

要知道中国市场约占iPhone销量的20%,一旦微信遭到“封杀”,苹果依仗的大蛋糕或将受到明显压缩。

“有超过94%的用户会为了使用微信而选择更换苹果手机,只有不足6%的人会选择卸载微信。”——网易调查

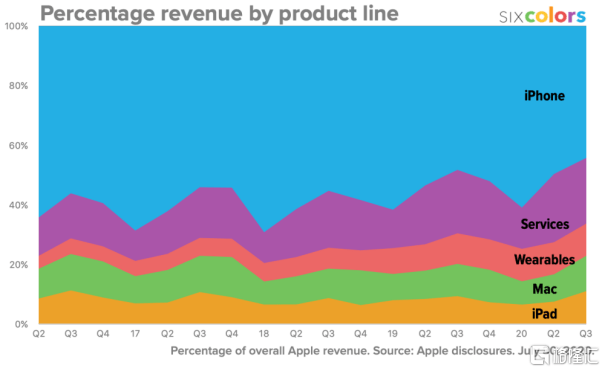

虽然苹果已不再是当年那个光卖手机的公司了,它已然走出舒适圈,试图扩大 IOS 生态系统的覆盖范围,通过业绩增长爆发力强的服务业务,为公司的可持续性盈利助力。

但为实现这一目标,它依旧需要以iPhone为首的大量硬件终端的售出去加固服务收入,加强用户的黏性,尤其是中国市场的潜力还很值得挖掘。

“iPhone第二季度中国市场零售销量达到1300万部,同比增长62%,环比增长225%,远超其它品牌。”——CINNO Research

与此同时,苹果因“苹果税”近期饱受市场争议,在一定程度上面临监管逆风,被质疑滥用了市场支配地位,近来遭到多家企业抵制。

“在苹果的规则下,凡是在App内购买的项目,苹果都要抽30%的佣金,且必须走苹果支付渠道...2019年用户通过苹果的应用商城购买的数字商品和服务总额高达610亿美元,在Google Play上购买总额超过300亿美元。这意味着两家巨头能够总共抽取接近300亿美元的佣金。”——公开数据

目前来说,包括App store在内的软件服务收入是目前苹果的重心。倘若监管力度有所收紧,苹果或为此不得不调整其业务模式,而这或将对其多元化战略的重要一环——服务业务的规模扩容带来不小的影响,进而影响盈利能力。而上一季度苹果服务业务净销售额为131.56亿美元,同比增长14.85%,营收增速已有所放缓。

苹果收入业务构成情况

数据来源:Apple disclosures

整体来说,无论是iPhone产品的潜在性“受抵制”,还是苹果税的持续风波,再加上疫情带来的不确定性,都或将为苹果此后两个季度的业绩埋下风险,或许这也就是全球市值第一巨头无法轻易给出业绩指引的原因。

科技巨头仍具韧性?

然而,虽然看空苹果的因素不少,但通过其构建的商业模式以及目前较为稳定的经营现状来看(二季度财报超预期),基于投资价值这一逻辑来说,这一科技巨头的中长期趋势还是趋于乐观的。

尤其是疫情刺激了线上业务迎来新的发展机遇,市场需求增量得到一定的释放,使得不少科技公司对疫情周期免疫力得以加固,其中,个人消费电子需求激增为苹果的营收带来良性保障。

“在不确定的时期,这种表现证明了我们的产品在客户生活中所起的重要作用。”——苹果首席执行官库克

其中,虽说市场对苹果新品,尤其是iPhone系列抱着看戏观望的态度,但“真香定律”绝不会缺席。

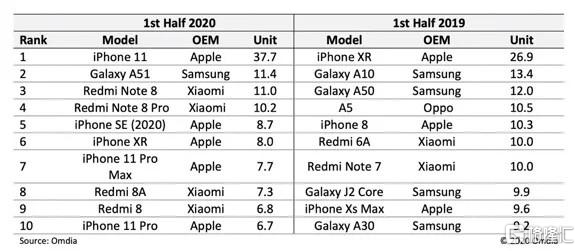

“2020年上半年智能手机出货量排名,iPhone 11以3770万部的成绩占据第一,三星Galaxy A51(S20)以出货量为1140万部的成绩位居第二,Redmi Note 8以1100万出货量紧随其后。”——研究公司OMDIA

数据来源:OMDIA

可以看出,人们对苹果手机还是存有较强的黏性,iPhone11依旧是市场最热销的机型之一,而目前它们都对苹果的第一款5G手机等产品加以重点关注,本有的消极预期或有所消化。

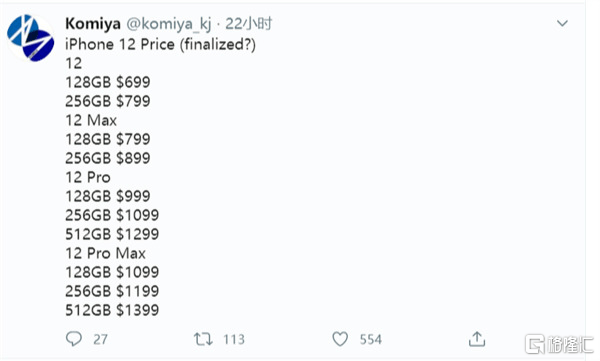

而根据市场消息,苹果总部或已开始录制iPhone 12发布会,相关爆料人公布了该机的部分配置细节以及价格。

图片来源:推特

图片来源:微博

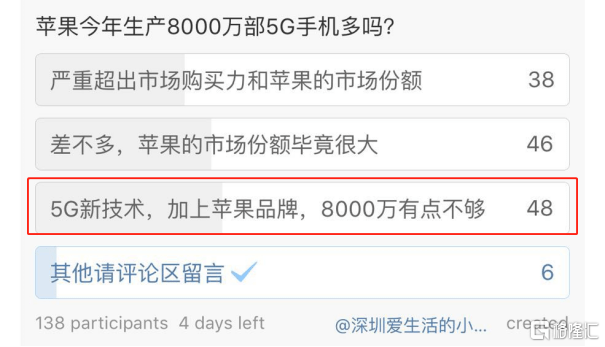

在后期,基于新品周期的开启,叠加供应链看备货量级和时点趋于乐观(苹果或已要求其供应商在未来几个月的时间里至少生产7500万部5G版iPhone),该公司或将迎来其换机窗口,iPhone 5G的销量周期较为强劲,进而增强其生态圈的话语权。

数据来源:微博

因此,在市场看多声音的起哄之下,虽说目前苹果高估值或使人望而却步,但在现今,从长期来看,基于来自营收和盈利增长潜力带来的乐观预期,叠加其拆股举措,苹果为首的成长型科技企业的收益优势或更为凸显。

结语

整体来说,在美国实现流动性十足的宽松政策之下,大量资金没有太多选择,习惯优先下注苹果等头部科技股,使得这类标的股价一直飞涨,市值不断攀升,但其中多多少少存有泡沫。

毕竟现在的美股早已与美国经济基本面严重脱节,再加上美国大选在即,市场避险情绪扎根于投资者心里,股市频频创出新高之后而向基本面回调则是必然,泡沫总有破灭的一天,饱和的超买状态之下的获利回吐有情可原。

我们无法否认苹果在库克接手之后所展现的蓬勃生命力,迈入2万亿市值俱乐部成就里程碑事件,但在炒作周期过热之际,一盆冷水浇下后的理性仍需找回,长期价值也值得关注,但短期回调风险也需要警惕。