千亿中梁“控债”难题:半年有息负债增3成,负债率连续四年超90%踩“红线”

图片来源:网络

图片来源:网络

【编者按】疫情这半年,房企活的怎么样?

这或许是最困难的半年。售楼处关闭、工地停工……不少房企2-3月录得“最惨”销售额;

这或许也是分化加剧的半年。面对困难,一些房企推出了五花八门的促销策略,试图“以价换量”;

他们能否现金回笼;他们能否降低负债;他们能否完成年初制定的目标……

我们深入“阅卷”房企中报:谁在美颜?谁在裸泳?

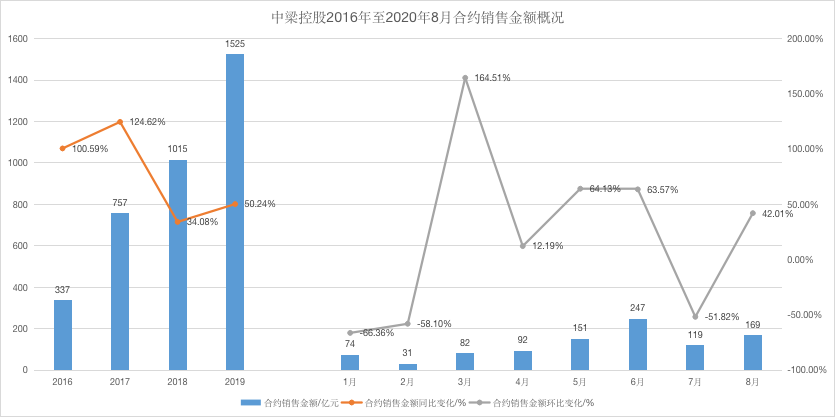

9月3日,中梁控股发布8月销售简报,其于8月录得合约销售金额169亿元,环比上涨42.01%;对应销售面积为137.4万平方米,销售均价12300元/平方米。

此前中梁控股披露了2020年半年度财报,上半年其实现营业收入和归母净利润双增长,但毛利率和净利润仍无改善。近四年来,中梁控股的毛利率一直在20%左右,远低于行业平均水平。

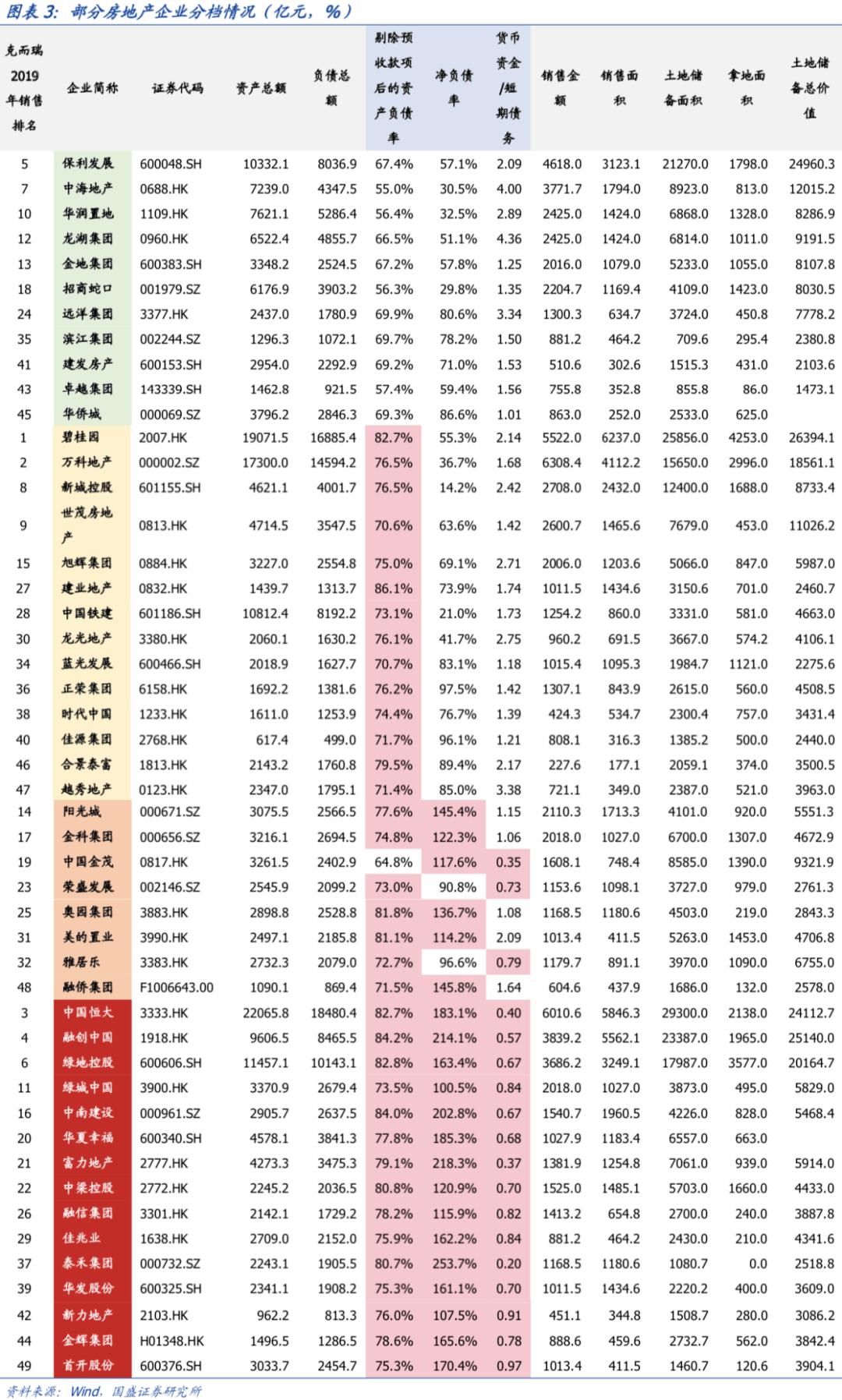

而近期盛传的房企融资“三道红线”监管新政,对中梁控股来说将成为一大挑战。据券商研报数据,以2019年末财务指标为基准,销售排名前50位的房地产企业中,超过3条警戒线的房企共有15家,中梁控股便是其中之一。

中梁控股上半年财务数据显示,其剔除预收款后的资产负债率约为90%,仍超过“三道红线”要求的70%阈值标准。

作为一家仍对规模抱有“野心”的千亿房企,中梁控股计划2020年完成1680亿元销售额。既要完成销售目标,又要实现规模与负债的平衡,踩“红线”的中梁控股如何突围?

三年营收破“千亿”,毛利率低位徘徊

数据显示,2020年前8月中梁控股录得合约销售金额965亿元,同比上升12.34%。照此计算,截止目前其完成年度销售目标1680亿元的57.4%。

中梁控股是地产圈的“黑马”,从百亿规模跃至千亿行列,再到2019年7月上市,仅用了三年半的时间。

2016年中梁控股仅有337亿元销售规模,位列克而瑞研究中心发布的当年房企销售排行榜第40位。

2018年,中梁控股实现销售额1015亿元,由百亿规模一跃成为千亿房企,中梁仅用时三年。到2019年,中梁控股录得销售额1525亿元,跻身行业20强。

图片来源:搜狐财经

图片来源:搜狐财经

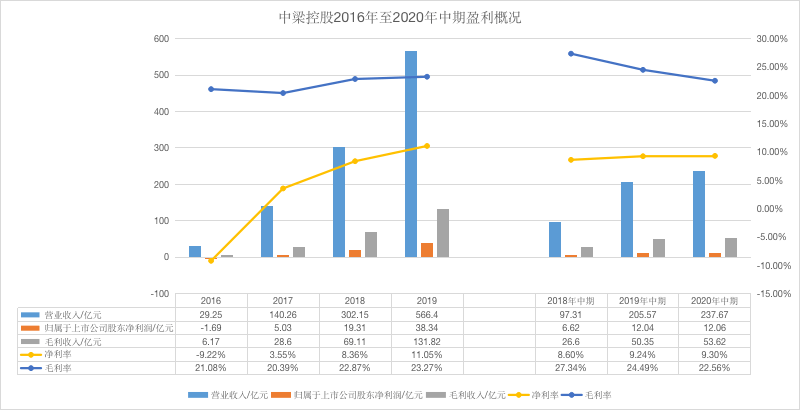

这四年间,中梁控股营业收入逐年走高。从2016年29.25亿元增加至2019年的566.4亿元,复合年增长率达109.77%。

毛利也呈上升态势,2016年至2018年,中梁控股毛利润同比增幅超100%。

净利润方面,中梁控股自2017年才开始扭亏为盈,近三年同比增幅均超90%。

但中梁控股一直都未能解决的问题是,毛利率和净利率长期低位徘徊。

2019年,中梁控股实现23.27%毛利率和11.05%净利率,均为近四年最高水平。

但与同期50家典型上市房企28.8%毛利率和14%净利率的平均值相比,仍有一定差距。

图片来源:搜狐财经

图片来源:搜狐财经

2020年上半年,中梁控股毛利润和归母净利润同比分别增长了6.5%和0.1%。但是因增幅有限,报告期内中梁控股的毛利率由去年同期的24.5%下降至22.6%。

“这反映了最近2-3年地价的上升及限价的政策。”对于上半年毛利率下滑,中梁控股首席财务官游思嘉如此解释道。

不过,他透露按照公司内部的预期,未来中梁控股的毛利率水平应该会稳定在22%-25%水平。

踩“三道红线”,未来净负债目标70%-80%

正如硬币的两面,中梁控股仅用3年时间就从百亿迅速踏进千亿阵营,狂飙突进背后,中梁如今也面临诸多“后遗症”。

“负债问题”是中梁控股首先需要面对的难题,而近期房企融资 “三道红线”新规,更是让这一问题变得急迫。

据报道,“房企融资新规”拟对房企按“红、橙、黄、绿”四档管理,并设置“三道红线”:剔除预收款后的资产负债率大于70%;净负债率大于100%;现金短债比小于1倍。踩中三条红线的企业将被标记为红档,以此类推。

踩线企业则需严格控制有息负债增速,而即使全部指标符合监管层要求,房企有息负债规模年增速也不能高于15%。此外,拿地销售比是否过高、经营性现金流情况两个方面也是考察的重要指标。

国盛证券以2019年末数据为基准测算,销售排名前50位的房地产企业中,超过3条警戒线的有15家,中梁控股便是其中之一。

上述测算结果显示,中梁控股2019年剔除预收款后的资产负债率为80.8%,净负债率为120.9%,当期短债比为0.70。

对于负债及融资相关问题,中梁控股执行董事、首席财务官游思嘉在8月25日举行的2020年中期业绩会上表态称,公司正在对自身的债务结构进行调整。

“中梁控股未来负债水平将长远维持70%-80%,改善债务结构,包括继续降低成本、改善对于境内非银渠道的依赖度,同时也将着力改善现金短债比。” 游思嘉表示。

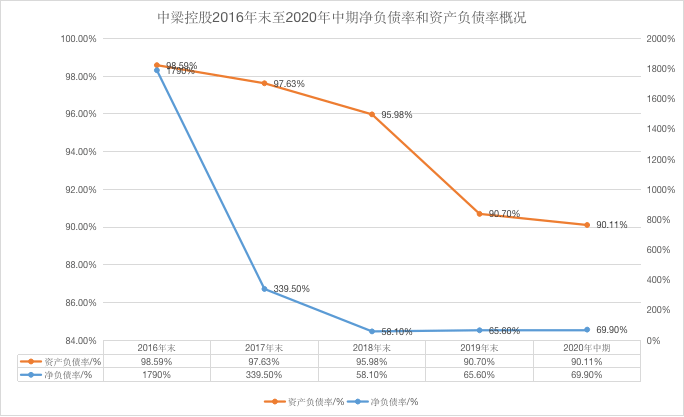

净负债率曾高达1790%

中梁控股要实现降负债目标,难度不小。

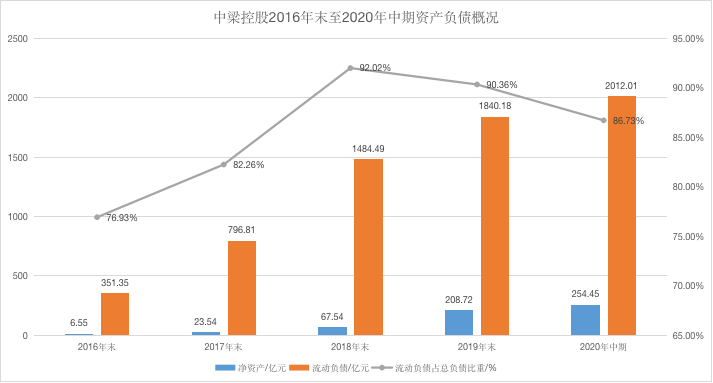

半年报显示,截止2020年6月30日,中梁控股资产总值2574.14亿元,负债总额为2319.68亿元,资产负债率为90.11%,较2019年末减少0.59个百分点。

但报告期内,中梁控股净负债率为69.9%,较2019年底上升4.3个百分点。其中,有息负债总额为528.1亿元,较2019年底上升31.4%。

与此同时,中梁控股现金短债比由2019年底的1.2提升至1.5。虽然短债占有息负债比例由2019年末的53.0%下降至42.0%,但仍处于较高的比例。

图片来源:搜狐财经

图片来源:搜狐财经

贝壳研究院数据显示,按照近期网传的行业融资新规方式统计,第一项剔除预收款后的资产负债率,中梁控股2020年中期数据约为90%,超过假定标准70%的阈值标准;第二项净负债率约为84%,低于100%的阈值标准;第三项当期短债比约为1.62倍,优于1倍的标准。

这意味着,哪怕以2020年中期数据为基准,中梁控股也超过了“三道红线”标准中的1条警戒线。

事实上,负债水平居高不下一直是中梁控股的“难题”。

2016年,中梁控股的净负债率曾高达1790.2%。2018年,中梁控股净负债率迅猛下降至58.1%。

但负债率大幅下降,并不是因为中梁控股债务快速下降,而是其总资产倍数增长。

数据显示,中梁控股净资产由2016年的6.55亿元增至2018年的208.72亿元,增长接近31倍。

不过到了2019年,中梁控股净负债率又攀升至65.60%,同比增长7.5个百分点。

与大起大落的净负债率不同,自2016年至今,中梁控股资产负债率虽呈下降趋势,但均高于90%。

此外,中梁控股主要以流动负债为主,流动负债占总负债比重持续超过76%,最高时达92%,债务结构不合理。

图片来源:搜狐财经

图片来源:搜狐财经

而中梁控股偿债资金来源主要依赖于外部融资。但与其他房企不同,中梁控股则是将信托、私募债、供应链金融、ABS、资管计划等融资手段运用自如。

2019年7月中梁控股在香港上市,募资净额为35亿港元。其中约31.6%的资金将用作偿还信托贷款,仅有9.8%的资金将作一般营运资金之用。

而过多依赖非银金融,导致中梁控股融资成本较高,一定程度上吞噬了中梁控股的净利润。

中梁控股2019招股书显示,2018年末,中梁共合计有109个信托或资产管理计划,未偿还本金总额占借款总额的58.0%。

同期,中梁控股利息成本为9.9%,远高于克而瑞研究统计的70家重点房企的6.07%均线。

到了2019年上半年,中梁控股平均利息成本10%,较2018年末的9.9%进一步提高。

平均利息成本高达10%的同时,中梁控股在2019年上半年的净利率却仅为9.24%,核心净利率也仅有6%。

2019年全年,中梁控股金融负债利息开支总额为21.22亿元,同比增加61.0%。同期中梁控股拥有人应占核心净利润为39.01亿元,利息开支占核心净利润的54.39%。

2020年上半年,中梁控股平均利息成本下降到8.9%,相对2019年底有0.5个百分点的改善。

而截止2020年6月30日,中梁控股已付利息为16.88亿元,较2019年同期15.67亿元上升7.72%。

中梁控股首席财务官游思嘉在业绩会上称,预期在境内流动性增强的情况下,融资成本在2020年底仍有进一步下降的空间。