够稳,才是一家有责任银行该有的一面!

上半年由于突发疫情的出现,中国及海外的经济形势也迎来了不同程度的波动,虽然率先控制住疫情的中国经济迎来了较快的复苏机会,但以银行为主的国内金融业,依然面临着一场不少的挑战。那些盈利表现一向不错的银行业金融机构,今年上半年业绩集体受到冲击,净利润增速同比均出现不同程度的下降,部分银行甚至出现了10年来首度下降。

8月22日,银保监会新闻发言人对外表示,银行业净利润的下降主要有两方面原因:

一是,银行业持续向实体经济让利。通过采用降低利率、减少收费、财务重组和贷款的延期还本付息等措施为企业减负。

二是,不良处置和拨备计提力度加大。上半年银行业金融机构累计处置不良贷款1.1万亿元,同比增加1689亿元。同时,按照预期信贷损失的原则要求,计提减值准备达1.3万亿元,同比增长34.40%。银行系统计划全年处置不良资产3.4万亿元左右,将比去年增加1.1万亿元。

疫情冲击下,坚持为小微企业输血的江西银行也迎来半年期业绩答卷。

稳中求进,做好区域经济的助推器

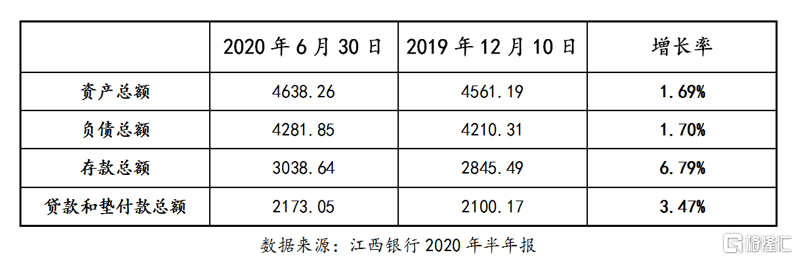

8月28日,江西银行正式公布2020年半年报。财报数据显示:江西银行资产总额达4638.26亿元,较上年末增加77.08亿元;负债总额为4281.85亿元,较上年末增加71.54亿元。

上半年实现营业收入58.29亿元,相比于去年同期的63.87亿元,减少5.58亿元,同比下滑8.74%。归属股东净利润12.56亿元。

其中,零售存款余额为975.27亿元,较上年末增加115.07亿元,增幅13.38%;为单户授信1000万元以下(含)小微企业贷款余额306.38亿元,较上年末增加26.19亿,增速逼近10%。

非常时期,江西银行依然坚持向实体经济输血,尤其是不遗余力地加大对小微企业的金融服务力度。

从公布的半年期业绩表现上来看,整体还是符合市场预期。

受外部因素影响,对于银行业所面临的风控问题,银保监会普惠金融部主任李均锋在25日表示:“目前小微企业不良贷款余额0.4万亿元,较年初增长9.25%,不良率达2.99%,较各类贷款不良率高0.88个百分点,总体上还在不良容忍度之内。随着经济金融形势变化,小微企业不良贷款明年可能还会有所增加,但是对增加的不良贷款,银保监会和银行业金融机构有足够的能力和工具,来应对不良贷款率上升的压力。”

对于银行而言,做好自身的风控管理,是助力小微企业和开展普惠金融的前提,也是可持续健康发展的先决条件。

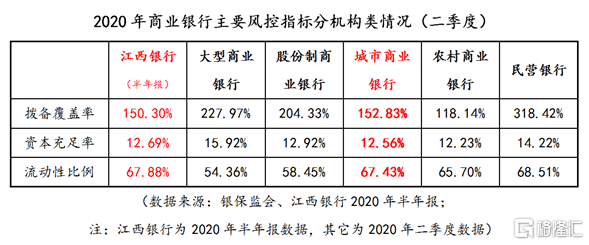

近日,从银保监会公布2020年商业银行主要指标分机构类情况数据来看,城市商行的平均拨备覆盖率为152.83%,资本充足率为12.56%,流动性比例为67.43%,同江西银行公布的半年报数据基本重合。

作为一家定位为城市商业银行的江西银行,在风控指标来看,本次半年报同行业整体水准相比,算得上是中规中矩,并未出现掉队。

在面对大环境的压力下,够稳,才是一家有责任银行该有的一面!

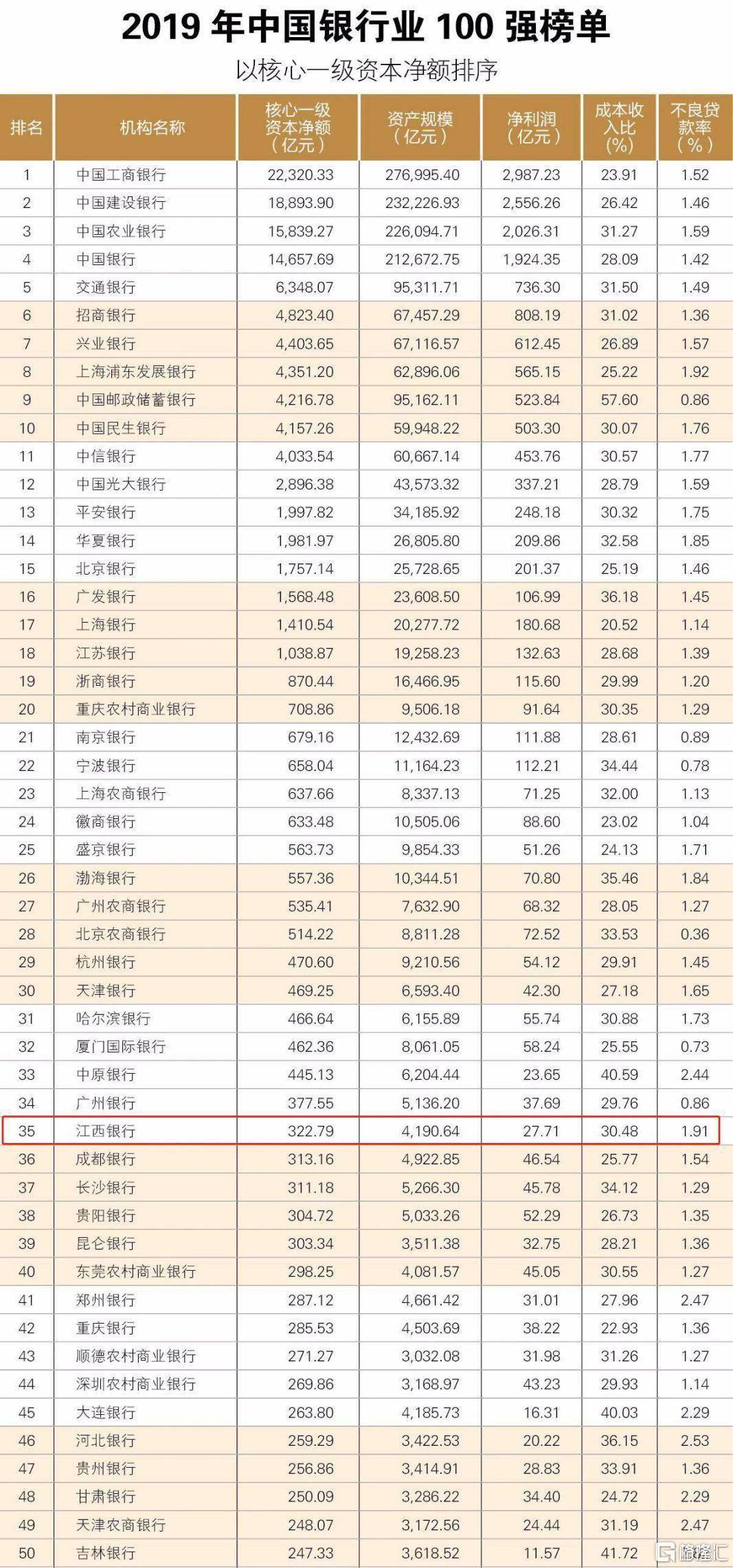

江西银行作为江西省唯一一家省级法人银行,自2015年12月成立以来,就以区域性的金融支柱为立身使命。成立以来至今五年时间里,凭借强硬的实力一路过关斩将,终于在被称为“史上最困难的一年”实现弯道超车,跻身中国银行业百强榜单。

2020年3月中国银行业协会发布对外发布了一份《2019年中国银行业100强榜单》,江西银行以核心一级净资本额排名第35位首次同中农工建等大型商业银行跻身同一榜单。

(图片源自:中国银行业协会)

创新金融加持,零售业务再上新台阶

强化金融科技赋能产品,持续优化供应链金融服务。

江西银行以顺应金融创新的技术发展需求,积极布局数字金融技术积累,已于2019年5月底,推出基于“区块链+供应链金融”的“云企链”在线保理融资产品。

利用区块链的“去中心化”和“分布式记账”技术为基础,确保应付账款在交易真实性的情况下,通过核心企业依托在江西银行的授信,将其应付账款转化为可融资、可流转、可拆分的在线电子付款承诺函,用于支付上游供应商的货款,供应商再凭“承诺函”向江西银行申请保理融资。

以为核心企业信用增信,解决上游中小微企业“融资难”和“三角债”两大难题。从而帮助链上各环节的中小企业盘活应收账款,为产业链中的核心企业和上游供应商提供在线融资服务。

截至2020年6月30日,江西银行供应链金融业务余额人民币27.26亿元,共服务企业148家,相比于上年末增加27家。其中,“云企链”产品已为江西省内6条产业链集群提供金融服务,涵盖具有本土特色的有色金属、畜牧养殖和建筑业等多个领域,累计信贷投放金额人民币4.62亿元,服务产业链上游企业101家,相比于上年末,增加1.47亿,增长率达46,67%。

在金融科技上的发力,除了自身的创新技术积累之外,还引进外来技术力量的加持,和业内优秀的企业或机构进行深度合作,共同成长。

在2019年11月,江西银行与华为在深圳签署了战略合作协议。双方将本着“长期合作、互惠共赢、共同发展”的原则,发挥各自核心竞争力,实现优势互补、资源共享。将在云计算、大数据、物联网、数据中心建设、智能安防等领域开展深度合作。共同探索新兴技术在移动互联网及金融服务中的应用与实践,推出更高价值、更多样化的产品和更优质、更高效的金融服务。以加快推动江西银行科技战略落地、体制机制创新和数字化转型。

同时还与蚂蚁金服、腾讯云、趣链、上海万象等企业进行技术交流与探讨,为服务客户企业乃至自身所在行业的高质量发展提供新的动能。

同时基于互联网的数字化应用,还推出“微企贷”和“掌上微贷”等在线信贷产品,缓解小微制造企业“融资难、融资贵”的问题。在线信贷产品已覆盖的小微企业客户4339户,贷款余额达29.96亿元人民币。并且成功发行首款现金管理类净值型理财产品“小幸福”。

互联网线上金融业务办理,正逐步取代线下实体零售网点,这是技术的创新,同时也是中小金融机构在面对巨头型金融机构实现弯道超车的最有利的时间节点。

江西银行,在积极应对疫情对线下市场的不利影响,顺势加强向在线渠道转变存款服务,重点依托掌上银行渠道,通过扩充服务内容,优化服务流程,带动存款提升。截至6月30日,江西银行的零售存款余额为975.27 亿元,较上年末增加115.07亿元,增幅13.38%。

另外,江西银行还通过加强与人力资源与社会保障部门的合作,累计发行社保卡19.26万张,代发及直发社保资金总额共计36.11亿元;与爱奇艺平台开展合作,同时通过营销分期、消费立减等精准营销活动,促动社保卡和信用卡的发行。上半年实现信用卡发行57.31万张,同比增长22.52%。

助力小微企业,为实体经济复苏添砖加瓦

作为一个地方性商业银行,难免会面对诸多参差不齐的小微企业客户。

始终坚持以“服务于小微企业”的市场定位,践行以“普惠金融”为使命。大力服务于以实体经济为支撑的企业,围绕以小微企业“融资难、融资贵、融资慢”等问题出真招、谋实效,不断提升小微金融服务水平和服务质量。

财报数据显示:早在去年年底,江西银行单户授信1000万元以下(含)小微企业贷款余额达280.19亿元,覆盖贷款企业户数18140户,加权平均利率较上年低0.83个百分点。

在疫情影响下,江西银行上半年单户授信1000万元以下(含)小微企业贷款余额306.38亿元,较年初净增26.19亿元,增速9.35%;覆盖贷款企业户数19309户,较上年末增加1169户;加权平均利率较上年再低0.68个百分点。

进一步有效降低了小微企业融资成本。

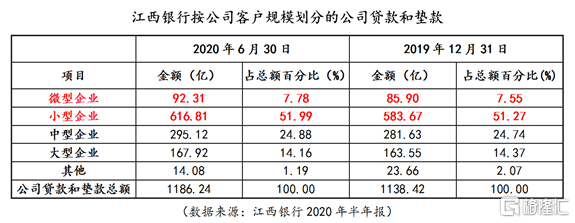

按客户规模划分贷款和垫款数据来看,截止2020年6月30日,江西银行给微型企业提供的贷款和垫款金额达到了92.31亿元,占贷款和垫款总额的7.78%,相比于上年年末上升0.23个百分点。为小型企业提供贷款和垫款金额达到了616.81亿元,占贷款和垫款总额的51.99%相比于上年年末上升0.72个百分点。

累计为小微企业提供贷款和垫款金额达到了709,12亿元,占总额59.77%。相比于去年年底的669.57亿元,净增39.55亿元,增幅为5.91%。

以行践言,江西银行制胜未来的关键

技术和应用的创新为供应链金融和零售业务的发展提供了有力的保障,这是传统地方性商业银行的新业务支柱,更是通向未来的制胜关键。

对于这样一个区域性的城商行而言,无论是从全行综合实力、创新动力、还是风控能力上来看,江西银行都超出同类城市商业银行的平均水平。

对于未来,江西银行财报给出的答复是“将继续做好“六稳”工作,全面落实“六保”任务,不断加大对重大重点项目、制造业、小微企业等重点领域的信贷投放,全力支持疫情防控和企业复工复产”。

希望江西银行能以行践言,做成区域性城商行的标杆,为同行业做出可参考,可借鉴、可复制的典范。

早在年初,银保监会曽联合央行发布的《2019年中国普惠金融发展报告》提到:“要建设普惠金融体系,加强对小微企业、“三农”和偏远地区的金融服务,推进金融精准扶贫。发展普惠金融,既是服务实体经济、服务人民生活的落脚点,也是金融供给侧结构性改革的重要任务。”

近年来,以小微企业为主的民营企业融资形势更加严峻。

数据显示:2013年到2018年,民营企业贷款占比从2013年的45.2%一路下降至2016年的39.0%。同时:小微企业银行贷款余额同比增速自2017年9月后开始出现快速下滑,由15.66%下降至如今的10%上下。

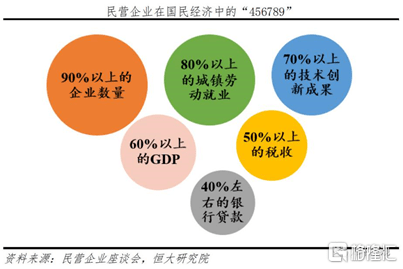

然而,以小微企业为主导的民营企业仅用40%的信贷资源,贡献了50%以上的财政税收、60%以上的GDP、70%以上的技术成果、80%以上的劳动就业、90%以上的企业数量。

而在这些民营企业中,最具有增长潜力和成长性的当属那些小微企业了,如何服务好小微企业就是在划分这份民营企业大蛋糕。

江西银行着力小微企业金融服务,将大量资源用在小微企业的扶持上,既符合当下扶持小微企业的国家战略,也走出了一条独具特色的发展之路。

这也是江西银行在金融科技上的显著成效,更是运营管理及资源配置上的最佳体现。