美联储看空了自己

1

美东时间8月19日,美联储公布了7月份货币政策会议纪要,亮点颇多,值得警惕与思考。

1、会议纪要显示,与会官员一致认为,“持续的公共卫生危机将在短期内严重影响经济活动、就业和通胀,并对中期的经济前景构成相当大的风险。”美联储官员预计GDP增速和失业率降幅将“一定程度上不及此前预期的强劲”。

2、除了对经济增长的担忧外,美联储还担心金融体系面临的风险。尽管鲍威尔和其他美联储官员曾多次表示,银行和相关机构的状况总体良好,但会议纪要显示,如果病毒继续蔓延,并且未来“更为不利”的情形发生,情况可能会改变。

3、会议纪要并未暗示即将放松前瞻性指引和QE,并未讨论延长美联储购买资产的期限,也未承诺一定会采用控制收益率曲线这一工具。

4、联邦公开市场委员会成员普遍认为,要想让劳动力市场得到进一步实质性的改善,重新开放广泛而持续的业务是必需的前提条件。然而重新开放很大程度上将取决于采取的健康措施是否能有效性地限制病毒的传播。所以,只有在控制住病毒之后,企业可以完全重新开放,就业市场才能得到改善。

这会对美国金融市场产生什么影响?

货币政策纪要一经公布,美股尾盘集体跳水。截至收盘,道指下跌0.31%;纳指下跌0.57%,报11146.46点;标普500指数下跌0.44%。一方面,美联储给市场打了预防针,新冠疫情得不到遏制,经济还将持续承压;另一方面,货币政策没有进一步激进的措施。

(来源:Wind)

美元指数暂时踹了口气,日内涨幅达0.84%。由于美联储无底线印钞,美元指数已经从3月20日的103瀑布式回落至当前的92左右,跌幅足足有9.4%之巨,创下2年来新低。这次会议纪要没有进一步大幅宽松的讨论,美元指数的表现便缓了缓。但美元指数持续走弱仍然是大势所趋。

(来源:Wind)

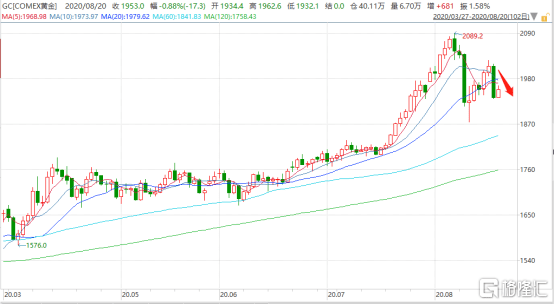

昨日,COMEX黄金暴跌3.92%,再度从2000美元上方回落。经济预期前景不明朗、面临诸多不确定性,为何黄金会猛然变脸下跌呢?

(来源:Wind)

黄金走势其实主要由实际利率决定,且呈现负相关的关系。而实际利率=名义利率-通胀预期。货币会议纪要显示委员们假设了另一种情况,即新冠病毒的加速爆发将导致经济活动受到更严重的破坏,从而导致实际GDP和通胀下降。

如果美国经济持续下滑,将导致通胀起不来,而名义利率(美国10年期国债收益率)已经处于低位,实际利率进而有所抬头,那么金价就会承压。

另外,10年期美国国债收益收益率小幅下跌,现阶段基本处于历史最低水平的位置了。美联储也没有必要现阶段出台控制收益率曲线的政策。

(来源:Wind)

2

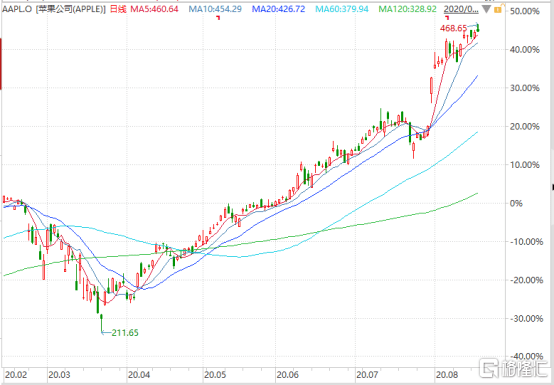

美股跳水,苹果依旧上涨,盘中一度飙升超1%,市值突破2万亿美元大关。从3月23日算起,苹果已经累计上涨超过102%,市值从1万亿飙到了2万亿,仅仅花了不足半年时间。而自1980年IPO之时算起,苹果市值突破1万亿用了38年的时间。

(来源:Wind)

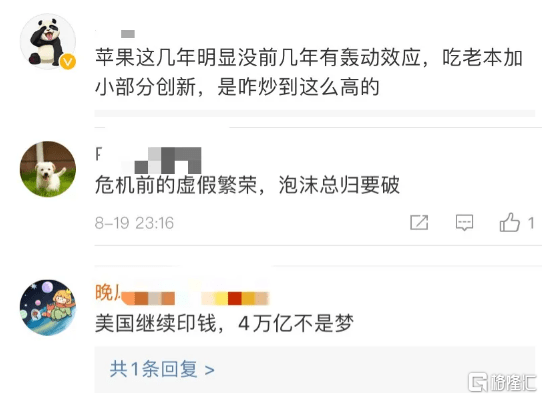

面对苹果的持续暴涨,股友们总是能直击要害:

(来源:网络)

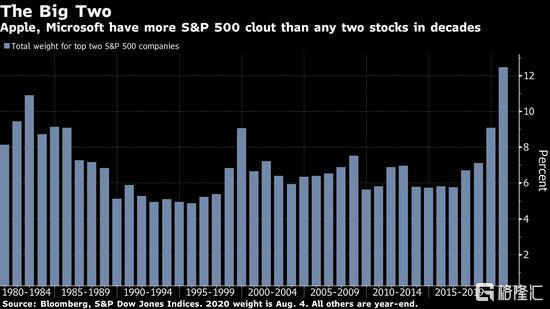

不仅是苹果,还有美国其余4大科技巨头,已经出现了严重超买的情况了。当前,标普500指数中前五大科技股的市值占比超过23%,而前10大成份股公司市值之和在该指数总市值中占比更接近30%,这是至少40年来的最高占比,高于2019年底的22.7%。

其中,苹果和微软在标普500指数中的影响力比几十年来任何两家公司都大,占比权重已经升高至12.5%。

(苹果微软占标普500权重占比走势图,来源:彭博)

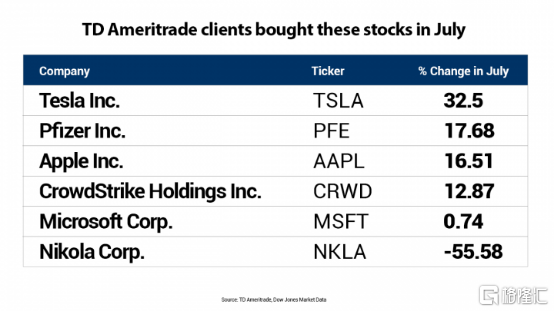

另据美国散户证券在线交易公司TD Ameritrade的数据显示,随着美股在7月反弹,一些散户迎风而上,加入了股市的大军。该公司基于投资者行为的指数“投资者变动指数”在7月上涨了1.76%至4.63,今年年初,这个数字还是2.1。

其中,最受欢迎的股票包括特斯拉、辉瑞、苹果、Crowdstrike Holdings、微软和尼古拉。

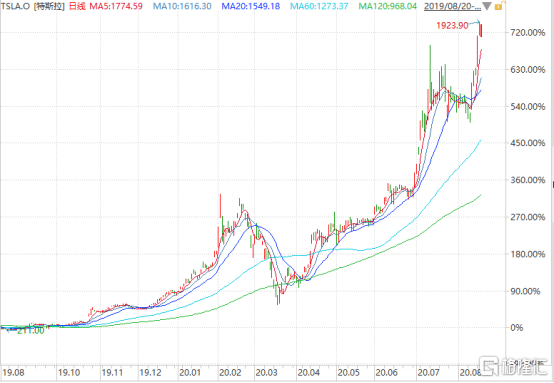

最受欢迎的特斯拉,已经在过去12个月中从235美元飙升至逾1400美元,成为华尔街最昂贵的股票之一,市值从420亿美元升至2897亿美元。如果从2019年10月统计至今,特斯拉已经暴涨680%。

(来源:Wind)

7月30日,苹果宣布了一股拆四股的拆股计划,理论上这将使得更多的投资者可以购买苹果公司股票,从而推升公司股价。该消息发布后,苹果盘后股价大涨近6%,次日暴涨10.5%,市值一夜大增1720亿美金。

8月12日,特斯拉宣布1拆5,一晚上大涨13%,市值又飚了335亿美元。最新总市值已经高达3501亿美元。

上帝欲使其毁灭,必先使其疯狂。这句话来形容当下的科技巨头在合适不过了。

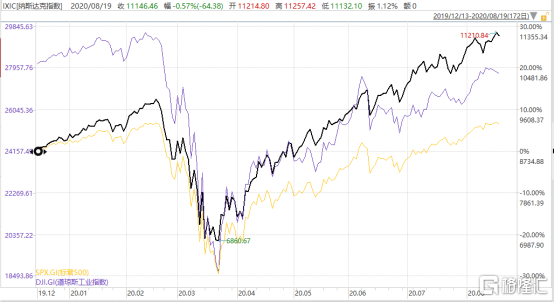

在看美股大盘,从3月23日统计至今,纳指已经累涨62%,标普500累涨46.4%,道指累涨44.43%。

(来源:Wind)

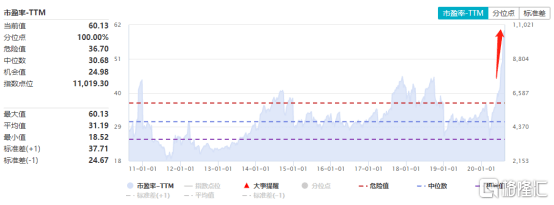

纳指整体PE倍数已经高达60.13倍,标普500达到33.29倍,道指达到27.1倍,均创下美股最高估值水平。

另外,“巴菲特指标”给全球市场敲响了警钟。据统计显示,目前全球股市总市值与全球GDP的比值已经超过了100%,为2018年以来首次。而美股又是全球股市绝对的扛把子。

(来源:彭博)

以史为鉴。过去20年,全球市场在该比例突破三位数后三度遭受重创,分别是在2000年、2008年和2018年。这三次,那一次不是哀嚎遍野。

种种迹象表明,美股的风险已经处于历史高位。这也是为何会议上官员会担心“”金融稳定面临风险“”的问题。

3

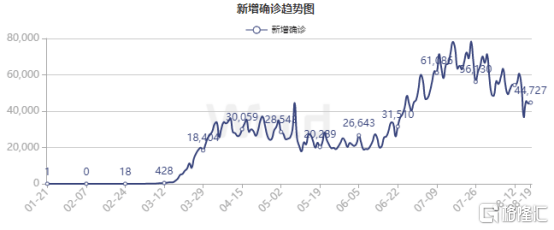

美联储报告看空自家经济,实属罕见,并直言控制疫情才是复苏关键。然而美国疫情并没有得到遏制,而有点愈演愈烈的味道。

(来源:Wind)

经济受挫,但资本市场却一路高歌,为未来埋下了诸多的金融风险。

上周末,银保监会主席郭树清在《求是》刊文称:世界上没有免费的午餐,天下也没有不散的筵席。在以美元为主导的国际货币体系中,当前美国这种前所未有的无限量化宽松政策,实际上也消耗着美元的信用,侵蚀着全球金融稳定的基础,会产生难以想象的负面影响。更严重的是,世界可能再次走到全球金融危机的边缘。

作为投资者,更是应该警惕这个宏观风险。