最前线 | 陆金所在美密交IPO申请,计划募资20亿美元

据路透报道,中国平安旗下财富管理平台陆金所已秘密申请在美国上市,集资额约为20亿至30亿美元(即约156亿至234亿港元),并计划于今年内完成上市。

这并非陆金所首次计划上市,2015年,陆金所就有过上市的打算,时任陆金所董事长的计葵生称,最快将于2016年下半年启动在港上市。彼时的陆金所备受资本看好,刚宣布完成12.16亿美元B轮融资,估值达到185亿美元。

然而天有不测风云,2015年是互联网金融风险集中爆发的一年。3月,陆金所旗下平安国际商业保理(天津)有限公司累计接近4亿借款出现问题;7月,泛亚有色金属交易所出现兑付危机;12月,E租宝事件爆发,90万受害者,涉案金额762亿万,一时闹得满城风雨。

2015年12月18日,宜信旗下宜人贷在美国纽交所上市,成为国内P2P网贷赴美上市第一股,也是继LendingClub之后全球第二家在美国实现上市的互联网金融公司。但与LC上市后股价飙升不同的是,宜人贷首日即遭破发。

有着宜人贷的前车之鉴,尚未完全剥离P2P业务的陆金所自不敢轻易上市。

陆金所在3月借款爆出问题后,便开始着手剥离P2P业务,2015年底,时任陆金所董事长的计葵生,在普惠金融CRO全球峰会上表示,P2P仅占整体业务10%。2016年12月13日,陆金所发布公告称:公司旗下原有网贷业务将由陆金所平台转移至陆金服。据中国平安2019年年报,2019年9月陆金所开始停止新增P2P资产,并配合监管“三降”要求。

陆金所迟迟不上市,除了碍于P2P业务外,还有一个原因——业绩难达港股上市的标准。15年时,陆金所计划的是登陆港股市场,港交所要求拟上市公司归属于母公司股东的扣非后净利润最近一年不低于2000万港元,在之前两年累计额不低于3000万港元。开始剥离P2P业务的陆金所自然难以达到标准。据中国平安2016年年报显示,2016年,包括陆金所、普惠金融等在内的“互联网金融及其他”亏损42.89亿元,相比2015年亏损额增加10.48亿元。

陆金所具体盈利情况尚未披露,但在中国平安2017年半年报中,首次公布陆金所实现盈利的消息。在2019年度业绩交流会上,中国平安集团联席CEO陈心颖表示陆金所处在持续盈利状态。而据报道,此次陆金所计划登陆的是美股市场,并不存在业绩上的门槛。

据中国平安2020年一季报,陆金所当前的主营业务是财富管理和个人借款。

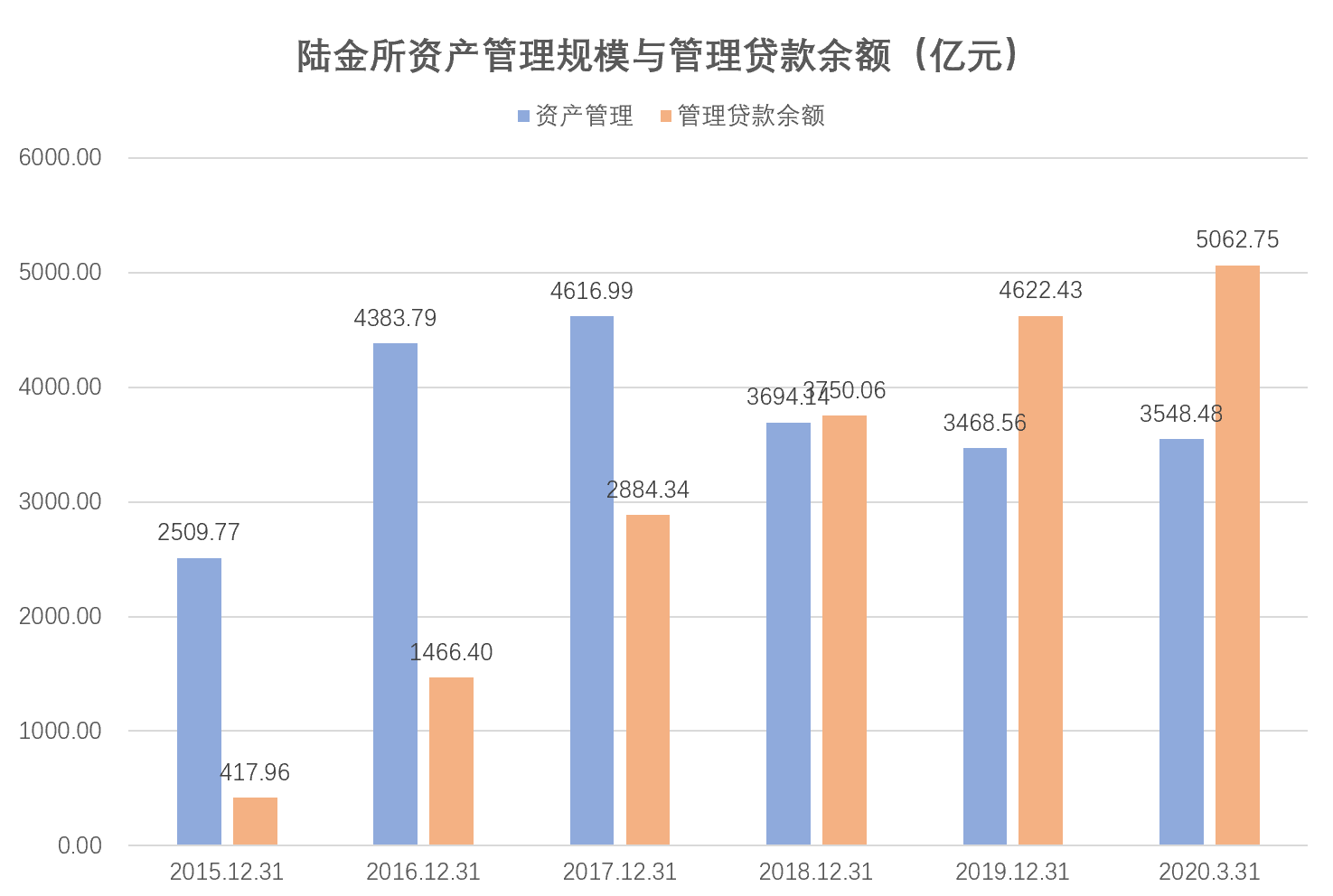

业务规模方面,据中国平安2020年一季报,截至2020年3月底,财富管理业务领域,陆金所的资产规模已经增至 3548.48 亿元,较年初微增;个人借贷业务领域,管理贷款余额较年初增长了 9.5%,至 5062.75 亿元。

数据来源:中国平安财报;制图:36氪

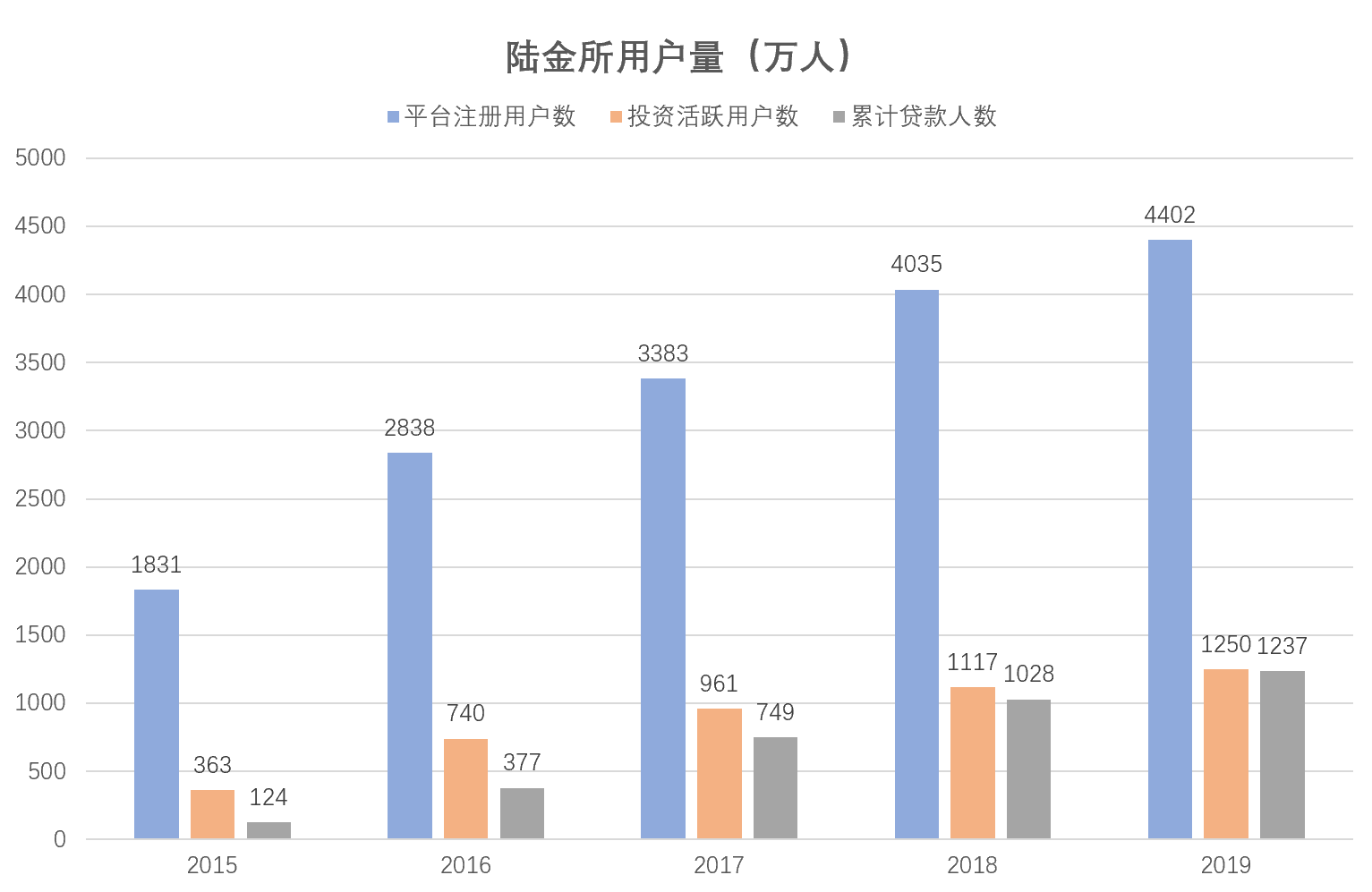

用户量方面,据中国平安2019年年报,截至2019年末,平台注册用户量达4402万,较年初增长9.1%;财富管理业务方面,投资活跃用户数为1250万人;个人借贷业务方面,累计贷款人数为1237万人。

数据来源:中国平安财报;制图:36氪

此外,值得一提的是,今年 3 月 30 日,平安消费金融正式获批,成为今年第一家获批开业的消费金融公司。该牌照的获得,使得陆金所可以合法承载个人借贷业务。

P2P存量逐渐消化,实现扭亏为盈,获得消费金融入场券,这些让陆金所又有了申请上市的底气。