对标爱尔眼科,爱帝宫(00286.HK)能否成为下一个十年十倍长牛股?

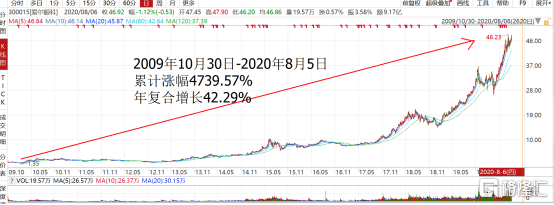

2020年受新冠疫情影响,医药板块受到格外关注,近期的疫苗相关个股更是表现惊人。但排除短期抗疫物资需求带来的业绩增长,医药板块也常出现长牛股,其中医疗服务类板块的爱尔眼科(300015.SZ)更是走出了十一年累计涨幅4739.57%,年复合增长率达到42.29%的惊人成绩。

那么十年增长超十倍的爱尔眼科有何秘诀?在如今的市场上是否存在下一个“爱尔眼科”?

图表一:爱尔眼科股价走势图

数据来源:WIND,整理

长牛股 背后的 投资逻辑

牛股常在医药板块,备受投资者关注研究。

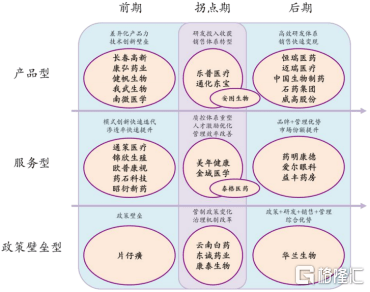

曾有人指出不同经营属性的医药企业依赖的核心竞争力不同,总结出不同类型企业在不同时期的特征,以此演化出牛股进化论的“九宫格”。该理论把医药企业按经营属性分为了:

(1)产品型: 企业前期靠差异化产品力,靠持续加大研发投入带来管线收获以及销售体系重塑带来的强渠道转型突破拐点,后期靠高效的研发和销售综合平台优势;

(2)服务型:企业前期靠模式创新快速迭代,靠管理体系的重塑突破拐点,后期靠品牌和管理优势;

(3)政策壁垒型:服务型政策型龙头全生命周期都受益于政策壁垒,靠治理机制的改革来突破拐点,后期依赖研发和管理创新。

那这个理论能否在爱尔眼科身上验证呢?

图表二:医药Tenbagger牛股进化论“九宫格”

数据来源:光大证券,整理

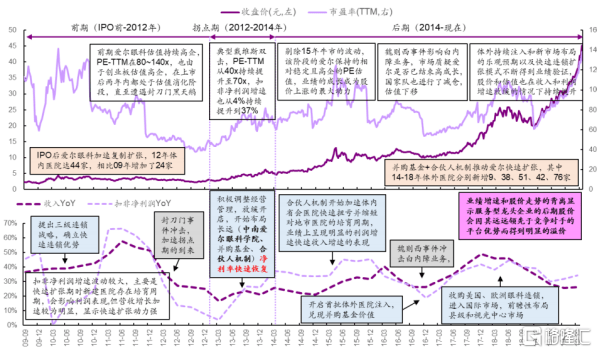

回顾爱尔眼科的发展历史,它前期靠引进高端设备和提供更优服务态度与公立医院进行差异化竞争,利用模式创新带来的先发优势迅速提高市场渗透率实现3年使下属医院数目翻倍。在增长放缓的拐点期及时进行管理体系的重塑,业内首创“合伙人”机制就人才激励体系的优化升级来拉高企业净利率。在成功建立品牌价值之后爱尔眼科开始借助并购基金+合伙人机制发挥管理优势推动医院快速布局,使公司利润增速重回30%以上,带动股价昂首至今。

图表三:爱尔眼科2009年至2019年股价走势复盘

数据来源:光大证券, 整理

长期持有爱尔眼科确实已经收获长足的回报,然而从当前的时点来看,这只牛股也并不便宜,超过150倍的静态估值,暂时受疫情影响的营收,都增加了股价短期的不确定性。

在历史的后视镜中已经验证了前文筛选牛股逻辑的有效性,那么有没有可能使用该选股逻辑发掘在单项领域同样优秀、股价尚在增长途中、总体估值更适合潜伏布局的个股呢?

爱帝宫 : 能否成为下一个月子中心界的“爱尔眼科”?

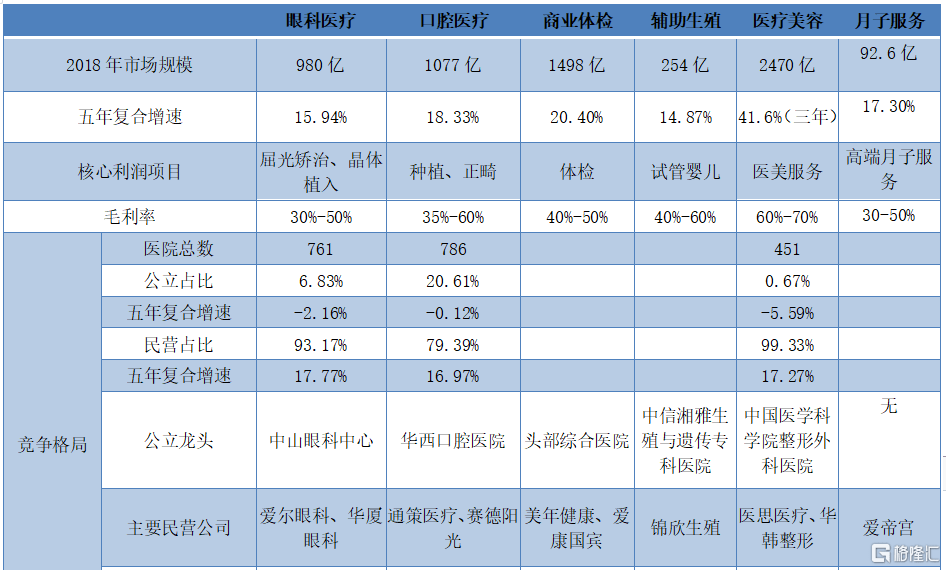

笔者在逐项分析细分领域时发现月子服务这么一个有趣的板块,该板块行业集中度极低,差异化竞争能迅速带来先发优势。同时行业在当前人口政策及经济条件下存在明确的增长条件,对标发达国家未来能长时间维持行业快速发展。从行业分析的角度来看月子服务这个细分领域是一个值得投入商业竞争的蓝海领域,而这片蓝海之中是否已经有可见的头号玩家存在呢?

在月子服务这个细分领域,唯一主板上市企业爱帝宫(0286.HK)也仅占据全国市场的4.3%的份额,可见市场集中层度之低,企业未来增长空间之大。

在市场混乱竞争的初期,爱帝宫专注于高端月子服务,在选址及提供个性专业化服务上做出有别于同业的竞争优势,成为了存量上市月子中心中唯一实现盈利的企业。爱帝宫凭借差异化服务抢出的先发优势推动企业进入高速扩张的初期阶段,积累了在一线/新一线城市加速布局“爱帝宫”品牌能力,预计建设月子房目标总数超 5,000 间。

当前企业处于发展前期,企业已拟定了管理转型计划,将通过“爱帝宫月子产业基金”,以体外孵化的方式进行行业整合发展,输出技术及管理体系,待实现经营提升后,适时收购成熟店,从而实现全方位地占领月子服务市场,将爱帝宫的品牌与高端月子中心画上等号。

爱帝宫通过这种相对前瞻性布局改进管理方式的方法模糊了服务型企业发展的前期与拐点期之间的节点,压降了企业发展相对停滞的时长,做到了管理有创新且可复制的境地。种种特征结合起来合力创造了一种可能性——企业做好品牌及管理优势便能带动企业持续高速增长。

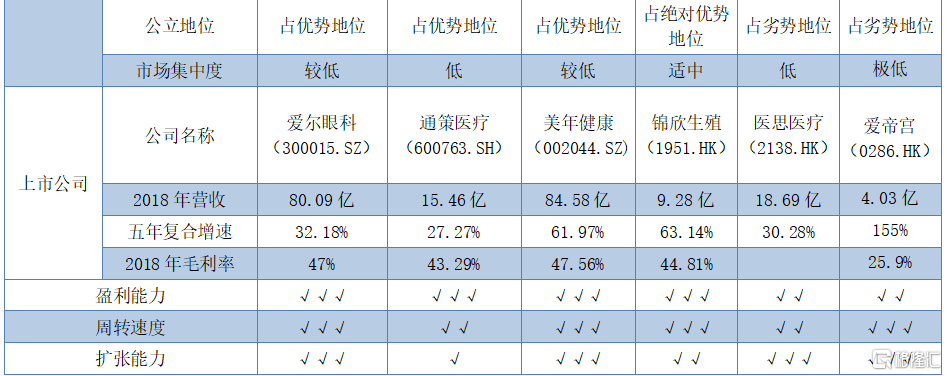

图表四:细分领域行业状况汇总

数据来源:WIND,整理

小结

2020年,是个不甚平凡的一年,市场中升起了不少耀眼的新星。而闪耀在高处的总是那些常亮的明星牛股,让人总是不禁想找出牛股背后的秘密、发展的逻辑。前人的总结总是能够给后来者些许启示,我们在长牛股爱尔眼科上面校验过股票长牛的逻辑,也用该逻辑在存量市场中发现了爱帝宫这种具有潜能的标的。在月子中心行业的赛道上,超高速增长空间,品牌管理优势之下,同样具有强大的扩张与周转能力,这些独特的印记,也将为爱帝宫的未来带来长牛发展不可或缺的因素,值得关注与期待。