ETF的大时代要来了?

1

ETF投资越来越火爆,也越来越深入A股散户们的心。

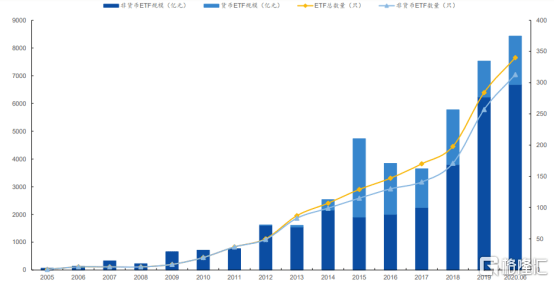

截止今年上半年,沪深两市总计成立ETF340只,比去年新增56只,增幅16.5%,已成立基金规模高达8430元,较去年底新增900亿元,增幅12%。其中,ETF资产规模已经占到全市场被动型指数投资基金规模的60%。

(ETF数量与规模变化,来源:国元证券)

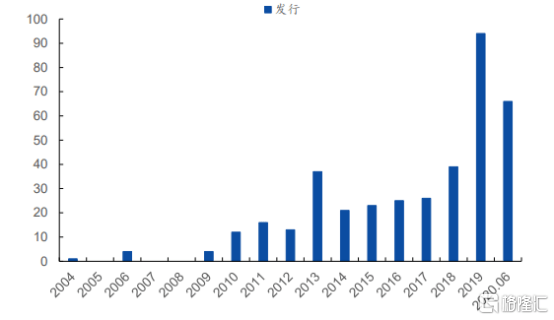

ETF发行越来越火爆。上半年,发行基金总数是去年同期的200%以上,已经占到了去年总发行量的2/3。

(新发行ETF数量,来源:Wind)

从发行数量和规模来看,被收割韭菜怕了的股民越来越喜欢投资指数基金,来间接参与股票市场了。A股的投资风格逐步跟欧美、香港交易所看齐了。

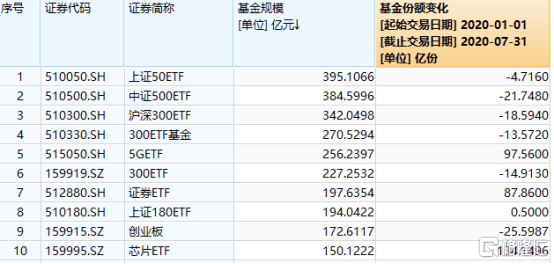

据Wind统计,当前基金规模TOP3依旧是上证50ETF、中证500ETF、沪深300ETF,规模均在340亿元以上。不过基金份额持续缩水,其中中证500ETF7个月缩水21.7亿份。

(来源:Wind)

然而,行业主题类ETF基金异军突起。5G ETF、证券ETF、芯片ETF冲进基金规模TOP10,基金份额分别增长97.6亿份、87.9亿份、134.1亿份。

一边份额激增,一边则是传统宽基基金份额缩水。前10大基金规模中,7只宽基唯有上证180ETF的规模小幅提升。值得注意的是,创业板(159915.SZ)7个月缩水25.6亿份,缩水份额位列规模前10基金的第一名,与创业板大涨的步调似乎不同步。

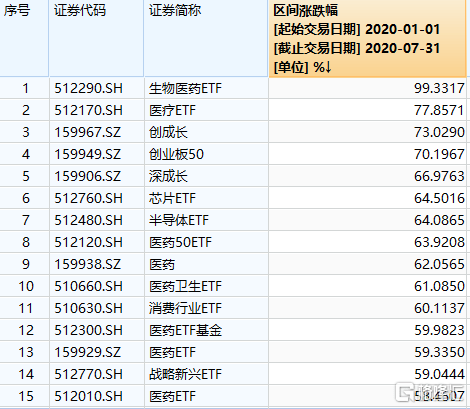

(来源:Wind)

前7月,走势表现最好的是生物医药ETF,累计涨幅高达99%。其次是医疗ETF、创成长、创业板50,均大涨超过70%。涨幅前20的ETF,有9只基金均是医药类的,占到了半壁江山。另外,芯片ETF、半导体ETF均强势大涨超过60%,5GETF上涨36.2%,证券ETF上涨19.7%。

(来源:Wind)

另一方面,表现不良的是能源ETF、银行ETF、金融地产ETF,分别倒跌13.8%、8.3%、4.2%。

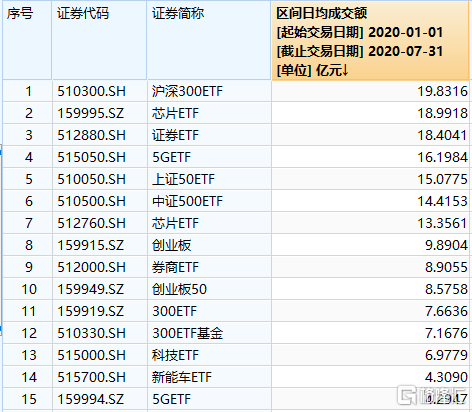

最后,再看看成交额情况。沪深300ETF、芯片ETF、证券ETF日均成交额超过18亿元,豪取前3强。另外,5GETF、上证50ETF日均成交额分别为16亿元、15亿元。成交额活跃前5强中,有2个宽基类,3个行业类。这可见行业类的指数基金也越来越受到投资者的喜爱了。

(来源:Wind)

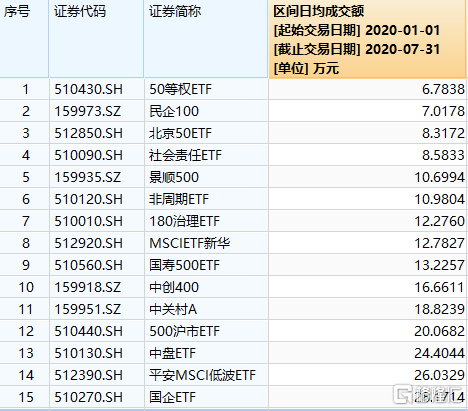

当然,一些冷门、无行业前景的ETF也遭到了投资者的抛弃。比如,50等权ETF、民企100、北京50ETF、社会责任ETF每日平均成交额不足10万元。杀进去,基本就会被套牢,没人接盘呐!

(来源:Wind)

2

值得投资的ETF不多,就像A股3000多家公司,值得重仓下注的寥寥无几。投资ETF,同样要精挑细选。

当前股票市场很火热,诸多行业、个股出现了不同程度的高估,低估且成长性好的板块几乎不存在了。接下来,分享的ETF,只代表大的趋势机会,中短期仍然面临较大的回撤风险。

1、消费ETF

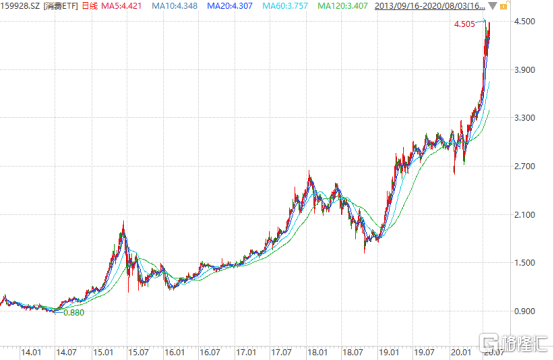

消费ETF(159928.OF)正式挂牌于2013年9月。上市以来,该指数基金已经累计上涨340%,年化复合平均收益率高达23.8%。

(来源:Wind)

2015-2020年,单年度收益率分别为24.58%、2.16%、59.52%、-22.2%、66.3%、46.88%,而同期沪深300表现分别为5.58%、-11.28%、21.78%、-25.31%、36.07%、14.61%。可见,消费ETF长期跑赢沪深300,是一只表现绝对优秀的ETF。

(来源:Wind)

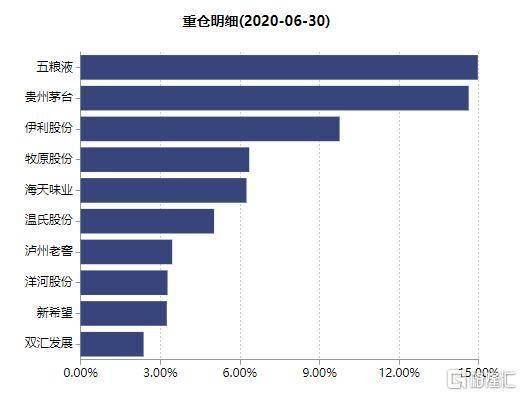

看看该基金的前10大重仓股,大致就知道为何表现如此优秀了。五粮液持股占比14.97%、贵州茅台14.62%、伊利股份9.76%,前3强持股占比便达到40%左右,前10大重仓股更是占到仓位的70%。

(来源:Wind)

并且,以上重仓股,除了温氏股份今年表现较为弱势外,其余股票均表现非常强势。

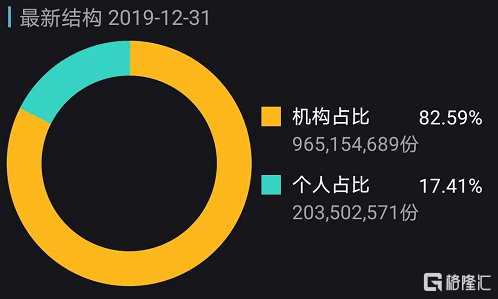

最后,我们再来看看持有的结构。据2019年年报,该基金机构投资者持有占比为82.59%,个人占比仅为17.41%。跟着机构的节奏走,大方向准没错!

2、创新药ETF

医药是牛股频出的行业,投资其指数基金是非常不错的方式。跟踪医药的指数基金很多,我这里重点介绍一个有前景的ETF-创新药(159992.SZ)。

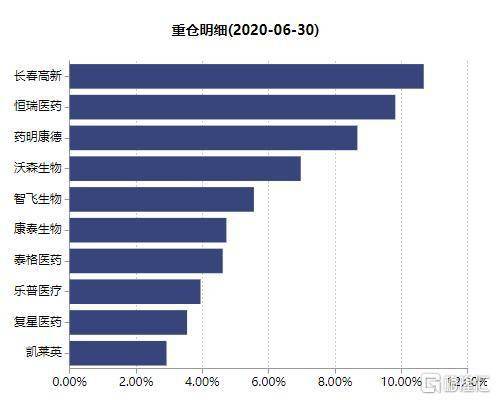

创新药创立于2020年4月,上市以来,短短4个月,股价累计上涨超过50%。前10大重仓股分别为长春高新、恒瑞医药、药明康德、沃森生物、智飞生物、泰格医药、乐普医疗、复星医药、凯莱英,分别持有比例为10.68%、9.82%、8.67%、6.97%、5.56%、4.73%、4.61%、3.95%、3.54%、2.92%。

(来源:Wind)

前10大重仓股总计仓位为61.45%,并且个股均是创新药细分领域的重点核心公司。其中,高瓴资本就持有恒瑞医药、药明康德、泰格医药、泰格医药、凯莱英。

在2018年开启的多轮带量采购下,仿制药被打入了冷宫,市场开始对于创新药给予了很高的期待。

一方面,政策鼓励创新药最大做强,还专门出台了创新药品的优先评审审批等制度。这缩短了这些药企去申报品种,以及进行这种临床,还有生产各个环节,跟以前相比就有一个非常大的改善,这样就可以提高企业运营的效率。

另一方面,不管是天使创投基金,还是产业基金,亦或是私募基金,大量资金涌入创新药领域。不缺钱,缺的是好的项目。还有,海外医药人才的回流以及本土人才培养的起量起质,医药行业具备了从仿制药逐步过渡到创新药的人才基础。

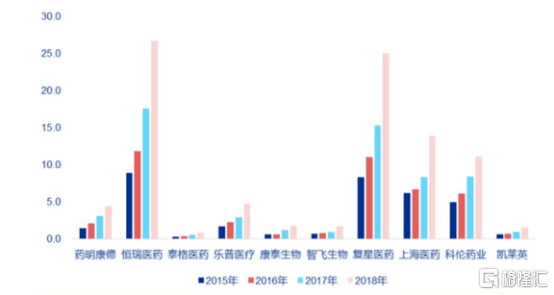

我们可以从创新药指数前10大重仓公司的研发投入,看出端倪。其实,2019年,尤其是恒瑞医药、复星医药、上海医药、科伦药业、药明康德尤其加大了研发的力度。

(来源:申万宏源)

有了转型的决心,有了大量的研发投入,才会有好的回报。其实,在2019年,PD-1就有4家厂商,国内创新药出现加快苗头,成效会逐步显现出来,包括创新药的数量和质量。

总之,未来中长期,创新药赛道都是机会满满的。

3、其余前景ETF

选择ETF,其实就是选择行业赛道。那个行业有机会,就选择对应的行业类ETF,大方向就没错。比如前述的消费、医药,行情的前景是很好,相关的指数基金就值得长期投资。

未来,除开消费、医药外,还有新兴行业,机会也众多。比如云计算、5G通信等等,对应的ETF为计算机ETF(512720)、5GETF(515050)。

当然,宽基类的指数基金也值得配置,比如50ETF、300ETF。未来,随着各个行业“恒指恒强、弱者恒弱”的格局愈加显现,龙头企业的估值会越来越高,其市场表现会越来越值得期待。

3

数百只ETF中,一定有诸多不能碰的ETF。比如前文提到的成交额冰封的50等权ETF、民企100等等。当然,还包括一些行业前景不行的ETF,比如能源ETF、军工ETF等等。

持有ETF的好处多多,不需要印花税,不会踩中个股的雷,价格亲民适合长期定投。但是这类投资,赚取的是行业平均回报率,基本不会有超额收益,因为承担的风险也相对较小,其实适合大多数的散户投资者。

投资ETF,需要的是耐心和坚持。要获取足够丰厚的回报,时间是一个绝对重要的维度,不可忽视。其实,对于个股投资,又何尝不是呢!