浦发银行客户称被“虚增”1200万元贷款,此前涉事分行曾收4.6亿罚单

图片源自网络

图片源自网络

近期,有网友程某发文称,在银行打印个人征信报告时,发现其在浦发银行成都分行于2011年及2012年有两笔各600万元的贷款,合计1200万元。报告显示该贷款已还清。

程某征信报告/图片源自程某亲属

程某征信报告/图片源自程某亲属

搜狐财经联系到程某的亲属,对方表示,程某并未向浦发银行成都分行申请上述合计1200万元的贷款,拿到贷款合同复印件时,发现涉及的签字及手印均不是程某本人,系模仿签字。

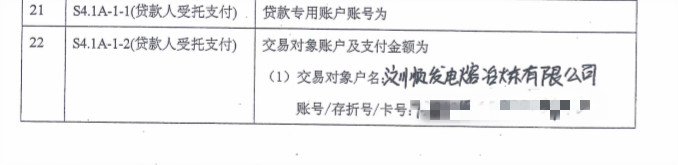

与此同时,该案件牵扯出了程某担任股东的一家公司。贷款合同复印件显示,两笔贷款最终流向的汶川顺发电熔冶炼有限公司,程某亲属提供的录音显示,有位“王总”在录音中承认签字系由公司财务人员代签,程某亲属称王总系汶川顺发电熔冶炼有限公司财务总监。

1200万元真假签名引来贷款争议的背后,作为贷款发放方的浦发银行成都分行曾因内控失效、违规办理信贷业务等违法违规行为,收到监管4.6亿元罚单。

对于程某方面的上述指控是否属实、下一步如何处理,截至发稿,浦发银行董秘办回应搜狐财经称,目前事件正在调查当中,之后会有正式发布的信息。

程某1200万元贷款曾以个人经营性贷款名义流向冶炼公司

程某亲属对搜狐财经表示,1200万元贷款系以程女士的名义放出,但最终流向了汶川顺发电熔冶炼有限公司。

搜狐财经从上述人士处获得的贷款合同复印显示,两笔600万元的贷款的交易对象户名均为顺发电熔冶炼公司,贷款品种为个人经营性贷款,还款账户为程某卡号。

程某个人借款合同复印件/图片源自程某亲属

程某个人借款合同复印件/图片源自程某亲属

此外,程某亲属表示,顺发电熔冶炼公司的财务总监曾亲口承认以程某的名义冒签。程某亲属提供的录音中,当程某亲属提问贷款签字是由谁签署时,有一位“王总”称, “这个事情我给你说实实在在的话,是我们财务人员亲自去整的(办理的)晓得不”。

程某亲属对搜狐财经表示,录音中的王总系顺发电熔冶炼公司的财务总监。录音中“王总”还表示,在电话中不好确认签字的是谁,“我给你打这个电话的目的不在于说(确认)哪位同志签的,这个同志最多就是借用你们(程某)的名义,因为最终这个贷款还是还了。”

天眼查显示,顺发电熔冶炼有限公司的注册资本为500万元人民币,成立日期为2004年5月,程某持股8%,前三大股东孙孟君、孙俊超及杨永秀分别持股32%、20%和14%。程某亲属称,顺发电熔冶炼公司在浦发银行有2、3个亿的公司贷款。天眼查显示,该公司包括程某以及孙孟君、孙俊超以及杨永秀等在内的多位股东均曾将股份质押给浦发银行成都分行。

搜狐财经试图通过工商资料显示的电话联系顺发电熔冶炼公司,试图求证上述说法,电话未接通。

目前,程某方面要求浦发银行提供带出审批贷款的鉴证签字及原始审批单据,以用于此后的司法程序。程某方面现已经向银行提交异议申请书,并4次携律师赴银行交涉。7月23日,程某与浦发银行成都分行的领导与风控部门交涉。

对于程某方面的上述指控是否属实、下一步如何处理,截至发稿,浦发银行董秘办回应搜狐财经称,目前事件正在调查当中,之后会有正式发布的信息。

浦发银行成都分行曾收4.6亿元罚单

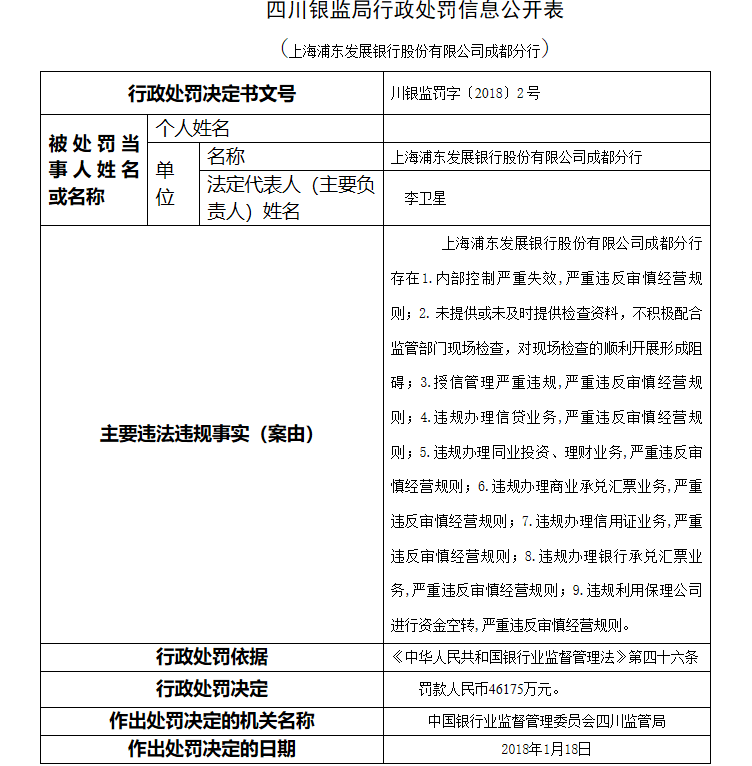

公开资料显示,浦发银行成都分行曾因内控失效、违规办理信贷业务等违法违规行为,收到监管巨额罚单。

2018年1月,浦发银行成都分行曾被监管部门开出高达4.6亿元的罚单,也是2018年度银保监会开出的最大罚单。

根据监管部门开出的行政处罚公开表,浦发银行违背了《中华人民共和国银行业监督管理法》第四十六条的相关规定,存在内部控制严重失效,严重违反审慎经营规则;未提供或未及时提供检查资料,不积极配合监管部门现场检查,对现场检查的顺利开展形成阻碍;授信管理严重违规,严重违反审慎经营规则;违规办理信贷业务,严重违反审慎经营规则等共计九项违法违规事实,被处罚款人民币4.68亿元。

同时,对含时任成都分行行长、副行长在内的五名相关责任人予以处罚,最高判处禁止终身从事银行业工作,并移交司法机关处理。

图片源自银保监会四川监管局

图片源自银保监会四川监管局

银保监会随后发文表示,这是一起浦发银行成都分行主导的有组织的造假案件,涉案金额巨大,手段隐蔽,性质恶劣,教训深刻。浦发银行成都分行通过编造虚假用途、分拆授信、越权审批等手法,违规办理信贷、同业、理财、信用证和保理等业务,向1493个空壳企业授信775亿元,换取相关企业出资承担浦发银行成都分行不良贷款。

2019年10月,针对浦发银行成都分行此前发生的违规发放贷款案件,银保监会表示浦发银行相关负责人存在对该分行授信业务风险状况严重失察,未及时采取有效措施核查整改,同时还存在有关重大审计发现未及时向监管部门报告,关键岗位轮岗制度执行不力等失职行为,对时任董事长吉晓辉、时任行长朱玉辰处以警告并罚款20万元,对分管相关业务的副行长穆矢处以警告并处罚款30万元。

浦发银行被开出巨额罚单后,曾发布公告表示,上述处罚金额已全额计入2017年度公司损益。

浦发银行2017年度财报显示,当年利润总额为698.28亿元,同比降低0.21%,同时不良贷款率增长0.25个百分点为2.14%,次级贷款同比增加26.43%,可疑贷款增幅为70.2%。

浦发银行分支机构存员工冒签、技术保障不足等风控漏洞

除成都分行外,浦发银行其他下设机构也存在风控漏洞。

(2019)浙01民终8367号裁判文书显示,浦发银行杭州和睦支行客户经理张某在业务办理过程中,未经部门负责人同意,多次伪造部门负责人“刘迪”签名,违规办理业务,如2014年3月25日、2014年9月16日、2014年10月22日办理的多份支行《行政印章用印审批单》,部门负责人“刘迪”签名均为张雨伪造。

浦发银行杭州分行决定给予张雨记大过处分,处分期从2019年1月7日至2020年7月6日,并扣除7个月绩效收入以及50%当年年终绩效考核收入,全额减记当年薪酬风险金和长期激励记账金额、减记50%上一年薪酬风险金和长期激励记账金额,同时予以解除劳动合同。

另一则裁判文书显示,浦发银行及其上海分行曾因卷入银行卡盗刷事件而承担赔偿。

(2019)沪74民终436号裁判文书显示,2015年9月,浦发银行卡持卡人陆某的手机多次收到浦发银行的动态密码提示短信,陆某致电浦发银行客服,发现两张浦发银行卡内的金额已被分七次转移到他人名下,合计金额为28万元。

刑事案件查明,上述盗刷事件系由两位犯罪嫌疑人非法购买公民个人信息数据,使用扫号软件,用盗取的网银登录名和登陆密码进行自动匹配,选取登录名和密码的正确信息,再使用变号软件,用陆某的电话号码拨打通信运营公司客服电话,以陆某的名义在其移动通讯功能中开通短信助手业务,增设短信过滤、短信保管、短信转移等功能,然后登陆陆某网上银行主业,输入截取的银行发送的转账验证码,以此将陆某账户中的存款转账后予以侵吞。

一审法院认为,浦发银行上海分行作为商业银行,具有保障储户资金安全的法定义务。浦发银行上海分行向客户所提供的电子交易系统,由浦发银行进行开发、设计并负责实施维护,故浦发银行理应采取严格的技术保障措施,防范犯罪分子针对银行卡的犯罪行为。浦发银行及其上海分行与电信上海分公司属于混合过错。

一审法院判决浦发银行上海分行、浦发银行赔偿陆某损失13.75万元,二审维持原审判结果。