美元破位,黄金大涨,避险情绪卷土重来?

新三板精选层,给新三板这个已经近乎冰冻的市场,一下子引来一把火。先是32家公司全部高开,然而短短三分钟之后,便开始低走扑街,N泰祥、N佳先、N流金等公司率先“作妖”,暴跌之后停牌;复牌之后,撬板资金涌入,股价迅速被拉起,上演惊险“深V”。

但破发仍然是不可避免的。截至收盘,新三板精选层的32只股票中,有22只下跌,10只上涨;而精选层股票带动新三板整体行情扑街,三板做市指数(899002.OCI)深跌7.36%,创三板做市指数史上第二大单日跌幅。(最大跌幅是2015年7月7日,单日跌12.15%)

三板精选层的推出,有望将接近僵尸状态的新三板市场搞活。然而即便交易如此火热,今日32只精选层股票的总成交量也只有36亿,属于一个毫无疑问的小市场。

站在更大的层面上,今天需要关心的一个现象是,美元指数大跌与黄金大涨。

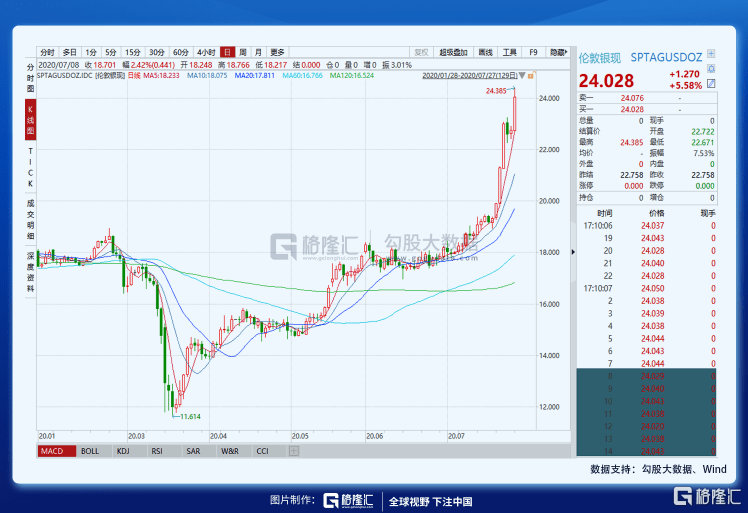

黄金来讲,从3月下旬美国股灾那一波触及阶段性低价(1451.13美元/盎司)之后,到今天的最高价(1944.48美元/盎司),总涨幅已经接近三分之一。

白银更加夸张,从3月下旬触及11.614美元/盎司的低位以来,到现在已经翻1倍多。

与金价走高对应,是美元指数的持续下跌,跌破94关口,回到2018年9月的价格水平。

美元指数大跌,黄金大涨,有人认为是市场在避险。不可否认,现在市场的不确定性因素很多,主要来源有三个:

1、全球疫情愈演愈烈,多地疫情再度反复;

2、中美关系紧张程度加剧,互相关闭领馆;

3、美国大选临近,市场观望情绪渐趋浓厚。

但从波动率指数来看,市场并没有出现大规模的恐慌情绪。标普500波动率指数(VIX)还保持在25的低位,与今年3月那一波暴跌时Vix接近90不可同日而语,甚至连6月初那一波Vix突破40关口都不可比拟。现在全球市场处在一个相当冷静的状态。

因此,这一波美元大跌,更主要的还是美联储放水导致的其自身贬值的效应,以及资金流出美国,寻求全球布局的一种风险偏好提升的趋势。

从数据来看,近期美联储资产负债表出现了一定的收缩,表明金融机构在3月下旬以来“无限制提供流动性”的政策的支持之下,已经“喝饱了”,不再需要新的流动性来应付任何危机,说白了,不缺水。但大水漫灌,疫情愈演愈烈,经济持续低迷,使得这些资金必须寻求更高收益的配置才能保证不贬值,于是便要寻求全球布局。

例如港币,已经持续在7.75附近的强兑换保证维持接近4个月了。这是美元流入的直接反映。

离岸人民币来看,排除上周五关闭领事馆那些纠纷,兑美元的总体趋势也是在升值的。

因此,总结起来,对于目前这一波美元下跌和黄金大涨,虽然少许纠缠避险情绪,但更大的逻辑层面上,是此前趋势的延续,即美元资金寻求海外布局,伴随着中国经济的复苏,全球经济准备开启新一轮库存周期(基钦周期)。

而在这样的背景下,作为新兴经济体的中国,叠加疫情调控效果显著,经济复苏逻辑逐渐明确,必然成为全球资金布局的重镇。所以对A股近期的波动,大可不必担忧。

今天需要注意的第二个重要现象是A股成交量回落。

本轮行情,成交量向上突破1万亿是7月1日,那一天可以算是本轮行情开始的那一天。而今天,沪深两市成交量回落到1万亿以下。可以说,史上最短的牛市行情结束了。

市场情绪的冷却,可以从指数上反映出来。举创业板指为例,开盘震了几下之后,上冲高位,然后回落。全天反复震荡,最后收盘涨幅仅0.15%。

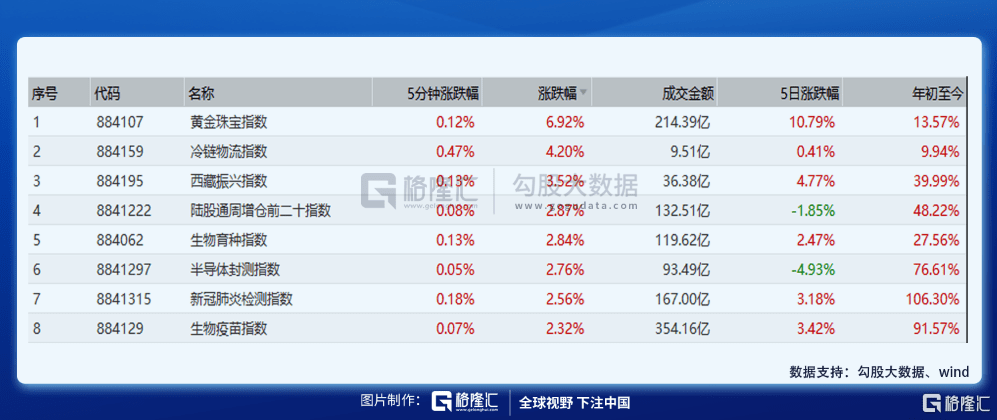

板块而言,除了黄金珠宝板块总涨幅接近7%之外,其它大多数还是围绕着疫苗、生物医药、血制品等医学类板块。

免税、稀土永磁、军工、GaN等此前热炒的板块,今天都表现平平。

上一次大跌是前一个周四,受中芯国际登陆科创板的“重大利空”刺激,叠加此前A股连续大涨,积累了大量获利盘,于是获利资金顶部出逃,上演了一出跑得快。

而这一次暴跌,是上周五受关闭领事馆等消息的冲击。与上一次大跌之后类似,这次大跌之后仍然反弹乏力,几大指数普遍呈现一个微弱的十字星。

例如上证50指数。

以及创业板指。

7月16日那次暴跌之后,市场又倔强地涨了一周;但随后周五的大跌,这最后的倔强也被扑灭了。事实上,经历了这两轮暴跌(7月16日与7月24日),已经很少人相信现在还是牛市了。

我在前面很多文章中提到过,暴跌之后不暴涨,是股民之福。只有多数情况下看着不想牛市的时候,才有可能走出“慢牛”。如果暴跌之后紧接着暴涨,则在暴跌中被震下车的人又有痛苦地抉择要不要重新回到车上去,进而出现恐慌式抢筹。

在我看来,未来A股的波动性会加大,暴跌时不时会出现一轮。毕竟七八两个月是业绩期,爆雷是免不了的。另外8月创业板放款涨跌幅限制到20%,会不会像今天新三板精选层推出这样引发暴跌,都是很难说的。毕竟注册制对于大盘来讲短期都是利空。

但这正是慢牛的特征。

正如我此前多次提到的,局部看起来都不像牛市的行情,最后走出来的结果才可能是慢牛。