股市牛熊转换,有多少人抄在了半山腰?

最近有一个特别有意思的段子:

“据说现在的房产交易中心大厅里,一拔人卖掉了房,准备进股市抄底;

另一拔人,刚从股市中套现准备扫房子。

两队人马擦身而过,互相瞟了一眼,心底都念了一个词:傻瓜!”

股市就是如此神奇。涨有涨的高兴,满仓的人欢天喜地,套现离场;跌有跌的欢喜,没来得及上车的终于等来了补票上车的机会。

在经历了过山车行情的一周后,很多新股民对股市有了新的认识。我的一位跟风进场的朋友,对大跌的行情颇为怨恨,感觉自己被诱惑,主动站到了镰刀的前面,连续几天的下跌让他坚定看跌。

另一位新上车的朋友反倒对股市下跌欣喜不已,感慨终于可以补票上车,坚定看多未来,接下来将会乘坐列车奔向财务自由之路。从目前的结果看:他成功抄在了半山腰。

这些暂时并未影响他们的看法,当然,他们的看法也不会影响行情走势。但对于接下来是涨是跌,是牛是熊,就很有必要论证一下,支撑“涨还是跌”的论据,才是影响接下来走势的关键。

多方:万事利好

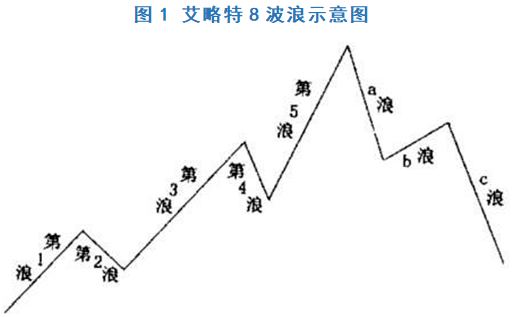

首先上场的是技术流派。打头阵的是大名鼎鼎的“波浪理论”,在各种股吧、论坛中都可见股评员、分析师、研究员煞有其事地分析着,当前是处于第一浪还是第三浪。至于下跌?那只是短期的第二浪、第四浪的回调,大胆买入。

不过鉴于波浪理论的复杂性和普适性,当然就适用在不同的周期。有人断定这是近三个月以来的第二个上升周期,有人断定这是5年以来的上升周期。

除此之外,众多研究分析机构也列举了一系列指标。如A股新增投资者数量创新高;融资余额连续上涨,单日增量位列五年内前列;量价齐涨支撑后续持续上涨……

其次是资产配置方面。这被认为是行情将走出一个长牛的根本原因之一,在全球继续维持宽松的货币和极低的利率背景下,A 股的核心资产被看做是外资长期加配的重要方向。然而从目前来看,外资配置A股的比例较其他市场依然偏低,因此未来国内A 股市场将迎来更多海外主动资金增配。同时,从海外市场发展经验来看,金融市场对外开放程度的提升,外资在股市的占比均大幅提升。

当然,除了外资增配,国内资产配置也是更重要的原因。投资者方面,随着人均收入水平的提高和居民理财意识的觉醒,对于理财的需求越发的多样化,逐渐脱离以往全部买银行理财的认知。而在机构方面,在资管新规的框架下,保险和信托资金将会在长期增配以股票为代表的权益类资产,万亿级的天量资金将在未来持续流入资本市场。

再次是货币现象,也就是所谓的“货币牛”。“货币牛”是很多牛市的起点,对于股市而言,巧妇难为无米之炊,有一千条一万条牛起来的道理,钱没有都是白扯。因此,“资金面宽松、无风险利率下行”被视为此次A股上涨的主要推力。

为了应对疫情对经济的影响,虽然国内的货币政策并没有像美国一样开启无限制量化宽松,但通过发行特别国债同样进行了一定程度的扩表,广义货币M2的同比增长提升至10%左右,明显上了一个台阶。而国内容纳如此大规模的资金只能是股市和楼市,但是在“房住不炒”的背景下,大规模的资金已经很难进入楼市,且房子作为投资品的配置价值大大降低。股市则不同,科创板、创业板注册制、新三板精选层,一系列的资本市场改革吸引着这些资金入市。

最后是政策支持,即“政策牛”。在商业银行可以拿到券商牌照的重磅消息公布后,被视为牛市风向标的券商股集体暴动,券商ETF更是集体涨停,证券四大报更是罕见地同时在头版头条发布“牛市来了”。随后,前证监会主席肖钢在浦山讲坛和CF40孙冶方悦读会上表示:党中央从来没有像今天这样重视资本市场。

不仅前高层为股市发声,而且新闻联播罕见地报道股市上涨。

后续一系列的政策和举措也在全力配合打造一个慢牛的市场。先是严查场外配资,给市场降温,避免出现2015年“降杠杆”引发的踩踏事件。银保监会也适时配合,表示要严查信贷资金违规入市。件件政策指向“政策慢牛”。

空方:没有基本面,都是空中楼阁

短期来看,股市是个零和游戏。有涨有跌,有买的自然有卖的。虽然目前唱多的观点居多,但也从来不缺乏看空的观点。

打头阵的是券商,作为多头的象征,牛市的启动器、发动机,券商的研报极少唱空,因此一旦唱空便能够引起极大市场关注。

中国银河证券的一份策略研究报告明确表达了“牛市进入下半场,而不是刚刚开始!”的观点。并且指出从市场温度看,目前已经持续处于75度以上乃至80度以上的高温(温度以100度为上限),科创板的热度已经接近2015年5月的创业板投资热度。同时,近年来风头颇盛的天风证券也明确指出,创业板的泡沫化趋势正在形成。

综合来看,支撑空方的论据也很充分。

其一,经济基本面,IMF将今年定调为自1929年大萧条以来世界经济最惨烈的一年,主要经济体的经济增速面临全面下滑的风险。股市作为反映经济运行情况的晴雨表,在经济如此之差的情况下,很难说可以独善其身。而纵观国内外历史,稳定牛市的形成需要稳定的经济增长作为支撑,最起码也不能是“负增长的经济基本面”。短期内,资本市场或许可以靠货币政策放水、政策支持维持高位,然而缺乏经济基本面的支撑,市场情绪极其敏感,任何一个消息都可能成为引发市场暴跌的黑天鹅。

其二,从技术指标看,结构性牛市最少已经持续了9个月(从去年11月开始计算),主角是创业板、中小板和科创板,行业主要是科技、消费和医药,而具有强周期行业属性的权重大的上证指数,反而不是这轮牛市的主角。其他如新股开户数创新高的指标,在历史上反而是大跌的开始。

其三,资金面上,从“宽货币”走向“宽信用”。上半年为了应对疫情对于经济的影响,市场资金面极为宽松。但是随着疫情的缓解和防控的常态化,市场普遍预期货币政策已经不会出现全面的流动性宽松,而是针对性的“信用宽松”,将信贷资金直达企业。也因此,部分观点认为,不再宽松的货币政策可能会引起“货币牛”的缩水。

其四,虽然众多信号表明顶层有打造一个“慢牛”行情的意图,但市场资金和情绪从来都不会完全按照监管的路线前进。因此,政策层面的助力,很难说能打造出一个牛市。一旦这种预期落空,资金撤离,容易形成踩踏、崩盘。

不可预测并不可怕

从以上的分析和总结中,我们能够知晓,不论是对于后市看多的还是看空的,都有足够充分的论据证明。但问题的关键在于,跟着这些分析能够让我们在交易中把握住赚钱的机会吗?

事实上,有很多研究都表明,相比于熊市,牛市更容易让散户亏钱。根本原因在于,股票的交易是一种综合了行为学、社会学、心理学、金融学等众多学科的学问,更是一种反人性的交易行为。而在剧烈的涨跌中,抑制诱惑、不心存侥幸更是难以战胜的本性。

同时,宏观大势的研判落实到个股的交易时,受到板块轮动、交易时点、费用、频率等各种因素的影响,反倒与大趋势相关性较小。

恰如历史进程会被随机性事件影响一样,金融市场也是如此,宏观趋势和个股的预判都会被突发事件打断。也许大致轮廓可以通过诸如波浪理论等进行描述,但永远难以预测细节。

然而,无法预测并不可怕,因为交易盈利与之并不无关,反倒是相信市场可以预测却可能非常脆弱,最后倾家荡产,天台排队。

做好交易计划,把握好盈亏幅度,尽量克制自己的弱点。这才是长期在市场中保证生存的秘密。

特别提示:近日,苏宁金融研究院发布了《2020互金二季报》,读者可在“苏宁金融研究院”公众号后台回复“2020互金二季报”,一键获取网盘链接和提取码。