亿达中国6月销售额同比下降四成,年内偿债现金缺口130亿

不理想的2020年上半年销售成绩,让本就出现债务违约的亿达中国 “雪上加霜”。

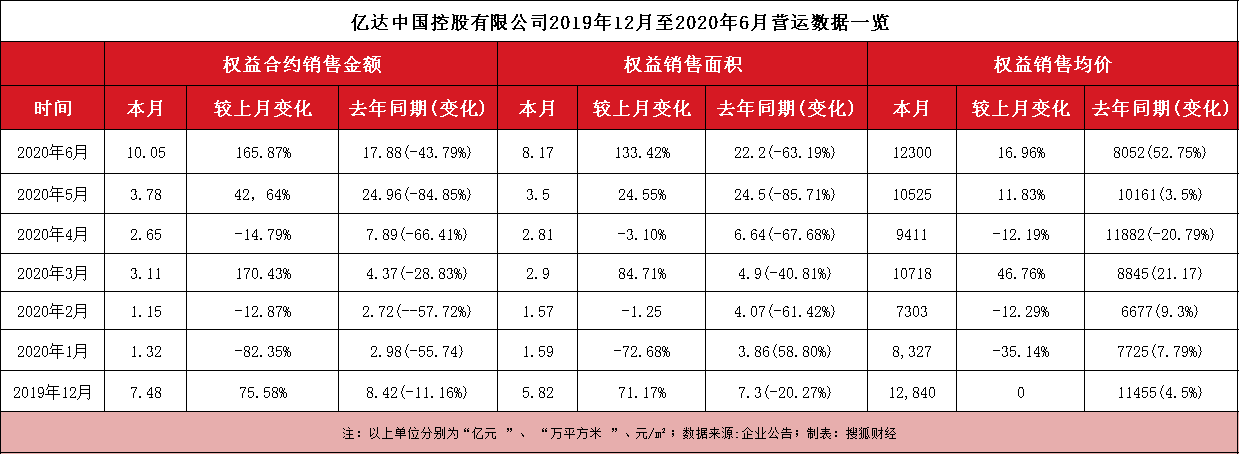

7月19日晚间,亿达中国公布了2020年6月营运数据。2020年6月,亿达中国合约销售金额和权益合约销售金额分别约为10.92亿元、10.05亿元,销售面积和权益销售面积分别约为9.22万平方米、8.17万平方米,对应的销售均价约为每平方米11841元、权益销售均价约为每平方米12300元。

截至2020年前6个月,亿达中国的合约销售金额约为25.56亿元、权益合约销售金额约为22.13亿元;销售面积为25.37万平方米、权益销售面积为20.68万平方米,对应的销售均价约为每平方米10076元、权益销售均价约为每平方米10704元。

图片来源:亿达中国控股有限公司二零二零年六月未经审核营运数据

图片来源:亿达中国控股有限公司二零二零年六月未经审核营运数据

根据此前亿达中国发布的运营数据,2019年6月亿达中国合约销售金额约为人民币18.01亿元,权益合约销售金额约为人民币17.88亿元;同期销售面积为22.4万平方米,权益销售面积为22.2万平方米;销售均价约为每平方米人民币8105元,权益销售均价约为每平方米人民币8052元。

截至2019年前6个月,亿达中国的合约销售金额约为44.63亿元,权益合约销售金额约为42.62亿元;同期,亿达中国的销售面积为48.8万平方米,权益销售面积为46.7万平方米;销售均价约为每平方米9143元,权益销售均价约为每平方米9111元。

若照此计算,那么亿达中国2020年6月合约销售金额同比下降39.37%,权益合约销售金额同比下降43.79%;2020年前6个月合约销售金额同比下降42.73%,权益合约销售金额同比下降48.08%。

2020上半年销售额25.56亿,6月占比39%

合约销售方面,根据亿达中国披露的历月运营数据,2020年2月至6月亿达中国合约销售金额逐渐增加,由2020年2月的2.01亿元增长至2020年6月的10.92亿元,环比增幅为443%。具体到单月数据,2020年6月较2020年5月增长175.76%。

销售面积方面,受新冠疫情影响,2020年1月出现最低值仅为2.7万平方米,较上月相比下降56.45%。2020年2月至6月销售面积则均逐渐增长,至2020年6月已达9.22万平方米。超过2019年12月的6.20万平方米,增幅为48.7%。

销售均价方面,数据较为低落,2020年1月至2020年6月平均均价仅为9857元。仅有2020年3月较上月增长51.11%,2020年4月均价又出现下滑,较2020年3月相比下降16.94%。

权益合约销售方面,若刨除2020年1月数据,那么亿达中国2020年2月至4月的权益合约销售金融也在不断增长,环比增幅为773%。不过2020年2月和2020年4月较上月相比有所下滑,降幅分别为12.87%和14.79%。

权益销售面积方面,仅有2020年6月为8.17万平方米,较2020年5月份的3.5万平方米增长133.42%。 若就上半年整体数据来看,则由2020年1月的1.59万平方米增至2020年6月的8.17万平方米,增幅为413%。

权益销售均价方面,2020年1月至2020年6月的平均值为9764元,除了2020年2月和4月有所下滑,其他月份均不同程度增长。增幅最高的是2020年3月,较2020年2月增长46.76%。

不过,就2020年1至6月的运营数据和2019年1至6月的营业数据同比来看,上述6个指标与去年同期相比,大部分指标都有所下滑。

2019年末流动负债超过流动资产90亿

亿达中国于2014年6月27日在香港联交所主板上市,是集园区开发、园区运营、工程建设、物业管理等业务于一体的综合性集团化企业,目前已在全国二十余个城市先后开发和运营了大连软件园、武汉软件新城、北京中关村壹号等40余个商务园项目。

2019年,亿达中国营收和净利润双降。财报显示,2019年公司实现营业收入为人民币60.77亿元,较2018年同比减少17.4%。

具体到主营构成,2019年商务园租金收入为5.55亿元,较上年4.78亿元增长15.9%:建筑、装修及园林绿化收入为人民币3.84亿元,较上年同期3.18亿元增长20.75%;物业管理收入为6.33亿元,较上年同期5.39亿元增长17.43%。

2019年商务园配套住宅、写字楼及独立住宅销售收入为44.64亿元,较上年同期59.58亿元减少25.1%;商务园委托运营管理收入为人民币4,215万元,较上年同期6284万元减少32.9%。

2019年亿达中国净利润为6.38亿元,较2018年同期下降20.6%,净利润率为10.5%。毛利为人民币21.31亿元,同比增加3.9%;毛利率由2018年的27.9%上升至年内的35.1%,上涨了7.2个百分点,主要是由于年内结转产品结构不同,且各结转产品对应均价较上年同期有所上涨所致。

未上市之前,以2012为例,亿达中国的营收增速、毛利增速、毛利率增速、销售净利率均处于较高水平。但是,自2012年上市之后,上述指标就不断波动,且大部分时间处于较低水平。

2012年至2019年7年时间里,亿达中国出现三次营收增下滑、两次毛利增长为负。其中,2015年和2016年更是出现了营收和毛利双降。截至2019年末,仅有销售毛利率重回2012年的水平,但仅比2012年的34.78%增长0.28个百分点。

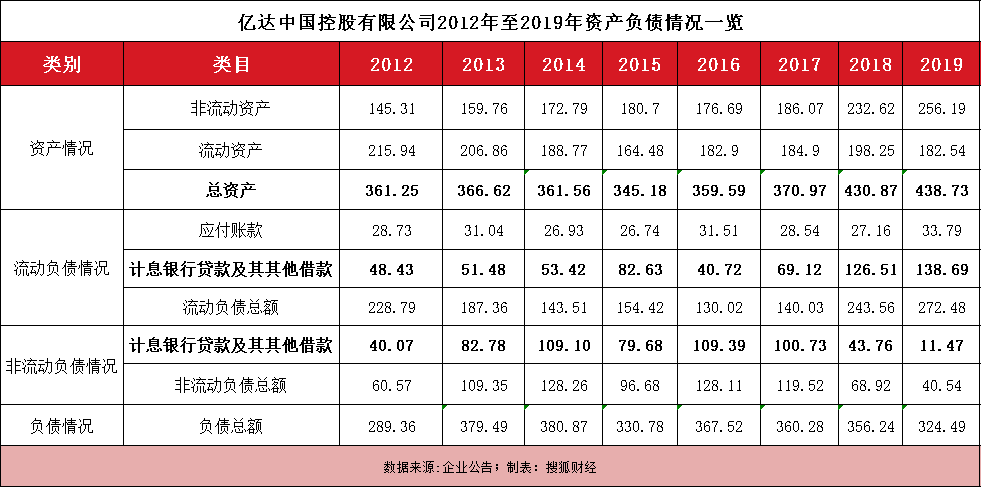

并且,亿达中国还面临着较为严峻的债务风险。

财务数据显示,近三年来亿达中国的流动负债总额由2017年的140亿元增至2019年的272亿元。2019年亿达中国总资产为438亿元,其中流动资产为182亿元。照此计算,截至2019年末,亿达中国的流动负债超过流动资产90亿元。

亿达中国的计息银行贷款及其他借款也是逐年攀升,由2012年的48亿元升至2019年的138亿元。截止2019年12月31日,亿达中国拥有银行及其他借款约为人民币150亿元,于一年内到期的即期借款为人民币138亿元。

亿达中国近四年经营活动产生的现金流量净额分别为50.44亿元、29.10亿元、16.16亿元、24.83亿元,近四年期末短期负债总额分别为228.79亿元、187.36亿元、143.51亿元、154.42亿元,现金短债比分别为0.22、0.15、0.11、0.16 。

财报显示截止2019年12月31日,亿达中国拥有现金及银行结余约仅为20.4亿元。现金流如此之少,远不及高达150亿元的债务规模。

此外,亿达中国还出现了债务违约。

4月23日,亿达中国公告曾发公告称,截止2020年4月20日未支付2020年到期年息为6.95%的优先票据的未偿付本金5285.4万美元,已构成违约事件。不过,一天后亿达中国又发公告称,已于当日转移相关资金以支付2020年到期票据的未偿付本金额(连同应计利息),并履行契约项下付款责任。

图片来源:亿达中国控股有限公司未支付二零二零年到期年息6.95%的优先票据的未偿付本金

图片来源:亿达中国控股有限公司未支付二零二零年到期年息6.95%的优先票据的未偿付本金

公告显示,该美元优先票据发行于2017年4月17日,发行规模3亿美元,期限为3年期,票面利率6.95%,该票据本应于今年4月19日到期。

但是今年3月底,亿达中国曾发公告说要发行新的票据用于置换该期4月到期的3亿美元优先票据。交换完成后,该期票据的余下未偿付本金额为5285.4万美元。本次,亿达中国违约的正是这剩余的5285.4万美元。

截至目前,针对该笔5285.4万美元的违约后续情况,亿达中国公司暂无相关公告予以进一步说明。

在亿达中国宣布置换消息之后,标普将亿达中国长期发行人信用评级从“CC”下调至“SD”。同时,该亿达中国的高级无抵押票据的长期发行评级从“C”下调至“D”。标普认为,该交易视为折价交易,相当于违约,因为亿达中国的内部资源不足且融资选择有限,无法在没有债务交换的情况下偿还全部到期票据。

搜狐财经发现,目前亿达中国还面临着一笔将于2020年9月到期的8亿元人民币境内公司债。

疲弱的亿达中国会如何面对呢?从目前动作来看,出售资产回流现金也许是亿达的选项之一。

此前,2018年5月,亿达中国曾以26亿元向龙湖集团出售大连高新园区若干物业;2019年10月,又以8.7亿元处置子公司武汉春田股权。今年2月,亿达中国宣布出售物业资产,2020年-2021年计划销售其在核心二线城市优越位置的若干主要物业,包括青云天下、河口湾、大连蓝山、长沙小镇及郑州科技城等。