泰丰文化拟赴港上市 单一代理业务占收入比超九成

7月2日,TyfonCulture(以下简称:泰丰文化)在港交所递交上市申请书。根据弗若斯特沙利文报告,按当代国画的交易额计算,2019年泰丰文化在中国所有艺术品交易平台中排名第二,占有13.7%的市场份额。

资料显示,泰丰文化的主要业务为代理服务,即泰丰文化充当代理人,利用线下到线上平台配对当代国画卖家与购买者的需求。除代理服务外,泰丰文化也提供辅助服务,包括为企业提供策划及组织艺术类活动、为外部销售提供培训服务,就提供的辅助服务向客户收取服务费。目前,该公司经营范围在苏州及其周边城市。

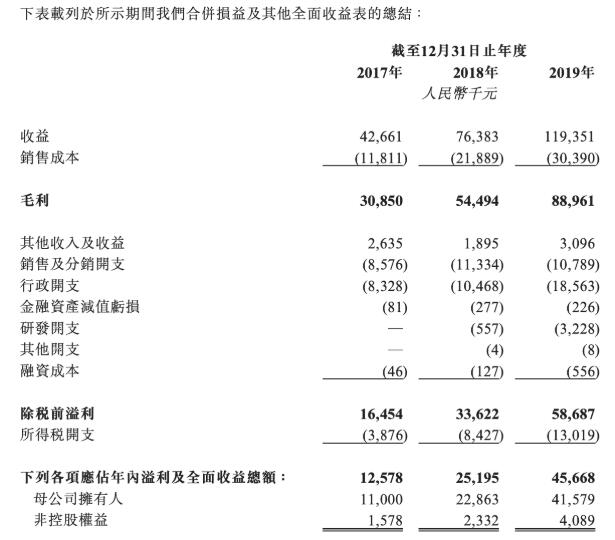

2017年至2019年,泰丰文化的收益分别为4266.1万元、7638.3万元、1.19亿元;除税前溢利分别为1645.4万元、3362.2万元、5868.7万元。

从财务构成来看,代理服务为泰丰文化的主要收入来源,2017年至2019年,该部分收入占总营收的比例分别为99.5%、99.9%、99.4%。

泰丰文化在风险提示中也提到,公司大部分收益源自代理服务的卖家佣金,公司透过代理服务出售的当代国画仅为苏州及其临近城市的当代国画,因此,公司业务面临集中度风险。

同时,泰丰文化还提到,公司无法保证可以悉数收回支付予客户(即画作卖家)的委托保证金,这可能会对公司的业务、财务状况及经营业绩产生重大不利影响。“根据公司与客户订立的代理服务协议,公司概无义务于全额收到买家的画作价款之前,需要先行向客户付款。”

2017年至2019年,泰丰文化支付予画作卖家的委托保证金总额分别约为1360万元、4830万元、及7650万元。

有传媒行业分析师在接受记者采访时表示,泰丰文化的收入模式过于单一,仅仅依靠代理卖画市场有限,且代理服务本身也存在坏账风险,公司应该扩展服务模式,寻找增量市场。

泰丰文化表示,此次IPO所募资的资金净额将主要用于扩展公司于中国的地理覆盖范围;透过鉴定业务的战略收购进行潜在的横向整合;透过技术创新强化公司平台;积极推广公司品牌;一般营运资金及作其他一般公司用途。