“有点甜”的农夫山泉上市首日涨幅超50%,6家机构投资者浮盈13亿港元,机构称其未来五年收入空间翻倍

“有点甜”及“大自然的搬运工”农夫山泉(09633,hk)于今日在港交所挂牌上市,基础发行规模为10.77亿美元(绿鞋前),全部为新股发行,占发行后总股本的3.47%。超额配售不超过基础发行规模的15%,全部为新股。

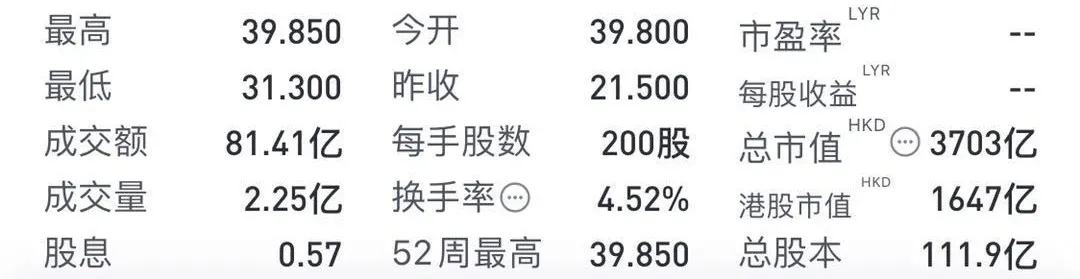

开盘时,农夫山泉大涨85.12%,报39.8港元/股,总市值一度达4400亿港元。截至收盘,该股上涨53.95%,收报33.1港元,市值为3703亿港元,全日成交额达81.41亿。

同时,截至暗盘收盘,利弗莫尔证券资料显示其暗盘报价41.25港元,较招股价21.5港元涨91.86%。每手200股,不计手续费,每手赚3950港元。根据富途证券统计,开盘1分钟农夫山泉成交额超5000万港元。昨日农夫山泉的暗盘成交额达到3.56亿港元,位居富途暗盘成交额排行榜第一位。

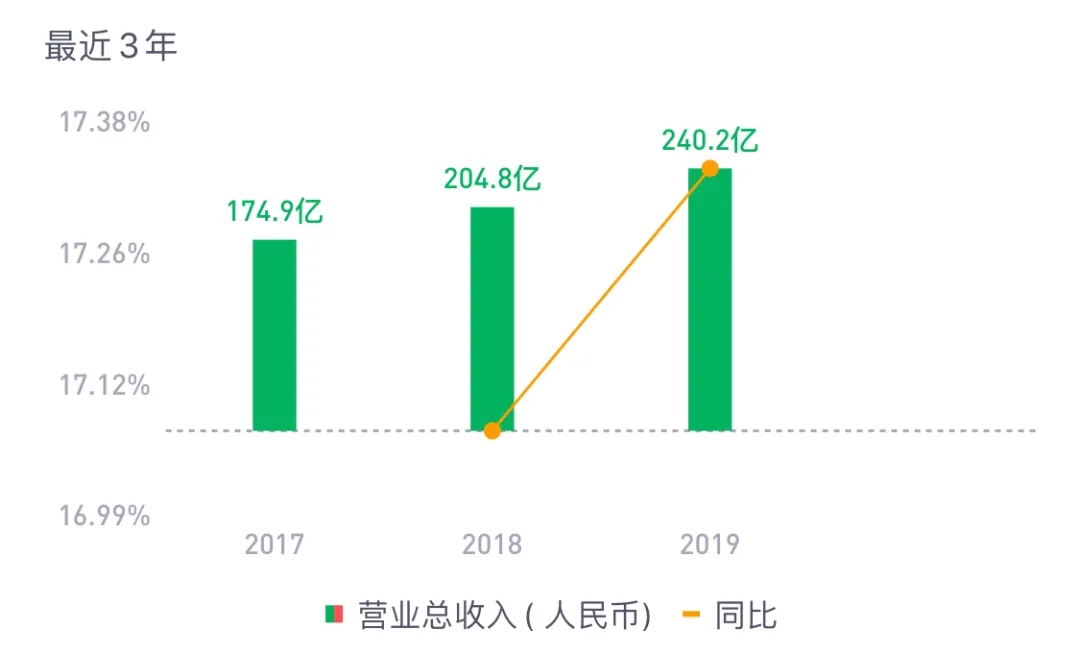

根据弗若斯特沙利文报告,2012年至2019年间,农夫山泉连续八年保持中国包装饮用水市场份额第一的领导地位。以2019年零售额计,农夫山泉在茶饮料、功能饮料及果汁饮料的市场份額均居于中国市场前三位。农夫山泉的饮料产品和包装饮用水产品均衡发展。于2017年、2018年及2019年以及截至2019年及2020年5月31日止五个月,农夫山泉的饮料产品的收益占总收益的占比分别为41.1%、40.5%、38.8%、42.4%及36.6%。

6家机构投资者首日浮盈13亿港元

9月8日,农夫山泉迎来了首个交易日,全天表现高开低走,早盘高开于39.8港元/股,随后便于一路走低,在跌至34.95港元/股时维持盘整态势,截止收盘,报收于33.1港元/股,全天上涨11.6港元,涨幅为53.95%,换手率仅为2.01%。

“金融1号院”根据公开资料梳理,此次有6家机构投资者作为农夫山泉的战略股东,其中包括四家国际投资基金和两家中资基金;6家机构投资者合计持有11535.4万股,按照当日上涨11.6港元测算,全天浮盈13.38亿港元。

公开资料显示,农夫山泉最后敲定的6名基石投资者均为大型投资基金或对冲基金,包括富达国际(FidelityInternational)、美国对冲基金Coatue、新加坡主权基金GIC、中国国有企业结构调整基金、日本巨头企业ORIX,以及诚通中信农业结构调整投资基金(有限合伙),其认购股数分别是3605万、2884万、2523万、1514万、721万、288.4万,合计11535.4万股,持股比例分别为9.29%、7.43%、6.5%、3.9%、1.86%、0.74%。

“金融1号院”对两家中资基金梳理发现,中国国有企业结构调整基金为国有企业,该公司官网显示,经国务院批准,受国资委委托,中国诚通控股集团作为主发起人,设立中国国有企业结构调整基金。该基金成立于2016年9月22日,股东包括诚通集团、建信投资、招商金葵、中国兵器、中国石化、神华集团、中国移动、中国交建等多家中央和地方国有企业、金融机构。此外,诚通中信农业结构调整投资基金(有限合伙)成立于2016年8月15日,注册地位于浙江省宁波市,法定代表人为中信农业产业基金管理有限公司;经营范围包括农业项目投资,投资管理。其股东包括朱雀股权投资、中国国有企业结构调整基金和袁隆平农业高科技股份有限公司等。

近些年,农夫山泉不断推陈出新,形成多元化产品矩阵,除饮用水外,已经布局即饮茶、功能饮料、果汁、植物蛋白、咖啡类等品类。根据弗若斯特沙利文报告,2012年至2019年间,农夫山泉连续八年保持中国包装饮用水市场占有率第一,以2019年零售额计,农夫山泉在茶饮料、功能饮料及果汁饮料的市场份额均居中国市场前三位。

2017年至2019年,农夫山泉的年复合营收增速达到17%,增速远高于同期中国软饮料行业5%及6.6%的增速以及全球软饮料行业2.7%及3.4%的增速。在农夫山泉的营收结构中,第一大收入来源即源自于包装饮用水,占总营收的比重达到61.9%,同期的净利润率分别为19.4%、17.6%和20.6%,这一盈利水平远高于同期的中国软饮料行业6.9%、7.1%及9.6%的平均盈利水平,以及全球软饮料行业3.9%、7.6%及8.5%的平均盈利水平。

多家券商助力

本次农夫山泉发行是中国香港市场有史以来发行市值最大的中国消费品企业IPO项目,也是2016年以来中国香港市场发行规模最大的中国食品饮料企业IPO项目。

数据同时显示,农夫山泉此次公开发售数量为1.05亿股,募资额为22.54亿元,其中国际配售2.83亿股。中金公司和摩根士丹利为农夫山泉的联席保荐人。

本次交易中,中金公司作为牵头联席保荐人与牵头全球协调人,全面负责执行本次上市申请与发行推介工作,帮助公司成功完成香港上市。本项目在发行推介阶段受到全球投资者广泛关注,中金公司协助公司锁定覆盖发行规模数倍的基石与锚定订单,为最终发行估值及高端定价奠定基础。

同时,中信证券/中信里昂证券担任本次项目的联席账簿管理人及联席牵头经办人。中信证券作为联席账簿管理人,深度参与了公司的市场推荐工作,充分发挥了强大的境内外投资者覆盖能力,安排了多场优质路演,并转化了多名顶级长线订单,为公司最终成功上市做出贡献。

据了解,中信证券在簿记建档期间成功引入了包括主权基金、国际长线基金、顶级中资机构投资者、对冲基金在内的高质量订单,有力推动了簿记势头。

预计未来五年收入空间翻倍

目前,已有多家券商首次覆盖农夫山泉,并给出评级及目标价格。

国金证券选取4家可比公司对农夫山泉进行估值。选取啤酒行业的华润啤酒、百威亚太;以及软饮料业务占比较重,软饮料多品类发展的公司,主要是康师傅控股和统一企业中国。啤酒行业的华润啤酒和百威亚太的估值较高,2020年的PE在60倍以上。康师傅控股和统一中国的估值较低,2020年PE在20倍左右。考虑到农夫山泉的产品结构和毛利率均优于上述公司,且主营包装饮用水还有较大的量价空间。国金证券给予农夫山泉2020年70倍估值,目标价32.9元,给予公司“买入”评级。

国盛证券结合DCF及相对估值法,考虑到包装水行业的潜在空间及农夫山泉在行业中的龙头地位,给予公司目标价36.5港元/股,对应55倍2021年PE,首次覆盖,予以“买入”评级。

东吴证券考虑到农夫山泉多元化品牌布局、强大的营销能力、成熟的经销体系、优质的水源地等“源头活水”竞争优势下,兼具成长性和盈利能力,长期看好公司未来发展前景,首次覆盖给予“增持”评级。

华金证券认为包装饮用水行业是仅次于调味品行业的优秀赛道,而农夫山泉作为行业龙头极具竞争力,同时在饮料业务的布局上亦优于行业。若按2021年预测市盈率的40-44倍定价,那么合理估值为每股25.1-27.6港元。综合考虑行业竞争格局、公司经营优势与估值情况,华金证券给予农夫山泉“买入-A”评级。

招商证券展望表示,双轮驱动收入增长,规模效应提升利润率。包装水业务继续享受行业成长及份额提升的红利,饮料业务把握健康化升级趋势,看好东方树叶、NFC果汁成长为下一个大单品。未来五年收入空间翻倍,盈利能力随全品类产量提升体现规模效应。维持农夫山泉“推荐”评级。