公募基金的两个“假想敌”

公募基金发展了20多年的时间,无论在产品设计、运作还是渠道推广方面已经趋于成熟。

难怪其他资管机构产品,都在向公募靠拢。

我们市面上所能买到的投资产品,都是有对应的管理机构的,就是具体帮我们投资的机构是谁?

银行理财产品管理人就是银行,新规要求是由理财子公司管理;

基金产品,管理人就是基金公司或者其他是具有公募资格的机构。其他机构比如有12家证券公司或者子公司,还有2家保险资管公司;

券商理财计划,也就是我们常说的“大集合”“小集合”产品,管理人就是证券公司;

私募产品的管理人就是私募基金公司。

...

大资管时代下,有两个地方值得关注。

一个是银行理财产品“净值化”,另一个就是券商大集合资管计划“公募化”。

上面两者的具体改造方面,比如净值化产品、净值披露、产品定期报告等,都是在对标公募基金。

我们习惯的认为,银行擅长固收产品,基金公司擅长权益类投资。其实,发展到今天,不少基金公司已经具备了完备的产品线,涉及货基、债基、指数基金、权益类基金、QDII型基金等。

从公司层面,我们对比一下基金公司、证券公司、银行理财子公司的资管业务。

关于证券公司的“资管业务”,通常包括的项目比较多。比如2020年中信证券(行情600030,诊股)半年报中:资管业务收入40.80亿元。截至2020年6月末,资产管理规模1.42万亿元。这些数据里暴露了资管公募、包括控股的华夏基金,还有私募资产管理业务。单独没有披露资管公募业务,但主动转型速度加快。

基金公司上半年净利润中,天弘基金,凭借其庞大的货币基金管理规模,上半年净利润达13.67亿元;另一家是非货币基金规模遥遥领先的易方达基金,上半年净利润达10.48亿元。紧随其后的是工银瑞信基金、广发基金和华夏基金,分别为9.38亿元、9.10亿元和7.48亿元。

招商银行(行情600036,诊股)上半年实现了56.5亿元的全口径受托理财收入,其中,银行销售端的收入加上分行渠道收入大约36亿元,理财自身管理费收入约20亿元。招银理财净利润是15亿,为理财子公司里最多的。

从公司角度很难对比三类公司,因为像银行、证券公司,自己本身管理产品,自己也销售产品。基金公司主要还是“管理产品”。

无论从实力还是渠道上,银行理财产品、券商资管公募业务都是未来可与公募基金公司一争长短的。

具体到权益类投资产品上,大集合产品公募化,我们去年已经看到相关产品。

中信证券红利价值B,2019年10月22日成立,目前最新规模为71.07亿,基金经理刘琦。329天,52.83%的回报。成立以来收益上也是远远跑赢同类平均、沪深300指数。

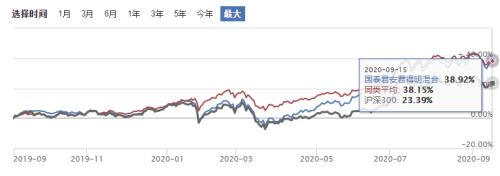

国泰君安(行情601211,诊股)君得明混合,2019年8月30日成立,目前最新规模为56.53亿,基金经理张骏、周晨。1年又17天,37.11%的回报。

像海通资管、兴证资管都有大集合产品转为公募产品。有兴趣的可以去看看。

理财子公司,布局大部分是从固收类开始的。但最近不少理财子公司开始布局权益类产品。有兴趣的也可以去各银行APP找一下。下面就是某理财子公司首发的理财产品,主投权益类市场的。

资管计划、银行理财向公募基金靠拢,起投门槛、披露方式都趋同。这让三类资管产品在同一起跑线上,八仙过海各显神通。

同时,对于投资者来说,多了管理人的选择;也会更加了解一些银行里、券商里的投资大咖,买他们管理的产品。

良性竞争,优势互补,其实对管理人和投资者都是一件好事。

...

1.睿远成长价值明天恢复申购,限额1000元。今天很多报道这件事的,还有些人认为是加仓的信号。挺有意思的。另外,今天的成交量也比较低,市场稍微略显冷清。

2.科创50ETF,首批有4家基金公司入围,预计9月22日发行,限额50亿。ETF是需要股票账户认购的。之后我们会详细写写这件事。

3.港股明源云开始招股,入场费16666.27港元。各账户现金申一手。