李湛:大盘何时到顶?估算基金仓位预判 小心“88魔咒”

2020年上半年基金市场发行规模突破万亿,认购热度维持高位,有望为A股带来一定增量资金,同时开放式基金与股票型基金的测算仓位持续小幅震荡上行,据其领先意义,我们认为A股目前市场情绪相对稳定,短期内仍存在一定上行空间。

ink="">

ink="">

开放式基金作为A股市场最重要的机构投资者之一,其股票持仓动向一直是市场关注的重要指标,可反映市场信心,作为后市的风向标。但基金仓位仅在季末公布,数据存在滞后性,对公募基金仓位数据进行估算具有重要意义。

股票型基金尤其是普通股票型基金的测算仓位与沪深300指数具有强相关性,皮尔森相关系数分别为0.6076与0.8737,其变动可为后市判断提供重要参考。为研究基金测算仓位与大盘走势的相关性,我们分别计算了他们之间的皮尔森相关系数。结果表明,股票型基金的测算仓位与沪深300指数具有强相关性,其中普通股票型与沪深300具有极强相关性。

就判断大盘顶部的出现而言,股票型基金的估算仓位有显著领先意义,平均提前6.1周出现。为探究此次测算的股票型基金仓位对A股市场是否具有领先意义,我们对股票型基金仓位与沪深300指数顶部与底部出现的时间差进行分析。结果表明,对底部而言,股票型基金的估算仓位存在一定时滞性,其中6个底部平均延迟3.2周出现,而对顶部而言,有明显领先意义,平均提前6.1周出现。

“88魔咒”现象在一定情况下确实存在:第一,当股票型基金的测算仓位到达88%后短期内大盘下跌并不明显,但经过1-4个月不等的时间,大盘大概率将出现大幅下跌;第二,仓位到达88%时,高位仓位通常不是单周出现,而是可持续4-7周。“88魔咒”是指当基金的股票仓位达到88%左右时,A股市场往往会出现大跌。我们分析了股票型基金的测算仓位5次触及88仓位的时段,可知“88魔咒”现象在一定情况下确实存在。

全部开放式基金与股票型基金仓位近期持续上涨,市场情绪较为稳定。2019年6月以来,全部开放式基金的仓位自70.99%持续震荡上行至77.22%,股票型基金的仓位自77.39%上行至83.52%。2020年上半年,全部开放式与股票型基金的仓位分别在[77.22%,75.23%]与[79.92%,83.52%]区间内小幅波动,且二者自4月份以来,仓位持续小幅上升。

2020年上半年基金市场发行规模突破万亿,认购热度维持高位,有望为A股带来一定增量资金,同时开放式基金与股票型基金的测算仓位持续小幅震荡上行,据其领先意义,我们认为A股目前市场情绪相对稳定,短期内仍存在一定上行空间。2020年上半年公募市场成立的677只基金产品合计募集规模近1.06万亿元,突破万亿元大关,为史上第二新高,投资者认购基金情绪高涨。

风险提示:基金估算仓位存在一定误差,市场不及预期等风险

1.基金仓位的意义

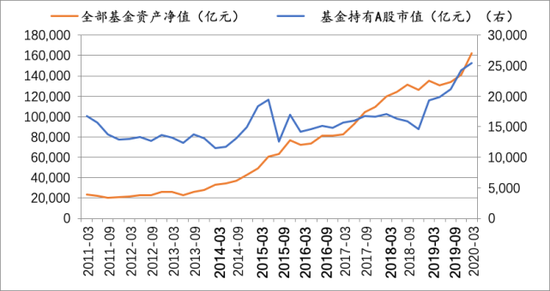

2011年-2020年的近十年间中国公募基金市场快速发展,不仅在基金数量与基金管理规模发生了巨大变化,基金的资产净值也持续连年提升,其持有的A股市值虽然受到市场行情波动影响,但整体也呈上升态势。据wind统计,截止2020年3月,全部基金的资产净值已达16.23万亿元,为2011年的6.98倍,基金持有A股市值为2.54万亿元,为2011年的1.52倍,占A股总流通市值的5.54%,对股票市场的影响力与日俱增。

开放式基金作为A股市场最重要的机构投资者之一,其股票持仓动向一直是市场关注的重要指标,一定情况下具有领先意义。开放式基金仓位通常处于较为频繁的变动中,一方面,主要是由于基金经理会根据市场行情进行主动性调整;另一方面,如果投资者出现大量的申购与赎回行为,也会对基金组合的股票持仓形成较大冲击,基金经理将根据申购赎回量买卖股票,且申购与赎回带来的资金流动会直接影响各持仓股票的权重。整体而言,市场普遍认为开放式基金仓位可反映市场信心,作为后市的风向标,一定情况下具有领先意义。

基金仓位仅在季末公布,数据存在滞后性,有必要估算基金仓位来了解基金动向。公募基金每个季度会披露一次季度末的仓位数据,投资者无法获取基金的实时仓位。即使是季度末的数据也存在一定的滞后性,季报数据一般要延后20天左右公布,因此对公募基金仓位数据进行估算具有重要意义。

2. 仓位测算结果分析

基金仓位测算的主要思路是对基金收益与股票市场收益时间序列数据进行回归分析,根据股票市场收益对基金收益的贡献度来测算基金仓位的高低。本报告主要测算了权益类基金,即股票型基金与混合型基金的基金仓位,现对其结果分析如下。

2.1测算仓位与大盘走势相关性研究

全部开放式基金的测算仓位与沪深300指数的相关性极弱,其变动对后市判断的意义相对不大。

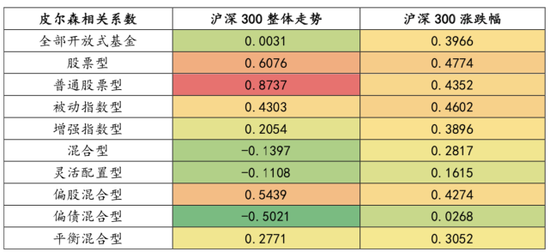

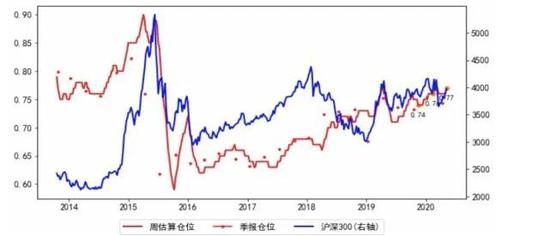

为研究测算仓位与大盘走势的相关性,我们分别计算了各类型基金测算仓位和沪深300指数的皮尔森相关系数与各类型测算仓位的涨跌幅和沪深300涨跌幅的皮尔森相关系数。从表1中可以看出,全部开放式基金的测算仓位与沪深300指数的相关性较低,相关系数仅为0.0031,两者涨跌幅的相关系数为0.3966,均为为极弱相关或无相关。

股票型基金尤其是普通股票型基金的测算仓位与沪深300指数具有强相关性,其变动对后市判断具有重要意义。全部股票型基金的测算仓位与沪深300指数的相关系数为0.6076,为强相关,两者的涨跌幅为中等程度相关。其中普通股票型与沪深300的相关系数最高为0.8737,为极强相关,两者涨跌幅为中等程度相关;被动指数型与沪深300指数的相关性系数均为中等程度相关,增强指数与沪深300指数的相关性系数均为弱相关。

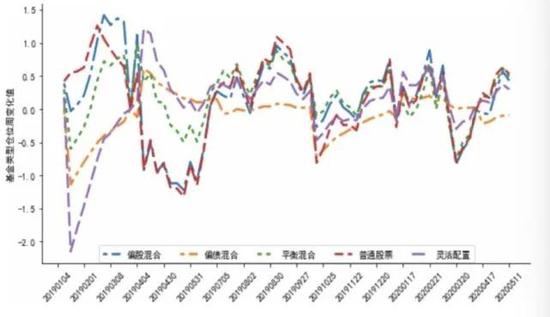

混合型基金中除偏股混合型外的测算仓位与沪深300指数的相关性极弱,其变动对后市判断的意义相对不大。全部混合型基金的测算仓位和沪深300指数及二者涨跌幅的相关性均较弱。其中只有偏股混合型的测算仓位与沪深300指数有较强相关性,皮尔森系数分别为0.5439与0.4274,为中等程度相关;灵活配置型、平衡混合型与偏债混合型与沪深300指数的相关性均极弱。

2.2估算仓位顶部与底部特点分析

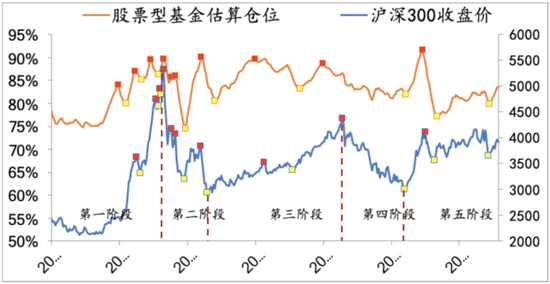

为探究此次测算的股票型基金仓位对A股市场是否具有领先意义,我们依据沪深300的涨跌情况,将其分为如图5所示的五个阶段,第一、三阶段为上涨阶段,第二、四阶段为下跌阶段,第五阶段为震荡阶段。对不同阶段的股票型基金仓位与沪深300指数顶部与底部出现的时间差进行分析,包括一共10个顶部与9个底部。

就判断大盘底部的出现而言,股票型基金的估算仓位无明显领先意义,存在一定滞后性,其中6个底部平均延迟3.2周出现。对五个阶段的9个底部进行统计发现,除1-3号顶部提前出现外,其他6个仓位底部出现的日期均均迟于沪深300指数,与沪深300相比平均延迟3.2周出现。可见,对于判断大盘底部的产生,此次估算的仓位无明显领先意义,而存在一定的滞后性。

就判断大盘顶部的出现而言,股票型基金的估算仓位有明显领先意义,平均提前6.1周出现。

对五个阶段的10个顶部进行统计发现,除2015年12月31日的7号顶部延迟一周出现外,其他仓位顶部出现的日期均不迟于沪深300指数,其中4-6号的3个对应顶部于同一周出现,其他6个仓位顶部均明显先于沪深300的顶部出现,以上10个仓位顶部与沪深300相比,平均提前6.1周出现。可见,对于判断大盘顶部的产生,此次估算的仓位有明显领先意义。

2.3“88魔咒”现象确实存在

“88魔咒”是指当基金的股票仓位达到88%左右时,A股市场往往会出现大跌。2004年6月4日发布的《证券投资基金运作管理办法》中明确规定基金需要安排5%的现金应对赎回需求,开放式基金股票仓位上限为95%,股票型基金的股票仓位下限为60%。2014年中国证券监督管理委员会发布的《公开募集证券投资基金运作管理办法》将股票型基金仓位下限上调至80%,因此股票型基金的股票仓位在80%-95%之间。当基金的仓位达到一定高度时,能够用于购买股票的资金变得较为有限,意味着市场买盘力量的受到削弱。此外,当开放式基金普遍重仓时,其他不少的机构投资者同样也已重仓,面临与基金相同的境地;另一方面,公募基金作为股票市场信息最公开的机构投资者,仓位的变化也会影响其他投资者的投资行为,三者均对A股市场造成一定压力,一定情况下会导致市场开始由涨转跌。据我们估测,当估算基金仓位达到88%附近时,A股市场往往会出现大跌,这就是“88”魔咒。

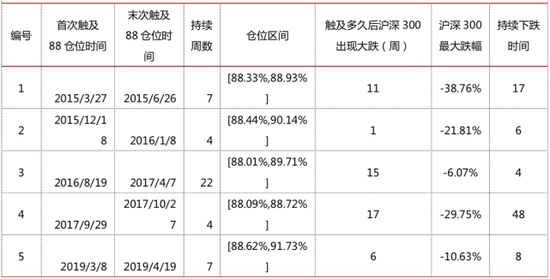

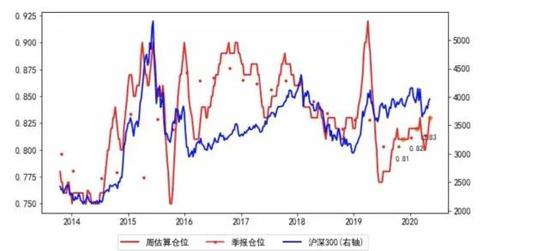

由前文分析可知,股票型基金的测算仓位与大盘具有强相关性,其变动对后市判断具有一定意义,因此,我们对2013年10月-2020年5月期间股票型基金的测算仓位进行分析,发现有5次触及88仓位的时段,如上图所示。对这5个时段分别从触及88仓位的持续时间、具体仓位区间、触及后大盘多久出现下跌、对应最大跌幅及持续下跌时间进行统计,如下表所示。

“88魔咒”现象在一定情况下确实存在:第一,当股票型基金的测算仓位到达88%后短期内大盘下跌并不明显,但经过1-4个月不等的时间,大盘大概率将出现大幅下跌;第二,仓位到达88%时,高位仓位通常不是单周出现,而是可持续高仓位4-7周的时间。可以发现, 除2016年8月19日-2017年4月17日触及88仓位后沪深300跌幅不大,仅为6.08%外,其他4次触及88仓位较长一段时间后,沪深300指数都出现了大幅下跌:2015年2月27日起的6周内保持88%及以上仓位,后11周沪深300开始大幅下跌,跌幅为38.76%;2015年12月18日起的4周内保持88%及以上仓位,后1周沪深300开始大幅下跌,跌幅为21.81%;2017年9月29日起的4周内保持88%及以上仓位,后17周沪深300开始大幅下跌,跌幅为38.76%;2019年3月8日起的7周内保持88%及以上仓位,后6周沪深300开始大幅下跌,跌幅为10.63%.另外,当股票型基金的测算仓位到达88%时,高位仓位均不是以单周的形式出现,而是可维持高仓位4-7周的时间。

3. 基金仓位最新动态

3.1基金市场整体仓位走势

全部开放式基金与股票型基金仓位近期持续上涨,市场情绪较为稳定。2019年6月以来,全部开放式基金的仓位自70.99%持续震荡上行至77.22%,股票型基金的仓位自77.39%上行至83.52%。2020年上半年,全部开放式与股票型基金的仓位分别在[77.22%,75.23%]与[79.92%,83.52%]区间内小幅波动,且二者自4月份以来,仓位持续小幅上升。

3.2各大基金公司仓位走势

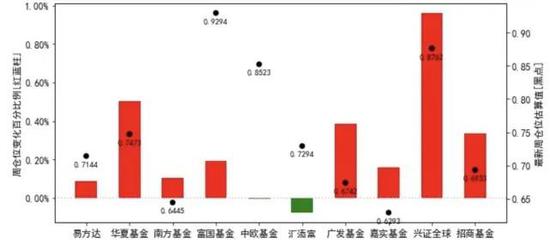

从市场规模前十的各大基金公司测算仓位来看,目前仓位均高于60%,其中富国基金、兴证全球与中欧基金的仓位位居前列,分别为92.94%、87.62%与85.23%;从周频仓位环比变化来看,各大基金公司的仓位目前处于上升阶段,仅有2家基金公司的仓位出现小幅向下调整。其中兴证全球、华夏基金与广发基金的仓位环比增加位居前列。

3.3各类型基金仓位分布

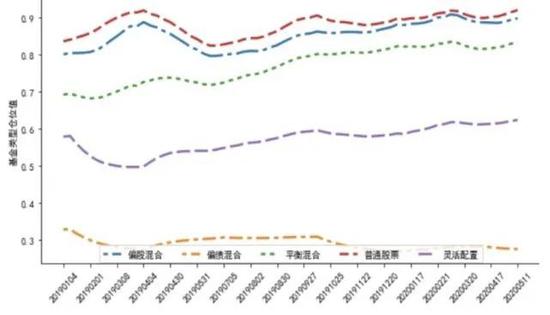

从股票型与混合型两种类型基金的仓位来看,仓位大小分布与配置权益市场比例保持一致,从大到小分别为普通股票型、偏股混合型、平衡混合型、灵活配置型与偏债混合型,除偏债混合型外,其他类型基金仓位的波动规律整体保持一致。从图8中可见,2020年3月下旬以来,除偏债混合型外,其他类型基金的仓位均出现震荡向上调整。

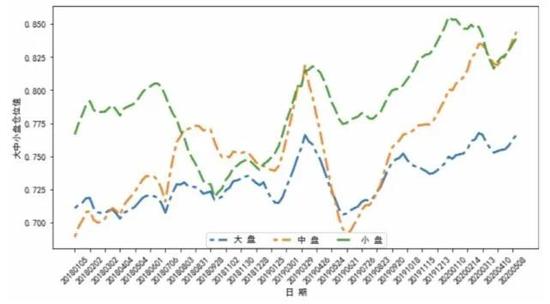

3.4大中小盘基金仓位分布

从基金配置股票的市值属性来看,目前中盘风格与小盘风格的基金仓位较高,均为85%左右,大盘风格的基金仓位相对较低,为76%左右。但从变化趋势来看,三者的整体规律具有较高的相似性,从今年3月底开始,各类型基金仓位均有不同程度的上涨,呈震荡上行趋势,或与权益市场整体企稳有关。

4.1基金市场最新概况

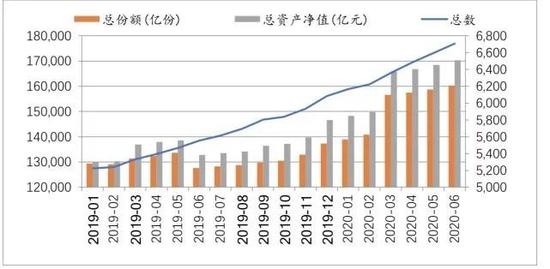

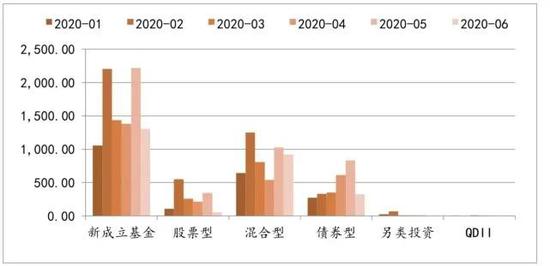

2020年上半年公募市场成立的677只基金产品合计募集规模近1.06万亿元,突破万亿元大关,为史上第二新高,投资者认购基金情绪较高。截止6月底,公募基金市场共有6708只基金产品,总份额为16.02万亿份,总资产净值为17.03万亿元。从发行情况来看,据wind统计,2020年上半年共发行677只基金产品,发行份额10558.27亿份,为近十年来第二新高,仅次于2015年上半年的10717.22亿份。此外,今年上半年新发基金中首募规模破百亿的高达11只,一日售罄的基金产品也多达88只,投资者认购基金情绪高涨。

从发行类型来看,主要从发行债券型基金转向混合型基金。混合型基金发行份额位居首列,共计5403.52亿份,占总量比 51.18%,较去年下半年提升35.08个百分点。债券型与股票型份额分别为3264.29亿份与1706.70亿份,占比分别下降32.91%与2.78%。另类投资基金与QDII基金发行份额较少,仅为128.81亿份与54.94亿份。

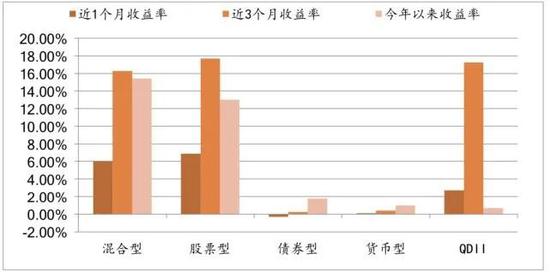

今年以来混合型与股票型基金收益居前,上半年收益率分别为15.41%与13.02%。近3个月来得益于权益市场普遍上涨,股票型基金涨幅明显,近3个月收益率为17.71%。债券型与货币型基金今年以来收益率均位于较低水平,分别为1.76%与1.01%。QDII基金年初受外围市场普跌影响收益较长时间为负,近期有所回升,今年以来收益为0.70%。

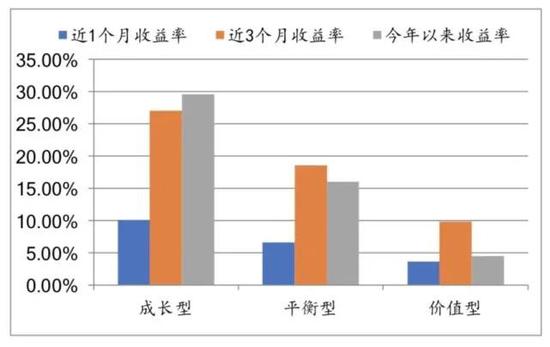

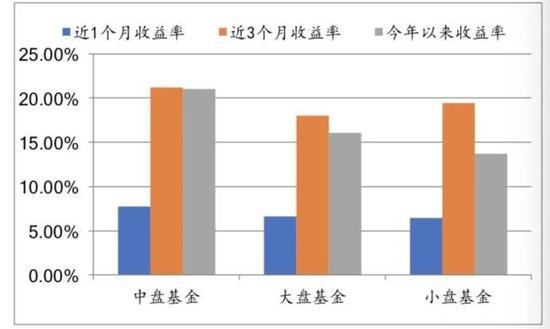

从投资风格与市值属性来看,今年以来成长型基金与中盘基金涨幅明显。从投资风格来看,成长型、平衡型与价值型今年以来收益分别为29.56%、15.98%、4.51%;从市值属性来看,中盘基金、大盘基金、小盘基金今年以来收益分别为20.99%、16.08%、13.68%。

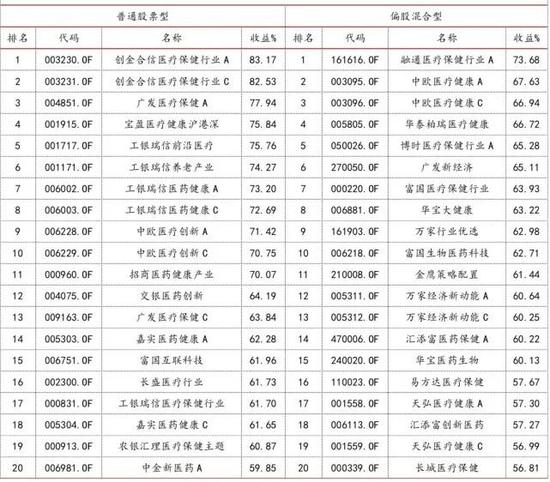

2020年上半年在全球新冠肺炎疫情影响下,医药主题基金表现独占鳌头。据wind统计,普通股票型基金中收益位居首位的是创金合信医疗保健行业A,收益率达83.17%,广发医疗保健、宝盈医疗健康沪港深、工银瑞信前沿医疗、工银瑞信养老产业等医药主题基金收益率也均在70%以上。排名前二十位的普通股票型基金中,除富国互联科技外,其余均为医药主题基金。在混合型基金中,医药基金依旧表现强劲。偏股混合型基金排名前二十位中,除广发新经济、万家行业优选金鹰策略配置外,其他均为医药主题基金。其中融通医疗保健行业A表现最好,收益率达73.68%。

4.2市场展望

2020年上半年基金市场发行规模突破万亿,认购热度维持高位,有望为A股带来一定增量资金,同时开放式基金与股票型基金的测算仓位持续小幅震荡上行,据其领先意义,我们认为A股市场目前情绪相对稳定,短期内仍存在一定上行空间。开放式基金对A股的影响力与日俱增,作为股票市场中信息最为公开的机构投资者,市场普遍认为其仓位可反映市场信心,作为后市的风向标,一定情况下具有领先意义。我们对开放式基金进行仓位测算,并对测算结果进行分析可得股票型基金尤其是普通股票型基金的测算仓位与沪深300指数具有强相关性,其变动对后市判断具有重要意义。全部开放式基金与股票型基金的测算仓位自2019年6月以来持续震荡上行,2020年上半年虽出现小幅波动,但4月份始均维持小幅上涨,可认为市场情绪较为稳定。此外,从发行规模来看,今年上半年基金产品发行份额已突破1.05万亿,且以混合型基金为主,公募市场的认购热度也持续位于高位,预计将为A股带来一定增量资金。

本文首发于财新