管涛:近期A股飙升 是否应警惕国际“热钱”?

ink="">

ink="">

今年上半年,在新冠疫情大流行、全球经济大衰退背景下,上证综指、深成指和创业板指数分别下跌2.1%、上涨15.0%和35.6%。而7月上旬(到10日),三大股指分别上涨13.4%、14.0%和14.0%。同期,日均成交额高达1.42万亿元,远超上半年日均7582亿元的水平。市场在担心股市上涨过快可能引发调整的同时,也关心这波大涨是否与国际“热钱”流入有关。本文拟就此进行探讨。

警惕国际“热钱”兴风作浪是一种理性

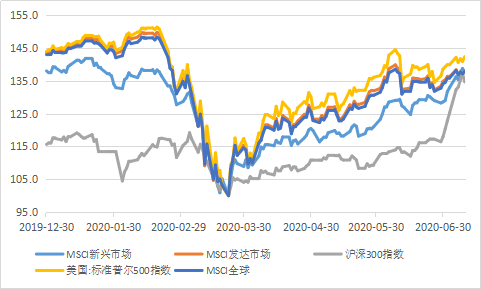

为应对疫情冲击造成的经济停摆,各国普遍采取了空前的货币刺激,主要经济体纷纷走到了零利率甚至负利率,重启量化宽松乃至无限量宽。全球宽流动性、低利率,有助于压低无风险收益、提升市场风险偏好。这被认为是2008年金融危机发生后,美联储“零利率+量化宽松”政策的取胜之道——通过资产价格上涨、正财富效应,缔造了美国战后最长的经济扩张周期。“大水漫灌”也是今年3月底以来以美股为代表的全球风险资产大幅反弹的重要推动力(见图1)。当然,金融市场与实体经济的严重脱节,也引起了各方的高度关注。

图1:全球主要股指变动(单位:2020年3月23日=100),资料来源:WIND;中银证券

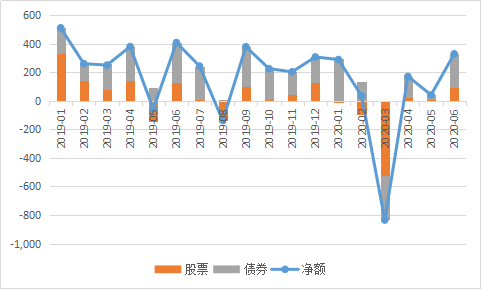

上次危机发生后,主要经济体货币大放水,国际“热钱”涌向新兴市场。这次也不例外。随着全球金融恐慌和信用紧张状况缓解,美元荒退潮,美元指数回调,过剩的流动性势必要寻找有利可图的机会。据国际金融协会统计,新兴市场在今年3月份遭遇了835亿美元的外来跨境组合投资净流出后,自4月起恢复净流入。第二季度,累计净流入541亿美元,上季为净流出512亿美元。其中:股票投资净流入121亿美元,上季为净流出628亿美元(见图2)。

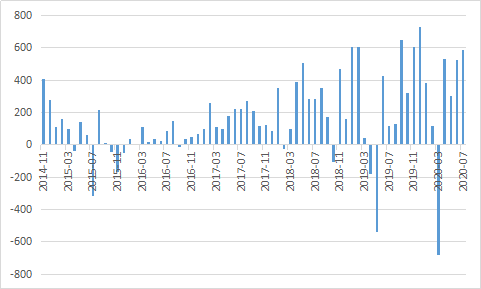

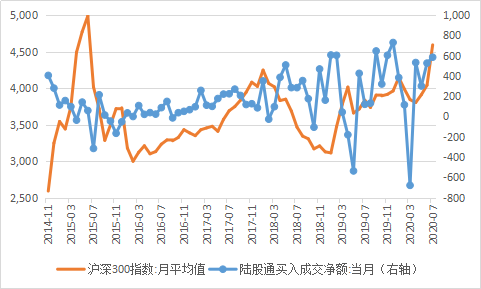

类似的剧情也在中国上演。3月份全球股灾期间,中国陆股通项下北上资金也遭遇了679亿元人民币的净流出(见图3)。一季度,国际收支口径的外来股票投资净流出106亿美元,上年同期为净流入204亿美元。但4月份以来,陆股通项下恢复净流入,二季度累计净流入1360亿元人民币,上季为累计净流出179亿元(见图3)。

图2:新兴市场外来跨境组合投资流动情况(单位:亿美元),资料来源:国际金融协会(IIF);WIND;中银证券

图3:中国陆股通北上资金月度买入成交净额(单位:亿元人民币),资料来源:WIND;中银证券

注:今年7月份为截止7月10日的累计数据。

近来,不少国际大投行频频以中国疫情得到控制、经济率先复苏为由,建议境外投资者增持A股,这无疑进一步鼓舞了国内投资者做多的热情。有人由此发出了国内全面牛市基础不牢,外资积极唱多A股,乃是要割中国投资者“韭菜”的预警。

股市没有上涨就没有下跌,“热钱”没有流入就没有流出。因此,在全球流动性泛滥情形下,保持一份清醒和谨慎并非坏事。4月8日中央政治局常务会议提出,面对严峻复杂的国际疫情和世界经济形势,要坚持底线思维,做好较长时间应对外部环境变化的思想准备和工作准备。积极应对跨境资本流动冲击,也是其中应有之意。

客观评估外资在本轮A股上涨中的作用

随着国内股票市场逐渐扩大对外开放,迄今为止外资尚处于进入期。从2014年11月股票通业务开通至今(今年7月)的累计69个月中,陆股通北上资金为净流出的月份仅有11个月,占16%,其他月份均为净流入,到今年7月10日累计净流入11701亿元人民币(约合1673亿美元)(见图3)。由此而言,外资对于A股是“短空长多”。配置中国资产、分享成长红利,是外资对A股青眼有加的重要原因。

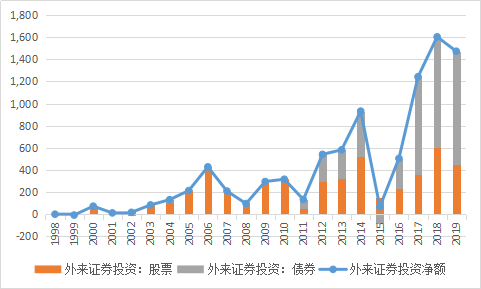

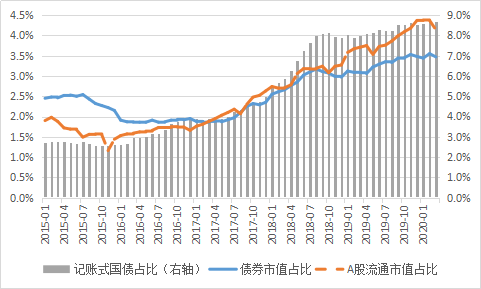

从年度国际收支数据看,从1998年到2019年,中国外来股票投资项下连续22年录得顺差,即便是股市汇市剧烈动荡的2015年,当年依然净流入150亿美元(见图4)。从2015年底到今年3月末,外资在A股流通市值份额从不到1.5%稳步升至4%以上(见图5)。

图4:年度国际收支口径的外来证券投资状况(单位:亿美元),资料来源:国家外汇管理局;WIND;中银证券

图5:外资在中国资本市场占比变动(单位:%),数据来源:中国人民银行;中债登;上交所;深交所;WIND;中银证券

外资不仅给中国股市带来了资金,更带来了好的投资理念。外资资金属性稳定并且长期,对短期波动的容忍度相对国内机构投资者要高很多,且外资更注重长期投资,对商业模式、盈利质量、盈利可持续性的重视程度远高于短期盈利。因此,北上资金偏好绩优、高成长的行业龙头,沪深300指数的成分股成为外资配置的核心资产,对国内投资者价值投资理念的培育起到了较好的示范效应,同时也促进了国内上市公司治理改善。

北上资金除了择股还讲究择时,习惯于“高抛低吸”的操作。如2015年4月,沪深300指数日平均值环比上涨20%,结果陆股通(当时仅有沪股通)项下首次出现净流出36亿元。显然,当时A股过快上涨触发了外资的减仓行为。到股市异动前夕的2015年6月,当月陆股通净流入额为59亿元,较沪股通开通以来(2014年11月至2015年5月)的月均水平骤减64%(见图6)。

图6:月度沪深300指数日平均值与陆股通买入成交净额(单位:亿元人民币),资料来源:上交所;深交所;WIND;中银证券

注:(1)沪深300指数月度日平均值为各月每日平均;(2)今年7月为截止7月10日数据。

再如2018年,受贸易局势影响,A股出现了深幅调整。但陆股通北上资金自2018年11月起持续增仓,至去年2月份月均净流入460亿元人民币。去年4月份,沪深300指数日平均值较2018年12月上涨28%,但外资早在3月份就将加仓规模降至44亿元,4、5月份股指冲高时又大举减仓,基本完美走完了去年上半年的A股上涨行情(见图6)。

然后,从去年6月起,陆股通又转为持续净流入(除今年3月份因全球股灾出现了短暂净流出),到今年6月,月均净流入372亿元人民币(不含今年3月份数据),显示外资再次耐心地持续加仓,直到迎来最近这波飙升行情(见图6)。

此外,不少国际投行今年其实一直是A股坚定的多头。如瑞银早在2月底疫情发生初期,就建议境外投资者增加A股配置,理由是这里拥有更具吸引力的估值和增长组合,而且中国似乎也正在有效遏制病毒并恢复正常。再如摩根斯坦利在3月份美股熔断期间,就从情绪指标显示A股远未有过热、盈利预期并不那么悲观、A股估值目前并不算高、外资将持续流入等角度分析,建议增持A股。6月中旬、7月初,大摩又再次重申了上述观点。

可见,这些投行分析师对A股的看法,并非是行情大涨之后的后知后觉、推波助澜。只是在目前行情下,国内投资者更容易选择性地相信他们的意见。

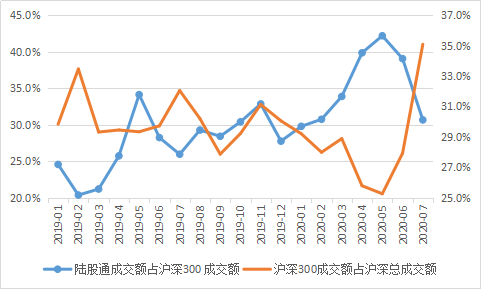

7月飙升行情中外资成交占比反而下降

7月上旬的这波国内股市飙升,主要是金融、地产等低估值的大流通市值、大蓝筹股的补涨行情。到7月10日,沪深300指数累计涨幅大14.1%,远超过上半年1.6%的涨幅,同时也领先于上证综指、深成指和创业板指数的同期涨幅。如果剔除10日的久违调整,沪深300指数的涨幅达16.3%,则领先更多。

然而,从陆股通每日成交额占当日沪深300指数成交额的比重看,7月上旬的8个交易日占比为30.6%,较上月下降了8.4个百分点,较二季度占比低了9.6个百分点。同期,沪深300成交额占沪深两市成交额的比重达到35.1%,较上月上升了7.2个百分点,较二季度占比上升了8.7个百分点(见图7)。这个指标显示,内资在这波行情中的活跃程度又重新高于外资。

图7:沪深30成交额与陆股通成交额占比(单位:%),资料来源:上交所;深交所;WIND;中银证券

注:(1)沪深300成交额占比=月度沪深300累计成交额/月度沪深两市累计成交额;(2)陆股通成交额占比=月度陆股通累计成交额/月度沪深300累计成交额;(3)上述数据均剔除了无陆股通交易日的数据。

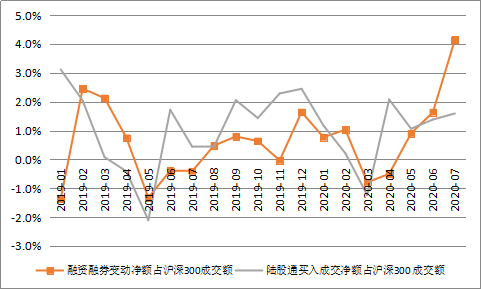

如果从增量资金看,情况则更加了然。去年初至今年6月份,融资融券业务有6个月份“融资余额变动与融券余额变动轧差”为负值,也就是说境内资金为场内降杠杆,而同期陆股通项下仅有3个月份为净流出。今年7月上旬,陆股通累计净流入额与沪深300 成交额之比为1.6%,较上月仅上升了0.2个百分点,较二季度仅上升了0.1个百分点。同期,融资融券加杠杆与沪深300成交额之比为4.1%,且明显高于陆股通净流入额占比,较上月上升了2.5个百分点,较二季度更是高了3.4个百分点(见图8)。这个指标同样显示,当前内资加杠杆的热情重新高于外资加仓的冲动。

图8:陆股通净买入额与融资融券净变动额与沪深30成交额之比(单位:%),资料来源:上交所;深交所;WIND;中银证券

注:(1)融资融券净变动额=融资余额变动-融券余额变动;(2)融资融券净变动额为正表明场内加杠杆,为负表明场内降杠杆;(3)上述每日交易数据均剔除了无陆股通交易日的数据。

显然,这次北上资金布局又领先了内资一段时间。鉴于同期陆股通项下净流入累计净流入585亿元人民币,显示外资尚未减仓,故目前最多只能算是内资的“抬轿”行情。从过往的经验看,不排除股指上涨过快、股票估值过高,外资随时可能“下轿”。有市场分析指出,最近这波行情,陆股通主要以交易型资金为主。对此,大家需高度警觉。如果不是立足长线的、基本面的价值投资,而是追涨杀跌、炒概念的话,就可能再次沦为被大资金(包括内资和外资)收割的对象。

早在今年5月,笔者牵头的《覆水难收:当前全球货币宽松情况、影响及建议》的课题报告中指出,后疫情时代的全球货币宽松,给中国提出了五方面的挑战,其中包括竞争性贬值、资产泡沫化和资本流动冲击的三大风险。

上次,面对全球流动性泛滥,中国以增加外汇储备的方式防止阻止人民币汇率过快升值。好处是避免了汇率过度升值对国内实体经济的冲击,但坏处是民间积累了较多对外负债,后因人民币汇率意外贬值,触发了民间货币错配的集中调整。直到去年8月份人民币汇率破7,才算是基本达成了“8·11汇改”的预期目标。

现在,破7之后,人民币汇率形成更加市场化,央行也已基本退出外汇市场的常态干预。那么,如果由于中国疫情防控、经济复苏和估值洼地等优势,再次吸引国际资本大量流入,一方面,可能迅速推高国内资产价格,导致估值虚高、催生资产泡沫;另一方面,还可能加速汇率升值,影响出口竞争力。如何应对这次大考,或是中国必须面对的新挑战。

本文原发于腾讯