程实:外债合意规模之“扩”与局部风险之“防”

“变化者,进退之象也。” 2020年,波及全球的新冠疫情成为重塑政治、经济、社会的重要历史性变量,自大萧条以来发达和新兴经济体或首次同时陷入衰退,罕见的超常规“货币+财政”双宽松浪潮已经袭来。

整体而言,全球“债务-拉弗曲线”均发生动态变化,在合意规模内适当扩张外债可作为部分经济体逆周期调节的重要抓手。结构上讲,美元流动性仍然是全球投融资核心,近年来新兴市场和非银金融崛起成为美元融资的主要边际驱动力。

从相对GDP和外汇储备的规模看,中国非金融企业外债占比分别为5.8%和26.8%,与其他新兴市场经济体相比,中国外债规模适度上升不会引起信用利差显著上升。但外债融资中面临的汇率、利率、再融资等风险需妥善考虑:一方面,当前中国金融体系仍以间接融资为主,本币债务违约事件的影响不容忽视;另一方面,并无海外收入的房开发商和地方政府融资平台所发行的美元债占比明显偏高。

合意的外债杠杆可作为逆周期调节重要抓手,疫情冲击下关注动态的“债务-拉弗曲线”。从历史上看,不同经济体对外主权负债主要有以下两个原因:第一,平滑消费/税收政策,这与经常项目逆差的动机类似;第二,提前消费,这主要出现在一些新兴市场经济体,源于主观贴现率大于现实利率。从现实的负债选择看,平滑消费的动机通常带来逆周期的负债行为,但信用利差具有顺周期性。例如,不少新兴市场曾出现信用利差上升效应支配逆周期负债行为的现象,这也使得债务风险成为商业周期的一个主要驱动力。当前,与其他新兴市场经济体相比,中国信用利差明显较低,在此基础上适当负债不会出现由于利差显著上升而导致的消费波动高于产出波动。因此,以平滑消费/财政政策作为适度增加外债水平的主要动因,而非以过度刺激经济为目的,有望通过合意的债务杠杆助力逆周期调节。事实上,合意的外债规模本身就是动态变化的。理论上讲,合意外债规模可以描述为融资收入与债务存量之间的“债务-拉弗曲线”。当债务规模较低时,一国可以接近无风险利率发行外债,但随着债务存量的增加,违约风险上升带来信用利差增加。“债务-拉弗曲线”的峰值对应于可以获取的最大融资收入,在此之后,信用利差带来的边际融资支出将超过边际融资规模所带来的融资收入。“债务-拉弗曲线”的存在也使得给定融资收入规模,存在低负债低信用利差和高负债高信用利差两种均衡。多重均衡的出现令确定合意债务规模变得重要,因为当存在融资刚性时,债务规模存在自我实现的特征,一旦发生从低债务向高债务的均衡移动,信用利差和违约风险都会迅速上升。在当前疫情冲击下,全球宏观政策呈现出“货币+财政”的双宽松搭配,全球性的债务规模上升是大势所趋,审时度势地在动态合意债务规模之内适度增加负债利大于弊。

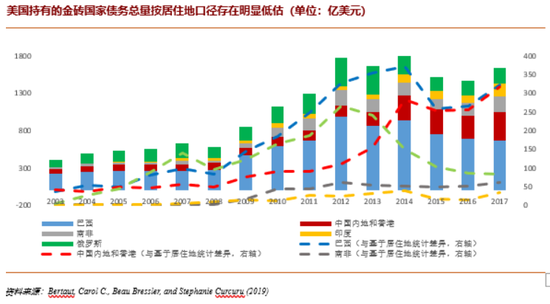

美元流动性是全球投融资重要系统变量,近年来新兴市场和非银金融崛起为美元融资新驱动。2020年3月,美元流动性恐慌逐步压过其他冲击,并借由非金融风险而放大并极速恶化,成为全球市场异变的核心动因。当前,尽管美国经济体量仅占全球不足四分之一,但美元仍然是全球占据统治地位的投融资货币。2019年底,美元计价的跨境银行信贷和国际债券规模达22.6万亿美元,分别占其总存量和全球GDP约50%和26%。2008年全球金融危机之后,国际借贷中的美元占比更是逆转了此前的下降趋势,现已重回本世纪以来的高位,且呈现出新的特征:其一,从区域分布看,美元融资网络国际化程度较高且彼此关联性强,终端使用者和供给者也高度分散。自2008年全球金融危机以来,美元融资规模在欧洲等其他发达经济体有所下降,但在新兴市场地区相对活跃,当前其占美元债务融资中的比重已从10%上升至19%。其中,中国非金融企业在离岸市场发行的美元债券余额激增也是重要的原因之一。根据BIS的数据,当前中国企业的美元债务余额为5900亿,在新兴市场中占比36%。其二,从参与主体看,2008年全球金融危机以来银行为中介的美元融资减少,而非银行市场化融资占比更大。但美国境外的非银金融机构获取美元融资的渠道相对有限和不稳定,也令其在压力下容易引发恐慌式抛售从而加剧市场的波动。此外,由于离岸金融中心的存在,全球外债负债方的真实分布与基于居住地(residence-based)的统计也存在较大差异。比如,有研究指出,2017年美国持有的基于国别(nationality-based)估算的新兴市场公司债实际规模较基于处所的统计高30%,从其持有的金砖国家债务总量看,低估程度甚至高达100%(详见附图)。

外债融资需综合考虑汇率、利率、再融资风险,而币种搭配和融资结构是串联几大风险的核心。在新冠疫情等外生冲击下,债务和币值的双重约束令部分新兴市场经济体宽松幅度受限,而外币融资的成本和可得性并不稳定,众多的全球金融市场投资者和借贷者甚至会因同步行为(synchronized behaviour)引起市场的大幅波动和违约潮。学理表明,外债违约的成本主要是经济下滑影响政府未来收入流的贴现值,主要有以下原因:一是违约带来了双边贸易的下滑,影响了贸易导向的企业;二是违约通常与银行危机相关联,可能导致持续的衰退。后者的影响更为明显,因为本国银行出于资产流动性需要持有相当比例的主权债务,如果主权违约会削弱其偿付能力,并影响信贷、投资、经济增长。通常认为,主权债务的违约不会发生于本币债务,因为政府有能力对其进行货币化,但事实上考虑到潜在的通胀成本,货币化不一定是政府的实际选项。比如,对于100个经济体在1996-2012年期间样本的研究显示,在总共58次主权违约事件中,有31次是本币违约,比如1998年俄罗斯和1999年土耳其的案例,而其中15次是本外币同时违约。经验表明,国内企业在本地银行借款规模提升会减弱主权本币债的违约倾向,因为信贷收缩将增加违约的成本,考虑到当前中国金融体系仍然以间接融资为主,对于本币外债也不容忽视。2017-2018年,美联储收紧货币政策和中国经济增速的下行形成共振,美元升值和信用利差同时上升,导致中国企业债务的违约规模和占比均急剧上升。根据BIS的统计,从2016年以来,中国非金融企业债务违约规模明显增加,其中本币债务违约超过累计违约规模的四分之三。所以,在当前加快金融市场开放的前提下需要高度关注合意的本币外债规模。

在整体外债上升周期宜把握部门负债平衡性,以避免局部结构性因素带来的关联违约风险。研究显示,依赖于私人部门外币融资的新兴市场经济体存在更高的主权违约风险。在一些新兴市场经济体中,存在私人部门借外币外债而公共部门借本币外债的现象。比如从2003年-2013年,14个重要新兴市场经济体主权本币外债平均占比从15%上升到60%。对于存在外币外债和本币收入型资产负债表货币错配的企业部门,本币贬值会冲击公司净资产并由于融资约束带来紧缩压力,这也令公共部门产生了“浮动恐慌”,导致其在面临主权债务偿付压力时不会轻易选择贬值以货币化本币外债,而更多出现违约。定量研究显示,私人部门外币外债占GDP比重10%的提升伴随着主权本币信用利差30个基点的增加。对于中国而言,企业部门外债的期限和行业风险不容忽视。截至2019年底,中国非金融企业部门外债为8300亿美元,占整体外债比重约四成。从整体外债币种结构看,外币外债占65%,而美元债务在外币登记外债中占83%(详见附图)。从相对GDP和外汇储备的规模看,企业外债占比分别为5.8%和26.8%,整体风险可控。但BIS指出:从期限看,未来五年将有4880亿的中国企业美元债务到期,负债较高的企业将面临持续的还款/再融资压力;从行业上看,并无海外收入的中国房地产开发商和地方政府融资平台发行的美元债占总余额明显偏高(约40%),而2021年底,开发商将分别有800亿美元和1650亿人民币的债务到期。

参考文献

[1] Bertaut, Carol C., Beau Bressler, and Stephanie Curcuru (2019). “Globalization and the Geography of Capital Flows,” FEDS Notes. Washington: Board of Governors of the Federal Reserve System, September 6, 2019

[2] The Committee on the Global Financial System (2020). “US dollar funding: an international perspective”, BIS. 18 June 2020.

[3] Jeanneret, A., & Souissi, S. (2016). Sovereign defaults by currency denomination. Journal of International Money and Finance, 60, 197-222.

[4] Du, W., & Schreger, J. (2016). Sovereign risk, currency risk, and corporate balance sheets. Harvard Business School BGIE Unit Working Paper, (17-024).