招商银行小微企业调研报告:聚焦大湾区

总体上看,广东企业的经营指标呈现出的特征与全国样本基本一致。具体来看,广东企业的复产进程领先于全国水平。得益于较高的第二产业占比,广东其它地区企业恢复程度好于深圳。较好的产能恢复率使得广东其它地区企业的营收预期,现金流,还款压力,资本支出(雇员、薪酬、投资)等指标明显好于深圳和全国水平。

ink="">

ink="">

广东4月末产能恢复领先全国水平。据估算,广东整体样本产能利用率高于全国水平2个百分点。深圳稍高于全国平均值,而广东其它地区因制造业拉动产能利用率超过五成,明显高于深圳和全国样本。与全国趋势一致,广东大小企业复产分化严重,小微企业对未来的预期更为悲观。超过四分之一的企业认为年内产能难以恢复至75%。

广东企业面临供需、经营、融资等多方面的困难。深圳由于外向型企业占比较高,受海外供需的冲击显著高于全国及广东其它地区。

约3/4的广东企业一季度营收显著下滑,且预期上半年难有改善。其中,深圳企业预期上半年营收平均下滑五成,下滑幅度大于广东其它地区和全国。深圳的教育、金融、住宿餐饮、租赁商服行业上半年预期较全国更为悲观。广东企业的现金流情况与2月调研结果相比边际好转,但仍有近六成企业现金流撑不过三个月。深圳企业的现金流较广东其它地区企业更为紧张。

由于营收下滑、现金流吃紧,广东企业普遍选择收缩。一方面,超过九成受访企业预期上半年雇员数量和薪酬相较去年末有不同程度的缩减,其平均裁员幅度高于全国,但降薪幅度低于全国。另一方面,广东企业的投资计划整体上极其谨慎,仅有不足一成企业计划上半年增加投资,整体收缩幅度较全国更显著。深圳在雇员、薪酬和投资预期上皆差于广东其它地区。

广东外向型企业受疫情冲击小于全国平均水平,企业复工复产得到较快落实,可能与外向型企业处理前期积压订单和疫情新增替代型订单有关。从细分类型看,受前期积压订单和海外防疫需求等因素拉动,纯出口导向型企业表现好于纯进口依赖型和进出口依赖型企业。然而,随着海外疫情的蔓延,超过八成企业反映出口回款出现延迟,且预期上半年将受到海外供需的明显冲击。因此广东外向型企业对未来的预期相较本土型企业更为悲观。

相关报告:

招商银行研究院:新冠疫情下小微企业众生相

招商银行小微企业调研报告:穿越生死线

招商银行小微企业调研报告之外贸篇:不确定性阴霾下

执行概要

2020年,新冠疫情为全球经济带来了前所未有的冲击和不确定性。我国在疫情初期采取了高强度防疫措施,成功控制了疫情的发展,但疫情也对经济造成了极大的影响,一季度我国GDP按可比价格计算同比下降6.8%。尽管我国疫情防控和复工复产进程领先全球,但海外疫情蔓延对我国的外部需求和供给均产生了叠加冲击,给进一步的经济修复增添了不确定因素。在5 月 22 日《政府工作报告》强调“六保”是今年“六稳”工作的着力点,其中保居民就业、保市场主体、保产业链供应链稳定是经济的生命线,而小微企业是“六保”的关键一环。

招商银行今年在企业网银和企业APP客户端启动了对企业客户的跟踪调研,并于今年2月发布了基于20,735份有效问卷的首份研究成果《新冠疫情众生相:招商银行小微企业调研报告》。4月16-22日,招商银行投放了第二轮线上问卷,共收集有效答卷23,524份。由于数据维度丰富,调研结果拆分成三篇系列报告发布:第一篇着重分析全样本特征;第二篇聚焦进出口企业;本文为系列报告的第三篇,着重分析广深地区的5,276个样本企业。

广东省是我国经济总量最大的省份,也是我国小微企业和外向型企业最集中的区域。为便于分析,我们将广东企业样本分类为深圳市(3,442家企业)和广东其它地区(1,834家企业);我们也以员工数量为标准划分了小微企业(小于50人)和大中企业(大于100人),以对比不同规模企业的经营现状及预期。

总体上看,广东企业的经营指标呈现出的特征与全国样本基本一致。具体来看,广东企业的复产进程领先于全国水平。得益于较高的第二产业占比,广东其它地区企业恢复程度好于深圳。较好的产能恢复率使得广东其它地区企业的营收预期,现金流,还款压力,资本支出(雇员、薪酬、投资)等指标明显好于深圳和全国水平。值得关注的是尽管深圳企业的产能利用率高于全国,但在多项指标上(如营收预期,现金流,还款压力,投资计划)与广东其它地区样本分化明显,甚至低于全国水平。与全国样本一致,尽管前期广东外向型企业复产快于本土型企业,但未来预期较为悲观。广东本土型和外向型企业投资计划的预期差是全国水平的近6倍,凸显了广东外向企业对未来的悲观预期。

样本关键词:小微企业、深圳、珠三角

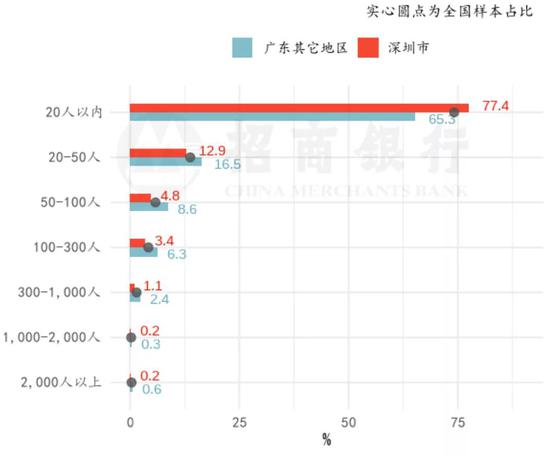

在广东整体样本中,小微企业占据绝对比重。87.3%企业的员工数量小于50人,93.5%员工数量小于100人;

图1:受访企业员工数量分布

资料来源:招商银行

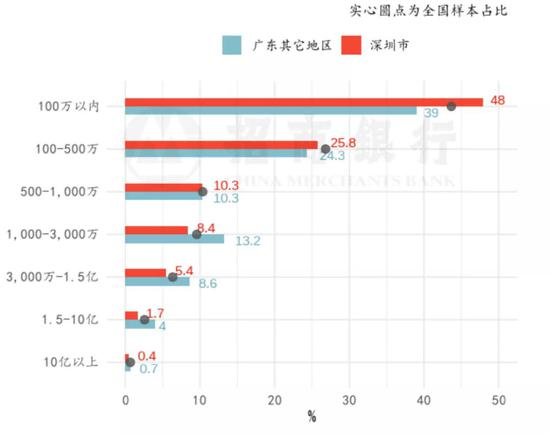

70.1%企业的营收规模低于500万,80.4%营收规模低于1,000万。

图2:受访企业营收规模分布

资料来源:招商银行

因此企业的结构统计指标非常接近小微企业样本。

从雇员人数及营收规模的分布看,广东受访企业的规模整体上略高于全国,具体而言:深圳<全国<广东其它地区水平。在深圳子样本中,90.3%员工数量小于50人,73.8%营收规模低于500万,均显著高于广东其它地区子样本(81.8%员工数量小于50人,63.3%营收规模低于500万)。

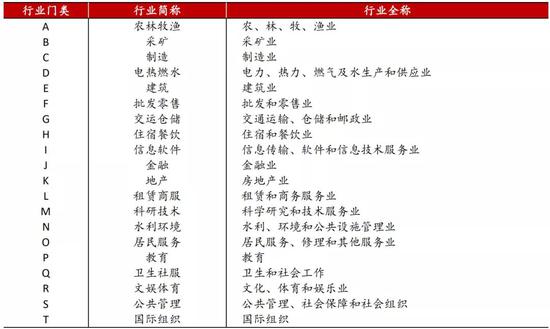

本报告受访企业涵盖我国《国民经济行业分类》中的全部20个大类行业,但在后文中关于行业的讨论中,为确保分析的准确性,我们排除了样本数小于30的行业。

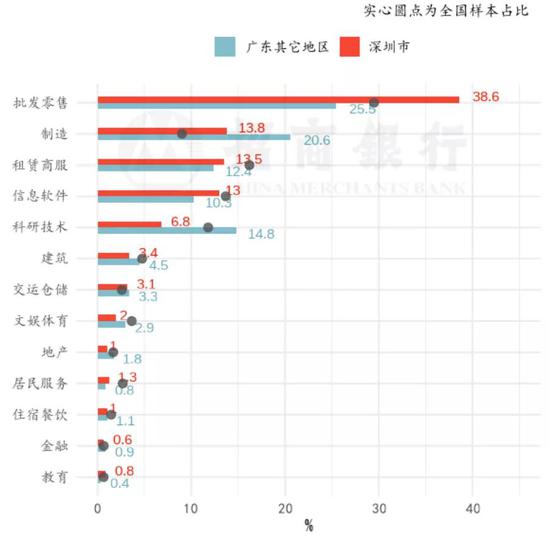

从行业分布看,广东地区整体样本中第二产业在经济中的占比(20.0%)显著高于全国样本(14.1%),第三产业比重相应下降。受访深圳企业集中在第三产业(82.7%),其中批发零售、租赁商服、信息软件和科研技术企业合计占比达71.9%;第二产业占比17.2%,主要为制造和建筑业,显著高于全国样本水平。第一产业占比仅为0.1%。

图3:受访企业行业分布

资料来源:招商银行

广东其它地区样本中第三产业占比(74.8%)低于深圳约8个百分点,只有科研技术占比明显高于深圳,而第二产业(25.2%)受制造业占比(20.6%)拉动,显著高于深圳地区和全国样本。由第三产业占比排序,广东其它地区(74.8%)<深圳(82.7%)<全国(85.6%),第二产业的占比排序与之相反。

从区域分布看,除深圳外广东受访企业主要集中在经济较发达的珠江三角洲地区,特别是广州、东莞、佛山(合计达1,703家,占比92.9%)。

图4:受访企业产业及区域分布

资料来源:招商银行

复产程度:荆棘满途

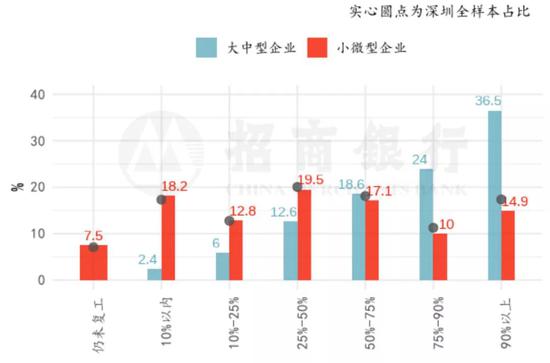

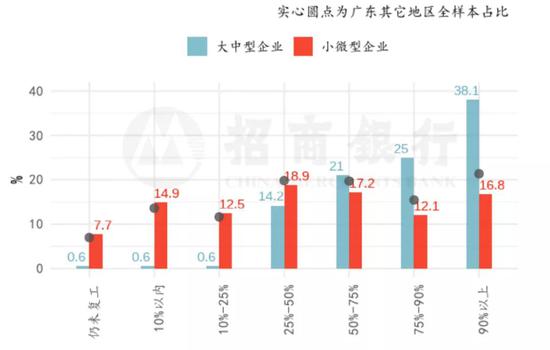

与全国样本趋势类似,当前深圳小微企业的复工复产进程显著落后于大中企业:小微企业中,58%产能利用率低于50%(其中产能利用率低于10%占25.7%),产能利用率恢复超过90%的企业仅占14.9%;大中企业中,产能恢复程度低于50%仅占21.0%,36.5%的企业产能利用率超过90%。深圳大中企业的产能恢复程度远好于小微企业,且所有大中企业都已复工。

图5:深圳企业复产进程

资料来源:招商银行

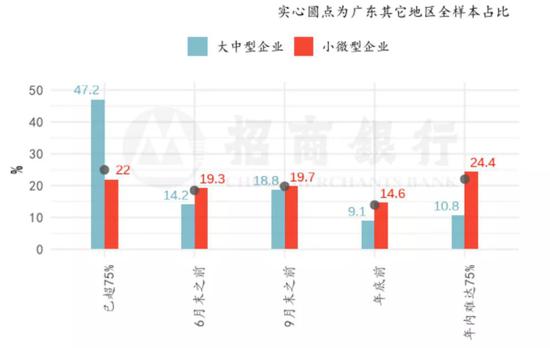

类似的,广东其它地区样本中的小微企业有54%产能恢复程度低于不到一半(其中产能利用率低于10%占22.6%),只有16.8%产能恢复程度超过90%;而大中企业中,产能恢复程度低于50%的占比仅为16.0%,38.1%产能恢复超过90%。

图6:广东其他地区企业复产进程

资料来源:招商银行

深圳小微企业产能利用率较低,对未来的经济发展的预期也更为悲观:仅有60.2%的小微企业表示产能可在三季度前恢复到75%,25.5%的小微企业年内无望恢复;大中型企业的预期相对更为乐观,73.7%表示能在三季度前恢复75%以上产能,仅12.6%表示年内恢复无望。

图7:深圳企业复产预期更悲观

资料来源:招商银行

广东其它地区的复产预期分布与深圳相似,小微和大中企业分化明显。

图8:广东其他地区企业复产预期情况

资料来源:招商银行

假设样本在选项中按均匀/正态分布,则可以估算广东地区4月底整体产能利用率约47.7%,高于全国样本水平(45.7%)2个百分点。具体而言:全国<深圳(45.9%)<广东其它地区(51.1%)水平,与第二产业占比排序一致。

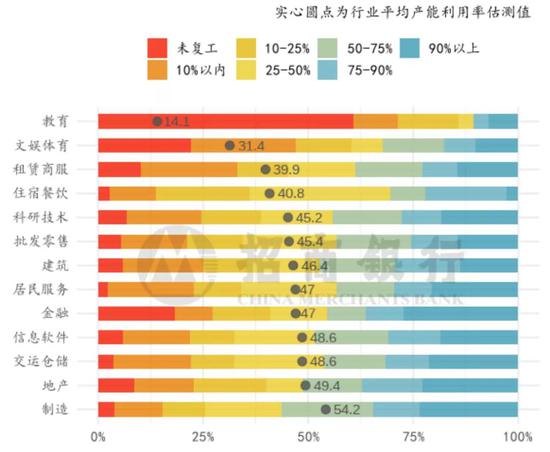

从行业分布看,深圳市产能利用率较低的行业包括(括号中数字为该行业产能利用率低于25%的企业占比):教育(85.7%)、文娱体育(60.3%)、租赁商服(45.3%)、地产(40.0%)、科学技术(38.7%)等行业,其产能恢复仍需相当时间。

图9:深圳各行业产能恢复程度

资料来源:招商银行

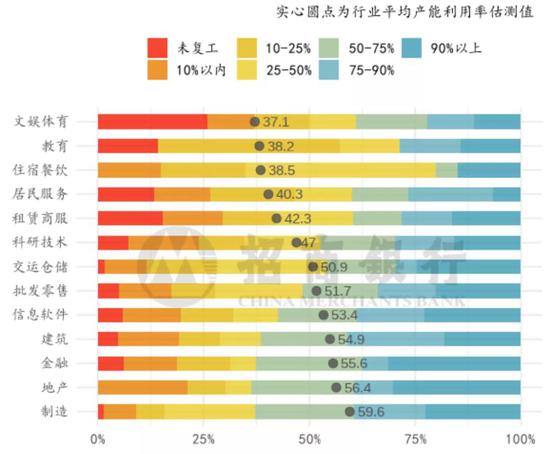

而广东其它地区产能利用率较低的行业包括(括号中数字为该行业产能利用率低于25%的企业占比):教育(57.1%)、文娱体育(50.0%)、居民服务(46.7%)、租赁商服(41.9%)、住宿餐饮(35.0%)等行业。

图10:广东其它地区各行业产能恢复程度

资料来源:招商银行

因各行业对产能恢复的预期与其现状高度相关。广东地区文娱体育、住宿餐饮、租赁商服等行业的预期最为悲观。

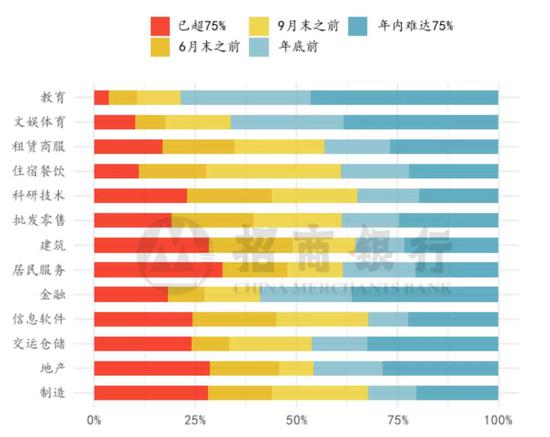

图11:深圳各行业产能恢复预期(产能>75%)

资料来源:招商银行

图12:广东其它地区产能恢复预期(产能>75%)

资料来源:招商银行

其中教育受疫情行政管控影响,在不同地区复产预期差异较大。

疫情冲击:供需、经营、融资

(一)供需和物流

广东地区受访企业同时受到海内外供需变化的负面影响,需求冲击大于供给,国内冲击远超海外:表示国内市场订单减少的企业占比64.3%,低于全国水平(66.7%);而表示国内供应不足的企业占比32.0%,略高于全国水平(31.1%)。海外方面,因广东外向型经济发达,对海外供需变化更为敏感:表示受到海外需求/供给负面影响的企业占比29.4%/12.2%,远超全国水平(16.8%/9.3%)。

具体到地区,从国内需求冲击看:广东其它地区(63.7%)<深圳(64.6%)<全国(66.7%);从海外需求冲击看:全国(16.8%)<广东其它地区(25.8%)<深圳(31.3%);从国内供应冲击看:广东其它地区(29.2%)<全国(31.1%)<深圳(33.5%);从海外供应冲击看:全国(9.3%)<广东其它地区(9.9%)<深圳(13.5%)。

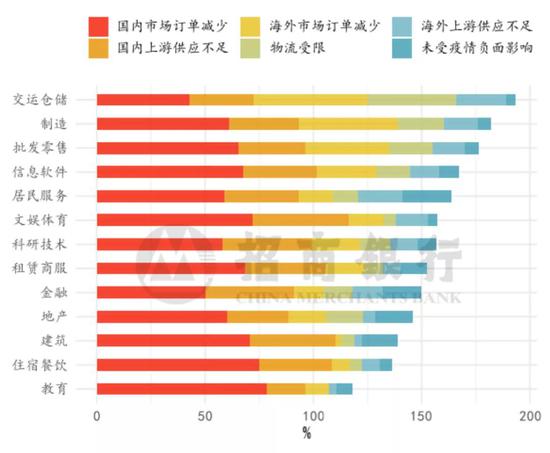

图13:深圳企业受到海内外多方面影响(多选)

资料来源:招商银行

图14:广东其他地区企业对国内依赖度更高(多选)

资料来源:招商银行

从行业分布看,深圳所有行业中受国内需求冲击的企业占比均超过40%,其中教育(66.7%)、住宿餐饮(55.1%)、建筑(50.9%)等行业受影响最大;受海外需求冲击企业占比最高的行业包括交运仓储(27.3%)、制造(25.1%)、批发零售(21.8%)。广东其它地区受内需冲击占比较高的行业包括:教育(100%)、住宿餐饮(70.3%)、居民服务(58.8%)、文娱体育(56.4%)和地产(51.3%);受外需冲击较大的行业包括交运仓储(36.1%)、制造(30.1%)、批发零售(18.4%)。

供给方面,深圳受国内供给冲击企业占比最高的行业包括建筑(28.6%)、文娱体育(28.0%)、金融(27.3%)、科研技术(26.4%);受海外供给冲击企业占比较高的行业包括居民服务(12.5%)、交运仓储(12.0%)、文娱体育(9.3%)。广东其他地区受国内供给影响较大的行业包括文娱体育(30.8%)、居民服务(29.4%)、信息软件(24.0%)、建筑(23.9%);受海外供给影响较大的则主要是制造(8.8%)、地产(7.7%)和批发零售(7.4%)行业。

物流方面,深圳受影响企业占比较高的行业包括交运仓储(21.1%)、地产(11.8%)、制造(11.7%);而广东其它地区主要是交运仓储(21.6%)、批发零售(14.1%)、建筑(10.3%)等行业。

综合来看,广东省交运仓储、制造、批发零售行业受到海内外供需和物流负面影响的企业占比最高。

图15:深圳各行业供需受影响企业占比(多选)

资料来源:招商银行

图16:广东其他地区各行业供需受影响企业占比(多选)

资料来源:招商银行

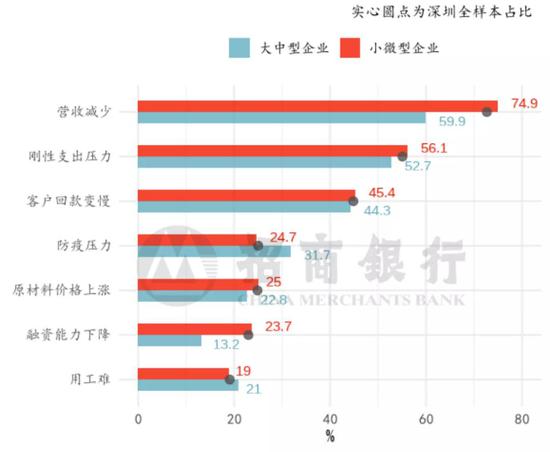

(二)收入和成本

受访广东企业在收入和支出两端均面临压力(括号内数字为受负面影响的企业占比,此题为多选),广东企业收入端的压力主要源自营收减少(73.2%)和回款变慢(44.2%);支出端的压力最主要是工资、租金、贷款本息等刚性支出(54.9%)。广东企业收支两端的压力均明显高于全国水平(71.2%/41.7%/51.7%)。

具体到地区,深圳面临的收支压力大于广东其它地区和全国水平。从营收减少的企业占比来看:全国(71.2%)<广东其它地区(71.9%)<深圳(72.7%);从回款变慢占比来看:全国(41.7%)~广东其它地区(41.8%)<深圳(44.9%);从刚性支出压力占比来看:全国(51.7%)<广东其它地区(53.4%)<深圳(55.1%)。

广东省面临收支压力的小微企业占比显著高于大中企业,但值得注意的是,深圳的大中企业相比于广东其它地区面临更大的客户回款变慢和刚性支出压力。

广东地区大中企业受防疫政策的影响要大于小微企业:一方面大中企业的防疫压力要高于小微企业;另一方面,大中企业在用工方面的困难相对小微企业更普遍,而用工难这一情况对于广东其它地区的大中企业则更为显著(31.2%)。

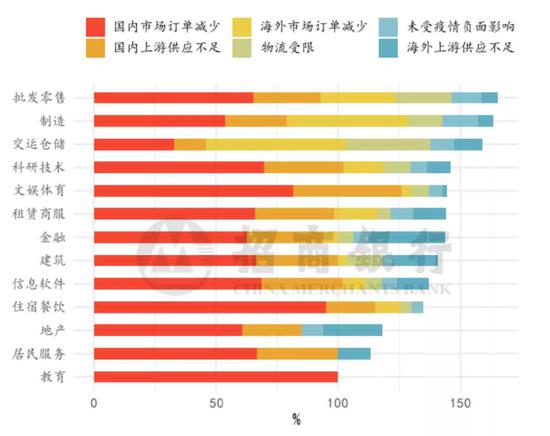

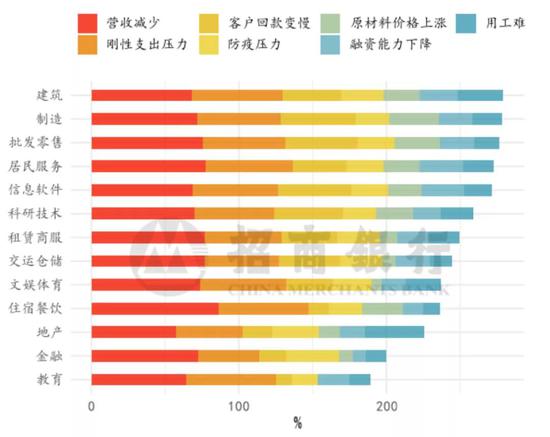

图17:深圳企业经营面临的主要困难(多选)

资料来源:招商银行

图18:广东其他地区企业经营困难的行业分布(多选)

资料来源:招商银行

从行业分布看,深圳的建筑(61.2%)、住宿餐饮(61.1%)、教育(60.7%)等行业的刚性支出压力最大;制造(51.1%)、信息软件(49.3%)、批发零售(49.1%)等行业反映客户回款变慢的企业最多;金融(36.4%)、地产(31.4%)、建筑(29.3%)等行业的防疫压力最大;制造(33.8%)、批发零售(30.7%)、住宿餐饮(27.8%)等行业中不少企业反映原材料短缺/价格上涨;居民服务(29.5%)、信息软件(28.9%)、建筑(25.9%)等行业的融资压力最大;地产(40.0%)、建筑(31.0%)、文娱体育(23.5%)等行业面临用工难的企业最多。

图19:深圳企业经营面临的主要困难(图)

资料来源:招商银行

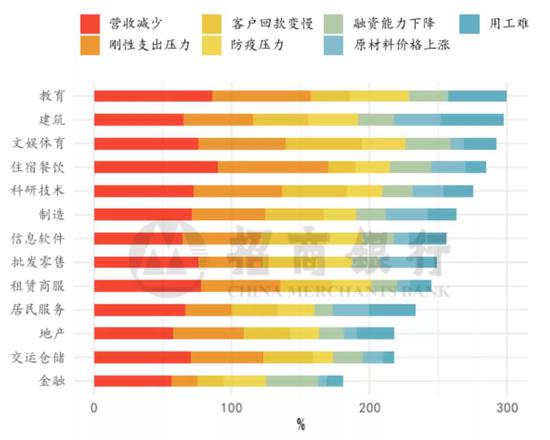

对于广东其它地区,住宿餐饮(80.0%)、教育(71.4%)、科研技术(63.8%)等行业的刚性支出压力最大;文娱体育(55.6%)、信息软件(47.9%)、科研技术(47.6%)等行业反映客户回款变慢的企业最多;教育(42.9%)、建筑(36.1%)、文娱体育(31.5%)等行业的防疫压力最大;建筑(33.7%)、制造(30.2%)、批发零售(27.0%)等行业中不少企业反映原材料短缺/价格上涨;金融(37.5%)、文娱体育(33.3%)、住宿餐饮(30.0%)等行业的融资压力最大;建筑(45.8%)、教育(42.9%)、居民服务(33.3%)等行业面临用工难的企业最多。

图20:广东其他地区企业经营困难的行业分布(多选)

资料来源:招商银行

(三)企业融资

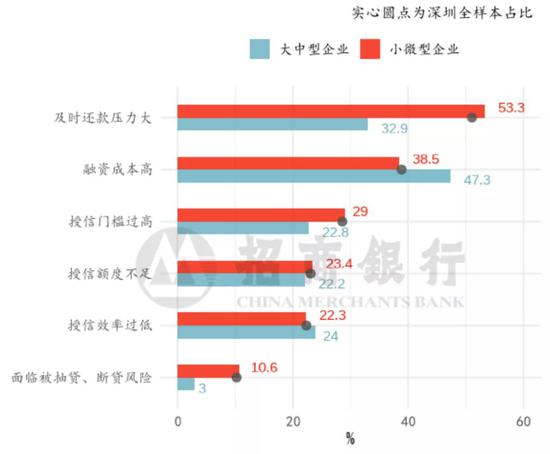

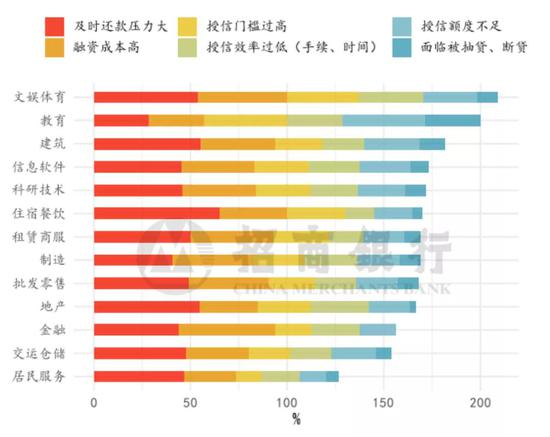

在融资方面,受访广东企业面临的主要困难以及时还款压力大(50.1%)和融资成本高最为突出(39.6%),与全国样本基本一致。具体来看,广东其它地区企业(46.7%)因产能恢复程度较好,及时还款压力明显低于全国样本(49.8%)和深圳(51.1%)。其中,深圳/广东其它地区超过半数的小微企业(53.3%/50.2%)面临还款压力,比例远高于大中企业(32.9%/25.0%);而大中企业则反映融资的最大困难是融资成本高(47.3%/51.7%)。

对于金融机构的服务,深圳/广东其它地区均有超过两成企业表示面临授信门槛高、效率低、额度不足等困难。与深圳相比,广东其它地区更多大中企业(31.8%)反映融资效率过低。此外,在政策的大力支持下,企业被抽贷断贷的压力相对较小,深圳的小微/大中企业中仅有10.6%/3%的企业面临这一风险。

图21:深圳企业融资困难情况(多选)

资料来源:招商银行

图22:广东其他地区企业融资困难情况(多选)

资料来源:招商银行

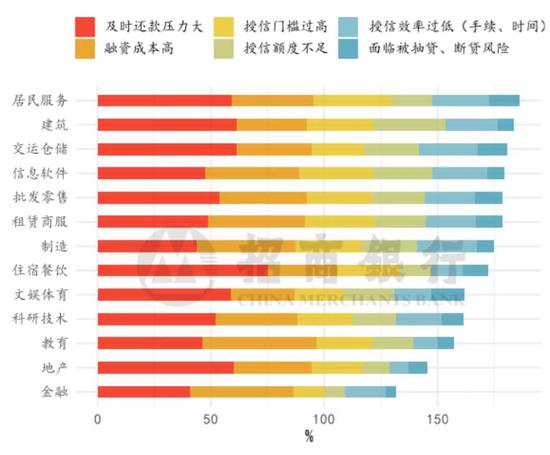

从行业分布看,深圳的住宿餐饮(75.0%)、建筑(61.2%)、交运仓储(61.1%)等行业的及时还款压力最大;教育(50.0%)、金融(45.5%)、制造(43.7%)等行业反映融资成本高的企业较多;居民服务(34.1%)、信息软件(18.4%)、租赁商服(30.4%)等行业不少企业表示融资门槛高;建筑(31.9%)、信息软件(26.0%)、制造(24.7%)等行业部分企业表示融资额度不足;制造(26.8%)、交运仓储(25.9%)、居民服务(25.0%)等行业不少企业反映金融机构授信效率低。

图23:深圳企业融资困难行业分布(多选)

资料来源:招商银行

广东其它地区及时还款压力最大的行业则是住宿餐饮(65.0%)、建筑(55.4%)和地产(54.5%);金融(50.0%)、文娱体育(46.3%)、租赁商服(42.7%)等行业反映融资成本高的企业较多;教育(42.9%)、文娱体育(37.0%)等行业不少企业表示融资门槛高;教育(42.9)、建筑(28.9%)等行业部分企业表示融资额度不足;文娱体育(33.3%)、地产(30.3%)等行业不少企业反映金融机构授信效率低。

图24:广东其他地区企业融资困难行业分布(多选)

资料来源:招商银行

经营状况:亏损、裁员、倒闭

(一)营收及预期

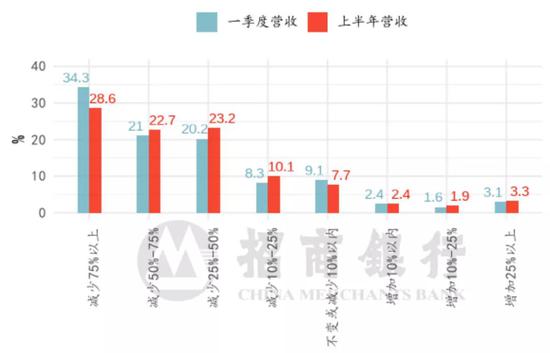

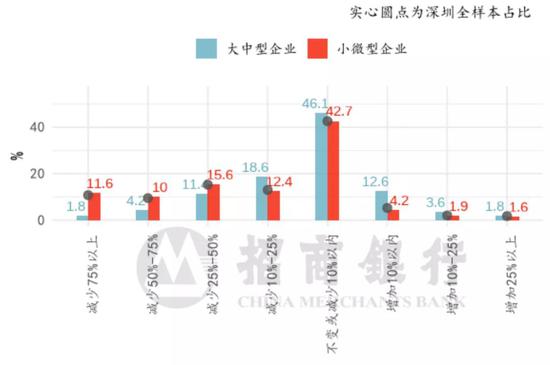

与全国及广东其它地区情况一致,约3/4的深圳企业一季度营收显著下滑,且预期上半年难有改善。一季度深圳企业营收同比下滑超过25%的企业占比达75.5%,超过三成(34.3%)企业营收锐减75%以上,仅有7.1%的企业一季度营收同比增长。总体上企业认为上半年营收状况相较一季度仅微幅改善:预期下滑75%的企业占比减少了5.7个百分点,但预期营收下滑25-75%的企业占比增加了近4.7个百分点。

图25:深圳企业预期上半年营收严重下滑

资料来源:招商银行

整体来看,深圳企业预期上半年营收平均下滑47.6%,下滑幅度与全国样本(-47.2%)相当,大于广东其它地区(-42.9%)。

图26:广东其他地区企业预期上半年营收严重下滑

资料来源:招商银行

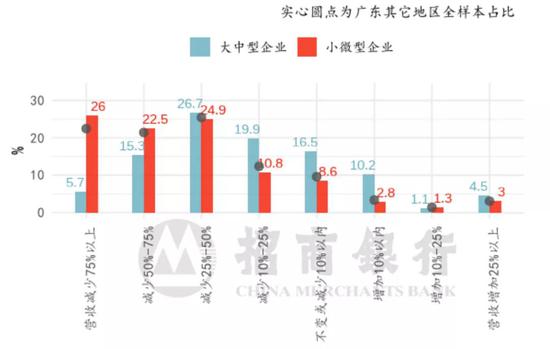

广东省小微企业的营收现状和预期也要显著弱于大中企业。深圳小微企业/大中企业中,预期上半年营收下滑超过25%的占比分别为76.8%/48.0%,预期营收下滑超过75%的占比分别为30.5%/7.2%,分化程度与全国样本类似。但即便对于大中企业而言,预期上半年营收实现正增长的占比也很小(16.8%),正增长的小企业更是屈指可数(6.7%)。

图27:深圳企业预期上半年营收严重下滑

资料来源:招商银行

广东其它地区的情况与深圳类似。

图28:广东其他地区企业预期上半年营收严重下滑

资料来源:招商银行

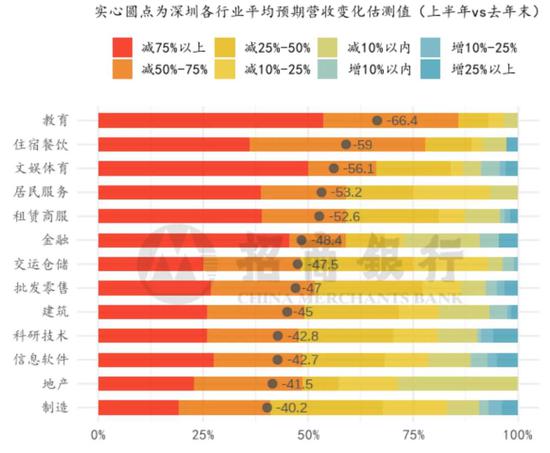

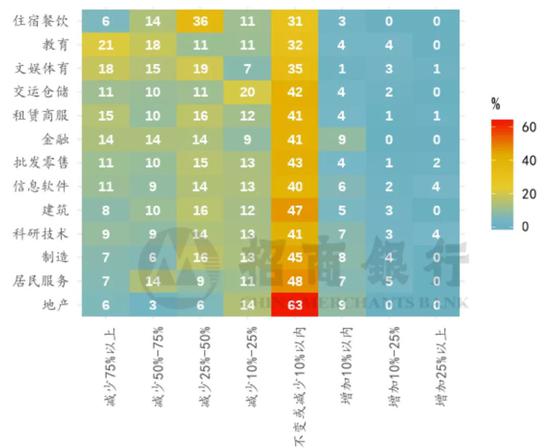

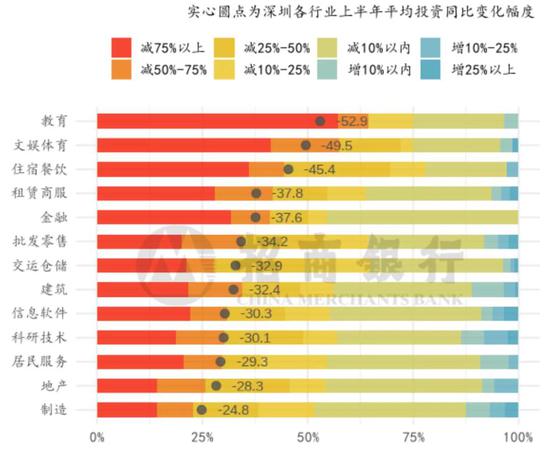

从行业分布看,深圳各行业均超半数企业预计上半年营收显著下滑超过25%:其中教育(92.9%)、住宿餐饮(88.9%)、文娱体育(83.8%)、租赁商服(81.0%)预计营收显著下滑的企业占比超过八成。同时,这些行业中亦有较大部分企业对上半年预期极度悲观(括号中数字为预计上半年营收下滑超过75%的企业占比):教育(53.6%)、文娱体育(50.0%)、金融(45.4%)。相比之下,信息软件(11.4%)、科研技术(9.8%)、制造(9.3%)、金融(9.1%)等行业对上半年盈利较为乐观,均有10%左右的企业预期实现正增长。

图29:深圳各行业上半年预期营收同比变化分布

资料来源:招商银行

值得注意的是,从上半年营收较一季度的改善情况来看,深圳各行业的预期分化较大。居民服务、地产行业相对较为乐观,预计营收显著下滑超过25%的企业占比减少了6.8%和5.7%;相比之下,深圳教育、金融、住宿餐饮、租赁商服行业的企业比全国更为悲观,预计上半年显著亏损的企业占比较一季度有一定提升。

图30:深圳各行业营收显著下滑企业占比变化

资料来源:招商银行

(二)现金流

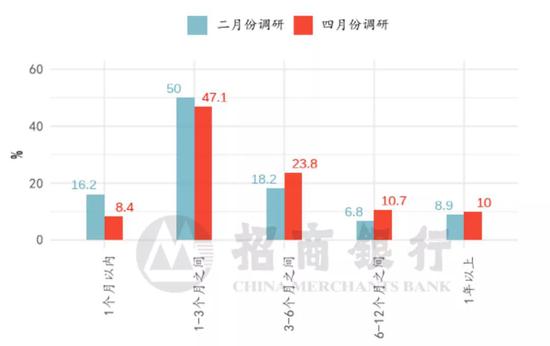

当前广东地区企业的现金流与2月调研结果相比边际好转。两次调研的受访企业大部分并不相同,但对现金流可维持企业经营时间判断的分布形态高度一致。其中,深圳企业认为现金流支撑生存时长在3个月内的企业占比下降了8.4个百分点,生存时长在3个月以上的企业占比相应上升。

图31:深圳企业两次调研现金流情况

资料来源:招商银行

而广东其它地区企业认为现金流支撑生存时长在3个月内的企业占比下降了10.7个百分点,生存时长在3个月以上的企业占比相应上升。

图32:广东其它地区企业两次调研现金流情况

资料来源:招商银行

但整体上看,即便综合考虑供求修复和政策支持,受访企业的现金流仍然十分紧张。根据均匀/正态分布假设估测,广东受访企业现金流平均可支撑生存时长为4.3个月,明显高于全国水平(4.1个月)。

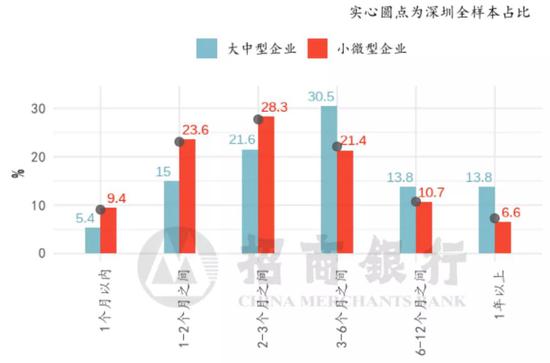

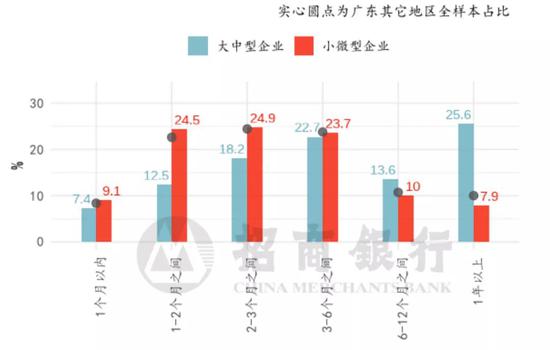

具体到地区,深圳受访企业现金流可支撑生存时长与全国样本一致(4.1个月),均明显小于广东其它地区(4.5个月)。深圳小微/大中企业分别为4.0/5.5个月,均低于广东其它地区(4.2/6.8个月)。深圳小微企业/大中企业中表示现金流撑不过三个月的占比分别为61.3%/42.0%,现金流仅能维持生存1个月的占比分别为9.4%/5.4%。大中企业生存时长超过半年的占比(27.6%)远高于小微企业(17.3%)。

图33:深圳超六成小微企业现金流撑不过 3 个月

资料来源:招商银行

但值得注意的是,深圳现金流可维持1年以上的大中企业占比(13.8%),显著低于全国(22.5%)和广东其它地区(25.6%)。

图34:广东其它地区大中企业现金流好于深圳

资料来源:招商银行

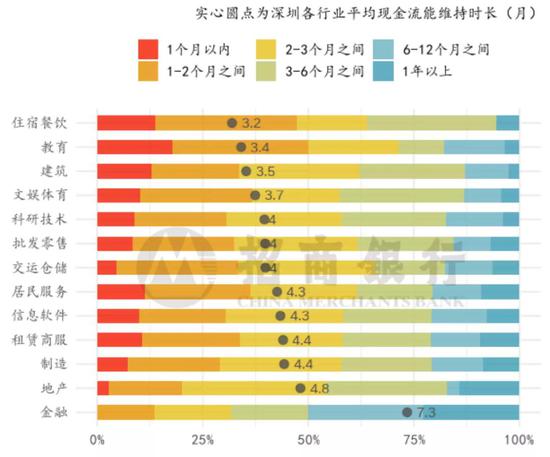

从行业分布看,深圳几乎所有非金融行业都有超过半数企业面临较大的生存压力。其中压力最大的集中在服务业及建筑业(括号中数字为撑不过3个月的企业占比):如教育(71.4%)、交运仓储(65.7%)、住宿餐饮(63.9%)、建筑(62.1%)、批发零售(61.7%)。

图35:深圳各行业现金流支撑经营时长分布

资料来源:招商银行

这一方面由于服务业对现金回款依赖度较高,另一方面也与复产进程高度相关:复产程度较低的企业/行业现金流更为紧张。

值得关注的是,两成深圳企业面临较高现金流风险:有20.4% 的深圳企业认为当前现金流情况已难以维持生存到 6 月末,但届时产能仍无法恢复至正常水平的 75%。这一情况在教育(52%)、居民服务(43.5%)、建筑(39%)、住房餐饮(38.5%)等行业更为明显。

图36:深圳高现金流风险企业行业分布

资料来源:招商银行

(三)雇员及薪酬

由于营收受到显著冲击且预期并不乐观,深圳超过九成(91.1%)受访企业预期上半年雇员数量相较去年末有不同程度的缩减。根据均匀/正态分布假设估测,深圳企业平均裁员幅度为23.8%,高于全国样本(22.8%)和广东其它地区样本(21.2%)。其中,小微/大中企业平均裁员幅度为25.0%/11.6%。预期上半年将裁员25%以上的小微企业/大中企业占比分别为37.2%/17.4%。随着裁员幅度的上升,小微/大中企业的分化愈发显著。而预期雇员数增加的大中企业有18.0%,小微企业则只有7.7%。

图37:深圳企业预期上半年雇员相比去年底变化

资料来源:招商银行

除裁员外,企业也可通过削减员工薪酬降低人力成本。根据均匀/正态分 布假设估测,受访深圳企业平均减薪幅度为17.4%,略低于全国样本(18.5%),但高于广东其它地区(16.2%)。其中小微/大中企业的平均减 薪幅度分别为18.4%/6.7%。近四成企业(37.3%)表示上半年将降薪10%以上。其中,小微企业/大中企业降薪超过 25%的企业占比分别为 25.7%/8.4%,上半年员工薪酬有所上升的占比分别为 11.2%/22.2%。

图38:深圳企业预期上半年薪酬相比去年底变化

资料来源:招商银行

在雇员和薪酬计划方面,广东其它地区和深圳的分布情况较为一致。

整体来看,广东企业的平均裁员幅度高于全国,但降薪幅度低于全国,表明在“裁员”和 “降薪”之间,广东企业更倾向前者。这也是企业为维持劳动生产率、降低社保等固定开支的合理选择。

从行业雇员变化分布看,住宿餐饮(66.7%)、教育(60.7%)、文娱体育(58.8%)三个行业计划裁员超过10%的企业比例位居前三,这也是营收预期最悲观、现金流最紧张的三个行业。雇员计划增加企业占比最高的三个行业是科研技术(14.0%)、信息软件(12.6%)和制造(12.0%)。

图39:深圳各行业雇员变化(上半年 vs 去年末)

资料来源:招商银行

从行业薪酬变化来看,住宿餐饮(63.9%)、教育(60.7%)、文娱体育(54.4%)三个行业中降薪超过10%的企业占比最高。

图40:深圳各行业薪酬变化(上半年 vs 去年末)

资料来源:招商银行

各行业对于裁员和降薪的倾向性也存在差异:在疫情冲击下,地产行业更倾向于降薪而非裁员;其它大多数行业则更倾向于裁员而非降薪,如批发零售、交运仓储、信息软件等行业。

(四)投资计划

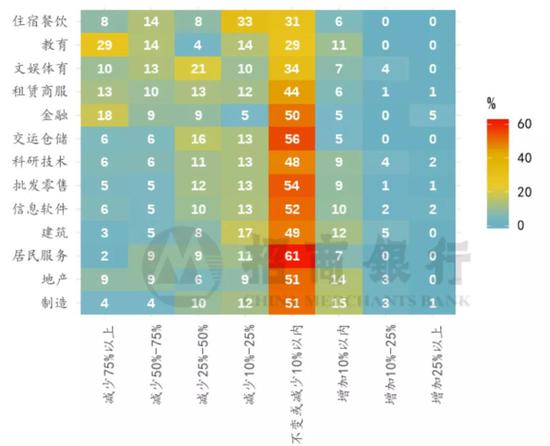

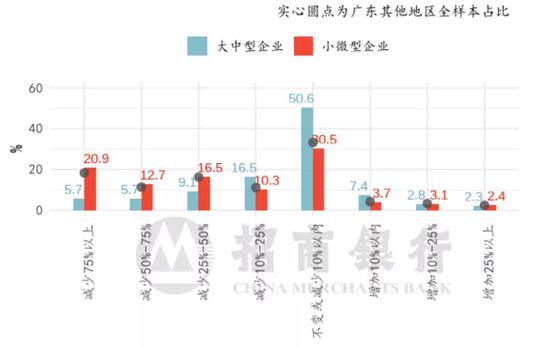

受访的广东地区企业对投资计划极其谨慎,仅有不足一成的企业计划上半年增加投资。根据均匀/正态分布假设估测,受访深圳企业投资计划平均收缩幅度达33.8%,较全国(32.3%)和广东其它地区(30.5%)企业的投资收缩幅度更大。其中,深圳小微/大中企业的平均投资收缩幅度分别为35.6%/13.9%。投资大幅缩减25%以上的小微/大中企业占比为52.7%/24.6%;投资活动基本停滞(同比下滑超过3/4以上)的小微/大中企业占比22.9%/6.6%。而预期增加投资的小微/大中企业仅有8.2%/16.8%。

图41:深圳上半年投资同比变化

资料来源:招商银行

图42:广东其他地区上半年投资同比变化

资料来源:招商银行

图43:深圳各行业上半年投资同比变化

资料来源:招商银行

图44:广东其他地区各行业上半年投资同比变化

资料来源:招商银行

从行业分布看,深圳投资收缩幅度较明显的主要是复产进度慢、营收预期悲观的行业(括号中为上半年投资下滑超过25%的企业占比):文娱体育(72.1%)、住宿餐饮(69.4%)、教育(64.3%)、租赁商服(54.7%)等行业。各行业上半年投资增加的企业均占比较低,其中科研技术(13.6%)、制造(12.4%)、建筑(11.2%)相对投资增加排名靠前。而广东其它地区各行业收缩情况和深圳相似,教育(85.7%)、住宿餐饮(80.0%)、文娱体育(57.4%)、交运仓储(54.1%)等行业较为悲观。

广东地区外向型企业

(一)外向型企业及其细分类别

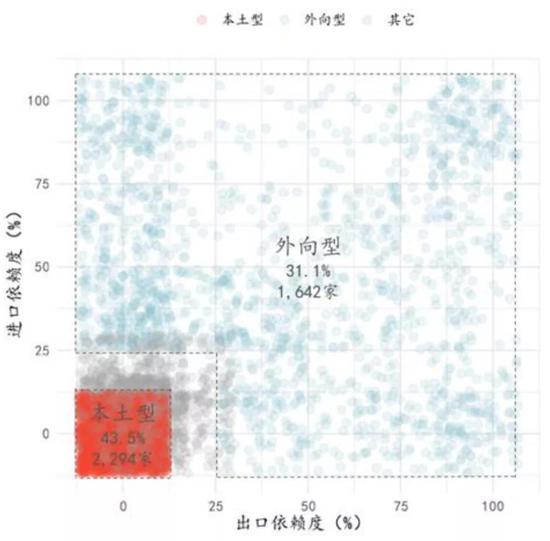

广东经济对进出口依存度较高,是中国最大的出口省份之一。为便于比较,我们将广东省整体样本分为两大类:外向型和本土型企业。

图45:外向型企业 VS 本土型企业分布

资料来源:招商银行

本土型企业的进出口依赖度皆为零,外向型企业指进口或出口依赖度至少一项占比大于25%的企业。据此分类,广东整体样本共有本土型企业2,294家,占比43.5%;外向型企业1,642家,占比31.1%。

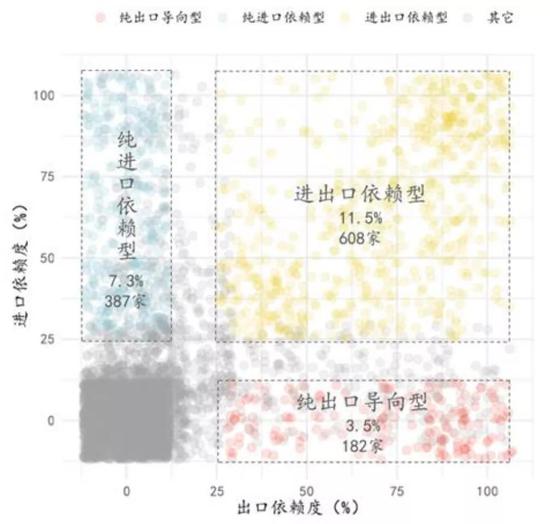

作为研究的重点,外向型企业进一步被细分:纯进口依赖型(进口依赖度25%以上,出口依赖度0%),占比7.3%;纯出口导向型(出口依赖度25%以上,进口依赖度0%),占比3.5%;和进出口依赖型(进出口依赖度皆大于25%),占比11.5%。

图46:三类外向型企业分布

资料来源:招商银行

(二)复工复产

总体上看,与全国样本趋势一致,由于纯出口导向型企业的拉动,广东省外向型企业的整体状况略好于本土型企业。因前期海外订单和疫情产生的替代型订单支撑,纯出口导向型的各项指标明显优于于纯进口依赖型和进出口依赖型。这里我们从产能利用率恢复程度和现金流的角度来观察企业的经营情况。

从复工复产程度来看,广东外向型企业整体稍好于本土型企业,但恢复程度的分布有一定差异。外向型的分布呈现中间高两头低的趋势,而本土型分布相对更为均匀:外向型企业在25%-75%的产能利用率占比(41.1%)明显高于本土企业(33.3%);本土/外向型企业产能恢复程度低于 10% 的企业占比为24.8%/19.9%,高于75%的占比为30.5%/26.4%。广东样本受到疫情影响低于全国样本,主要因处理前期积压订单和疫情新增订单(如防疫物资和替代性物资),企业复工复产得到较快落实。但总体上两类企业产能利用率仍然远低于正常水平:本土/外向型企业产能恢复超过 75%的占比均在三成左右。

图47:外向型企业 VS 本土型企业产能利用率恢复

资料来源:招商银行

外向型企业的细分类别中,纯出口导向型企业也因前期订单的支撑,复工进程快于纯进口依赖型和进出口依赖型企业。复产程度低于 50%的纯出口导向/纯进口依赖/进出口依赖型企业的占比均超过一半(分别是50.6%、55.5%和57.0%);而产能恢复超过90%的纯出口导向型企业占比为22.0%,明显高于纯进口依赖/进出口依赖企业的16.0%/14.1%。

图48:纯出口导向型企业产能利用率恢复较快

资料来源:招商银行

若假设企业在每个选项上服从均匀/正态分布,则可估算出广东本土型企业的平均产能利用率为 46.5%,显著高于全国样本(43.5%),而广东外向型企业产能利用率为 46.9%,高于广东本土型企业但略低于全国外向型企业(47.6%)。外向型企业中:纯出口导向型企业(52.2%)>进出口依赖型企业(45.7%)≈纯进口依赖型企业(44.1%)。

在疫情带来的极端冲击下,现金流对企业的生存非常关键。总的来看,外向型企业的现金流情况同样好于本土型企业:现金流维持时长低于 1 个月的本土/外向型企业占比为 10.3%/6.8%;现金流可维持时长超过 3 个月的本土/外向型企业的占比为 40.7%/42.6%。

图49:外向型企业现金流情况好于本土型企业

资料来源:招商银行

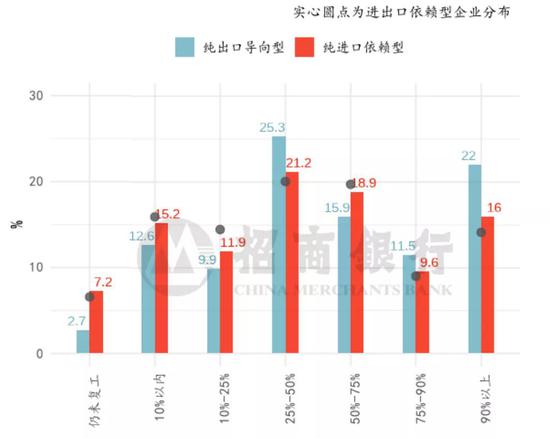

从外向型企业的细分类别看,纯出口导向型企业优于纯进口导向型企业,也好于进出口依赖型和外向型企业的整体表现。纯出口导向型企业现金流可维持时长超过 3 个月的企业占比 45.0%,高出纯进口依赖型企业 7.1%。

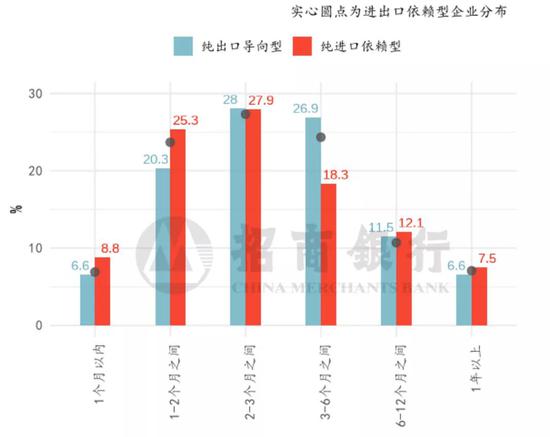

图50:纯出口导向型企业现金流优于纯进口依赖型

资料来源:招商银行

若假设样本在各选项服从均匀/正态分布,则可估算出广东本土型和外向型企业平均现金流维持时长都是4.3个月,本土型企业与全国样本一致,但外向型企业低于全国水平(4.6个月)。外向型企业的细分类别现金流生存时长如下:纯出口导向型企业(4.3个月)>进出口依赖型企业(4.2个月)≈纯进口依赖型企业(4.2个月)。

(三)未来海外供需

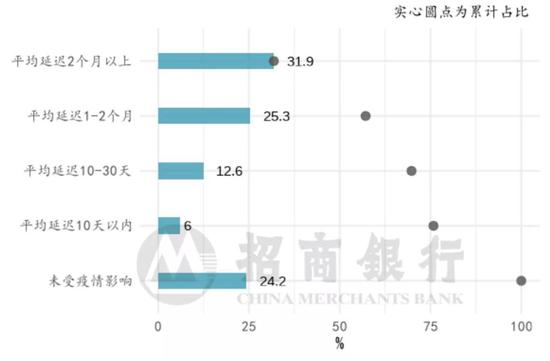

尽管纯出口导向型企业的现金流情况相对较好,但与全国样本相同,其出口业务回款已经开始受到海外疫情的明显影响。近八成企业表示回款出现不同程度的延迟,平均延迟超过 1 个月的占比57.2%。

图51:外向型企业现金流情况好于本土型企业

资料来源:招商银行

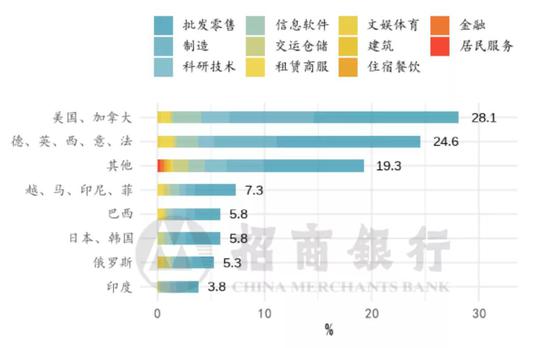

数据进一步显示,出现回款延迟的地区与疫情严重程度明显相关:北美及西欧的回款延迟占比均超过两成,而“其他”地区(东欧,非洲,南美,大洋洲,和亚洲其他地区等)累计相加近两成。广东出口导向型企业受欧美地区回款延迟显著高于全国水平,而受其它地区影响小于全国水平。批发零售(48.5%)和制造(21.9%)是回款延迟影响比较集中的两个行业。随着疫情不断扩大,出现回款延迟的地区可能扩大到南亚和南美地区,进一步加深企业的资金压力。

图52:纯出口导向型企业现金流优于纯进口依赖型

资料来源:招商银行

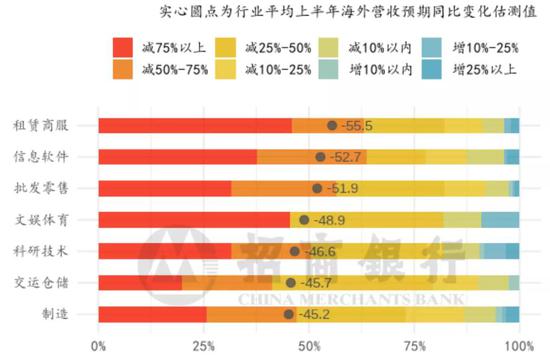

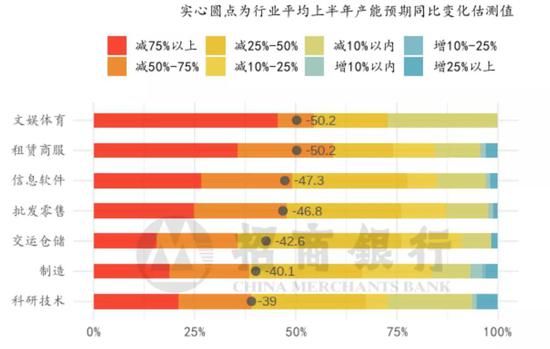

此外,受访的外向型企业同时感受到海外供需变化的负面影响,整体上需求冲击(-43.9%)大于供给(-37%)。与全国样本对比,广东外向型企业对需求冲击的预期高于全国(-42.1%),但对于供给冲击预期与全国一致。从行业分布看,如假定样本在选项中的均匀/正态分布,则需求端受海外影响较大的行业为租赁商服(-55.5%)、信息软件(-52.7%)和批发零售(-51.9%)(括号中为该行业纯出口导向型企业的海外营收预期增速)。

图53:各行业上半年海外营收预期

资料来源:招商银行

供给端受海外影响较大的行业也是文娱体育(-50.2%)、租赁商服(-52.0%)和信息软件(-47.3%)。

图54:各行业海外供给对产能/业务的影响

资料来源:招商银行

租赁商服同时受到较高海外供需冲击,而制造和科研技术等行业受影响均相对小一些。

因此,尽管前期恢复较快,在海外供需两侧和国际政经等不确定因素的作用下,外向型企业对未来的经营预期较本土企业更为悲观。

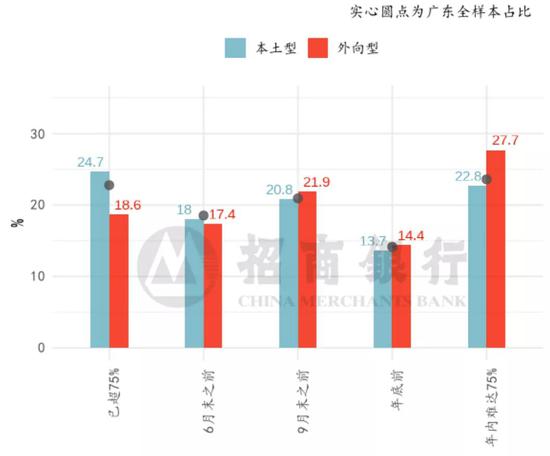

图55:外向型企业复产时间快于本土型企业

资料来源:招商银行

在被问及何时产能可恢复至75%以上时,仅有57.9%的外向型企业表示三季度前可以恢复,低于全国水平(58.9%),而本土型企业认为能恢复的超过六成(63.5%)与全国样本一致;同时,认为年内无法复产达 75%的外向型企业占比27.7%,高于全国水平(26.7%)。

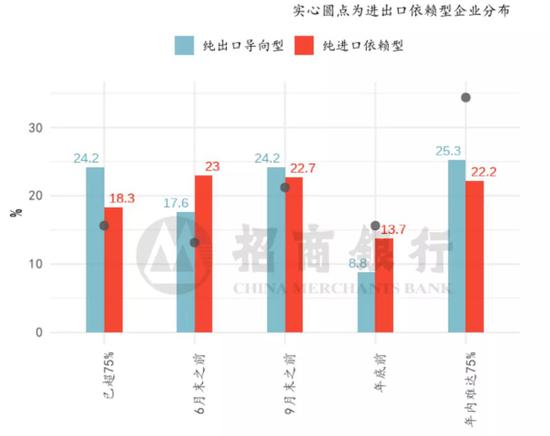

值得注意的是,在外向企业细分子类中,复产现状与未来预期出现了更为明显的分化:

图56:纯出口导向型复产时间恢复较快

资料来源:招商银行

尽管表示产能已恢复超过75%的纯出口导向型企业占比显著高于纯进口依赖型,但该类企业预期年内无法恢复至75%以上的占比同样更高(25.3%)。广东地区出口导向型企业一般通过广交会等博览会获得海外订单,当下展会大范围取消或推迟的情况下,前期积累订单消化完毕后新订单短缺将制约企业恢复产能。此外,进出口依赖型企业由于受到海外供给和需求两端双重挤压,对未来的预期最为悲观:认为年内难以复产75%以上的企业占比超过三成(34.4%)。这与全国外向企业细分类别的预期基本相同。

(四)投资计划

投资计划反映了企业对未来经营的综合预期。外向型企业预期与现状的背离也体现在投资计划上:尽管当下外向型企业的复产和现金流好于本土型企业,但外向型企业上半年投资计划逊于本土型企业。

图57:外向型企业投资缩减占比超出本土型企业

资料来源:招商银行

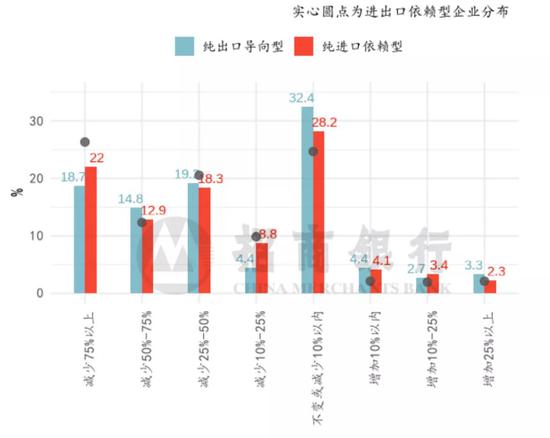

缩减同比超过 10%的本土/外向型企业占比为 56.6%/64.0%,本土外向企业的投资预期差是全国样本(59.4%/60.7%)的近六倍,凸显出广东外向型企业的悲观预期。

从外向型企业的子类来看,除进出口依赖型企业与整体样本分布基本一致外,纯出口导向型企业和纯进口依赖型企业分化明显。纯进口依赖/ 纯出口导向型企业投资缩减同比超 10% 的占比为62.0%/57.5%。

图58:纯出口型企业投资缩减少于纯进口型

资料来源:招商银行

假设样本在各选项中呈均匀/正态分布,则可估算预期投资缩减程度的排序为:纯出口导向型(-32.1%)<纯进口依赖型(-34.0%)<进出口依赖型(-38.3%),且均明显高于全国水平(-27.1%/-33.5%/-35.8%)。

小结

广东地区4月末产能恢复领先全国水平。据估算,广东整体样本产能利用率高于全国水平2个百分点。深圳稍高于全国平均值,而广东其它地区因制造业拉动产能利用率超过五成,明显高于深圳和全国样本。与全国趋势一致,广东大小企业复产分化严重,小微企业对未来的预期也较为悲观。超过四分之一的企业认为年内产能难以恢复至75%。

广东企业面临供需、经营、融资等多方面的困难。供需方面,需求冲击大于供给,国内冲击远超海外。而深圳由于外向型企业占比较高,受海外供需的冲击显著高于全国及广东其它地区。经营方面,广东企业收入端困难主要来自营收减少、回款变慢,支出端压力主要源自工资、租金、偿还贷款本息等刚性支出。融资方面,近半数广东企业的压力主要源自及时还款和融资成本。

约3/4的广东企业一季度营收显著下滑,且预期上半年难有改善。其中,深圳企业预期上半年营收平均下滑五成,下滑幅度大于广东其它地区和全国。深圳的教育、金融、住宿餐饮、租赁商服行业上半年预期较全国更为悲观。广东企业的现金流情况与2月调研结果相比边际好转,但仍有近六成企业现金流撑不过三个月。深圳企业的现金流较广东其它地区企业更为紧张。

在营收下滑、现金流吃紧的形势下,广东企业普遍选择收缩。一方面,超过九成受访企业预期上半年雇员数量和薪酬相较去年末有不同程度的缩减,其平均裁员幅度高于全国,但降薪幅度低于全国。另一方面,广东企业的投资计划整体上极其谨慎,仅有不足一成企业计划上半年增加投资,整体收缩幅度较全国更显著。深圳在雇员、薪酬和投资预期上皆差于广东其它地区。

广东外向型企业受到疫情冲击小于全国平均水平,企业复工复产得到较快落实,可能与外向型企业处理前期积压订单和疫情新增替代型订单有关。从细分类型看,受前期积压订单和海外防疫需求等因素拉动,纯出口导向型企业表现好于纯进口依赖型和进出口依赖型企业。然而,随着海外疫情的蔓延,超过八成企业反映出口回款出现延迟,且预期上半年将受到海外供需的明显冲击,需求端冲击大于供给端。

基于以上原因,广东外向型企业对未来的预期普遍较为悲观。尽管前期复产经营情况好于本土型企业,外向型企业的复产预期和投资计划都逊于本土型企业。外向型企业的细分类型中,纯出口导向型相对更为乐观,而进出口依赖型因为受到供需两侧的双重挤压最为悲观,超过三成认为年内产能难达75%。

附表:行业全简称对照表

资料来源:国家质监局、国家标准化管理委员会、招商银行

本期作者

招商银行企业调研联合课题组

谭卓招商银行研究院宏观经济研究所所长

陈适时交易银行部用户体验团队主管

田地研究院宏观研究员

韩剑研究院宏观研究员

李深华深圳分行经营分析岗

侯田交易银行部用户研究岗

曹珊交易银行部交互设计岗