管涛:改革比刺激更重要——以人民币汇率为例

5月底,全国两会顺利闭幕,揭晓了中国政府应对疫情冲击的经济底牌——“纾困+改革”的组合拳。会议没有提出今年经济增速具体目标,却强调了就业目标。这基本符合我的预期。

过去一段时间来,我总结中国政府应对2018年以来经济下行压力的基本政策立场是:“改革比刺激更重要、就业比增长更重要。”在前期业界关于经济增速“保六”的大讨论中,上述观点发表于本人在《第一财经日报》的专栏文章“稳增长的市场信心与政策定力”中。

市场通常关注的是短期政策效果,倾向于用能否让市场赚钱来判断政策的好坏。而改革属于结构性政策,是慢工出细活。这造成了市场与政策之间的预期差,进而影响市场信心、抑制市场表现。我长期从事外汇政策研究,其他领域了解有限,但万事同理。或许从人民币汇率的角度,可以帮助我们更好地理解改革比刺激更重要的深刻内涵。

ink="">

ink="">

“破7”之后人民币汇率呈现双向波动走势

众所周知,去年8月份,受中美经贸磋商进程反复影响,人民币对美元汇率在2016年底、2018年底和2019年5、6月份三次遇7不过后,终于跌破了7比1这个重要心理关口。在一般人看来,这是人民币汇率贬值,而于业内人士看来,却是机制比水平重要。“破7”之后,人民币汇率打开了可上可下的空间,汇率市场化程度提高。突如其来的新冠肺炎疫情冲击,正是“破7”之后人民币汇率遭遇的一次大考。

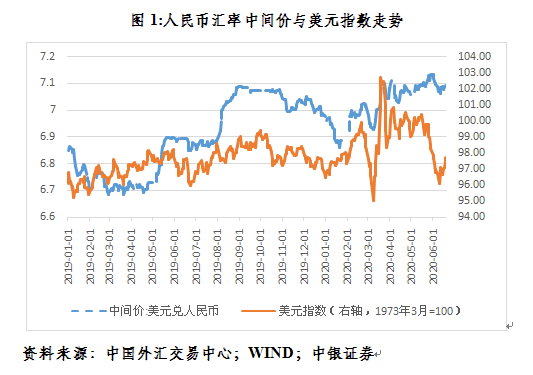

1月20日之前,国内经济初步企稳、中美经贸冲突降级提振了市场信心,人民币汇率中间价和境内银行间外汇市场下午四点半收盘价(下同)重新升破7。然而,1月21日之后,随着中国经济进入“抗疫”模式,人民币汇率转而下跌。迄今为止,虽然中国疫情防控取得重大战略成果,但人民币对美元汇率总体依然偏弱(见图1)。

如果去年8月人民币汇率没有“破7”,今年在诸多内外部不确定性冲击下,7这个关口很可能会反复被测试,7就变成了一个“水平”问题。如果说去年“破7”面临的是经贸摩擦和经济下行的双重不确定性的话,那么,等到今年“破7”,面对疫情大流行、世界经济大停摆,同样也没有必胜的把握。从这个意义上讲,汇改不存在没有任何风险的所谓“最佳时期”。

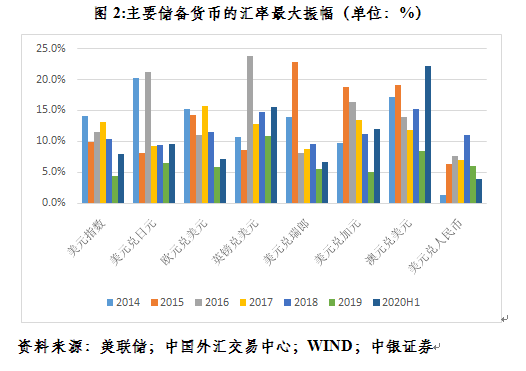

去年汇率“破7”取得了超预期成功,人民币汇率不仅没有自由落体,反而出现了双向、宽幅震荡走势。去年,人民币汇率中间价最大振幅为6.0%,虽小于上年的11.0%,但在国际货币基金组织披露的八种主要储备货币中排名第四,较上年提高了一位。因为这八种货币的平均最大振幅由上年的11.6%降至6.6%(见图2)。

今年疫情暴发以来,人民币汇率随着内外部形势发展变化,继续双向波动。3月初,曾经因本土疫情传播基本阻断、海外疫情蔓延加速、美元指数回落,一度重新升破7。之后,又因美股熔断、美指飙升,再度跌破7,延续至今(见图1)。尽管如此,上半年,人民币汇率最大振幅仅有4.0%,在八种主要储备货币中排名最后,且远低于八种货币的平均最大振幅10.6%(见图2)。

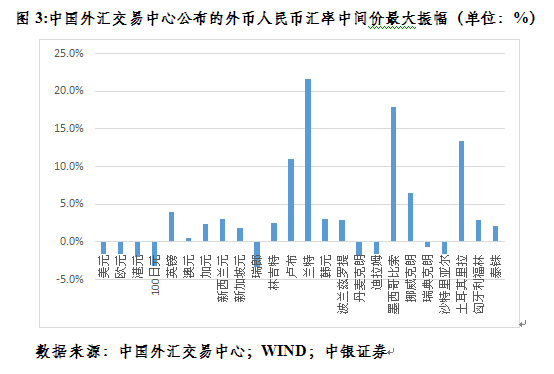

当前,美元继续扮演了传统的避险角色,大部分非美货币对美元汇率均呈现弱势。年初至6月19日,中国外汇交易中心公布的24种外币人民币交易的汇率中间价中,人民币对外贬值的有8种,幅度最大的也仅有3.3%(对日元)(见图3)。同期,万得人民币汇率预估指数累计升值0.5%,最多累计升值4.5%(到3月23日美股逆转前夕)。国际清算银行编制的人民币名义和实际有效汇率指数,今年前5个月分别累计上涨1.9%和1.0%。

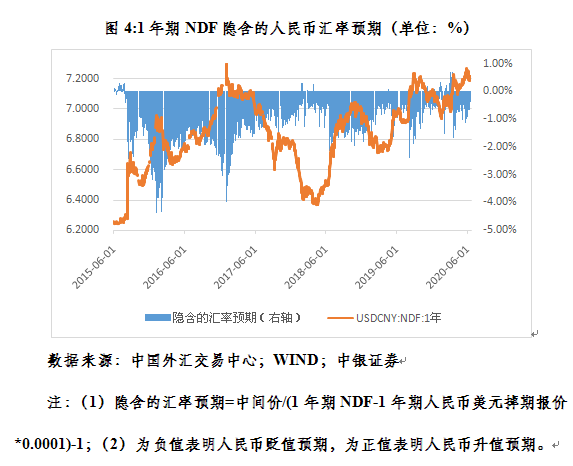

人民币汇率基本随行就市成为吸收内外部冲击的减震器

这及时释放了贬值压力,避免了贬值预期的积累。从1年期无本金交割远期(NDF)人民币对美元交易隐含的汇率预期看,以中间价或收盘价跌破6.90为标志,可以观察到:第一次遇7不过的2016年11月24日至2017年1月13日期间,日均贬值预期为2.63%;第二次遇7不过的2018年10月8日至12月3日期间,日均贬值预期为1.35%;第三次遇7不过的2019年5月17日至6月19日,日均贬值预期为0.79%;“破7”初期的2019年8月2日至12月25日期间,日均贬值预期为0.74%;疫情暴发以来的2020年1月21日至6月19日,日均贬值预期为0.43%(见图4)。

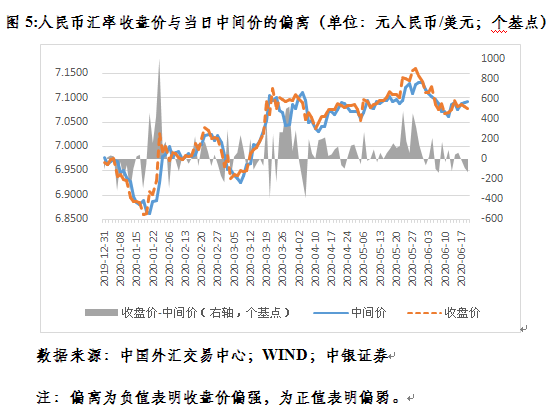

外汇市场低(升值)买高(贬值)卖的汇率杠杆调节作用正常发挥。今年前5个月,市场结汇意愿增强,购汇动机减弱:银行代客收汇结汇率平均为67.4%,较去年12月份上升了5.9个百分点;付汇购汇率为62.7%,回落了0.9个百分点。同期,银行即远期(含期权)结售汇顺差各月均为顺差,累计顺差774亿美元,同比增加1.12倍。这表明人民币汇率承压并非因为境内外汇供不应求,而是各种消息面利空造成的市场情绪偏空。年初至1月20日,收盘价相对于当日中间价偏强的交易日占比为61.5%,1月21日至6月19日该项占比降至32.3%(见图5)。

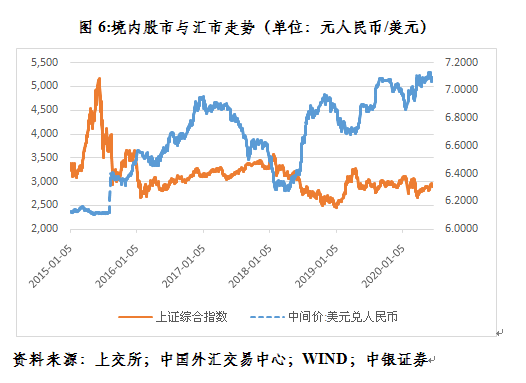

而且,自2017年人民币汇率止跌企稳,打破单边贬值预期以来,国内股市与汇市的关系也变得不确定,显示两个市场间的相互影响减弱。如2016年11月24日至2017年1月13日期间,上证综指与人民币汇率中间价之间(二者取自然对数,下同)负强相关性达0.638(俗称股汇双杀);2018年10月8日至12月3日期间,二者负弱相关性为0.267;2019年5月17日至6月19日,二者转为正弱相关性0.095;2019年8月2日至12月25日期间,二者正弱相关性为0.372;疫情暴发以来至6月19日,二者又为负弱相关性0.451(见图6)。

需指出的是,尽管疫情暴发以来,国内股市和汇市再现同涨同跌,但与2015年8月份和2015年底2016年初的那两波股汇双杀性质不同。前两波股汇双杀主要反映了一个市场下跌酿成的市场恐慌向另一个市场的传染,而这次主要是疫情造成的不确定性这一共性因素,引发了风险资产的同向调整。

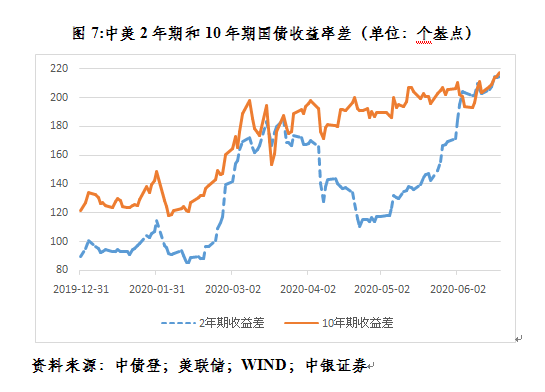

更为关键的是,汇率灵活性增加,提高了央行货币政策的独立性。因疫情率先在中国集中暴发,故今年2月份起,中国央行就进入了疫情应对状态,采取数量和价格手段,保持市场流动性充裕,引导市场利率走低。这并未受到人民币汇率的掣肘。至于3、4月份以来,中美利差重新走阔,主要反映了美联储无底线的货币大放水,以及两国通胀和经济成长的差异,导致美债收益率降得快、涨得慢(见图7)。

此外,正是因为人民币汇率双向波动体现了汇率机制的灵活性,以及人民币多边汇率稳定体现了非竞争性贬值的基本立场,故虽然今年人民币汇率创下近12年来的新低,但美方根据年初达成的经贸协议中的汇率共识,并未对中国提出“货币操纵”的质疑。

综上,将人民币汇率“破7”理解为贬值,来拉动出口、刺激经济,显然是将问题想得过于简单了。

本文原发于第一财经