孙彬彬:特别国债发行要关注什么?

摘要:

对于此次特别国债发行市场担心来源还是5月以来的惊魂未定。

所以问题关键不在于判断还在于央行的行动:

就如同此前马骏在财政货币之争中专门撰文提及:即使今年我国要比去年多发一些国债、特别国债和地方政府专项债,其规模并不会太离谱,完全可以在现有的财政与金融之协同框架下有序进行,比如通过适度降低存款准备金率、设计某些向银行定向提供流动性以支持其购买新发国债的机制等。

展望后市,政策并不只关注环比改善,而更关注政策阈值,最早能够确认就业阈值是否达成还需要等到9、10月(按照往年经验)。在此背景下,央行仍然需要采取更大的对冲力度。

财政部正式披露本周四将发行两期特别国债(5Y、7Y,各500亿),这意味着特别国债市场化发行正式开启。因为没有看到特别安排,市场倍感担忧,虽然利率供给增大对于债市而言并非全然是负面冲击,但是5月以来调整历历在目,那么该如何看待特别国债发行及其影响呢?

首先需要明确供给规模有多大?

包含特别国债,总体政府债券供给有多大?

如果1万亿特别国债在7月底之前发行完毕,那么确实会带来一定的供给压力,但冲击小于5月。

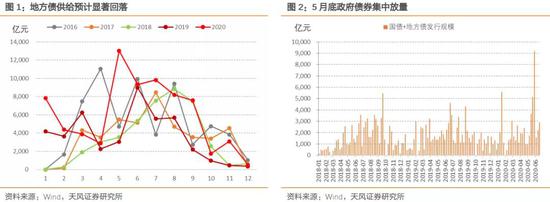

一是地方债发行显著回落。4月20日财政部提出再提前下达1万亿专项债额度,力争5月底发行完毕。5月地方债发行13,024.58亿元,其中新增专项债9,980.18亿元,均为历史最高水平。

目前新增一般债、专项债额度分别剩余4279亿元、1.86万亿元,如果在三季度之前发行完毕,则每月需要发行5270亿元新增债,再融资债券每月规模在1000-2000亿元,置换债全年规模较小暂不考虑,那么未来两个月单月地方债发行规模在6000-7000亿元。6月以来地方债发行节奏明显放缓,单月发行规模可能还会低于这个水平。从目前披露的地方债发行计划来看,目前尚未看到发行加速的迹象,下周地方债供给可能维持在1000亿附近。

根据国债发行计划,6、7两月记账式附息国债+贴现国债数量均未超过5月,预计发行规模基本持平。注意到,6月发行计划中仅剩下3期未发,包括1期30年、1期50年和1期贴现国债,其中30年国债将在本周五开始发行。普通国债供给本周稍多(1400亿),下周50年国债和贴现国债总规模可能在500至600亿,处于单周较低水平。

二是特别国债发行节奏相对平滑。5月地方债供给集中在下旬,第四周单周发行规模高达7700亿元,对利率还是形成了一定的扰动。从特别国债的发行安排来看,整体预计比较平滑,本周发行两期共1000亿元。如果7月底发行完毕,单周发行规模1000-1500亿元。

因而,即使考虑特别国债市场化发行,无论是单月还是周度来看,政府债券总供给压力并不是特别大,下周约3000亿元,不仅远低于五月底的水平(5月最后一周高达9000亿),和5月平均发行规模相比也并未高出多少。但是7月单周4000至5000亿元,相比今年上半年有显著提高,所以即使担心供给压力,6月压力相对较小,7月则需要关注。

需要担忧特别国债发行带来资金面紧张吗?

经过五月以来的债市调整,市场对于货币政策的对冲力度可能也心存疑虑。如果特别国债市场化发行,那么可能会对资金面带来较大的扰动,债券市场可能迎来进一步的调整。对此,我们认为不必过于担忧。

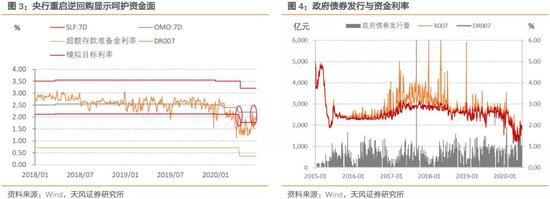

供给压力是客观情况,对于商业银行可能存在或有的超预期因素,导致资金挤占等问题,但是是否一定影响资金面其实还是在于央行。

5月底资金紧张固然有地方债集中发行的影响,但是在逻辑上完全是央行可以预期的问题,资金紧张的根本还在于货币政策短期偏中性,背后的原因可能还是希望抑制空转套利、打击“浑水摸鱼”。因而刚刚过去的5月地方债发行高峰叠加所得税汇算清缴导致资金紧张,关键不在于供给过高,而在于货币政策本身。

紧张的资金利率已经导致债券市场出现超预期调整,并且对从地方债到信用债的发行构成了实质性影响。那么政策本身需要调整应对,所以我们看到6月以来虽然央行没有进行降准降息等操作,但是总体市场流动性逐步进入稳定区间。

因为在当前宏观环境之下,边际变化大概率只是阶段性的,货币政策目前并不具备明确转向收紧的条件。

6月2日人民银行新闻发布会上潘功胜副行长表示,“支持地方政府债和地方政府专项债顺利低成本发行”[1]。6月4日郭树清明确“不折不扣地落实好《政府工作报告》提出的涉及人民银行的各项任务”[2]。

近期央行逆回购投放基本显示出呵护资金面的态度,逆回购利率基本构成了DR007的上限,表明央行心目中还是有一个资金利率的合理区间。

只要货币政策不会推波助澜的保持所谓中性,那么大概率还是会按照以往的操作模式,在政府债券大量发行时进行有效对冲。

就如同此前马骏在财政货币之争中专门撰文提及:即使今年我国要比去年多发一些国债、特别国债和地方政府专项债,其规模并不会太离谱,完全可以在现有的财政与金融之协同框架下有序进行,比如通过适度降低存款准备金率、设计某些向银行定向提供流动性以支持其购买新发国债的机制等。

(https://www.financialnews.com.cn/pl/zj/202005/t20200518_191001.html)

考虑到1998年和2007年两次特别国债发行与当前不具备可比性,我们认为更相近的是1998年-2003年的长期建设国债和2015年-2016年的专项建设债券。考虑银行间市场情况,专项建设债券可以作为一个参考。

2015年8月推出专项建设债券,由国开行、农发行向邮储定向发行,建立专项建设基金,以支持项目建设。2016年开始,专项建设债券定向发行对象扩围,可向四大行、股份行、保险机构、社保基金等定向发行。如果资金不能满足需求,国开行、农发行还可以公开招标发行。因而,专项建设债券经历了定向发行向市场化发行的过渡,这和特别国债比较类似。其中,2016年上半年发行的第五批、第六批专项建设债券规模分别为4000亿元、6000亿元,偏向于市场化发行。

2016年上半年货币政策整体维持宽松,3月1日降准0.5个百分点,同时逆回购投放力度继续加大。隐性利率走廊约束下资金利率保持平稳,长债利率并没有受到这一发行因素的明显冲击。

此外,根据证券时报报道,为缓解特别国债发行对市场资金面的潜在扰动,财政部已与央行就相关事宜进行沟通协调[3]。我们有理由相信能够充分预计到的风险无需特别担忧。

[1] http://www.pbc.gov.cn/goutongjiaoliu/113456/113469/4033015/index.html

[2] http://www.pbc.gov.cn/goutongjiaoliu/113456/113469/4034004/index.html

[3] http://stock.stcn.com/2020/0616/16136421.shtml

总结

特别国债带来多大的供给冲击?从政府债券总体供给规模观察,6月后续单周最大发行不仅远低于五月底的水平(5月最后一周高达9000亿),和5月平均发行规模相比也并未高出多少。

债券市场可能需要接受这一事实,即随着时间推移,地方债加国债的发行规模不断屡创新高,但从历史上观察,供给压力从来都不是核心矛盾,至多只是节奏扰动。市场一直担心供给冲击,但其实历史很清晰的展示了:供给冲击是否会发生关键看央行的对冲力度和态度。

对于此次特别国债发行市场担心来源还是5月以来的惊魂未定。

所以问题关键不在于判断还在于央行的行动:

就如同此前马骏在财政货币之争中专门撰文提及:即使今年我国要比去年多发一些国债、特别国债和地方政府专项债,其规模并不会太离谱,完全可以在现有的财政与金融之协同框架下有序进行,比如通过适度降低存款准备金率、设计某些向银行定向提供流动性以支持其购买新发国债的机制等。

展望后市,政策并不只关注环比改善,而更关注政策阈值,最早能够确认就业阈值是否达成还需要等到9、10月(按照往年经验)。在此背景下,央行仍然需要采取更大的对冲力度。

所以让我们拭目以待。

风险提示

政府债券集中发行,货币政策对冲力度不及预期。