惊呆!股神巴菲特太难了 竟遭50亿巨额诈骗 怎么中招的?

2020年对于巴菲特老爷爷而言,太难了。

除了一季度投资亏了545亿美元(约合人民币3850亿元)、割肉航空股、执掌的伯克希尔股价跌跌不休、估值降至30多年来的最低水平

英国《卫报》近日,德国一家企业涉嫌财务造假,将企业估值抬高了近4倍,欺骗投资人。

其中,2017年美国股神巴菲特,便被骗了6.43亿欧元

上述消息对于巴菲特“股神”的形象无疑是又一个打击。

要知道,今年一季度,巴菲特才刚亏了3850亿元。

5月2日,巴菲特旗下的伯克希尔·哈撒韦公司(Berkshire Hathaway)披露一季报,投资账面巨亏545亿美元(约合人民币3850亿元)!

伯克希尔巨亏的业绩和疫情离不开关系。

ntent='Berkshire is a conglomerate consisting of companies that touch a broad array of industries, and so it’s arguably a reflection of the U.S. economy. And like the economy, it is getting disrupted by the coronavirus pandemic. In February, Buffett warned that “a very significant percentage of our businesses“ was being affected.' type="text">伯克希尔·哈撒韦是一家由涉及广泛行业的公司组成的企业集团,因此可以说是美国经济的反映。就像经济一样,它正被冠状病毒大流行所破坏。巴菲特在二月份警告说,“我们业务的很大一部分”受到了影响。

此外,巴菲特还屡屡出现迷之操作。

其中最让人关注的无疑是在疫情爆发之际抄底航空股,随后又割肉航空股。此外还有:

-

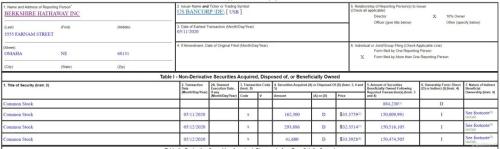

3月3日,增持纽约梅隆银行,持股比例突破10%,3月13日披露;

-

4月1日,割肉达美航空,4月3日披露;

-

3月16日至4月2日,多次减持西南航空,4月3日披露;

-

4月7日至4月8日,减持纽约梅隆银行至10%以下,4月9日披露;

-

4月15日,增持美国合众银行,持股比例突破10%,4月24日披露;

-

5月11日至5月12日,减持美国合众银行以下,5月13日披露。

而清仓航空股之后,巴菲特又开始折腾银行股:

4月15日,巴菲特对美国合众银行进行了增持。增持后巴菲特共持有1.51亿股美国合众银行股票,较2019年12月底增加1851万股。

一个月不到,5月11日-12日,巴菲特就把美国合众银行卖出:共出售了49.78万股,平均出售价格为33.04美元。

如果按照4月15日美国合众银行收盘价33.33美元计,此次巴菲特以均价33.04美元的价格减持美国合众银行的股票,不亏也没赚。

从巴菲特前15大重仓股来看,消费类的股票是股神的最爱,保健品公司达维塔和食品公司卡夫亨氏持股比例均超过了25%,除此之外还有众人皆知的可口可乐公司,以及高端家具品牌RH。

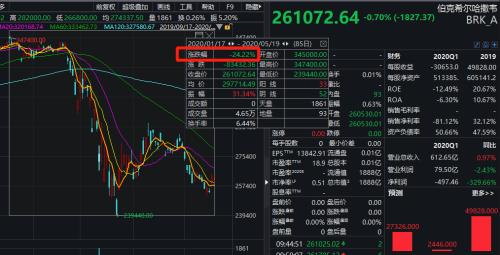

自1月中旬以来,伯克希尔哈撒韦公司股价累计下跌了24%,远超同期大盘跌幅,这让不少投资人吃惊,同时一些巴菲特的长期拥护者正在弃他而去,更有人调侃“股神”陨落。

执掌的伯克希尔股票的估值更是降至30多年来的最低水平。

3月底时,伯克希尔A类股的估值约为22.93万美元,目前股价与账面价值的比率(即市净率)约为1.15倍,低于1.2 倍的关口,巴菲特过去曾表示,1.2倍是伯克希尔愿意“积极”回购股票的一个水平。

伯克希尔目前的股价水平看起来颇具吸引力,因为其股价不太可能跌至账面价值。

瑞银分析师布莱恩·梅雷迪思(Brian Meredith)给予伯克希尔B类股“买入”评级,目标价233美元,相当于对A类股的估值为34.95万美元。梅雷迪思在近日发给客户的报告中称,他认为伯克希尔的内在价值约为35.2万美元。

彭博数据显示,自1987年以来,伯克希尔的市净率平均为1.6 倍,近年来一直稳定保持在1.4 倍左右。二十世纪80年代末以来,伯克希尔的股价曾数次跌至账面价值,包括2000 年、2008年至2009年金融危机期间和2011年。