美联储空前调整为何是新兴市场的一记警钟?

文/新浪财经意见领袖专栏作家 魏天谌

美联储的一系列空前调整措施显著地推动了美国风险资产市场的价格上涨,然而对于新兴市场而言,却是一记响亮的警钟。

ink="">

ink="">

2020年3月3日,美国新冠病例确诊不足100人,标普500股指比一年前上涨8%,美联储突然宣布紧急降息50基点,为2008年金融危机以来最大幅度,并坚持表示美国经济保持“强劲”。12天后,美联储不等3天后正式例会召开,出乎市场意料地宣布再次降息100基点至零点,随后推出了包括“无上限”量化宽松在内的一系列调整措施,资产负债表在2个月内扩张2.5万亿美元,扩张速度为08年危机期间的2倍。

美联储本次政策调整的速度、范围和力度都是历史空前,显著地推动了美国风险资产市场的价格上涨,然而对于新兴市场而言,却是一记响亮的警钟。

首先,美联储政策调整只是推高了美国股市债市,对于实体经济刺激效用有限。这在笔者的上一篇专栏文章中已有论述。因此,美联储政策调整无法阻止美国经济继续滑坡,而实体经济的复苏将是一个较为缓慢的过程,连美联储主席鲍威尔都在5月18日表示,复苏时间可能要拉长至明年年底。全球经济也将陷入泥潭。

作为世界第一大经济体和市场,美国的经济危机将会严重影响美国民众的消费能力,大幅降低进口需求,从而抑制全球其他国家的消费品出口需求,抑制这些国家的出口收入,抑制原材料出口国的经济来源。而新兴市场经济实力较弱,对外需依赖度较高,金融监管体系不够健全,在全球经济衰退面前,将受到严重冲击。

其次,历年来美联储政策的放松或者收紧往往会导致资金流入(流出)发展中国家。美联储政策放松,通过降息压低短期利率或者通过QE压低长期利率,多数新兴市场国家央行也会感受压力跟随降息。但因为考虑本国通胀等原因,其力度往往小于美联储,因而增大了两国利差。美联储的宽松政策降低了美元的借贷成本,美国资本会借美元投资到相对利率更高的发展中国家,以寻求更高回报。

同时,美联储货币政策宽松通常会形成美元贬值压力,新兴经济体的货币相对于美元一定时间内会升值,给美国资本带来更高收益,除非严重危机下美元能够作为避险货币保持坚挺。

另外,美联储宽松的货币政策会加强美国资本风险投资的底气,更敢于投资发展中国家。因此,美联储的宽松(紧缩)政策往往导致大批资金流入(流出)发展中国家。

这些资金流动往往对发展中国家的经济金融造成不良影响。当资金涌入时,往往造成债台高筑,泡沫滋生,经济虚假繁荣。当资金流出时,往往造成流动性枯竭,债台崩溃,泡沫破裂,经济陷入危机。

1990年代中期,美联储的低息政策,造成资金大量流入亚洲发展中国家,公司大举借取低息美元贷款;1997年,美联储升息导致资金流出,公司美元贷款难以续借,造成流动性困难,成为亚洲金融危机的导火索。美联储研究显示,美国货币政策紧缩会增加依赖美国资金的国家爆发银行危机的风险。

再以1997年亚洲金融危机为例。美国资本在这些亚洲国家陷入困境之时,大肆做空其货币和股市,引发货币和股票市场崩盘,美国资本空头获取暴利。随后,美联储以避免亚洲金融危机影响美国为由迅速降息,美国资本廉价借入美元,换取这些国家大幅贬值的货币,抄底他们的低价优质资产。例如韩国在国内“改革派”的推动下,答应开放国内市场换取美国把持的IMF的“援助”,使美国资本得以廉价收购包括三星在内的战略性企业。

历史在2008年再次重复,美联储同样通过空前宽松政策为美国资本提供了雄厚的资金和信心,在全球进行抄底。

一贯过于乐观的国际货币基金组织(IMF)已宣布,本次危机程度历史罕见,将出现上世纪30年代全球大萧条以来最糟糕的经济后果。在本次席卷全球的衰退面前,新兴经济体本身基本面更为脆弱,在席卷全球的衰退面前将遭遇更加猛烈的冲击:

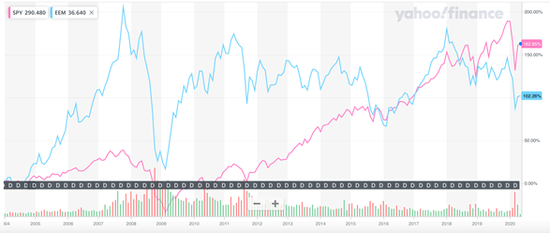

首先,股市债市可能面临大幅下跌,幅度甚至大于美国。由下图可见,在2008年危机和本次危机中,新兴市场遭遇的打击都要甚于美国,股市波动幅度远大于美国市场。

ink="">新兴市场ETF(蓝色)和美国标普500指数(粉色)走势 数据来源:雅虎财经

ink="">新兴市场ETF(蓝色)和美国标普500指数(粉色)走势 数据来源:雅虎财经

其次,本地货币或将大幅贬值。随着危机深化,资本将逃离新兴市场倾向于持有美元这一避险货币,造成新兴市场货币相对于美元贬值。

第三,银行危机风险加剧。在严重危机打击下,那些银行体系资本薄弱,监管较为稀松的新兴市场国家可能会爆发银行危机。

IMF近来的报告中反复强调,包括低收入国家在内的新兴市场如今是受到本次疫情影响和经济打击最为严重的地方。

随着经济形势逐步恶化,美国向外转移矛盾的需求将更加迫切。美联储将持续大幅增加QE力度,所印出的大量美元将赋予美国资本充足资金。在雄厚的军事实力支撑的美元霸权下,试图无成本抄底新兴经济体的优质资产,这是新兴市场目前需要警惕的主要问题之一。

(本文作者介绍:AICPA/CFA持证候选人,曾供职于毕马威资产管理部,纽约对冲基金宏观分析师。毕业于维克森林大学会计、历史系双学位,经济系辅修学位。)