任泽平解读12月经济金融数据:通胀预期和流动性拐点

事件

12月规模以上工业增加值同比增7.3%,前值增7.0%;

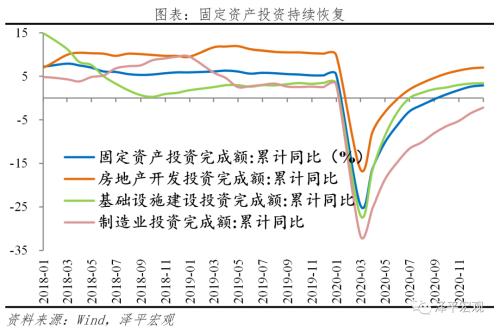

1-12月固定资产投资(不含农户)同比增2.9%, 1-11月同比增2.6%;

1-12月房地产开发投资同比增7%,1-11月同比增6.8%;

12月社会消费品零售总额同比增4.6%,前值增5.0%;

12月出口(以美元计)同比18.1%,前值21.1%,进口(以美元计)同比6.5%,前值4.5%;

12月社会融资规模同比增长13.3%,前值13.6%,12月M2同比增10.1%,前值为10.7%;

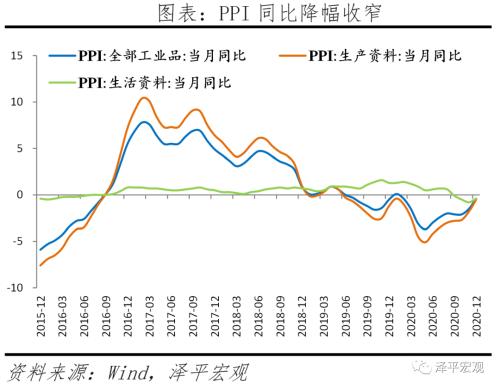

12月CPI同比0.2%,前值-0.5%;12月PPI同比-0.4%,前值-1.5%。

解读

一、核心观点:通胀预期抬头,站在流动性的拐点上

1、2020年交卷了,全年实际GDP增速2.3%,中国预计成为全球唯一一个正增长的主要经济体;四季度GDP实际增速6.5%,前三个季度分别为-6.8%、3.2%、4.9%。成绩来之不易,每个人都了不起。

我们维持“2020年5月政策顶,2021年一季度前后经济顶,随后回归潜在增长率”的判断。

2021年经济环比韧性较强,但面临全球疫情严重、小微企业困难、就业压力大等挑战。随着逆周期调节政策力度减弱,基建和房地产投资将面临放缓压力;但经济内生动力加快修复,消费、制造业投资有望对冲。PPI降幅收敛、企业营业收入持续回升、利润增速由负转正,库存周期将从被动去库存转向主动补库存阶段。

实体通胀温和,经济基本面和货币环境不足以支撑通胀大幅上涨。猪周期向下拖累CPI,供需缺口、全球复苏共振、全球低利率等提振PPI和CPI非食品价格。值得注意的是,过去几十年,全球性货币超发、低利率,主要导致资产通胀,而不是实体通胀。进而导致社会财富差距、收入分配差距拉大,进而导致民粹主义、逆全球化等思潮泛滥。

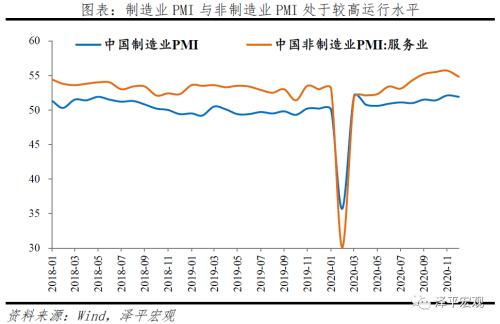

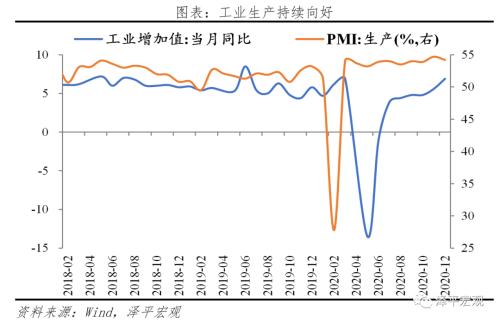

2、供给侧,工业生产加快,服务业逐步复苏。国内疫情防控得力,复工复产复商复市加快,经济自3月以来持续恢复。12月工业生产同比增长7.3%,三季度工业产能利用率为78%,在近几年同期中均属高位。12月服务业生产指数同比增长7.7%,较上月略下滑0.3个百分点,主要与散点疫情有关,已恢复至近两年来高位水平。12月制造业PMI为51.9%,服务业PMI为54.8%,连续十个月高于荣枯线。

3、需求侧,三驾马车中,出口维持高增,房地产和基建略有回落,制造业投资修复明显,消费仍低迷。12月出口金额(以美元计)同比增长18.1%,连续5个月保持9%以上的高增速;基建投资当月同比4.3%,较上月下滑1.6个百分点;房地产开发投资当月同比9.3%,较上月下滑1.6个百分点;制造业投资当月同比10.2%,连续两个月维持在10%增速以上;社会消费品零售总额同比增长4.6%,较上月下滑0.4个百分点。

4、外部环境改善,1月20日下一任美国总统拜登将宣誓就职,强调抗疫、刺激经济、改善贫富差距、提高社会福利,以及重返全球,有助于恢复美国经济,形成全球复苏共振。

5、货币政策正常化,信用政策结构性收紧,2019年底-2020年5月,货币金融环境宽松,通过降准降息、公开市场操作等投放基础货币。5月以来货币政策回归正常化。11月以来社融、M2增速回落,信用扩张进一步放缓。

2020年底以来,由于经济持续复苏,通胀预期抬头,局部热点城市房价上涨,地方债务风险暴露,央行和金融监管部门从房地产融资、地方债、影子银行等三大方向开始结构性收紧金融信用政策,以防范金融风险:1)加强房地产宏观审慎管理,落实三条红线、房地产贷款集中度管理制度。2)规范地方政府债务管理,防范化解地方政府融资平台隐性债务风险。3)治理金融乱象,2021年资管新规过渡期正式结束,推动影子银行健康规范发展。

6、我们可能正站在流动性的周期性拐点上。经济周期是有自身运行规律的。2021年1季度前后,随着经济复苏的顶部区间正在到来,通胀预期抬头,货币政策回归正常化,信用政策结构性收紧,我们正在迎来广义流动性的周期性拐点。

2020年底以来,由于供需缺口、全球复苏共振、全球低利率等,原油、铜、铁矿石等价格上涨,通胀预期开始抬头。2021年1季度之后经济正在告别经济复苏、通胀偏低、货币宽松的舒适区间,迎来经济边际放缓(可能韧性较强)、通胀预期抬头(可能幅度不高)、货币政策正常化、信用政策结构性收紧的周期阶段,属于经济周期的复苏到过热和滞涨的过渡期,广义流动性拐点正在到来。

7、如果要给这轮牛市起一个名字,我觉得是“改革牛”,准确的说是由于注册制改革、鼓励创新、加大对外开放、供给侧结构性改革等落地攻坚带来的改革红利牛市,而2014-2015年的“改革牛”是改革预期带来的。

我们维持“中国经济正站在新周期的起点上,未来最好的投资机会就在中国”的长期判断。在中国经济最低谷、市场流行“洗洗睡”“离场论”的悲观言论之际,我们旗帜鲜明地发出最强音,提出“最好的投资机会就在中国,新一轮改革开放将开启新周期”“很多股票都很便宜”,2019年初提出“否极泰来”。现在,终于越来越多的人转向对中国经济改革转型前景的长期乐观,尤其是前几年观点悲观的学者和投资人开始转向。

8、建议货币政策宜保持稳健中性。精准把握好力度和节奏,不要人为制造经济的大起大落。结构层面,流动性精准投向基建和实体经济,尤其受疫情影响严重的行业、中小微、民企、制造业、高新技术等领域。

财政政策的结构性效果比货币政策好,应继续发力基建尤其是新基建,打造中国经济新引擎。

9、应对百年未有之大变局,以七大改革为突破口,开启新周期、新格局:

1)大力推进“新基建”,打造中国经济新引擎,包括5G基建、大数据中心、人工智能、新能源汽车、充电桩等科技领域的基础设施,教育、医疗等民生领域的基础设施,以及营商环境、服务业开放、多层次资本市场等制度领域的基础设施。

2)加快推进以城市群都市圈为主导的新型城市化,人地挂钩,要素流动。

3)尽快全面放开生育,中国少子化老龄化问题已日趋严峻,实在不行先放开三胎。

4)打通资本市场与科技创新的“双循环”,加强科技自立自强,用资本市场的钱支持科技创新的大国重器和“卡脖子”技术攻坚。

5)大规模减税降费,从碎片化、特惠式减税转向一揽子、普惠式减税,全面降低企业所得税、制造业增值税、个人所得税税率,提高企业和居民的获得感。

6)以中美贸易摩擦为契机,大力推进对内对外开放。

7)确立新的长期立国战略——新战略,中国当前亟需解决的关键问题是新的立国战略(“新战略”),即在看清未来几十年世界政治经济形势趋势的基础上,争取一种对我长远有利的策略,类似1978年后中国的韬光养晦,二战前英国的大陆均势,美国成为世界霸主前的孤立主义。

二、工业生产持续向好

2020年12月规模以上工业增加值同比增长7.3%,较上月上升0.3个百分点。2020年全年规模以上工业增加值同比增长2.8%。12月41个大类行业中有35个行业增加值保持同比增长;612种产品中有417种产品同比增长。

1)高技术制造业和装备制造业较快增长。2020年全年高技术产业和装备制造业增加值分别比上年增长7.1%、6.6%,增速分别比规模以上工业快4.3、3.8个百分点。12月高技术产业增加值同比13.1%,较上月上升2.3个百分点。其中,运输设备制造行业增加值同比8.7%,较上月上升6.1个百分点;工业机器人、新能源汽车、集成电路、微型电子计算机增加值同比分别增长32.4%、55.6%、20.8%、42.3%。

2)海外疫情反复促进相关行业生产。12月医药制造业增加值同比增长16.9%,较上月上升3.3个百分点。

三、固定资产投资继续恢复,但结构分化,房地产和基建放缓,制造业投资加快

2020年全年固定资产投资累计同比增长2.9%,较1-11月上升0.3个百分点,较2019年下滑2.5个百分点。分投资主体看,2020年全年民间固定资产投资累计同比1.0%,较1-11月上升0.8个百分点;国有控股企业固定资产投资累计同比5.3%,较1-11月下滑0.3个百分点。

高技术产业和社会领域投资增长快于全部投资。1-12月高技术产业投资同比增长10.6%,快于全部投资7.7个百分点,其中高技术制造业和高技术服务业投资同比分别为11.5%和9.1%。高技术制造业中,医药制造业、计算机及办公设备制造业投资同比分别增长28.4%、22.4%;高技术服务业中,电子商务服务业、信息服务业投资分别增长20.2%、15.2%。社会领域投资增长11.9%,快于全部投资9.0个百分点,其中卫生、教育投资分别增长29.9%和12.3%。

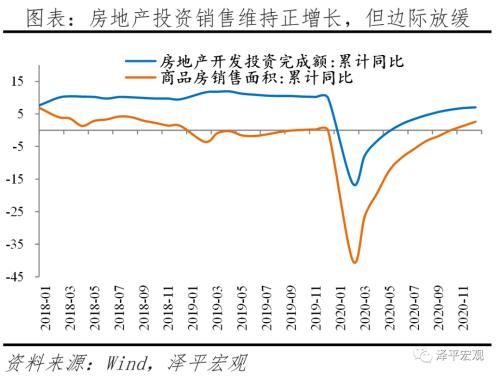

四、房地产投资和销售边际放缓

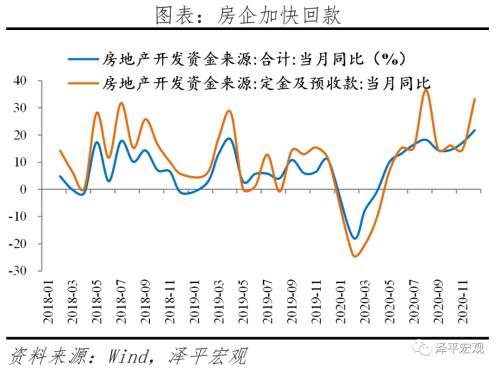

12月商品房销售面积和销售额当月同比分别为11.5%和19.0%,维持正增长,分别较上月变化-0.6和0.3个百分点,边际放缓。房企通过持续的降价促销、以价换量等政策加快回笼资金,12月房地产开发资金来源当月同比增长21.8%,其中国内贷款、自筹资金、定金及预收款当月同比增长9.2%、18.8%和33.2%。

12月房地产投资当月同比9.3%,较上月下滑1.6个百分点,边际放缓;2020年全年房地产投资同比7.0%,较2019年下滑2.9个百分点。土地成交方面,年末多地政府集中供地推升全国土地成交规模,12月土地购置面积和金额同比分别为20.5%和22.9%,分别较11月上升36.2和0.1个百分点。施工方面,房企加快施工拉动建安投资,12月新开工和施工面积同比分别增长6.3%和28.0%,较上月上升2.2和16.1个百分点。

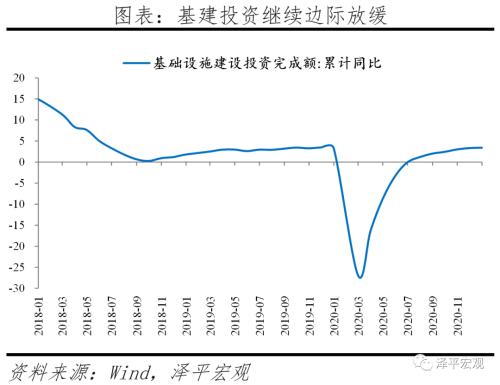

五、基建投资继续放缓

12月基建投资(含水电燃气)当月同比4.3%,较上月下滑1.6个百分点;2020年全年累计同比3.4%,较2019年上升0.1个百分点。分行业看,电热燃水仍是主要支撑,1-12月电热燃水投资累计同比17.6%,基建投资(不含水电燃气)为0.9%;交运仓储投资累计同比1.4%,较1-11月下滑0.6个百分点;水利环境设施投资累计同比0.2%,较1-11月上升0.5个百分点。交运仓储中,1-12月铁路和道路累计投资同比增速分别为-2.2%和1.8%,分别较上月下滑4.2和0.4个百分点。

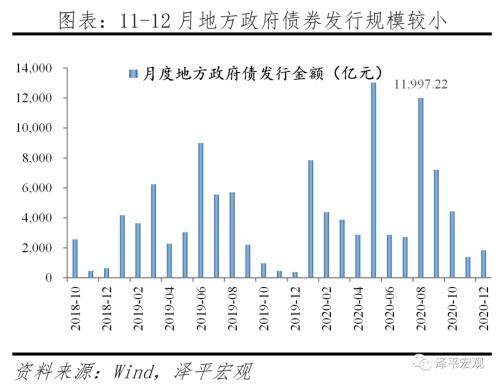

随着经济恢复、逆周期调节的必要性大幅下降以及地方财政紧张程度加剧,基建投资见顶回落。1)截至10月底地方政府债券和已下达专项债额度已基本发行完毕,后续基建投资中资金到位效应将逐渐消退。2)专项债对投向项目有较严格要求,优质基建项目储备不足,可能导致资金未被完全利用。3)1-11月国家财政收入和财政支出累计同比分别为-5.3%和0.7%,财政收支累计差额较去年同期增长39.5%。

六、制造业投资加快恢复

12月制造业投资当月同比10.2%,较上月下滑2.2个百分点;2020年全年制造业投资累计同比-2.2%,较2019年下滑5.3个百分点。12月农副食品加工、化学原料及化学制品制造业、医药制造、有色金属、通用设备、专用设备、汽车、运输设备和电气机械制造业当月投资增速分别为11.3%、29.1%、37.2%、21.3%、27.5%、32.3%、20.9%、20.3%和27.9%。

内外需恢复带动制造业投资快速上升。2020年1-11月全国规模以上工业企业利润总额同比增长2.4%,较1-10月加快1.7个百分点;11月份单月利润总额同比增长15.5%,连续6个月保持两位数增长,工业企业利润持续修复;出口和地产投资的持续高景气度持续修复企业预期。受内外需恢复影响,企业投资意愿和能力增强,对应行业投资力度提升,制造业产能利用率重回高位,制造业投资高速增长。2020年全国工业产能利用率为74.5%,较前三季度加快1.4个百分点。

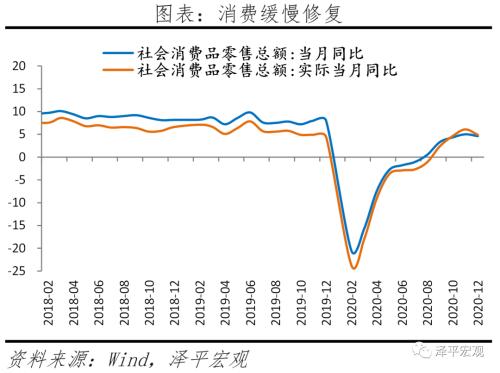

七、消费缓慢修复,就业形势严峻

12月社会消费品零售总额同比增长4.6%,较上月回落0.4个百分点;2020年全年社会消费品零售总额累计同比增长-3.9%。分消费类型看,餐饮消费增速由负转正。12月商品零售同比增长5.2%,较上月下滑0.6个百分点;餐饮消费同比增长0.4%,较11月上升1.0个百分点。分消费品看,升级类消费品增速有所回落,12月通讯器材、化妆品、金银珠宝类商品同比分别增长21.0%、9.0%、11.6%,较上月下滑22.6、23.3和13.2个百分点。必需品消费保持高位运行,粮油食品、饮料和烟酒消费同比分别8.2%、17.1%和20.9%。装修需求持续释放,支撑地产产业链下游消费,12月建筑装潢材料同比分别为12.9%,较上月上升5.8个百分点。

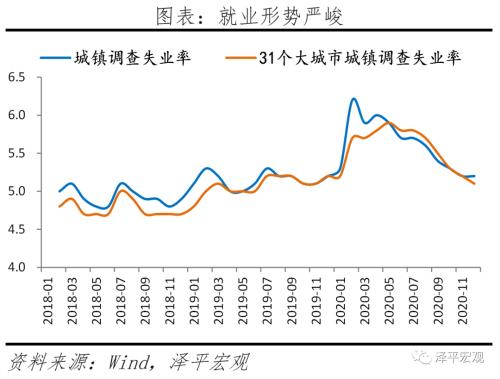

就业形势严峻和收入增速下滑制约消费反弹,重视稳就业。1-12月全国城镇新增就业1186万人,较去年同期少增166万人,累计同比-12.3%;12月全国城镇调查失业率5.2%,与去年同期持平。其中,25-59岁人口调查失业率为4.7%,与去年同期持平。2020年年均城镇调查失业率为5.6%,低于6%左右的预期目标。2020年全国居民人均可支配收入实际累计同比增长2.1%,较去年同期下降3.7个百分点。

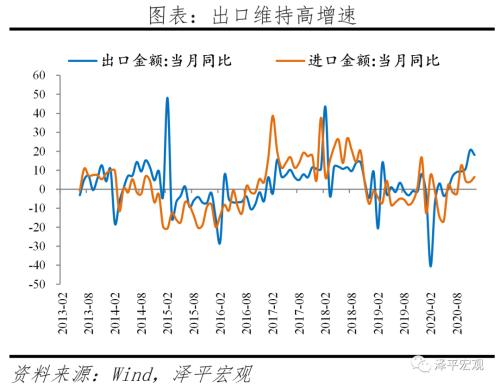

八、出口维持高增,外需持续恢复

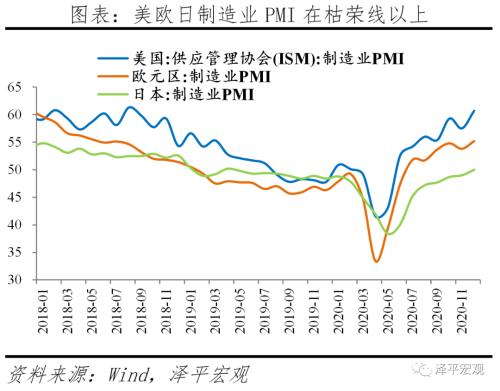

2020年12月中国出口(以美元计)同比增长18.1%,较上月下滑3.0个百分点;2020年中国出口同比增长3.6%,较2019年上升2.9个百分点。出口维持高增,主因外需持续恢复、海外疫情反复、出口替代效应。12月全球综合PMI为53.1%,美、欧、日制造业PMI为60.7%和55.2%和50.0%,日本制造业PMI自2019年5月以来首次回到荣枯线以上。海运需求旺盛,海运价格创下历史新高,2020年12月上海航运交易所发布的中国出口集装箱运价综合指数(CCFI)平均值为1492.1,而去年同期仅为848.1。

分地区看,对美欧出口有所下滑,对东盟、日本、韩国出口上升较快。12月对美国、欧盟出口同比分别为34.5%和4.3%,分别较上月下滑11.6和4.3个百分点;对东盟、日本、韩国出口同比分别为18.4%、8.2%和16.4%,分别较上月上升8.4、2.6和6.9个百分点。分产品看,高新技术产品和机电产品维持高增,节日消费相关商品和防疫相关商品出口较上月有所下滑。12月高新技术产品和机电产品出口同比分别为26.5%和23.1%,分别较上月变化5.4和-1.9个百分点。随着圣诞节提前囤货效应消退,服装、玩具和家具等商品12月出口同比分别为-0.3%、31.5%和27.5%,较上月下滑3.9、18.4和14.4个百分点。纺织纱线、塑料制品和医疗仪器及器械等防疫物资12月出口同比分别为11.7%、90.2%和24.3%,分别较上月下滑9.3、22.7和13.9个百分点。

2020年12月中国进口(以美元计)同比增长6.5%,较上月上升2.0个百分点。1-12月中国进口累计增长-1.1%,较1-11月上升0.5个百分点。除大宗商品外进口均有所上升,大宗商品仍是主要拖累。12月农产品、机电产品和高新技术产品进口金额同比分别为14.8%、20.2%和20.1%,较上月上升3.6、9.5和6.4个百分点;大宗商品进口同比-14.0%,较上月下滑3.9个百分点。大宗商品中,12月原油进口金额同比-43.2%;煤和褐煤进口金额同比904.7%。

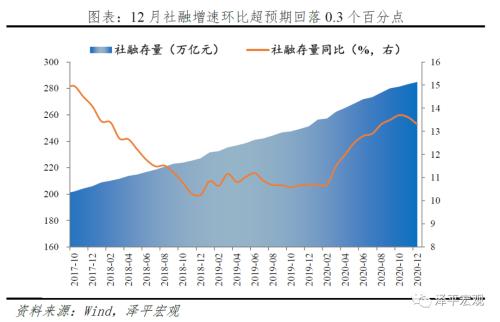

九、社融加速回落,信用扩张放缓

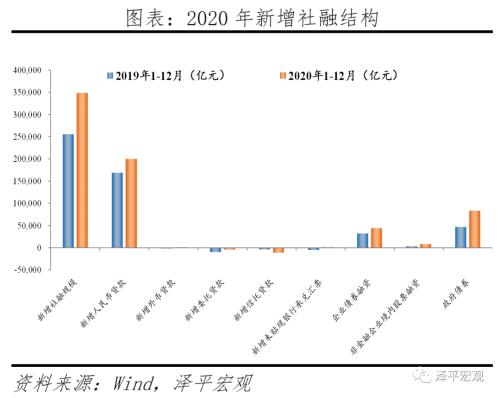

12月社融增速13.3%,环比回落0.3个百分点,社融加速回落,信用扩张拐点进一步确认。12月新增社会融资规模1.72万亿元,同比大幅少增4821亿元。存量社融规模284.83万亿元,同比增速13.3%,环比超预期回落0.3个百分点。

从社融结构看,监管持续强化,表外压降规模创历史新高,信用违约风险冲击仍存,企业债券融资大幅减少,构成主要拖累。政府债券、信贷延续多增。12月新增政府债券融资7156亿元,同比多增3418亿元,国债发行力度仍较强,构成社融主要支撑;新增人民币贷款1.1万亿元,同比多增679亿元;表外融资大幅减少7376亿元,同比大幅多减5920亿元,单月压降规模创历史新高;新增企业债券融资442亿元,同比大幅少增2183亿元,创2018年10月以来新低;新增股票融资1125亿元,同比多增693亿元,股市交易热度提升,带动股票融资继续维持高位。

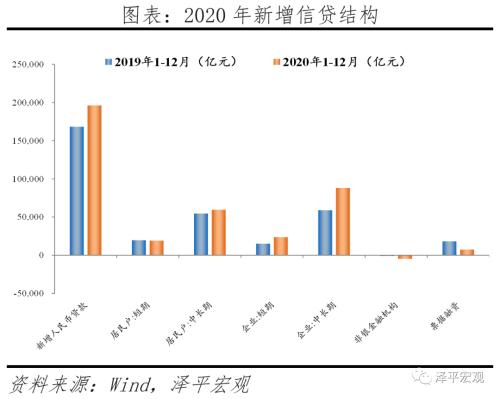

从信贷结构看,企业中长期贷款仍是主要支撑,居民中长期贷款同比少增,或与地产融资趋严、房贷集中度管理制度出台有关。12月新增企业贷款5953亿元,同比多增1709亿元;短期贷款、中长期贷款、票据融资分别少增3132亿元、多增1522亿元、多增3079亿元;新增居民贷款5635亿元,同比少增824亿元。

12月M2同比增速10.1%,环比大幅回落0.6个百分点。年末财政投放节奏加快,但12月信用扩张节奏放缓、政府债放量发行,共同拖累M2增速。M1同比增速8.6%,环比下降1.4个百分点。由于实体经济活动仍在持续恢复,M1增速下降或受到年末企业向居民发放奖金,企业活期存款转化为居民储蓄存款影响。

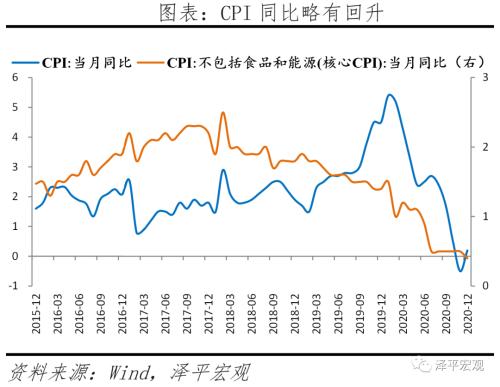

十、通胀温和上涨

12月CPI同比上涨0.2%,较上月上涨0.7个百分点,由降转涨;环比0.7%,较上月上涨1.3个百分点。12月剔除食品和能源价格的核心CPI同比上涨0.4%,此前连续5个月处于0.5%的历史低位。春节食品需求旺盛以及运输成本上升,食品价格环比上涨2.8%,影响CPI上涨约0.62个百分点。其中,节前肉类需求季节性增加以及饲料成本上升,畜肉类价格环比上涨4.3%,猪肉环比6.5%,蛋类价格由上月下降1.4%转为上涨2.4%。非食品价格环比上涨0.1%,其中交通和通信环比上涨0.9%,交通工具用燃料环比上涨5.1%,汽油、柴油和液化石油气价格分别上涨5.2%、5.8%和3.0%。

12月PPI同比下降0.4%,降幅较上月缩窄1.1个百分点;环比上涨1.1%,较上月上升0.6个百分点。PPI上行主因工业生产持续向好,出口和投资恢复,以及国际大宗商品价格拉动。受国际原油价格上涨等因素影响,相关行业涨幅均有所扩大,合计影响PPI上涨约0.37个百分点;其中,石油和天然气开采业价格上涨7.9%,石油、煤炭及其他燃料加工业价格上涨5.3%,化学原料和化学制品制造业价格上涨2.3%。受出口和投资恢复以及国际大宗商品价格拉动,金属相关行业价格继续上涨,合计影响PPI上涨约0.37个百分点;其中,有色金属冶炼和压延加工业价格上涨3.9%,黑色金属冶炼和压延加工业价格上涨3.3%。受持续低温天气影响,燃气生产和供应业价格上涨4.1%,煤炭开采和洗选业价格上涨3.5%。

十一、供需关系持续改善,外需继续回暖

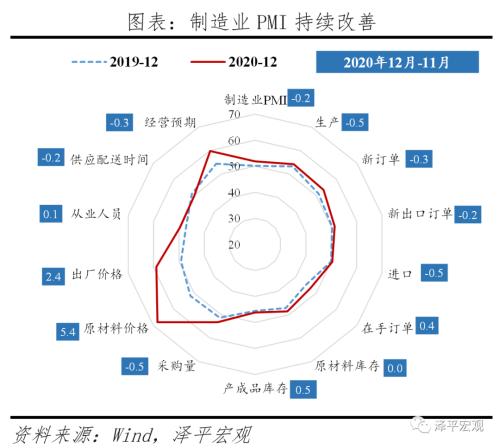

12月制造业PMI为51.9%,较上月略下降0.2个百分点,但连续十个月高于荣枯线。

1)供需关系改善,外需持续回暖。12月生产指数和新订单指数分别为54.2%和53.6%,仍处于较高运行水平。供需差值从6月2.5个百分点下降至0.6个百分点。欧美复工复产刺激外需回暖,12月新出口订单指数为51.3%,连续四个月高于荣枯线。

2)物价指数攀至年内新高。12月主要原材料购进价格指数和出厂价格指数分别为68.0%和58.9%,较上月大幅上升5.4和2.4个百分点。当前的物价上涨主要是大宗商品带动工业品价格环比上涨,与供需缺口较大、全球低利率、全球经济复苏共振等有关。

3)小型企业恢复较慢。12月小型企业PMI为48.8%,较上月回落1.3个百分点,重回收缩区间。小型企业恢复基础不牢,运营成本增加,挤压盈利空间,12月反映原材料成本、物流成本和劳动力成本高的比例分别较上月上升5.0、4.6和1.5个百分点。

12月非制造业商务活动指数为55.7%,较上月下降0.7个百分点,但仍高位运行,连续十个月高于荣枯线。

1)建筑业保持较快增长。12月建筑业商务活动指数为60.7%,连续九个月处于59%以上,维持高景气。需求端稳步扩张,建筑业新订单指数为55.8%,高于上月1.8个百分点,连续两个月回升。土木工程建筑业商务活动指数为63.2%,较上月上升6.6个百分点,生产活动明显加快。

2)服务业有所回落。12月服务业商务活动指数为54.8%,较上月下滑0.9个百分点。行业表现分化,航空运输、电信广播电视卫星传输服务、金融服务等行业商务活动指数持续位于60.0%以上高位景气区间,业务总量较快增长。但受散点疫情影响,餐饮行业商务活动指数位于临界点以下。