诸建芳:全年增长数据超预期,需关注一些不确定因素

核心观点

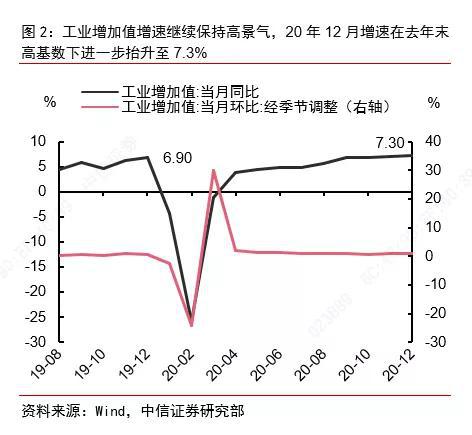

2020年全年经济增长2.3%,四季度增长6.5%,规模达到101.6万亿,超出市场预期和我们预期。工业表现亮眼、高景气延续,规模以上工业增加值12月同比增长7.3%,增速较11月份加快0.3个百分点比,并且是在2019年同期较高基数(6.9%)的表现下,仍然实现了环比增长的加快,为近年来最高水平。制造业投资韧性延续,基建投资有所回落,房地产投资单月小幅回落。在出口较高景气的支撑下,我们认为制造业投资增速后续有望延续较好增长,但需开始逐步关注上游成本上升对中游企业投资意愿的负面影响。12月消费增速掉头下行,主要是受到了局部散点疫情的负面影响。总的来看,经济增长数据的稳定向好,反映出整个宏观经济延续比较高的景气度,然而疫情的局部反复仍然给宏观经济恢复带来了一些不确定性,需要重点跟踪最新变化。

摘要

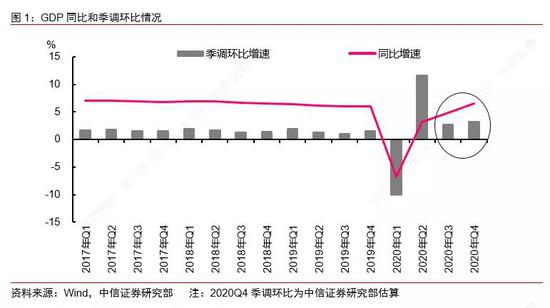

▌ 经济总量:全年增长数据超预期。2020年,面对严峻复杂的国内外环境特别是新冠肺炎疫情严重冲击,政策应对得当,措施有力,全年实现了2.3%的增长,其中四季度增长6.5%,GDP达到101.6万亿,超出市场预期和我们预期。经济增长数据的稳定向好,反映出整个宏观经济延续比较高的景气度。然而,2020年12月底以来,辽宁、北京、河北、黑龙江等省市相继发生局部疫情,给宏观经济的恢复带来了新的不确定性和风险。我们认为,基于当前宏观经济运行的特点,应该对2021年一季度和全年的增长预期适当下修,然而基于低基数的影响,预计一季度增速仍会高于15%。

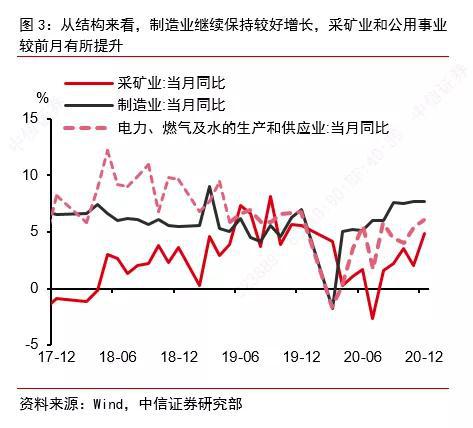

▌工业:12月同比增长7.3%,生产活动高景气延续。2020年12月工业增加值同比增长7.3%,在2019年同期较高基数(6.9%)的表现下,仍然实现了环比增长的加快,为近年来最高水平。同时,12月出口交货值增速继续保持了前月的较好表现,同比名义增长9.5%,体现出外需强劲下的我国生产端韧性延续的态势。四季度,全国工业产能利用率达78%,较三季度环比上升1.3个百分点,也为近年来最高水平,往后观察,在外需韧性延续、内需平稳向好、整体库存水平不高的态势下,我们认为“供需两旺”的现象有望在未来1-2个季度继续维持。

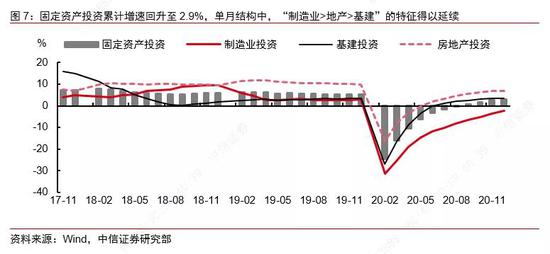

▌投资:制造业投资韧性延续,基建投资有所回落。2020年12月,固定资产投资累计增速2.9%,较前值加快了0.1个百分点,我们估算12月单月的固定资产投资增速同比为5.9%,较10月和11月的增速回落较为明显。分项来看,12月制造业、地产开发投资及广义基建的单月同比增速分别为10.2%、9.35%、和4.3%,其中基建投资的较低增长对增速修复的拖累有所显现,道路和铁路运输业投资放缓。我们认为这是在较强劲的经济增长背景下,逆周期政策“托底”的必要性有所下降所带来的结果。而在出口较高景气的支撑下,我们认为制造业投资增速后续有望延续较好增长,但需开始逐步关注上游成本上升对中游企业投资意愿的负面影响。预计未来1-2个季度剔除基数影响下的投资增速仍将保持稳健增长。

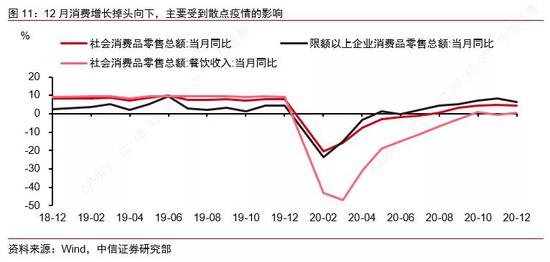

▌ 消费:疫情仍然是当前影响消费的主要变量,12月消费明显受到散点疫情的拖累增速掉头向下。社会消费品零售总额40566亿元,增速为4.6%,前值为5%。我们此前不断强调,从10月开始,散点疫情对消费的拖累不容忽视,12月社消增速一改之前的上升趋势掉头向下更加体现出疫情对消费的负面冲击。从行业来看,餐饮消费小幅回升但基本持平前月水平;商品消费中化妆品类、通讯器材类、金银珠宝类的消费增速均回落10个百分点以上,不仅有“双十一”消费前移的影响,从大部分可选消费商品增长出现不同程度的增速回落也体现出疫情对整体可选消费的拖累。但地产相关的家电、建材和家具受到地产竣工景气不断回升的影响有所提振。向后看,我们认为在疫情风险的影响下,临近春节的大范围人员流动或受到一定限制,更多人选择就地过年,这可能会显著减少春节社交场景,尽管受益于基数的因素年初消费预计将实现高增长,但从内部增长动能修复来说还需密切观察疫情变化情况。

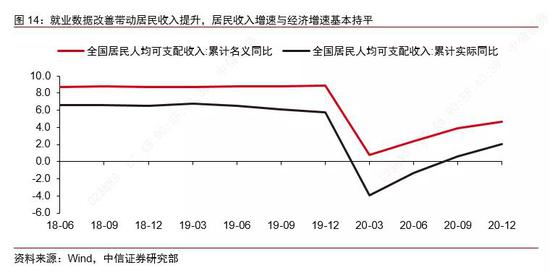

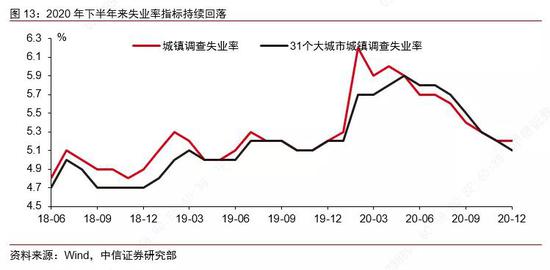

▌就业:稳就业保民生成效显著,超额完成全年新增就业目标。受疫情严重冲击,2020年就业压力明显增加,稳就业政策也随着疫情防控阶段、经济恢复进程,不断有针对性的调整、推进,全年来看,就业形势稳中向好,全年共实现城镇新增就业1186万人,超额完成全年新增就业目标,各项失业率指标普遍低于预期目标。居民收入增长与经济增长基本相同,城乡收入差距进一步缩小,但由于疫情冲击,居民消费倾向变得相对保守,人均消费支出小幅下降。

正文

▌经济总量:全年增长数据超预期

2020年,面对严峻复杂的国内外环境特别是新冠肺炎疫情严重冲击,政策应对得当,措施有力,全年实现了2.3%的增长,其中四季度增长6.5%,GDP达到101.6万亿,超出市场预期和我们预期。分四个季度来看,一季度同比下降6.8%,二季度增长3.2%,三季度增长4.9%,四季度增长6.5%,趋势上延续了比较明显的逐月逐季向好。以季调环比看,一季度受疫情冲击下降10%,二季度反弹11.7%,三季度增长2.7%,四季度增长快于三季度,我们估算达到3.2%左右。预计中国将成为2020年全球唯一正增长的经济体,凸显了巨大的制度优势和经济韧性。

从三次产业的角度,全年第一产业增加值77754亿元,比上年增长3.0%;第二产业增加值384255亿元,增长2.6%;第三产业增加值553977亿元,增长2.1%。对比来看,2020年在疫情后有序复工复产和总量政策的推动下,工业恢复相对更快,尤其是在四季度,10-12月增速均属于历史较高水平。服务业中,生产性服务业恢复较快,但生活性服务业持续受制于疫情影响。预计2021年服务业的恢复会相对加快,带动整体经济增长稳定运行,考虑基数效应后,经济增速不会出现过度的大涨大落。

值得关注的是,2020年12月底以来,辽宁、北京、河北、黑龙江、吉林等省市相继发生局部疫情,给宏观经济的恢复带来了新的不确定性和风险。从目前疫情对经济活动的影响程度来看,从环比角度,预计一季度的消费表现可能不及去年四季度,而去年下半年投资单月和单季增长较快,在社融增速进一步回落的基础上,预计一季度投资也难以有特别超预期的环比表现。综合来看,基于局部疫情的负面影响,我们认为应该一定程度下调此前对一季度经济增长的较高预测,但考虑到去年一季度的低基数因素,预计增速可能在15%以上。

▌工业:生产活动高景气延续

内外需均处于景气状态,20年12月工业增加值同比增长7.3%,为近年来最高水平。20年12月,规模以上工业增加值同比实际增长7.3%,环比上涨1.1%,在2019年同期较高基数(6.9%)的表现下,仍然实现了环比增长的加快,为近年来最高水平。同时,12月出口交货值增速继续保持了前月的较好表现,同比名义增长9.5%,体现出外需强劲下的我国生产端韧性延续的态势。四季度,全国工业产能利用率达78%,较三季度环比上升1.3个百分点,也为近年来最高水平,往后观察,在未来1-2个季度,“供需两旺”的态势有望维持。

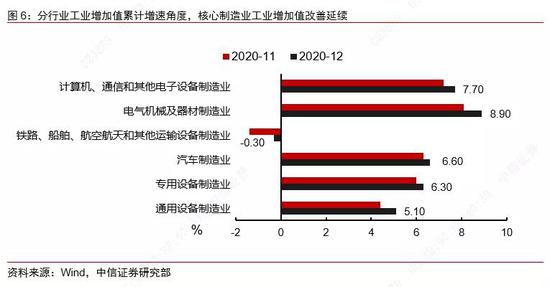

分大类看,20年12月制造业工业增加值继续保持较好增长,增速达7.7%,持平前月,采矿业与公用事业环比继续加快。12月,41个大类行业中有35个行业增加值保持同比增长,较前值增加一个。分三大门类看,12月份,制造业增长7.7%,同比增速持平前月,继续保持在过去几年的最高水平;采矿业增加值同比增长4.9%,较11月加快2.9个百分点;电力、热力、燃气及水生产和供应业增长6.1%,加快0.7个百分点。而从核心的制造业行业来看,通用设备制造业、电气机械和器材制造业、汽车制造业、计算机通信和其他电子设备制造业增速继续保持亮眼,单月同比增速分别达到11.1%、15.6%、9.7%及11.4%。而从产品产量看,12月上游原材料产量继续保持高位,钢材、水泥、十种有色金属分别增长12.8%、6.3%和8.6%,同时整体产品销售率达98.4%,同比多增0.1个百分点,继续显示出我国需求回暖所带来的经济顺周期特征。

从现阶段的运行状况来看,在外需整体强劲、内需仍然趋于景气区间的态势下,我国工业生产的景气程度有望延续。我们维持前月判断,工业生产在未来1-2个季度内这一相对景气态势有望延续。

▌投资:制造业投资韧性延续,基建投资有所回落

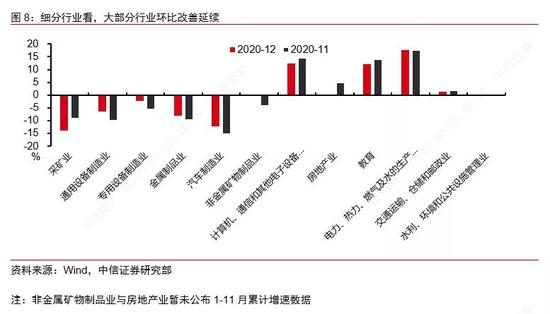

固定资产投资增速全年累计增长2.9%,制造业投资保持较快增长。20年1-12月,全国固定资产投资(不含农户)518907亿元,同比上升2.9%。其中,民间固定资产投资2892648亿元,累计增长1%,增长动能有所加快。根据我们估算,12月固定资产投资单月同比增速为5.9%,较过去几个月的增速表现有所回落。而分项来看,12月制造业、地产开发投资及广义基建的单月同比增速分别为10.2%、9.35%、和4.3%,环比较11月均有所回落,其中基建投资的较低增长对增速修复的拖累有所显现,但“制造业>地产>基建”的特征得以延续。

具体来看,制造业投资单月增速继续保持较好水平,出口的高景气对制造业投资有正向拉动作用,后续需逐步关注上游成本上升对中游行业再投资意愿的影响。根据我们估算,12月制造业投资当月同比增速在10.2%左右,尽管较11月的12.5%有小幅回落,但增速依旧保持在较强景气区间当中。其中,1-12月高技术制造业投资增长11.5%,虽较1-11月小幅放缓1.3个百分点,但当中的医药制造业、计算机及办公设备制造业投资分别增长28.4%和22.4%,环比也进一步提升1.1和2个百分点,体现出整体医药和电子行业的需求相对景气对这些行业投资的拉动作用。12月,我国整体出口行业呈景气扩散态势,同比增速达18.1%,我们预计外需的持续平稳向好还将带动我国制造业投资的相对景气趋势得以延续。但另一方面,我们也关注到近期大宗商品涨价对中游行业利润的挤占已开始有所显现。2020年四季度以来,整体PPI环比继续回升,但CPI维持较弱水平,往后看,这一趋势还有望延续。而在这一环境下,中游企业的利润有可能在未来一段时期面临阶段性压力,也制约其再投资的能力及意愿。我们认为需开始逐步关注这一因素对后续制造业投资高景气可持续性的影响。

广义基建投资全年累计增长3.4%,但单月增速有所放缓,强劲经济增长下,逆周期政策“托底”的必要性有所下降。基建方面,1-12月广义基建累计增速3.4%,较前月仅加快了0.1个百分点。其中,分项观察,水利管理业投资增长4.5%,较前月加快1.4个百分点;公共设施管理业投资下降1.4%,降幅收窄0.4个百分点,但铁路与道路运输业投资表现有所回落,其中道路运输业增速1.8%,较前值回落0.4个百分点;铁路运输业投资1-12月下降2.2%,由升转降,增速较1-11月明显回落4.2个百分点,带动12月单月广义基建投资增速放缓至4.3%,较前月下降1.7个百分点。往后观察,我们认为在整体经济保持较快增长的基础上,作为逆周期手段的基建投资的整体对经济增长“托底”的必要性有所下降,因此增速有所回落。2021年,我们预计全年基建投资增速大概率将保持中低速增长水平,去除基数影响下的增长趋势预计将延续较为平稳的增长表现。

房地产开发投资当月增速环比回落至两位数以下,维持2021年增速全年在6.1%左右的判断不变。地产方面,2020年全国房地产开发投资141443亿元,同比增长7%,较前值加快0.2个百分点。其中12月单月同比增长9.35%,较11月放缓了1.6个百分点,为20年下半年以来首次回落至两位数以下水平。而从其他地产相关的指标来看,12月单月的地产销售面积和销售额分别增长11.5%和18.9%,基本较11月持平,继续保持在较高的增速平台,预示整体需求仍然维持在景气区间。2020年1-12月,新开工、施工及竣工数据环比也均有改善,其中房屋新开工面积224433万平方米,下降1.2%,降幅收窄0.8个百分点;房地产开发企业房屋施工面积926759万平方米,同比增长3.7%,增速比1-11月份提升 0.5个百分点;房屋竣工面积91218万平方米,下降4.9%,降幅收窄2.4个百分点。整体而言,地产行业在12月保持了较强的韧性,后续来看,竣工继续加快、销售景气延续、投资稳中趋缓的态势预计将维持一段时间。我们维持2021年全年房地产开发投资增速在6.1%左右的判断不变。

▌消费:散点疫情拖累增长

疫情仍然是当前影响消费的主要变量,12月消费明显受到散点疫情的拖累。2020年12月,社会消费品零售总额40566亿元,增速为4.6%(实际增长4.9%,名义增速前值为5%,去年同期为8%)。分类来看,限额以上的消费增长修复仍然高于总体消费,11月限额以上企业消费品零售总额为6.4%(图8)。整体来看,12月社消增长显著低于预期。我们最早在2020年11月16日发布的报告《2020年10月经济增长数据点评——投资保持较快增长,消费回升速率放缓》中首次强调剔除10月国庆长假数据,长假过后各地疫情散点爆发显著拖累了消费增长。随后11月散点疫情状况持续,12月情况愈见严峻。因此体现到消费的增长上,11月整体社消增速低于预期,且餐饮消费增速转负,12月社消增速更加在前期增速回升的通道中掉头向下。

行业方面,通讯器材、化妆品、金银珠宝等可选商品消费增速放缓,地产相关消费增速出现回升。从行业来看,疫情背景下,餐饮消费的增速较上月小幅回升1个百分点至0.4%,基本持平上月表现。同时,可选商品消费增长整体放缓,其中化妆品类、通讯器材类、金银珠宝类、汽车类的消费增长较上月分别回落了23.3、22.6、13.2和5.4个百分点至21%、9%、11.6%和6.4%。当然,通讯器材、化妆品和金银珠宝的消费增速大幅回落有“双十一”消费透支的因素,但可选商品中除烟酒、石油及制品以及地产后周期消费外其余大部分商品消费增速均出现不同程度的回落,我们认为主要还是受到散点疫情的拖累。此外,地产产业链受到地产竣工增速不断回升的影响,消费增长也有所提振。其中家电、建材和家具类的消费增速较上月分别回升6.1、5.8和2.6个百分点的回升至11.2%、12.9%和0.4%。

向后看,我们坚持前期的判断,如果冬季各地散点疫情持续,消费的修复节奏也难以显著加快。目前来看,散点疫情的情况仍然较为严峻,同时我们在1、2月份将面临临近春节大范围的全国人员流动。一方面人员流动可能加剧疫情爆发的风险进一步导致各地防疫升级加强社交距离管理而拖累消费;另外一方面,更多人选择就地过年,这可能会显著减少春节社交场景,可选消费也将进一步受到拖累。整体来看,尽管受益于基数的因素年初消费预计将实现高增长,但从内部增长动能修复来说还需密切观察疫情变化情况。

▌就业:稳就业保民生成效显著,超额完成全年新增就业目标

稳就业政策持续跟进,保民生成效显著。受疫情严重冲击,2020年就业压力明显增加,因此国务院常务会议多次指出“做好‘六稳’工作,必须把稳就业放在首位”,稳就业政策也随着疫情防控阶段、经济恢复进程,不断有针对性的调整,从疫情防控初期,全力破除企业复工复产的梗阻,到经济社会秩序基本恢复,鼓励通过创新创业示范基地等方式实现灵活就业。2020年在细化落实的稳就业政策的呵护下,切实做到了民生保障,在决战脱贫攻坚取得决定性胜利的同时,同时妥善解决了874万高校毕业生以及近3亿人的农民工就业问题,成效显著。

超额完成全年新增就业目标,失业率低于预期目标。截止至2020年3季度,全国新增就业已达898万人,接近全年新增就业目标,2020年4季度,就业形势稳中向好,全年共实现城镇新增就业1186万人,明显高于预期水平,为全年目标的131.8%。另外,各项失业率普遍回落至疫情前的正常水平,低于此前的预期目标,具体来看,12月份的全国调查失业率以及25-59岁人口调查失业率分别为5.2%和4.7%,均与上年持平;而2020年年均城镇调查失业率为5.6%,低于此前6%的预期目标;另外,2020年末,城镇登记失业率为4.24%,也低于此前5.5%左右的预期目标。

居民收入增长与经济增长基本相同,城乡收入差距进一步缩小。2020年全国居民人均可支配收入32189元,名义增长4.7%,实际增长2.1%,增速略缓于全年经济增速,基本同步,从结构上来看,城乡收入差距进一步缩小,其中城镇居民人均可支配收入43834元,农村居民人均可支配收入17131元,城乡居民人均收入比值为2.56,比上年缩小0.08。城乡收入差距的缩小,使得农民工更倾向于寻找本地工作,全年农民工总量28560万人,比上年减少517万人,下降1.8%;其中,本地农民工11601万人,下降0.4%;外出农民工16959万人,下降2.7%。或由于疫情冲击,居民消费倾向变得相对保守,收入增长的同时并未带动支出的增长,全年全国居民人均消费支出21210元,比上年名义下降1.6%,扣除价格因素实际下降4.0%,其中城镇居民人均消费支出27007元,名义下降3.8%,预计2021年随着疫情的常态化防控进行,这一形势将不再延续。