靳毅:美扩大版刺激计划落地在即

投资要点

每周债市热点 民主党控制参众两院,未来拜登施政纲领落地概率上升。短期来看,本轮美国经济刺激计划规模将明显增加。对国内债市而言,美国居民获得的现金补贴提高,将有利于今年冬天美国居民商品消费,及中国对美出口的进一步走高。同时大宗商品价格的上涨,也对国内债市的影响偏空。

本周流动性跟踪 本周央行公开市场操作规模较小,接连的资金回笼下,银行间市场资金面依旧宽松未改。1月8日,相较于上周四(12月31日,下同),银行间质押式回购利率方面,R001下行43.81 BP,R007下行63.55 BP,R014下行54.34 BP。存款类质押式回购利率方面,DR001下行18.50 BP,DR007下行47.70 BP,DR014下行111.27 BP。SHIBOR利率全线下行。1月8日,SHIBOR隔夜为0.9650 %,下行12.80BP;SHIBOR1周为2.1410%,下行24.00BP;1月期SHIBOR报收2.4680%,下行23.40BP,3月期SHIBOR报收2.6450 %,下行11.10BP。

本周一二级市场 一级市场方面, 本周利率债净融资额较上周减少。本周一级市场共发行28支利率债,实际发行总额为3729.30亿元,较上周增加2849.84亿元;总偿还量为3791.50亿元,较上周增加3490.90亿元;净融资额为-62.20亿元,净融资较上周减少641.06亿元。国债收益率普遍下行。1年期国债收益率为2.3568%,较上周四下行11.71BP;10年期国债收益率报3.1456 %,上行0.27BP。国开债收益变化不一。1年期国开债收益率报2.4702%,较上周四下行8.75BP;10年期国开债收益率报3.5366 %,上行0.28BP。

风险提示通胀超预期,货币政策超预期。

报告正文

1、债券市场核心周观点研判

事件:美国当地时间1月6日,佐治亚州参议员选举结果出炉。民主党候选人赢得该州全部2个参议员席位,从而使得民主党在参议院占多数。

点评:民主党控制参众两院,未来拜登施政纲领落地概率上升。短期来看,本轮美国经济刺激计划规模将明显增加。佐治亚州参议员竞选前,拜登已经承诺,若民主党候选人胜出,将向每位美国成年人(年收入7.5万美元以下)发放的现金支票,由当前的600美元提升至2000美元。除此之外,本轮9000亿美元刺激计划中,对地方政府的财政支持力度较小,拜登上台后可能加大对地方政府的转移支付,推动本轮经济刺激计划总规模上升至1.5万亿美元。

受此影响,美国通胀预期明显升温,本周10年期美债利率上行20BP,国际油价明显上涨。对国内债市而言,美国居民获得的现金补贴提高,将有利于今年冬天美国居民商品消费,及中国对美出口的进一步走高。同时大宗商品价格的上涨,也对国内债市的影响偏空。

长期来看,拜登提出的对大企业及富人加税、严监管等政策,不利于美国经济的长远表现。但考虑到当前美国两党、及民主党内部对这一纲领存在较多意见分歧,即使民主党控制两院,拜登的长期政策落地仍有较多不确定性。

2、流动性跟踪

2.1

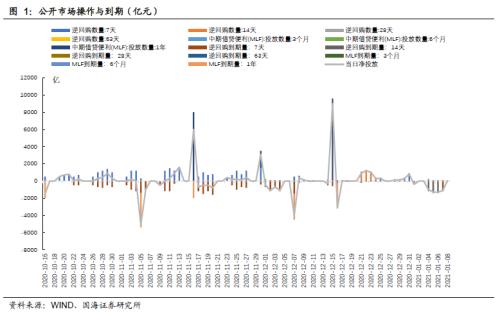

公开市场操作

本周央行公开市场操作规模较小,资金连续回笼,但资金面依旧宽松。本周央行共投放550亿元逆回购。其中周一(1月4日)有200亿元7天逆回购,周二(1月5日)有100亿元7天逆回购,周三(1月6日)有100亿元7天逆回购,周四(1月7日)有100亿元7天逆回购,周五(1月8日)有50亿元7天逆回购。本周共有5200亿元央行逆回购到期,全口径公开市场操作实现净回笼4650亿元。下周(1月9日至1月15日)央行公开市场将有550亿元逆回购到期,其中周一至周五分别到期100亿元、100亿元、100亿元、100亿元、50亿元;此外下周五还将有3000亿元MLF到期。

2.2

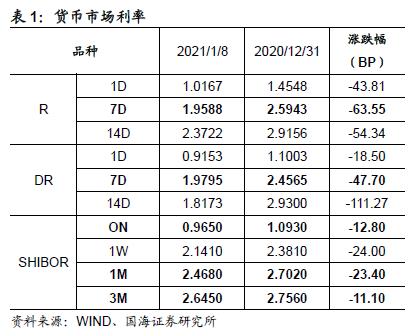

货币市场利率

跨年后银行间资金利率全线下跌。1月8日,相较于上周四(12月31日,下同),银行间质押式回购利率方面,R001下行43.81 BP,R007下行63.55 BP,R014下行54.34 BP。存款类质押式回购利率方面,DR001下行18.50 BP,DR007下行47.70 BP,DR014下行111.27 BP。

SHIBOR利率全线下行。1月8日,SHIBOR隔夜为0.9650 %,下行12.80BP;SHIBOR1周为2.1410%,下行24.00BP;1月期SHIBOR报收2.4680%,下行23.40BP,3月期SHIBOR报收2.6450 %,下行11.10BP。

2.3

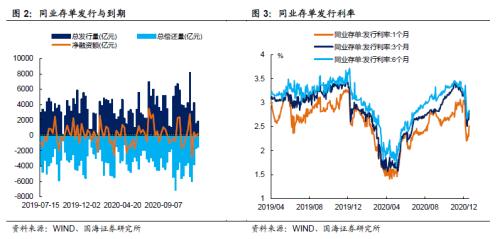

同业存单发行

同业存单净融资额较上周增加。本周,同业存单总发行量为1756.00亿元,总偿还量为1507.70亿元,净融资较上周增加451.20亿元。

同业存单发行利率全线下行。1月8日,1月期品种发行利率为2.2833%,较上周四下行28.07BP;3月期品种利率为2.6400%,下跌43.81BP;6月期品种发行利率为2.7778%,下行58.93BP。

2.4

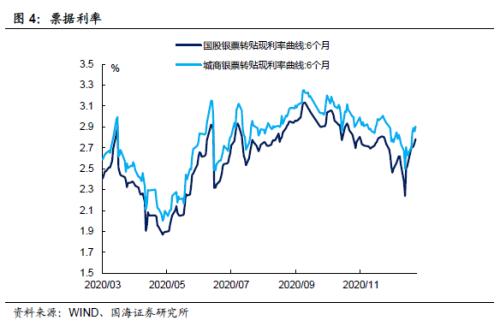

实体经济流动性

票据转贴利率全线大幅上涨。根据最新数据,截至1月8日,股份行6个月的票据转贴利率为2.7836%,较上周四上行26.180BP。城商行6个月的票据转贴利率2.9052%,较上周五上行27.850BP。

2.5

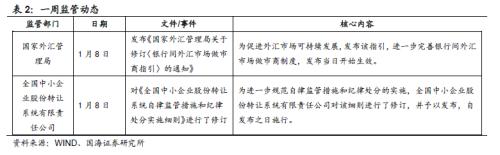

一周监管动态

3、利率债

3.1

一级市场发行及中标

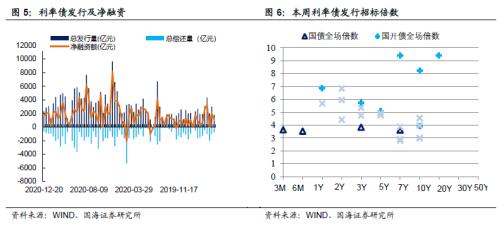

本周利率债净融资额较上周减少。本周一级市场共发行28支利率债,实际发行总额为3729.30亿元,较上周增加2849.84亿元;总偿还量为3791.50亿元,较上周增加3490.90亿元;净偿还额为62.20亿元,净融资较上周减少641.06亿元。

本周辽宁大连开展地方债发行工作。大连发行2支地方债,发行总额为225.00亿元。

3.2

利率债到期收益率

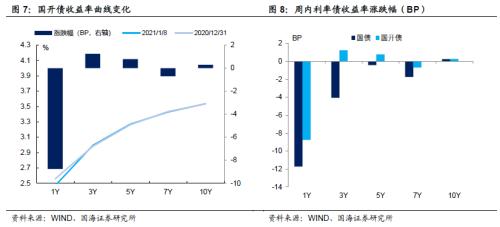

国债收益率普遍下行。1月8日,1年期国债收益率为2.3568%,较上周四下行11.71BP;3年期国债收益率为2.7768%,下行4.06BP;5年期国债收益率报2.9471%,下行0.41BP;7年期国债收益率报3.1525%,下行1.74BP;10年期国债收益率报3.1456 %,上行0.27BP。

国开债收益变化不一。1月8日,1年期国开债收益率报2.4702%,较上周四下行8.75BP;3年期国开债收益率报2.9941%,上行1.24BP;5年期国开债收益率报3.2709%,上行0.78BP;7年期国开债收益率报3.4272%,下行0.70BP;10年期国开债收益率报3.5366 %,上行0.28BP。

3.3

利率债利差

各期限利差全线走阔。1月8日,与上周四相比,10Y-1Y利差走阔11.98BP,10Y-5Y利差走阔0.68BP,10Y-7Y利差走阔2.01BP。

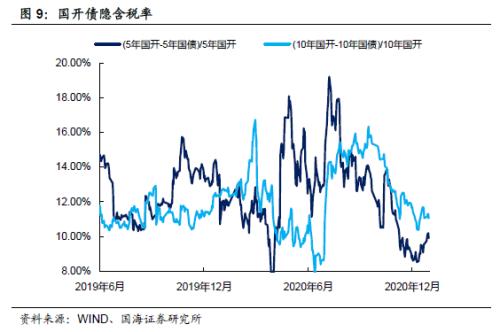

国开债5年期和10年期隐含税率变化不一。1月8日,5年期国债、国开债利差为32.38BP,5年期国开债隐含税率走阔0.34个百分点。10年期国债、国开债利差为3910BP,10年期国开债隐含税率收窄0.01个百分点。

4、海外债市跟踪

美国2年期、10年期国债收益率上涨。本周五(1月8日),2年期美债收益率为0.14%,较上周四上行1.00BP;10年期美债收益率为1.13%,较上周四上行20.00BP;10年期美债与2年期美债利差为99BP,较上周四走阔19BP。

德国10年期国债收益率、日本10年期国债收益率上涨。12月30日,德国10年期国债收益率为-0.57%,较12月23日上行5.00BP;12月30日,日本10年期国债收益率为0.0350%,较12月24日上行0.70BP。

5、通胀跟踪

蔬菜价格下跌。1月8日,农业部菜篮子批发价格指数收于137.72,较上周四上涨2.51%;山东蔬菜批发价格指数收于185.15,较上周五上涨5.76%。

生猪价格、猪肉价格均下跌。根据最新数据,1月8日,22个省市生猪平均价为36.34元/千克,较上期(1月1日)上涨2.63%。猪肉平均价为50.02元/千克,较上期下跌2.44%。

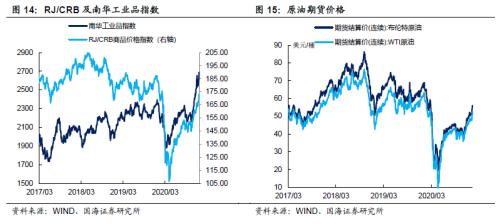

商品价格指数、石油期货价格均上涨。1月8日,南华工业品价格报2690.36点,较上周四上涨5.48%;RJ/CRB商品价格指数收于173.35点,较上周四上涨3.29%;1月8日,布伦特原油期货和WTI期货结算价分别报55.99美元和51.80美元,较上周四分别上涨8.09%和7.67%。

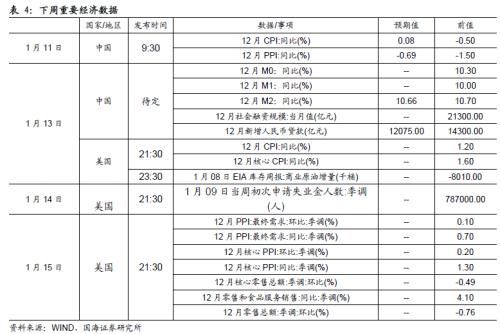

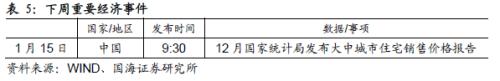

6、下周重要经济数据和事件

风险提示:通胀超预期,货币政策超预期。