李超:美国财政刺激方案会持续提升通胀吗?

内容摘要

核心观点

相较《CARES》法案下的补贴力度,本轮财政刺激力度更为审慎。多项核心刺激措施均将在1季度末到期,且刺激力度相对有限,难以延续到二季度或下半年,对通胀和需求的提振作用将主要集中在Q1。

本轮财政刺激方案的核心措施仍是收入及就业领域的补贴政策

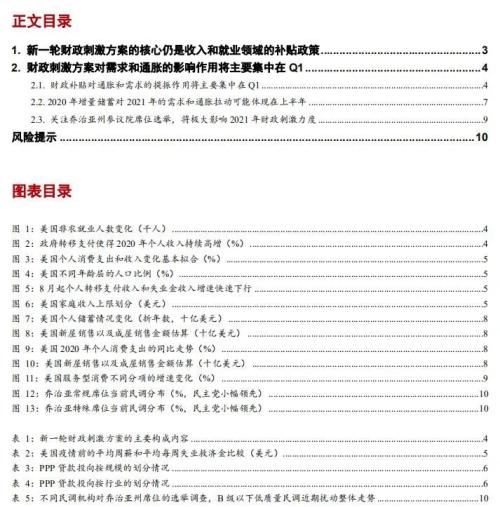

一是为每个成年人以及儿童一次性发放600美元,该项补助总额约为1660亿美元。

二是将为失业者每周额外发放300美元的失业救济金补贴,发放将持续至3月14日。

三是为小企业提供3250亿美元的救助贷款,其中最关键的薪酬保护计划补充了2840亿美元的额度,并将期限延长至2021年3月31日。

四是为租房者提供共计250亿美元的租房补贴,收入不超过所在地区收入中位数80%的均可提出补贴申请;同时将禁止驱逐租房者的期限延长至2021年1月末。

五是提供680亿美元的疫苗开发、疫情检测资金,补助资金的进一步发放有助于美国在2021年上半年实现大面积的免疫目标。

本轮财政刺激方案的重要作用是救济托底,而非锦上添花

本轮财政刺激方案的重要作用是救济托底,不是锦上添花。相较《CARES》法案下首轮财政刺激的补贴力度,本轮刺激力度更为审慎。

从失业救济金的补贴力度来看,疫情前全美平均的失业金水平为374美元/周;平均周薪为972美元,新一轮刺激方案将失业救济金额外补贴力度削减至300美元/周后,失业人群的收入水平将降至就业状态以下。

从一次性现金发放力度来看,对于就业成人来说约为疫前周薪的62%;对于三口之家来说,约为疫前周薪的96%。收入刺激将在短期内提振消费需求但难以长时间延续。如果补贴于1月顺利发放,预计其对消费需求的刺激作用将主要集中于Q1释放。

从PPP的政策条款来看,该项政策是一项托底工具。一是政策条款规定有明显的救火性质。二是此前PPP贷款规模位居前列的行业较多受疫情冲击较为严重;且借款结构中小规模借款占比较高,贷款规模在100万美元以下的占比接近66%,具有较强的救火特征,该政策的主要作用是稳住美国就业基本盘。考虑本轮PPP政策将于2021年3月31日到期,其对居民收入及消费需求的托底作用也将主要集中在Q1。

财政补贴对通胀和需求的提振作用将主要集中在Q1

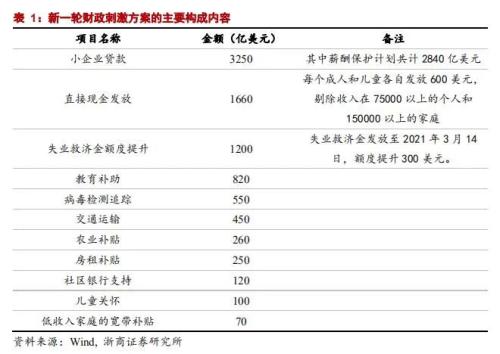

整体来看,本轮财政刺激方案将在总量上提升2021年居民收入及消费水平,但作用区间可能主要集中在1季度。多项核心财政刺激措施均将在1季度末到期,且刺激力度相对有限,难以延续到二季度或下半年。美国个人消费支出变化与收入变化高度拟合,财政刺激对收入增速的边际作用在上半年逐渐回落后,消费需求也将回归常态,从需求侧来看,不会对通胀起到持续的推升作用,主要作用的时间段或在Q1。

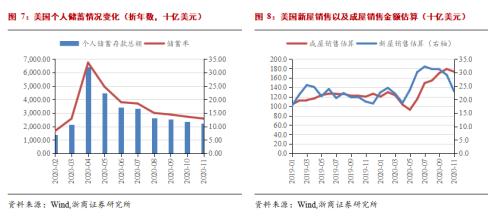

2020年增量储蓄对2021年的需求和通胀拉动可能体现在上半年

美国居民于2020年以来累积大量储蓄,主要得益于财政刺激的超额补贴和消费场景减少的双重因素共振。经计算,2020年至今居民储蓄规模相较疫情前的均值水平共计攀升1.5万亿美元,该部分储蓄可能在2021年部分释放成为推升通胀水平的蓄水池。从购房以及服务分项的报复性消费来看,该部分储蓄的释放规模将不及1.5万亿美元,储蓄规模释放对需求和通胀的刺激作用可能主要集中在上半年,下半年起整体作用将趋缓。

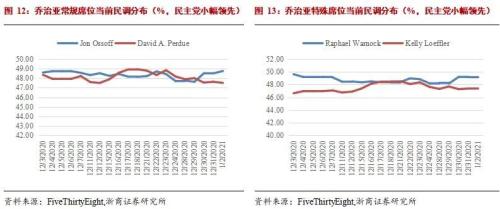

关注1月5日乔治亚州参议院席位选举,将极大影响2021年财政刺激力度

重点关注乔治亚州两大参议员席位的最终选举结果。如果两院继续分立,则全年较难有进一步大规模财政刺激出台。如果小概率情况下民主党抢下两个议员席位,则9000亿美元的刺激方案以外可能仍有增量刺激措施出台,对居民的现金补贴以及对地方政府的拨款等措施力度可能增加,美国通胀可能超预期持续。

风险提示

美国印度落地共振带动商品价格上行;新兴市场疫苗不足叠加疫情复发导致上游供给持续受限;病毒变异导致疫苗失效;中美冲突超预期

目 / 录

正 文

新一轮财政刺激方案的核心仍是收入和就业领域的补贴政策

美国国会两院于当地时间12月21日投票通过新一轮刺激方案《Consolidated Appropriations Act,2021》并于12月24日送至特朗普案前等待签署生效。特朗普在经过多次态度反复后最终于12月27日将法案签署生效,避免了法案失效(特朗普如果在10天内拒绝在法案上签字,本轮财政刺激方案便会随着1月3日国会的换届而自动作废,新一届国会需重新对该法案进行投票表决)以及美国政府的停摆风险。

本轮财政刺激方案的核心措施如下:

一是开启新一轮的现金发放,为每个成年人以及儿童一次性发放600美元(此前成人为1200美元,儿童为500美元),2019年收入在75000美元以上的个人或总收入在150000美元以上的家庭将无法获得补贴,该项补助总额约为1660亿美元。

二是将为失业者每周额外发放300美元的失业救济金补贴(Federal Pandemic Unemployment Compensation)。此前发放力度为每周600美元,发放将持续至3月14日。该项政策于2020年8月首次到期后由特朗普通过签署行政命令以每周450美元的规模进行接续,各州续期部分已于9月中旬附近陆续到期。此外,还将大流行失业救济金(Pandemic Unemployment Assistance)的发放期限延至2021年3月14日,该项目主要适用于自雇员工。

三是为小企业提供3250亿美元的救助贷款,其中最关键的薪酬保护计划补充了2840亿美元的额度,期限延长至2021年3月31日。薪酬保护计划的企业借款人在满足系列要求可以免除还款义务,其中免除全部还款义务的核心要求之一是必须将至少60%的贷款总额用于为员工发放工资。该项政策是疫情期间美国就业领域的最核心政策,此前于8月8日到期未能接续,到期后美国的永久性失业也受之影响出现阶段性上涨(到期当月美国永久性失业人数环比增加19%)。根据小企业管理局统计,PPP在3-8月共计挽救超过5100万个美国工作岗位,而美国当前非农就业人数仅1.42亿人。换言之,PPP出台后挽救了近1/3的美国就业岗位,该政策在新方案中接续后将对美国就业的基本盘起到稳定作用

四是为租房者提供共计250亿美元的租房补贴,收入不超过所在地区收入中位数80%的均可提出补贴申请。同时将禁止驱逐租房者的期限延长至2021年1月末。需要关注的是,《CARES》法案中允许房屋抵押贷款延期还款的救助政策未能在新一轮刺激方案中得以延续。

五是提供680亿美元的疫苗开发、疫情检测资金。当前美国国内已开始推进疫苗注射,辉瑞和MODERNA已先后于12月11日以及12月18日获得FDA的疫苗紧急使用授权,前者适用于16岁及以上人群,后者适用于18岁以上人群。补助资金的进一步发放有助于美国在2021年上半年实现大面积的免疫目标。

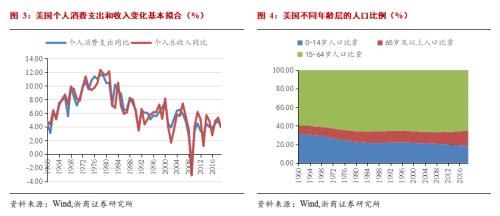

整体来看,本轮财政刺激的核心措施仍是收入与就业领域的补贴政策。疫情期间,虽然美国失业率大幅上升,但受益于政府在就业领域的大规模财政补贴(政府转移支付规模明显上升),居民个人收入反而持续高增,4-7月同比增速均高于8%,4月最高曾触及14%。其中,薪酬保护计划发挥托底作用,使得美国就业基本盘不至于过分流失;补充失业救济金以及一次性现金发放则为居民的收入实现了有效补充。虽然失业率上升使得生产供给遭受明显冲击,但财政刺激对个人收入的补给保障了居民消费需求的快速修复导致供需修复错位。

财政刺激方案对需求和通胀的影响作用将主要集中在Q1

>;财政补贴对通胀和需求的提振作用将主要集中在Q1

本轮财政刺激方案的重要作用是救济托底,不是锦上添花。相较《CARES》法案下首轮财政刺激的补贴力度,本轮刺激力度更为审慎。

从失业救济金的补贴力度来看,三个阶段额外发放的失业救济金呈现阶梯式下降,由每周额外600美元先后降至450美元和300美元。根据美国劳工部统计,疫情前(2020年Q1数据)全美平均的失业金水平为374美元/周;平均周薪为972美元。因此,一阶段财政刺激每周额外发放的600美元可以实现对疫前平均工资水平的超额覆盖。叠加一次性发放的现金补贴,使得居民收入同比大幅增长。新一轮刺激方案将失业救济金额外补贴力度削减至300美元/周后,失业人群的收入水平将降至就业状态以下。

从一次性现金发放力度来看,相较《CARES》法案,成人的补贴力度下降50%至600美元,儿童的补贴力度上升20%至600美元。鉴于美国人口比例中0-14岁儿童占比仅为19%,整体现金发放力度相较前次规模大幅下降。结合失业救济金来看,额外的现金发放可以在2周时间内将失业居民的收入维持在与疫情前持平的水平。对于非失业人口来说,该部分现金发放将提升其收入水平,可能对该群体的消费需求起到刺激作用,但鉴于本轮现金补贴力度有限,对于成人来说约为疫前周薪的62%;对于三口之家来说,约为疫前周薪的96%。收入刺激将在短期内提振消费需求但难以长时间延续。如果补贴于1月顺利发放,预计其对消费需求的刺激作用将主要集中于Q1释放。

从PPP的执行条款来看,该项政策是一项托底工具。一是政策条款规定有明显的救火性质:如对于希望豁免还款义务的借款人来说,必须说明因本项贷款而能够保留的雇员人数等;对于希望申请二轮PPP贷款的借款人必须展示收入下滑的程度以印证贷款的必要性(在2020年前3季度分别遭受至少25%以上的营业收入下滑)。二是此前PPP贷款规模位居前列的行业较多受疫情冲击较为严重,如卫生保健(运营压力激增)、建筑、制造业、餐饮、零售等;且借款结构中小规模借款占比较高,贷款规模在100万美元以下的占比接近66%,具有较强的救火特征,该政策的主要作用是稳住美国就业基本盘。虽然上一阶段PPP政策的推进过程中曾出现个别资金富裕企业借用PPP的案例并引起较大争议,预计本轮政策推行过程中将针对这一现象加大审核力度。考虑本轮PPP政策将于2021年3月31日到期,其对居民收入及消费需求的托底作用也将主要集中在Q1。

整体来看,本轮财政刺激方案将在总量上提升2021年居民收入及消费水平,但作用区间可能主要集中在1季度。多项核心财政刺激措施均将在1季度末到期,且刺激力度相对有限,难以延续到二季度或下半年。美国个人消费支出变化与收入变化高度拟合,财政刺激对收入增速的边际作用在上半年逐渐回落后,消费需求也将回归常态。从需求侧来看,不会对通胀起到持续的推升作用,主要作用的时间段或在Q1。

>;2020年增量储蓄对2021年的需求和通胀拉动可能体现在上半年

美国个人于2020年以来累积了大量储蓄,疫情爆发后储蓄率持续高企。3月单月个人储蓄率曾突破33.7%,主要得益于财政刺激的超额补贴和消费场景减少的双重因素共振。此后储蓄率逐步回落,截至11月已降至12.9%,接近恢复至疫情前水平。根据我们的估算,疫情前14个月(2019年1月-2020年12月),美国居民平均每月储蓄规模为1038亿美元。如按此计算,疫情后(2020年3月-2020年11月)美国居民的储蓄规模相较疫情前的均值水平共计攀升1.5万亿美元,该部分储蓄可能在2021年释放成为推升通胀水平的蓄水池。经分析,我们认为该部分储蓄的释放规模将不及1.5万亿美元,且对需求和通胀的作用力度可能在上半年表现更强(如果全部释放,可能在2020年基础上将个人消费支出水平提高约10%)。原因如下:

一是2020年储蓄增量中的部分可能已经用于年内美国居民购房,2021年上半年住房销售可能继续从居民储蓄中抽水。2020年3季度以来美国房地产市场持续火热(具体可参考我们前期报告《美国房地产热潮会推升通胀吗》,下同),根据我们的估算,美国新屋销售和成屋销售金额合计1.5万亿美元,相较2019年同期增加2069亿美元(新屋按销售均价估算,成屋按销售中位价估算,根据美国2020年房地产市场豪宅销售火热的特性,这一数据可能存在低估),可能已经消耗部分居民储蓄。根据我们此前判断,美国房地产市场的销售热潮可能在2021年上半年维持相对较高的增速,将继续对居民储蓄的留存进行抽水。

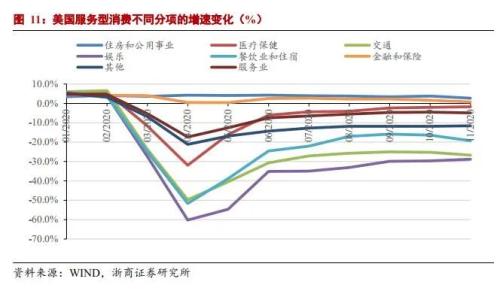

二是2020年美国个人消费支出主要由服务业拖累,但服务消费需求存在永久灭失的可能,且其报复性消费对储蓄资金的吸引作用难以持续。截至2020年11月,美国个人消费支出当月同比增速-1.26%,同比尚未回正。从美国个人消费支出的结构来看,疫情后美国实物消费迅速复苏。其中耐用品消费尤其强势,尤其是7月至今平均单月增速达13.4%,10月增速最高曾触及15.2%;非耐用品消费复苏相对温和,7月至今平均单月增速3.9%,但同样大幅领先整体个人消费支出增速;服务型消费则成为2020年至今美国个人消费支出的最大拖累项,3月疫情爆发以来平均单月增速-7.6%,11月同比-4.9%,仍未恢复至疫情前水平。从服务业消费的内部结构来看,住房(总量占比30%)和金融保险消费(总量占比27%)同比为正,其中住房消费增速居首达2.7%;医疗保健(总量占比13%)接近恢复正常,11月同比增速-1.8%;此外交通、娱乐、餐饮住宿等总量占比相对较小的分项同比仍然处于大幅萎缩状态,增速分别为-26.7%,-28.8%以及-19.2%。整体来看,我们认为服务分项的报复性消费在2021年将同样呈现出前高后低的走势。

在当前修复较慢的服务型消费分项中,交通消费需求可能永久性灭失,无法产生报复性消费;餐饮、娱乐等分项存在报复性消费,但可能主要集中在Q2,主要得益于疫苗大规模注射后消费场景重新开放。根据美国疫苗注射当前的安排框架(具体可参考我们前期报告《疫苗广泛应用是推动还是抑制全球通胀》),2季度是疫苗注射推进速度最快的时间区间,可能伴随报复性服务消费的集中释放。

综上,从购房以及服务分项的报复性消费来看,2021年储蓄规模释放对需求和通胀的刺激作用可能主要集中在上半年,下半年起整体作用将趋缓。

>; 关注乔治亚州参议院席位选举,将极大影响2021年财政刺激力度

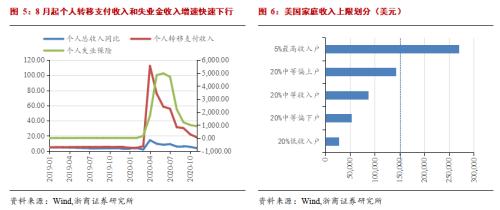

此外,我们认为应重点关注美国时间1月5日乔治亚州两大参议员席位的最终选举,选举结果将在极大程度上影响2021年美国的整体财政刺激力度。当前共和党占据50席、民主党占据48席,共和党仅需拿下至少一个席位便可保证未来两年对参议院的控制权。

整体来看,共和党有较大概率在选举后占据50席以上的多数席位。虽然近期民主党候选人在两大席位的民调均占据上风,但主要是受部分C级民调机构的结果扰动所致。从B级以上民调机构最近的调查结果来看,共和党仍有较大概率把持两大席位中的至少一席,国会将继续呈现两院分立格局。

国会的选举结果将在极大程度上影响2021年美国的财政刺激力度。如果国会最终继续保持两院分立,则全年较难有进一步大规模的财政刺激方案出台。如果小概率情况下民主党抢下两个议员席位,则9000亿美元的刺激方案以外可能仍有增量刺激措施出台,对居民的现金补贴以及对地方政府的拨款等措施力度可能增加,美国通胀可能超预期持续。

风险提示

美国印度基建共振导致商品价格超预期;新兴市场疫苗不足叠加疫情复发导致上游供给持续受限;病毒变异导致疫苗失效;中美冲突超预期。